文 | 财经无忌 虚渊玄

公开数据显示,仅今年以来,就有超过26家A股上市银行迎来重要股东或董监高增持,发布的相关公告数量合计接近200条。

近期齐鲁银行(601665.SH)发布公告称,该行稳定股价措施已实施完毕,有关增持主体累计增持金额5513.28万元。

作为经济体系的关键一环,银行板块在疫情政策完善,经济逐步复苏的大背景下,板块估值有望得到进一步修复。

在A股42家上市银行当中,常熟银行(601128.SH)长期专注小微业务,持续走业务下沉路线,从去年年末至今年前三季度,营收净利始终保持近20%的增长速度。

是什么造就了常熟银行的亮眼业绩,常熟银行的下一步又将走向何方?

前三季度业绩亮眼,得益于明确的业务定位

10月13日,常熟银行披露2022年前三季度业绩预告,成为42家A股上市银行的第一家。

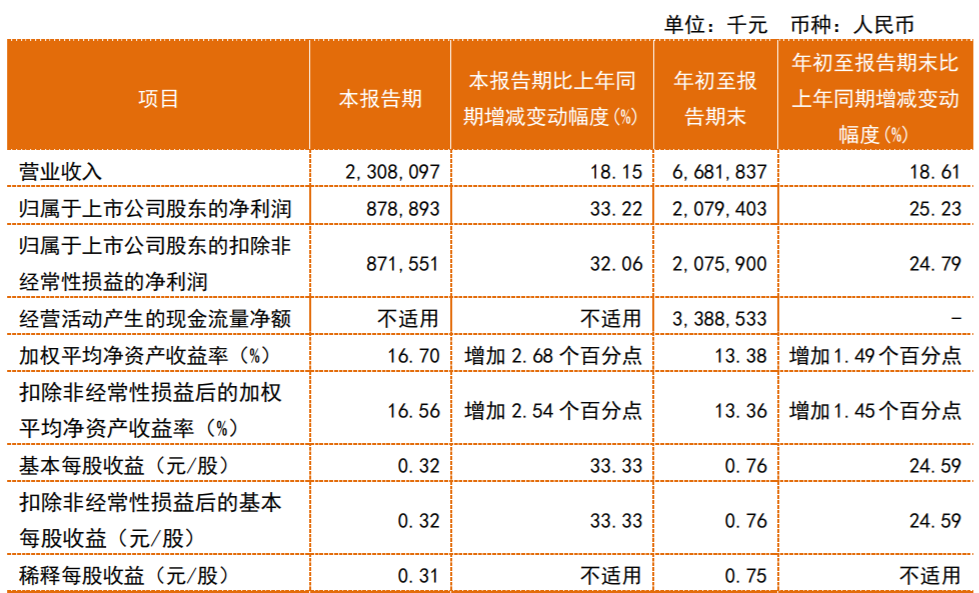

三季报显示,常熟银行今年前三季度实现营收66.82亿元,同比增长18.61%;净利20.79亿元,同比增长25.24%。

净利润增速超过25%,常熟银行实现了自2018年以来的最好成绩。

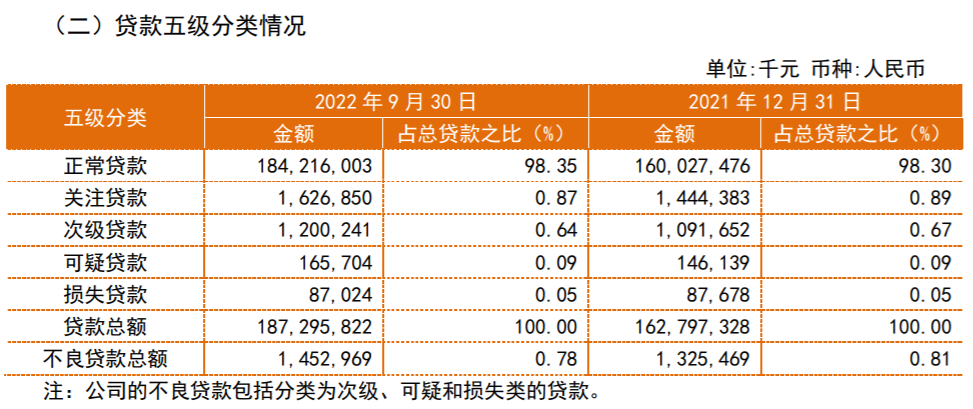

营利双增的同时,常熟银行的核心资产质量也值得点赞:截至2022年9月末,常熟银行的不良贷款率为0.78%,较年初下降0.03个百分点;拨备覆盖率542.02%,较年初提升10.20个百分点,在A股上市银行中仅次于杭州银行(600926.SH),排在第二。

中泰证券研报认为,常熟银行资产质量保持谨慎、预计加大不良处置力度、不良双降:账面不良率为公司历史最好水平。常熟银行4.23%的拨贷比,让同行艳羡。

总资产方面,三季报显示,常熟银行目前总资产为2840.98亿元,较年初增长15.21%;总贷款1872.96亿元,较年初增长15.05%;总存款2069.55亿元,较年初增长13.26%。

聚焦业务下沉的常熟银行在村镇及银行业务上推进稳健,兴福村镇银行上半年表现良好。

半年报显示,报告期末,兴福村镇总资产422.23亿元,增幅11.89%。总存款342.48 亿元,增幅16.82%;总贷款324.26亿元,增幅10.70%。贷款不良率0.99%,拨备覆盖率295.84%。报告期内实现营业收入9.80亿元,增幅33.01%,净利润2.23亿元,增幅22.71%。

常熟银行的良好业绩表现,离不开其严守的经营理念与方向。

聚焦支农支小主责主业,聚焦金字塔底端的“微小客户”、“草根客户”,围绕微贷客户的经营特征和金融需求,提供相应的金融资金支持与服务,是常熟银行成立以来一以贯之的理念。

围绕这一理念,常熟银行打造出专业化、可复制的“微贷工厂”,创造性提出“望闻问切”的“四步工作法”,形成了一个成功突破小微金融规模、风险、成本“不可能三角”、有效解决微贷客户“融资难、融资贵”问题、经历过多个完整经济周期检验的微贷模式。

深度下沉的结果,是常熟银行目前在江苏省内拥有168家分支机构,覆盖省内10个地市,省外,32家镇银行服务鄂、豫、苏、滇、琼、粤6省广大农村地区,形成覆盖110多个区县和900多个镇的普惠金融服务网络。

公开资料显示,常熟银行旗下持牌机构所在地常住人口近7000万,个人经营贷规模超5000亿元。

吃足本地经济发展红利,并不断拓展外省业务边界,但始终聚焦小微业务。

常熟银行的业务发展路径十分清晰。

业绩向好的同时,也存在隐忧

不过,从已公布的三季报来看,常熟银行核心资本数据,喜中有优。

截至2022年9月末,常熟银行的核心一级资本充足率、一级资本充足率、资本充足率分别为10.12%、10.18%、14.18%,环比分别提升0.3%、0.3%、2.6%,但相较于去年末,三项数据分别下滑0.09%、0.08%、及上升2.23%

作为衡量银行抵御风险以及可持续发展能力的重要指标,常熟银行2019-2021年间的资本充足率从15.10%降至11.95%,一级资本充足率从12.49%降至10.26%,核心一级资本充足率从12.44%降至10.21%。

根据《商业银行资本管理办法(试行)》,我国商业银行核心一级资本充足率不得低于7.50%,一级资本充足率不得低于8.50%,资本充足率不得低于10.50%。

长远来看,常熟银行面临资本补充压力。

为了解决资本充足的隐忧,常熟银行于10月13日发布公告称,将发行60亿元可转债,扣除发行费用后,将全部用于支持未来业务发展,在可转债持有人转股后按照相关监管要求用于补充其核心一级资本。

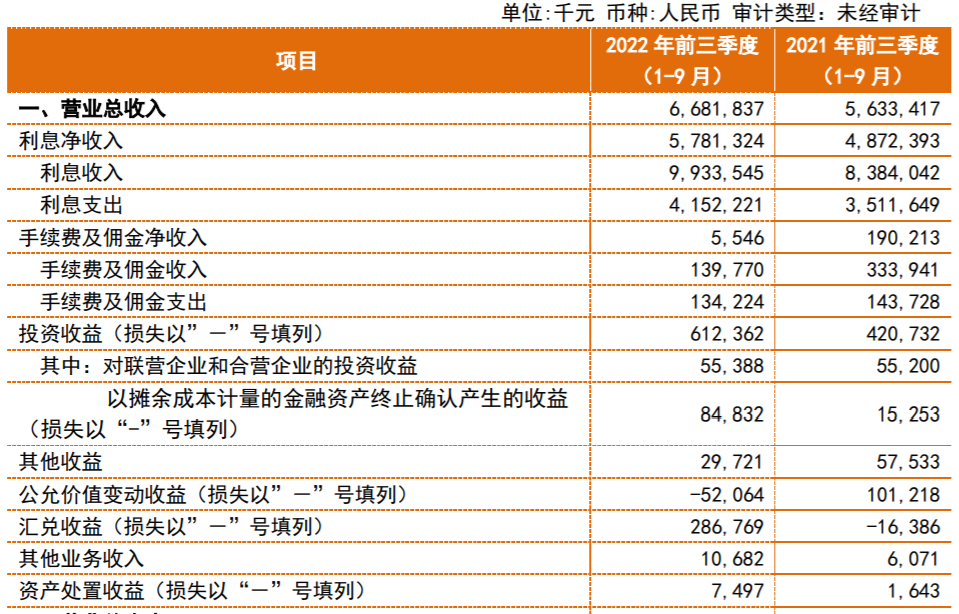

此外,三季报显示,常熟银行公允价值变动收益亏损5206.4万元,而去年同期为1.01亿元,同比下降151.44%。

针对公允价值的变动,常熟银行给出的解释是系金融资产估值变动影响。

目前银行业“轻量化”转型思维普遍,而其中最能反应银行营收结构“轻量化”的是中间业务营收的比重。

中间业务是指银行不运用或较少运用自己的资产,以中间人的身份替客户办理收付和其他委托事项,提供各类金融服务并收取手续费的业务。

按照商业银行中间业务的功能和形式分类,可以分为结算类中间业务、担保型中间业务、融资型中间业务、管理型中间业务、衍生金融工具业务以及其他中间业务等六类。

而在银行财报上,“手续费及佣金”项目最能反应银行中间业务营收状况。

三季报显示,常熟银行前三季度手续费及佣金净收入为554.6万元,同比下降了97.08%,对此,常熟银行给出的解释是主要受理财业务管理费收入确认频次等因素的影响。

业绩隐忧之下,资本市场对常熟银行的信心似乎始终不足。

10月13日-14日,常熟银行三季度业绩预告公布后股价上涨2.38%,但随后的十个交易日,常熟银行的股价累计下跌了11.64%。

贷款规模同比增幅收窄,聚焦小微困于小微?

常熟银行股价波动的原因,或与其收窄的贷款增速有关。

上个月公布的常熟银行与投资者关系活动记录中显示,投资者对于常熟银行第三季度的贷款增幅收窄提出了疑问。

对此,常熟银行给出的解释是受疫情影响,实体经济与居民消费需求不旺,导致其第三季度的信贷投放整体弱于上半年。

数据显示,前三季度,常熟银行的贷款规模为1873亿元,在42家A股上市银行中排第36位,相较于中报的1853亿元,第三季度的贷款仅增加了20亿元,贷款增速为0.01%。

常熟银行的贷款增速在第三季度明显收窄并不是特例。

根据此前新华财经的报道,三季度末,国有行贷款总额同比增速12.8%,较二季度末加快0.73个百分点,较2021年末加快1个百分点;而上市股份行、城商行、农商行贷款总额同比增速分别为7.53%、13.47%、10.21%,均较二季度末和2021年末放缓。

具体到农商行来看, 常熟银行今年前三季度超过15%的贷款增速值得侧目,但是从贷款总额上来看,其规模的增长空间还是很大。

对于如何拉动贷款增速的问题,常熟银行也在上述投资者关系活动记录中表示,第四季度及明年也将继续采取错位经营策略,坚持立足县域乡镇、定位支农支小、服务小微百姓,贷款投放将更加注重与存款增长和资本耗用相匹配。

然而,由于长期深耕常熟市内,常熟银行在市内的贷款增速趋于饱和。

根据国金证券的研报,常熟银行后续的高增速需要依靠分支机构和村镇银行。2018年以来,常熟银行市内贷款增速在4%-7%之间,但省内其他区域贷款增速在30%-40%之间。

上文也提到,聚焦小微持续走业务下沉路线的常熟银行,在外省多地通过收并购的方式设立兴福村镇银行,不断打开异地投资窗口,为业绩增速提供了充足的动能。

虽然异地业务确实为常熟银行带来了新的业绩“增长曲线”,但是“拉长战线”后,对于资产、行政管理提出了更高的要求,这对常熟银行高层来说是个挑战。

公开资料显示,2021年,常熟银行因为业务处理违规、管理严重违反审慎经营规则等原因,共收到4张罚单,总罚款金额超百万元。

围绕国家“三农”政策,常熟银行“向下、向农、向信用”的策略非常明确。

在业绩稳步提升的同时,也颇受资本市场的关注。

公告显示,11月1日-18日,常熟银行累计接受207家机构的调研,近一年接受超过1200家/次机构调研,足以证明常熟银行资本市场的受关注度。

但是,常熟银行想要进一步优化自身资本质量,提高资本充足率,需要建立多维度金融业务体系,加速省外业务的拓展,提升异地市场渗透率,以提振资本市场对常熟银行的更大信心。

评论