文|新经济e线

新经济e线获悉,自今年11 月中旬开始,银行理财与公募基金固收类产品前后经历了二次赎回潮冲击。其中,第一轮始于11月10日的防疫二十条公布,复苏预期增强,利率中枢迅速抬升,引发投资者赎回。公募、银行、理财子、券商资管共同承压,优先卖出流动性较好的利率债、债券基金等资产应对赎回风险。第二轮缘于12 月7日的卫健委发布防疫新十条。防疫进一步优化,利率再度上行,引发第二轮赎回潮,这一轮赎回主力以银行理财子为主,且仍在缓慢释放风险。

如12月13日当天,由于理财赎回压力延续高企,信用连带利率市场调整。当日债市走熊主线为理财赎回潮的进一步恶化,信用债利率和同业存单利率延续宽幅上行,幅度接近11 月中上旬的第一轮调整。

有市场人士指出,11 月的赎回潮主要源自于宽地产预期发酵、防疫政策转向后债市预期的悲观,利率债市场的走熊是主导因素。而本轮调整中利率债市场调整幅度相对有限,其主要驱动在于赎回行为和信用债走熊之间的负循环反馈。

统计数据表明,仅12月12日-12月16日一周时间里,现券交易主力卖盘分别来自理财与基金,净卖出额分别达1150亿元和942亿元。其中,理财类主要净卖出券种为商业银行永续债,其次是流动性较高的政金债与同业存单;基金主要净卖出商业银行永续债与中期票据。分期限来看,理财类净卖出分布期限多数在1-3年,其余中长期限平均分布;基金主要净卖出期限分布在1-3年与3-5年。

大资金撤退

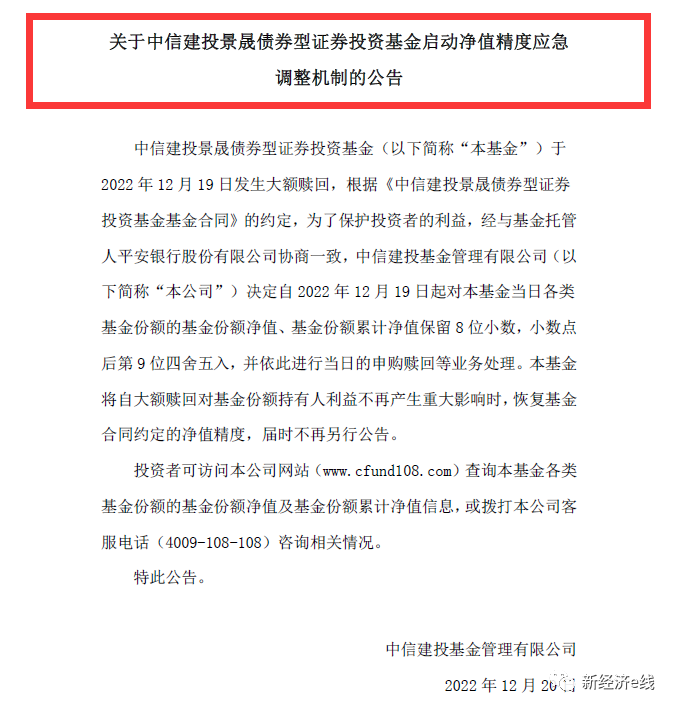

新经济e线注意到,受大资金撤退所致,有些公募基金不得不启动应急调整机制。12月20日,中信建投景晟债券型证券投资基金(中信建投景晟A,015659;中信建投景晟C,015660)发布启动净值精度应急调整机制的公告称,基金2022年12月19日发生大额赎回,根据《中信建投景晟债券型证券投资基金基金合同》的约定,为了保护投资者的利益,经与基金托管人平安银行股份有限公司协商一致,公司决定自2022年12月19日起对本基金当日各类基金份额的基金份额净值、基金份额累计净值保留8位小数,小数点后第9位四舍五入,并依此进行当日的申购赎回等业务处理。本基金将自大额赎回对基金份额持有人利益不再产生重大影响时,恢复基金合同约定的净值精度,届时不再另行公告。

来源:基金公告

公开资料表明,作为一只中长期纯债基金,中信建投景晟成立于2022年6月8日,其募集规模高达近80亿元,有效认购户数255户。不过,截至今年三季度末,中信建投景晟资产净值已快速下降至17.17亿元。短短三个多月时间里,中信建投景晟规模骤降近八成,达78.54%。

中信建投景晟在今年三季报中也明确提及,基金在三季度存在单一投资者持有基金份额比例达到或者超过基金总份额20%的情形,在市场流动性不足的情况下,如遇投资者巨额赎回或集中赎回,基金管理人可能无法以合理的价格及时变现基金资产,有可能对基金净值产生一定的影响,甚至可能引发基金的流动性风险。

从基金持有人份额变动情况来看,在期初持有的四名机构持有人当中,有两家机构已悉数赎回所持的12亿份和5亿份,另一家机构在今年三季度赎回5亿份,其持有份额从原来的10亿份减少至5亿份,期末持有占比为29.28%。仅一家机构持有人在第三季度没有进行赎回,期末持有份额仍为5亿份,占比29.28%。

对此,有市场人士认为,大资金撤退背后或与帮忙资金离场有关。目前,中长期纯债基金主要由机构投资人持有,在新基金成立时找机构资金帮忙成为了行业的一个潜规则。一旦基金成立后至打开申赎后,帮忙资金便迅速离场。此举无疑将对产品的稳定性、其他投资人的利益带来不利的影响。事实上,当初保成立的基金后续沦为迷你基金的案例已不在少数。

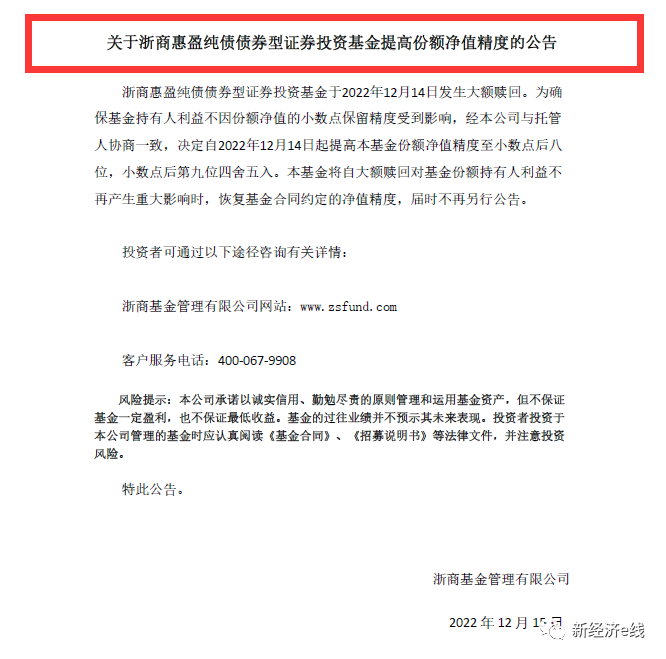

据新经济e线不完全统计,仅12月以来,除了中信建投景晟外,浙商惠盈纯债A、浙商惠盈纯债C、平安合泰定期开放、汇安裕同C、金鹰添利中长期信用债C、金鹰添利中长期信用债A、红塔红土瑞鑫C等中长期纯债基金也纷纷发布了提高份额净值精度的公告。

来源:基金公告

其中,浙商惠盈纯债于2022年12月14日发生大额赎回。为确保基金持有人利益不因份额净值的小数点保留精度受到影响,经公司与托管人协商一致,决定自2022年12月14日起提高本基金份额净值精度至小数点后八位,小数点后第九位四舍五入;平安合泰定期开放于2022年12月12日发生大额赎回。为确保基金持有人利益不因份额净值的小数点保留精度受到不利影响,经公司与基金托管人协商一致,决定自2022年12月12日起提高本基金份额净值精度至小数点后八位,小数点后第九位四舍五入。

同样,华安安浦债券、中融恒阳纯债、汇安嘉盛纯债、申万菱信稳益宝债券等基金也在今年11月因遭遇大额赎回而宣布提高基金净值精度。

两轮赎回潮

实际上,自今年11 月中旬开始,债市前后两轮赎回潮持续演绎近一月。从机构投资者行为变化轨迹来看,在11 月份最初两周,银行自营抛售短债及货基以补充流动性。由于债市利空因素增多,银行自营选择赎回产品、及时止盈。叠加流动性收紧与同业存单利率上行后,商业银行负债成本抬升。因此,为了获取流动性,银行自营开始抛售短债及货基,导致产品方为应对赎回压力抛售同业存单等短期券种。

复盘本次债市风波,始于同业存单收益率出现快速上行,1 年期同业存单(AAA)收益率从2022.11.7 的2.11%快速上行至2022.11.14 的2.48%,此后到2022.11.16 出现进一步上升,来到2.65%,区间累计上行54BP。这一现象使得机构投资者融资成本迅速攀升,进而导致资产端需卖出债券,叠加年底部分自营资金存在止盈需求,导致市场出现“抢跑”现象,引发债市第一波下跌。

紧接着,当投资者察觉债市下跌导致产品净值大幅回撤后,巨额赎回便逐渐发生,进而使得资管机构的债券型基金和理财产品管理人必须折价卖出债券以获取资金支付赎回款项,净值大跌-赎回-净值继续大跌的恶性循环便由此产生。以上过程让阶段性流动性偏紧的债券市场进一步恶化,一度出现只有大幅折价才有希望成交卖出的情况。除此之外,该过程中流动性相对较好的利率债首先被甩卖,其次才是信用债,但由于信用债需要更大的折价幅度才能卖出,因此信用债相比利率债的跌幅更大。

新经济e线获悉,目前第二轮赎回潮的不同之处在于,公募基金和银行理财投资端降久期,抛压向中长期商业银行永续债(二永债)、中票等品种迁移。相比于银行自营,纯债公募、固收类理财持有商业银行二永债及中票占比更高、但流动性略差。由于债市中长期预期的边际转向,导致公募基金和银行理财投资端等机构投资人开始更多采取“缩久期、降杠杆”的防御性策略,使得抛压由流动性较好的同业存单等短债,更多转向中长期二永债和中票等品种。

从久期角度来看,中长期纯债型基金整体表现差于短期纯债型基金。由于中长期纯债型基金平均久期高于短期纯债型基金,在遇到利率上行时债券资本利得损失更大。Wind统计显示,截至2022年12月20日,中长期纯债型基金和短期纯债型基金在最近60日统计区间内的涨跌幅涨跌幅分别为-0.69%和-0.29%。

就投资者持有结构而言,机构投资者占比较多的主动纯债债基的抗跌能力更强。在主动纯债型基金中,很多产品都是机构投资者持有为主,尤其是中长期纯债型基金。根据2022Q2基金披露的情况,中长期纯债型产品和短期纯债型产品的机构投资者占比(合计)的中位数分别是99.99%,因此机构投资者的行为对主动纯债债基的净值波动有直接的影响。

统计结果也表明,在本轮债券市场的调整中,机构投资者的集中赎回是市场波动加大的放大器。机构投资者率先大量赎回的操作,使得机构投资者占比较高的基金面临更大的踩踏压力,反而是个人投资者占比偏多的产品由于负债端相对稳定,基金产品的净值压力较小。

总之,久期较短、机构投资者占比较低的产品相对抗跌。另外,中长期纯债型基金中以利率债为主的产品相对占优,以流动性差的信用产品为主的债基在市场踩踏演绎严重的阶段,面临的风险相对更大。

评论