文|锌刻度 铲屎官Lily

编辑|黎文婕

2022年,国产宠粮品牌似乎并未受到太多影响,反而一路逆势进入了高速发展的阶段。

仅从刚刚过去不久的双十一战绩来看,既有阿飞与巴弟“业绩逆势增长100%”,也有诚实一口“全网销售额同比增长232%”;而从资本方来看,前瞻产业研究院数据显示,截至2022年8月,我国宠物食品行业就已发生9起投融资事件,金额达12.45亿元。行业单笔融资金额达1.38亿元每起,较2021年有明显上升。

然而,尽管迎来了发展的“窗口期”,国产宠粮品牌仍未跑出“龙头”。这或许和各大宠粮品牌的产业链不无关系,即便2022年已有部分宠粮品牌开始从代工厂模式转向自研工厂,但大部分宠粮品牌仍然依赖代工贴牌这一路径。

于是,2022年,当不少国产宠粮品牌“崛起”,他们背后的代工厂更先一步开始冲刺上市。

关键词1:代工

代工贴牌一时爽,翻车“火葬场”

在过去很长一段时间里,提起国产宠粮,大部分人想到的是“毒粮”、“廉价粮”,而如今提起国产宠粮,“代工”成为了绕不开的词。

毕竟,近年来,伴随着电商平台的快速发展,国产宠粮品牌迎来了巨大的流量红利,它们得以绕开经销商和零售商,直接面对消费主体。此后,伴随资本进入,供应链不断升级,越来越多国产品牌依靠“代工+营销”模式进入市场。

于是,不少靠重金营销的国产网红宠粮涌现,且开始尝试中高端宠粮路线,价格也直逼进口品牌。

养宠人对国产宠粮和猫砂的偏见正被逐渐打破,许多近年来涌现的新宠物品牌正迅速被接纳。尤其是在后疫情时代,不少进口宠粮出现了断货的情况,也算是为国产品牌提供了一个弯道超车的机会。

正如此前锌刻度在《铲屎官不欢迎“网红”》一文中曾写道,在小红书、微博等社交平台,养宠人对宠粮和猫砂的讨论并不少见。搜索“猫粮”、“狗粮”等相关关键词,则能发现,国产品牌的“存在感”正逐渐上升。“吃国产也能养出健康狗狗”、“国产猫粮评测”、“这款国产粮真的不比进口粮差”、“国产猫砂太好用了”等帖子,似乎不断释放信号,吸引着其他养宠人一试。

小红书上的国产宠粮推荐帖

然而,代工模式始终如一颗“定时炸弹”,时刻暗藏“翻车”的危机。

根据智研咨询、头豹研究院等多家研究机构报告,大部分国产品牌仍以贴牌生产方式为主,依靠代工厂的配方生产产品。

据“新零售商业”此前统计,网易严选、有鱼、嘉传、pidan等近600个品牌的宠粮与零食是由汉欧代工;里兜、江小傲、豆柴等300多个品牌则由福贝代工。拥有自建工厂的国产宠粮品牌则少之又少。

在代工模式下,品控是绕不开的难题——对目前绝大多数国产粮品牌而言,原料品质把关是代工厂的事,品牌方的注意力被营销推广所累,而对投产的原料、生产卫生情况都难以精准把控。于是,近两年,国产粮“翻车”事件时有发生,偷换概念、虚假宣传、成分存疑等问题屡见不鲜。产品交付不及时、质量不达标、保存周期达不到约定的有效周期,这一类问题也严重威胁品牌可信度。

此外,产品的同质化问题则让各大国产宠粮品牌快速进入了竞争白热化阶段,不具备原创实力的品牌们很难跑出一个“头部”,整个行业陷入“诸侯混战”的状态。据Eurominitor测算,2021年,行业排名前十的宠物食品品牌占据的市场份额只有24%,而同期美国和日本分别为76.8%和84.4%。

正如国元证券分析认为,本土品牌大多采取代工模式起量,缺乏品质和稳定的供应链支撑,短期难以形成品牌力,最终难免陷入原始的价格竞争泥潭。

于是,转变开始发生。不少品牌开始自建工厂,而上文中提及的传统代工厂则推出了自主品牌,并进一步布局工厂。其中,高爷家在2022年初接受“TopMarketing”采访时表示,“我们这一轮的融资绝大部分都投入到了自有工厂的建设上,工厂占地面积达60亩。”;

小佩旗下宠物鲜食品牌食物链品牌在成立之初就在上海自建工厂;

wanpy母公司中宠在今年4月8日宣布其5.0智慧干粮工厂建成投产;

2月19日比乐母公司福贝宣城工厂正式立项奠基,将建设5条高端宠物干粮生产线;3月15日,比乐4.0智能工厂也首度曝光亮相;嘉吉公司也于今年3月宣布为旗下品牌佩玛思特建立一座宠物食品工厂……

但锌刻度留意到,相较于传统代工厂推出的自主品牌,更多国产宠粮品牌目前仍然是“两条腿走路”,虽然已经开始布局自建工厂,但大部分产品仍然靠代工厂生产。

关键词2 上市

品牌火了,但先上市的是代工厂

正是因为大部分新国产宠粮品牌长期依赖代工厂模式,在宠物食品赛道,代工厂甚至比新品牌先一步迎来上市潮。当各大网红品牌忙着在社交种草平台和短视频平台重金营销,他们背后的代工厂却纷纷开始冲刺IPO。

自去年以来,天元宠物、福贝宠物、路斯股份、乖宝宠物、源飞宠物等宠物主粮代工厂纷纷递交招股材料,其中,路斯股份、青木股份于今年3月在北交所上市,帅克宠物在5月底完成Pre-IPO轮融资以筹备上市,源飞宠物则在8月3日开启申购,天元宠物在历时两年后于11月18日顺利敲钟上市。

而国内最大宠物食品代工厂之一乖宝宠物于深交所创业板 IPO 的申请也于今年进入问询环节。最近的消息是,日前证监会要求,乖宝宠物对公司的两起诉讼进行补充披露。

要知道,据“36kr”此前报道,在二级市场,头部宠物主粮代工企业现阶段的估值溢价也不菲,以当前市值计算,中宠股份与佩蒂股份的估值溢价均达到60倍之高,这与大量代工厂不过10倍的估值溢价有着云泥之别。

值得注意的是,这些代工厂并非仅靠OEM/ODM模式“吃饭”,毕竟正如“第一财经”指出,“在OEM/ODM模式下,代工厂商的议价能力本身就不高,叠加汇率波动、加征关税影响,令本就缺乏核心竞争力的行业盈利能力备受挑战。”

于是,当不少宠物品牌开始自建工厂,位于产业链上游的代工厂们也先行一步开始推出自主品牌,试图依靠研发优势,打造新的品牌壁垒。

中恒宠物就在招股说明书中指出:“基于国外宠物行业起步较早、国内宠物市场空间有限等因素,早期国内宠物行业厂商多数为国外厂商的代工厂。随着国内宠物行业的快速发展,国内宠物行业厂商逐步打破传统的代工模式,通过打造自主品牌直接面对消费者。”

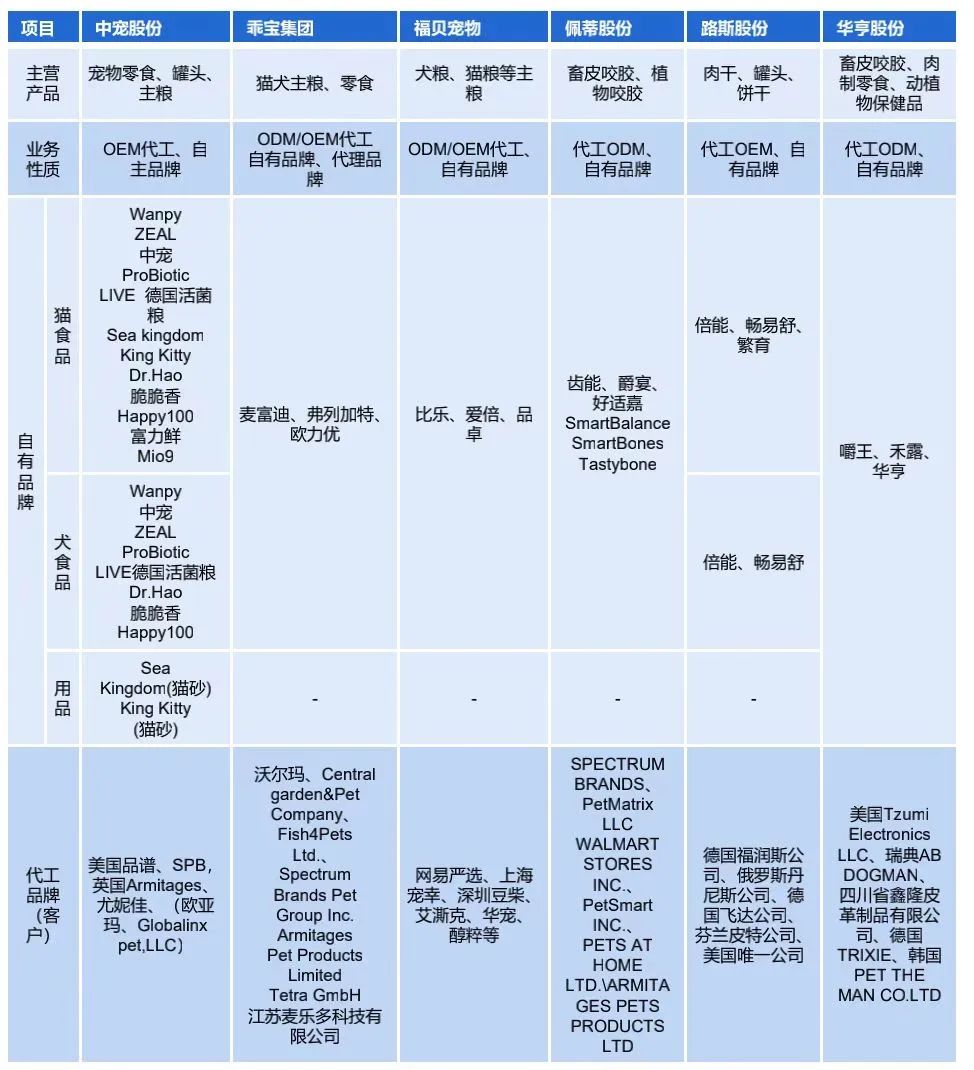

近几年,中宠和佩蒂等代工厂,都开始推动自主品牌与代工生产共同发展,且大部分龙头厂商都在自有中低端品牌的同时,以收购、代理等方式布局高端市场。

其中,在自主品牌方面,据福贝的招股书,福贝陆续搭建了比乐、爱倍和品卓等品牌矩阵。ODM/OEM业务和自主品牌业务最新收入占比接近六四开;中宠股份走的是多品牌策略,目前打造了以"Wanpy顽皮"、"Zeal真致"、"Toptrees领先"为主的品牌矩阵;乖宝宠物则一直专注于2013年推出的“麦富迪”品牌,即便后续推出了定位更高端的“弗列加特”系列,仍归属于同一品牌旗下……

而在收购、代理方面,中宠股份在2018年收购NPTC和Zeal之后,在2020年大笔增资在新西兰建设湿粮项目,并在2021年再次大手笔收购PFNZ70%股权,控制了新西兰最大的宠物罐头代工厂;乖宝宠物则于2021年开始代理新西兰品牌K9Natural和FelineNatural;吉家宠物旗下既有平价品牌疯狂小狗,还有定位中高端的蓝氏,以及迈仕、沃爱德等品牌矩阵。

图片来源:消费界

不过,这些头部厂商的自主品牌同样面临着国产宠粮的共同困境——宠物主粮是一个品牌集中度低、品牌附加值低的品类,想要快速突出重围,抢占消费者心智,就不得不烧钱换市场。

其中,以乖宝宠物为例,数据显示,2019年至2021年及2022年上半年,乖宝宠物业务宣传费分别为7,901.57万元、12,426.88万元、17,324.54万元及10,868.66万元,呈上升趋势。乖宝宠物介绍,公司业务宣传费主要来源于国内业务拓展,包括综艺节目赞助费、电视剧广告费、明星代言费等品牌宣传费用,以及天猫、京东等电商平台线上推广费用等。

显然,即便代工厂们更早拿上了IPO的“号码牌”,但国产宠粮品牌想要抢占市占率,还有很长的路要走。

关键词3 潜力

市场规模增长,资本持续看好

尽管面临痼疾,但不得不承认,国产宠粮赛道正展现出更大的潜力。

从微观来看,今年天猫双11预售开启,宠物经济直播成绩亮眼,预售1小时销售超去年首日,14家宠物店铺成交破百万,双十一宠物类目爆火印证着宠物行业强劲的增长势头。高爷家、诚实一口、蓝氏、纯福、坦克小希、阿飞和巴弟、鲜朗……打开社交平台,五花八门的国产猫粮品牌已经开始“屠榜”。无数文案中都开始提到一个观点:国产粮崛起。

从宏观数据来看,根据艾瑞咨询的数据,2017年至2021年我国宠物食品行业的市场规模从618亿增长至2021年的1282亿,5年时间内规模翻倍,年均复合增长率接近20%。未来三年,我国宠物食品行业依然能维持两位数的增长率,预计2025年市场规模将达到2417亿。

图片来源:新国货研究院

更何况,资本对国产宠粮品牌依然充满期待。

据新消费Daily不完全统计,截止9月,2022年国内宠物行业融资有19起,而从宠物行业各细分领域融资次数来看,宠物食品品牌们也依然是资本眼里最受欢迎的“香饽饽”,今年至少有9家宠物食品公司获得融资。

锌刻度留意到,在今年年初,全球最大的消费私募基金L Catterton2022年的第一次出手就是宣布独家投资中国宠物食品品牌伯纳天纯;豆柴宠物于4月获得金鼎资本的A+轮融资;帅克宠物则于5月获5亿Pre-IPO融资,投资方为博裕资本、金浦投资、芒果文创基金、阳光融汇资本……而在此之前,此前,三只松鼠、新希望、腾讯等跨界“玩家”也在这一细分赛道有所投入。

当然,市场前景的另一面是更激烈的竞争。根据天眼查等平台数据,2021年新增经营范围含“宠物”注册企业数量为81.6万家,年度注册增速为123.3%;2022年以来已新增注册49.8万家相关企业。

伴随着涌入赛道的玩家越来越多,品质和供应链等硬实力,或将成为接下来的新赛点,而国产宠粮品牌以及他们背后的厂商们将如何赢得更多“铲屎官”的投票,值得拭目以待。

评论