文|酒讯

编者按

向“高”而生,从“优”而胜。白酒发展新周期下,“高端化转型”、“品牌升级”是当下行业两大发展主题。新的竞争主题下,是新的市场格局与消费需求,也酝酿着新的机遇、蕴藏着新的危机。大道在前,唯破不立!

白酒的“暴利”是整个市场公认的,其中,销售毛利率超过70%的209家上市公司中,白酒股就有11只,贵州茅台也是整个A股为数不多销售毛利率超过90%的上市公司。横向对比来看,“暴利”属性更深入人心的奢侈品行业中的佼佼者毛利率也只在70%左右。

细数众多高毛利率行业,医疗、美容、软件开发、酿酒乃至奢侈品众多行业,最会赚钱的那几家,无一不和“高端”沾边。高端医疗领域的迈瑞生物、高端智能领域的中望软件、高端医美领域的爱美客、高端白酒领域的贵州茅台……

所谓“生财有道”,同为“高端”玩家,各家有不同的生财妙法,白酒的“暴利”又从何而来呢?

01 白酒企业各个能打

曾有人计算,一瓶飞天茅台的生产成本不过60元,出厂价969元,建议零售价1499元,市场流通价2800元左右,从最初生产到最终交易完成,中间的利润空间令人咋舌。

当然,所谓的“生产成本不过60元”是仅从原料到出酒包装的一个粗暴算法,显然不够严谨。但从结果来看,贵州茅台常年保持在90%以上的毛利率确实表明,这是一家很会赚钱的企业。

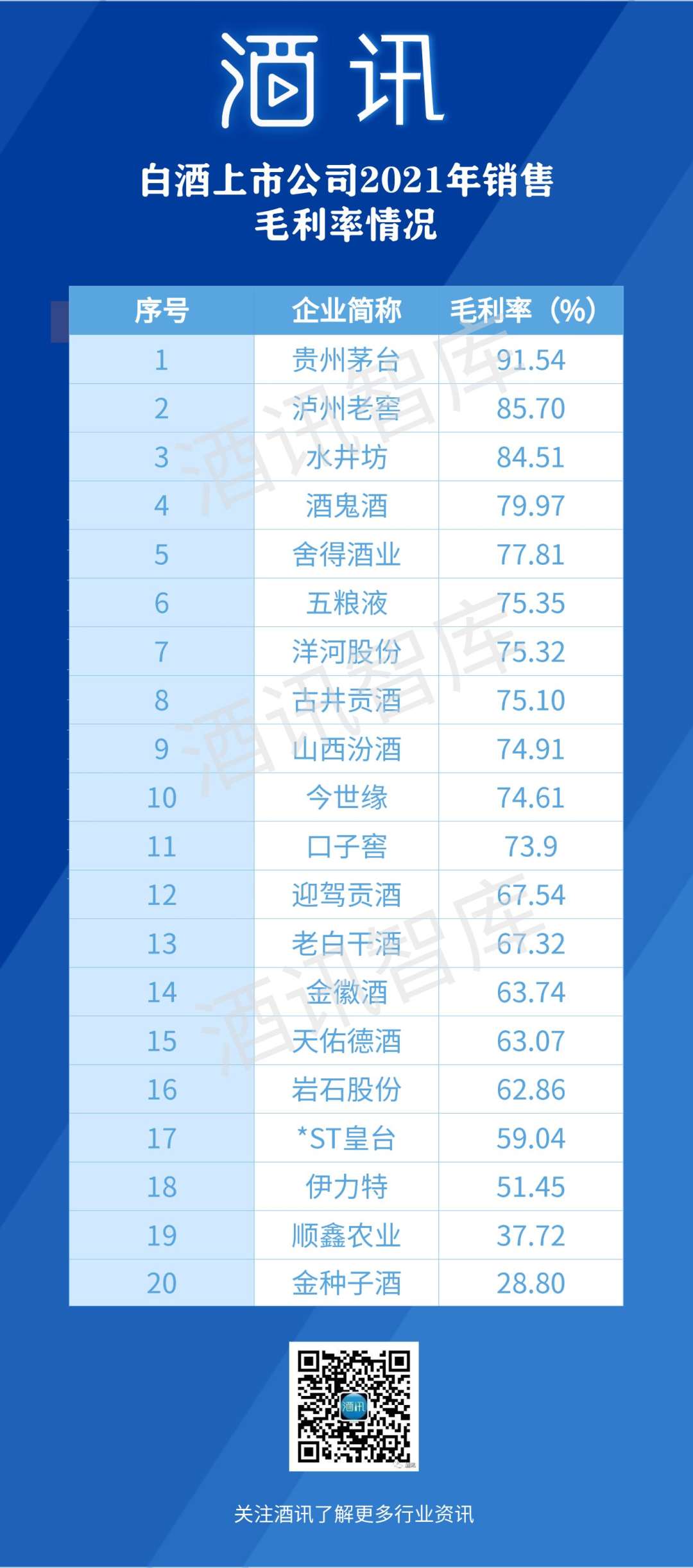

单从白酒行业来看,以2021年度的财务数据为例,20家白酒上市企业的毛利率区间在28.80%-91.54%,其中,毛利率超过70%的有11家,贵州茅台、泸州老窖、水井坊三家毛利率更是超过80%,分别为91.54%、85.70%、84.51%。

对比来看,2021年披露财报的4791家上市企业中,销售毛利率超过90%的有36家,销售毛利率大于80%且小于90%的有64家。贵州茅台、泸州老窖水井坊是食品饮料行业中唯三入围的企业。

而与之竞逐的医药生物行业、计算机行业等领域都是出了名容易诞生“暴利”企业的行业,比如,2021年的医药生物行业就有首药控股(99.93%)、艾力斯(98.94%)、泽璟制药(96.71%)、百奥泰(95.74%)、我武生物(95.74%)等高毛利企业,计算机行业则有中望软件(97.87%)、福昕软件(96.57%)、万兴科技(95.48%)、ST泛微(95.46%)、宝兰德(93.11%)等企业。

“暴利”企业的毛毛雨中,并不妨碍白酒这只中流砥柱。数据统计显示,2022年,上市医药生物行业的整体毛利率为35.06%,计算机行业的整体毛利率为26.96%,而19家上市白酒公司(岩石股份不参与统计)毛利率中位数为74.61%。

简单来说就是,白酒行业虽然从个体数量上稍显“弱势”,但各个都是身强体壮的赚钱好手。

甚至对比“暴利”属性更深入人心的奢侈品行业而言,白酒上市公司也可以说一句“扛打”。酒讯智库统计,知名国际奢侈品品牌LVMH(MC.PA)、爱马仕(RMS.PA)、开云集团(KER.PA)等毛利率也尽在70%左右,旗下包括Cartier、Montblanc、Vacheron Constantin等众多奢侈品品牌的奢侈品集团历峰集团(CFR.SWX)的毛利率甚至才有60%左右。可见白酒行业的在赚钱方面的硬实力。

数据来源:公司财报等公开信息

02 成本控制有方

白酒企业会赚钱毋庸置疑,但白酒行业到底是怎么赚钱的?

以贵州茅台为例,2021年,贵州茅台营业总成本中最主要的支出项目税金及附加、营业成本、管理费用、销售费用、研发费用的规模分别为153.04亿元、89.92亿元、84.50亿元、27.37亿元、0.62亿元,占比营业总成本的比例分别为44.00%、25.85%、24.29%、7.87%、0.18%。

可以看到,贵州茅台的支出费用前三位分别为税金及附加、营业成本、管理费用。

泸州老窖2021年营业总成本支出中税金及附加、营业成本、管理费用、销售费用、研发费用的规模分别为28.65亿元、29.52亿元、10.56亿元、35.99亿元、1.38亿元,占比总营业成本的比例分别为27.56%、28.41%、10.16%、34.63%、1.32%。

相较于贵州茅台而言,泸州老窖在营业成本上的占比比例更高,销售费用的投入比例也更高。成本控制上的偏重不同,导致贵州茅台和泸州老窖之间的毛利率也出现了差异,前者毛利率为91.54%,后者为85.70%。

进一步对比毛利率相对较低的金种子酒,该公司2021年营业总成本支出中税金及附加、营业成本、管理费用、销售费用、研发费用的规模分别为1.37亿元、8.62亿元、1.34亿元、2.73亿元、0.30亿元,占比总营业成本的比例分别为9.80%、61.88%、8.17%、19.62%、2.19%。

总的来说,盈利能力相差不大情况下,两家企业的营业成本、管理费用差距并不大,比如贵州茅台和泸州老窖;而盈利能力相差较大的情况下,营业成本、销售费用两大支出差距同时也相对较大,对比金种子酒和泸州老窖可以见得。

某种程度上,白酒企业的盈利能力提升是以营收成本、销售费用控制得当的基础上,进一步控制管理费用而实现的。

需要注意的是,贵州茅台作为中国规模最大的白酒企业,其税金及附加项目的支出也是所有白酒企业中最多的。

事实上,一瓶飞天茅台的销售还包含了增值税、消费税、城建税和教育附加费用、企业所得税、房产税、土地使用税、印花税等大大小小各种税费,有业内人士计算,“一瓶1499元的飞天茅台包含了655元以上的税金,占据了售价1499元的44%。”

这也是为什么坊间戏谈,“卖好一瓶酒,养富一座城”。白酒企业对于当地财政在税收上的支持可见一斑。

数据来源:公司财报等公开信息

03 高端制造前景旺

作为盈利能力提升的基础,控制营业成本的背后,是生产制造上的提质增效。而生产制造上的提质增效,最终的表现形式便是企业的高端化。

细数众多高毛利企业,它们或在自己的领域具备独特的生产技术,比如我武生物在舌下含服脱敏产品上的技术垄断;或在高端制造领域具备一定的领跑优势,比如中望软件在工业软件风口上的精准踩点。但无论哪一种,在足够完善的生产经营模式上,还需要具备足够强韧的生产技术和市场认可。

而这一规则套用到白酒行业也并不违和。白酒的生产本质上是酿造,这涉及到营业成本的把控,白酒的销售本质上是市场运营,这涉及到销售成本的把控。而高毛利白酒企业则用受到市场高度认可的高端白酒作为连接,完整搭建起企业价值高度。

在生产上,自2020年下半年开始,白酒企业启动了新一轮的扩产浪潮。仅2022年至今,就有包括贵州茅台、五粮液、泸州老窖、山西汾酒、今世缘、舍得酒业以及水井坊等多家展开了扩产计划,扩产项目的投资计划金额规模已超过400亿元。

而本轮扩产潮的核心则是提质增效。五粮液计划投入的27.5亿元扩产计划包含了制曲车间及相关配套设施的扩能改造;今世缘宣布拟耗资90.76亿元实施南厂区智能化酿酒陈贮中心项目;古井贡酒投资89.25亿元启动酿酒生产智能化技术改造项目计划……

实际上,整个白酒行业在产量上自2017年开始已经连续5年下滑,行业产能从2016年的1358.36万千升/年跌至715.63万千升/年,可以说,市场对于白酒量的需求是在逐步减少的。

但具体到消费需求上,消费者对于“好酒”的需求是在不断提升的。数据显示,中国高端白酒的市场规模自2016年的797.15亿元提升至1701.94亿元,且高端白酒的需求还在增长中。这也就意味着,在供给端,酒企需要提供的是品质更好的酒。

这也是为什么,在行业产能逐渐下滑的情况下,酒企们还在不断扩产的原因所在。换个角度来看,扩产扩的是真正的优质好酒产能,而不考虑提质增效的跟风扩产,可能会是竹篮打水。

而企业在高端制造上的自我升级,与其毛利率的提升又有直接关系。在白酒高端化转型较为活跃的酒企中,洋河股份的毛利率自2016年的63.9%提升至2021年的75.32%,山西汾酒从68.68%提升至74.91%,酒鬼酒从74.99%提升至79.97%……

当然,盈利能力受多种因素共同作用。除了需要在产品生产上完成真正意义上的高端化,还需要品牌在市场端打通高端消费需求。

评论