文|新经济e线

新经济e线获悉,在经历了募集延期之后,中银证券低碳成长6个月持有基金合同仍未能如期成立。这也是继中银证券国证新能源车电池ETF后,中银证券今年来宣告募集搁浅的第二只基金,也是公司年内募集失败的首只主动权益型基金。前者为被动指数型基金。

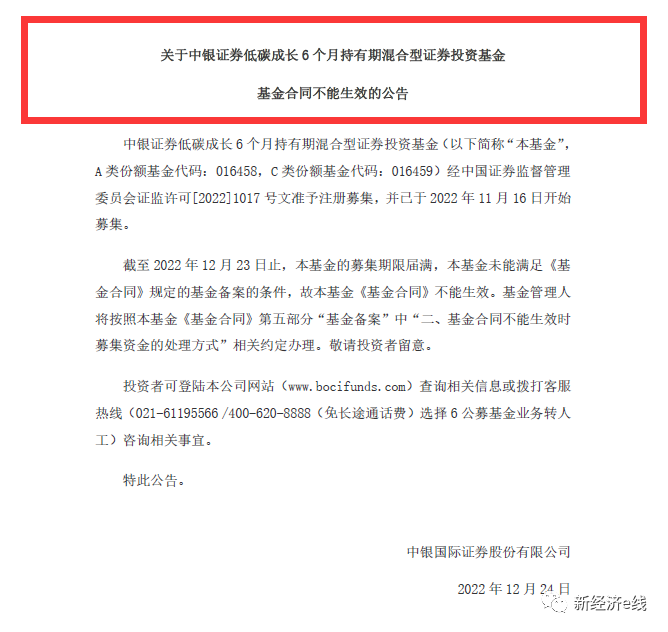

2022年12月24日,中银证券低碳成长6个月持有A发布关于中银证券低碳成长6个月持有期混合型证券投资基金基金合同不能生效的公告称,中银证券低碳成长6个月持有(A类:016458,C类:016459)经中国证监会证监许可[2022]1017号文准予注册募集,并已于2022年11月16日开始募集。

截至2022年12月23日止,本基金的募集期限届满,本基金未能满足《基金合同》规定的基金备案的条件,故本基金《基金合同》不能生效。此前,该基金原定募集截止日为2022年12月9日,后决定将基金募集截止日延长至2022年12月23日。

实际上,步入年末以来,偏股型基金募集失败已时有发生。2022年11月18日,华泰柏瑞基金宣告,旗下华泰柏瑞港股通量化精选混合自2022年8月17日起公开募集。截至2022年11月16日基金募集期限届满,基金未能满足基金备案条件,故基金合同不能生效。早在今年7月,申万菱信嘉乐两年持有和前海联合鑫享价值等2只主动偏股基金也相继宣告募集失败。

基金经理任职负收益

新经济e线注意到,就中银证券低碳成长6个月持有的发行情况而言,其渠道影响力相对欠缺或与基金经理任职回报表现不佳不无关系。Wind统计显示,截至2022年12月23日,蒲延杰现在管基金(份额合并计算,以下同)共计5只,合计管理规模约24亿元。但从任职回报来看,蒲延杰5只在管基金任职回报均为负值。

来源:基金公告

若按其在管时间从早到晚进行排序的话,这5只基金分别包括中银证券安弘(A/C)、中银证券均衡成长(A/C)、中银证券恒瑞9个月持有(A/C)、中银证券成长领航(A/C)、中银证券专精特新(A/C),任职时间分别为2021年1月18日、2021年3月23日、2021年11月23日、2022年1月27日、2022年9月22日。其中,中银证券均衡成长(A/C)和中银证券成长领航(A/C)这两只偏股混合型基金分别为-12.87%和-17.92%,回报排名分别为672/1785和1538/2783。

从股票投资策略来看,中银证券低碳成长6个月持有也是主打成长概念,与中银证券均衡成长(A/C)和中银证券成长领航(A/C)存在投资交叉之处。据基金招募说明书披露,低碳成长主题的界定是指是指企业通过技术创新、产业升级、产业结构调整、流程改造等多种手段在生产或服务中不断降低碳的排放,经营方式更环保,持续向“碳达峰”“碳减排”努力,尽可能实现经济社会发展与生态环境保护共赢的一种发展模式。基金重点关注随着未来人口结构变化、经济发展、环境与资源制约以及国家政策目标和国际承诺兑现带来的低碳成长主题相关的投资机会,以及其他各种有利于低碳经济发展的新产品、新工艺、新材料、新产业、新技术、新商业模式带来的投资机会。

公开资料表明,蒲延杰为中国人民大学金融学博士,现任公司权益投资总监。曾于2009 年7 月至2010 年12 月任职于中国工商银行总行资产管理部固定收益投资处,2010 年12 月至2015 年7 月任职于瑞银证券证券研究部,2015 年7 月至2020 年5 月任职于申万菱信基金,历任高级研究员、基金经理助理、基金经理,固定收益投资总部总监助理、权益研究部负责人、权益投资部负责人;2020年6月加盟中银证券基金管理部。

从蒲延杰的工作经历可以看出,其在从业期间完成了从固收条线投资到权益条线投资的转型。今年11月23日,蒲延杰还一口气卸任了中银证券安泰(A/C)、中银证券盈瑞(A/C)、中银证券鑫瑞6个月持有(A/C)等3只固收产品的基金经理一职。其中,中银证券安泰(A/C)为混合债券二级基金,中银证券盈瑞(A/C)和中银证券鑫瑞6个月持有(A/C)均为偏债混合基金。

另据新经济e线了解,就在今年11月15日,原公司执行总裁(兼)宁敏宣布因工作调整离任,转而由周冰接任。宁敏于2014年12月起至2020年10月,任公司执行总裁、董事。2020年10月至2022年4月,任公司党委书记、执行总裁、董事。2022年4月起至今,任公司党委书记、董事长兼执行总裁。

作为继任者,周冰早在1998年7月进入中国银行,1998年7月至2011年7月,历任中国银行信贷业务部公司业务二处干部、公司业务部尽职调查处副处长、公司业务二处副处长、高级客户经理、主管、公司金融总部主管、助理总经理;2011年7月至2014年7月,任中银国际助理执行总裁;2014年7月至2022年8月,历任中国银行公司金融部副总经理兼雄安新区战略实施办公室常务副主任、首席客户经理等职务。2022年8月至今,任中银证券党委副书记。

就中银证券整体情况来看,作为基金管理人,公司本身也是主打固收产品,主动权益投资尚属公司的“短板”。据Wind统计,截至今年三季度末,中银证券管理资产规模合计1291.69亿元。其中,债券型基金产品规模达1164.05亿元,占比超过九成。而混合型基金和股票型基金产品规模分别仅录得34.6亿元和18.11亿元,占比分别仅2.68%和1.40%。

年末基金发行排位战

此外,新经济e线统计发现,在年末基金发行排位战中,截至12月23日,12月新成立基金数量116只,募集份额1468.83亿份,平均发行份额为12.66亿份,为今年来的第三高月份。其中,债券型基金再度成为当月吸金的绝对主力,募集份额1182.78亿份,占比超过八成,达80.53%。平均发行份额为20.75亿份,为今年四季度来的新高。

就基金发行规模排序而言,12月新成立基金中,募集规模超过20亿元(含)的基金共计有22只,占比近两成。其中,鹏扬同业存单指数7天(016410)募集规模最大,为被动指数型债券基金。12月7日,鹏扬基金发布的基金合同生效公告表明,该基金最终募集份额达81.7亿份,该基金募集有效认购总户数为11556户。

此前,鹏扬同业存单指数7天持有于12月3日发布基金提前结束募集的公告称,其已于2022年11月28日开始募集,原定募集截止日为2022年12月9日。经公司与本基金托管人建行以及本基金各销售机构协商一致,本基金的募集截止日提前至2022年12月2日,即自2022年12月3日(含当日)起不再接受投资者的认购申请。

就在12月7日同一天,汇添富鑫悦A(017152)也宣告提前结束发行。其公告披露,该基金已于2022年11月7日开始募集发售,原定募集截止日为2022年12月15日。公司现决定提前结束本基金的募集。即本基金认购截止日提前至2022年12月6日,从2022年12月7日起本基金不再接受投资者的认购申请。次日,汇添富鑫悦A发布的基金合同生效公告表明,其募集份额高达80亿份,募集有效认购总户数为455户。

除了汇添富鑫悦A外,今年12月募集规模在50亿元(含)以上的中长期纯债基金还有6只,分别为景顺长城景泰臻利纯债A、万家鑫怡A、中融恒润纯债A、嘉实长三角ESG、长城永利A、民生加银恒宁。

来源:基金公告

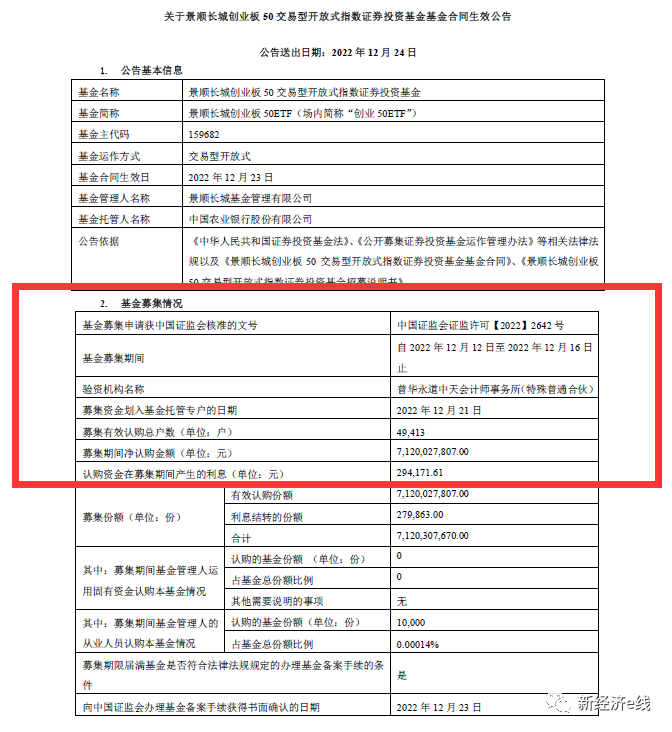

作为被动指数型基金,景顺长城创业板50ETF(159682)募集规模也超过70亿元,市场反响热烈。12月24日,景顺长城创业板50ETF披露的公告表明,基金合同于12月23日生效,募集规模合计达71.2亿元,募集有效认购总户数为49413户。此前,该基金自2022年12月12日至2022年12月16日进行发售。

新经济e线获悉,值得关注的是,指数增强ETF市场同样火热,自今年11月以来新发产品不断,仅12月就有6只指数增强ETF相继成立,分别包括南方上证科创板50成份增强策略ETF、鹏华上证科创板50成份增强策略ETF、国泰沪深300增强策略ETF、华泰柏瑞中证500增强策略ETF、招商沪深300增强策略ETF、景顺长城中证500增强策略ETF。此外,华安沪深300增强策略ETF刚结束募集期,广发中证科创创业50强策略ETF已于12月19日开始募集期。

在跟踪标的上,首批先行成立的五只指增ETF标的为沪深300和中证500,而近期发行的指增ETF开始涉猎中证1000、创业板指、科创50,尝试在不同指数赛道上打开局面,指增ETF标的池进一步扩大。在发行规模上,指增ETF主要以10亿元到20亿元区间为主。近期ETF平均发行规模相比一年前有一定缩小,但数量明显上升,留存率也有一定增加。可以说,指数增强ETF在近期较为冷清的ETF发行市场是相对热门的品种。

从发行数量来看,截至12月23日,现已处于发行期或即将首发的的90只基金(仅统计初始份额)中,偏股混合型基金、被动指数型基金、中长期纯债基金成以及混合型FOF基金等为了各大渠道力推的主力。以上四类基金产品分别就有22只、18只、16只和14只,合计达70只,占比近八成。

与此同时,随着年末基金发行竞争日趋激烈,仅12月以来就有40只基金宣布延期募集。在被动指数型基金中,首批北证50成份发行普遍不及预期,如广发北证50成份、招商北证50成份、易方达北证50成份等发行均属如此,分别延长募集期至12月26日、12月20日和12月23日。

评论