文|春雷社

过去几年间,观察人士对于美妆行业的各种「推演」层出不穷,主流观点也集中在基于科研水平的产品力、基于长期主义的品牌力、基于消费升级的新业态等维度上。

内在的动力固然重要,但外在的压力却能更快推进产业升级,尤其是在即将过去的2022年里,「凛冬已至」这句古老的谶语成为当下的最好注脚——有媒体引援企查查的数据称,今年至少有超过21万家化妆品企业「消失」,化妆品企业注册数量也出现了10年来的首次负增长。

经济下行和法规加码等因素叠加,加剧着美妆行业的洗牌。逸仙电商的退市风波犹如一面镜子,折射出流量红利退潮后的国产彩妆困境,以CROXX、雨辑、YES!IC、轻妆日记等为代表的新锐彩妆品牌都在今年折戟;不仅是彩妆,国际护肤品牌露华浓、科斯美蒂、勃朗圣泉、TooFaced等,以及国产护肤品牌芳玑AFRELLA、颜效笙等也都陆续倒在了这个冬天。

在大浪淘沙之中,头部/新锐品牌是如何过冬的?

01 科研:抢原料、抢技术、抢人才

研发依旧是主要阵地,而春雷社也多次在文章中提到,科研竞争已经渗透到产业链上的各个环节。

如果说「5000个小红书KOC测评+2000篇知乎问答+李佳琦」是曾经的品牌出圈公式,那么如今在品牌提升产品力这个维度上,「机构/实验室背书+联合专利+专研成分/原料」似乎也开始成为功效护肤赛道上的固定「套路」。

但不同于前者纯粹的资金弹药投入,后者所需要的技术储备和战线布局会拉得更长。

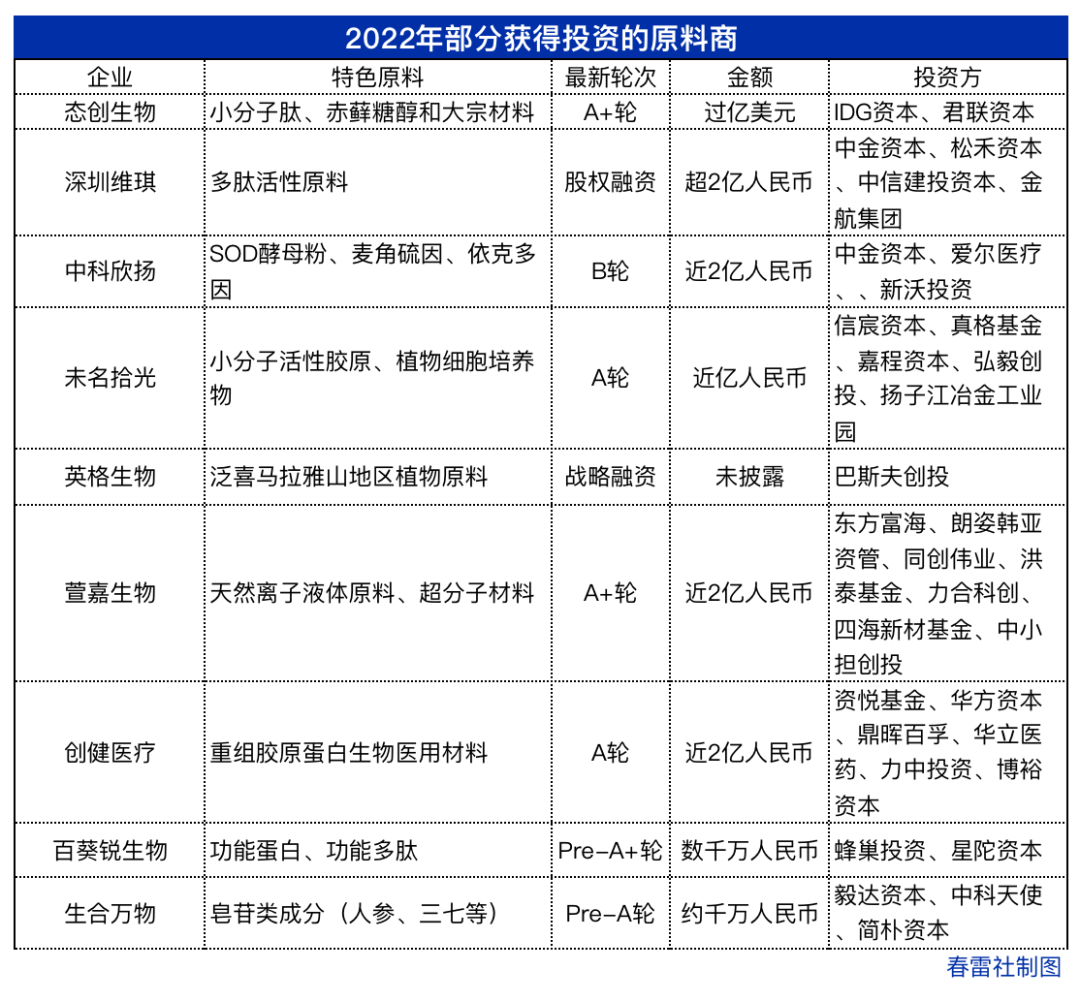

在《2022年美妆行业投融资》一文中,春雷社盘点了以华熙生物、珀莱雅、丸美等国内头部美妆企业对于上游领域的投资,以合成生物学为底色的原料故事、有望成为「下一个玻尿酸」的胶原蛋白、轻医美场景下的器械联动等都是今年的投资热点。

除了这些上游战场,头部企业也会吸纳一些有国际大公司背景的资深研发人员,又或者是邀请生物医药等领域的技术大咖加入研发团队,以「首席科学家」来强调品牌自身的科研实力,例如——

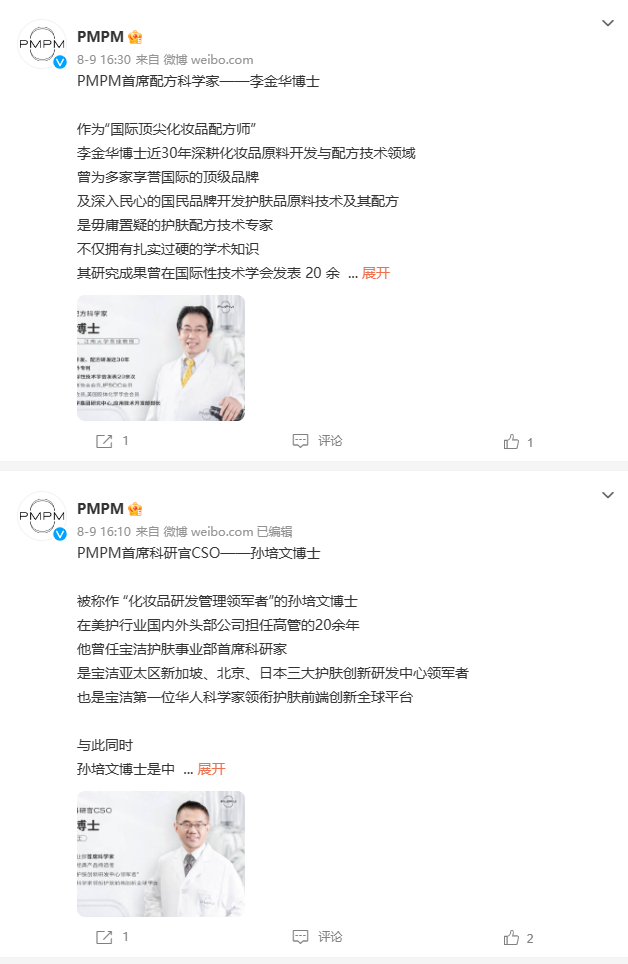

今年1月份,原华熙生物首席技术官李慧良加入花西子,担任首席科学家,花西子宣布未来5年将投入超过10亿元用于产品创新与基础研究,打造五大研发中心;今年8月,PMPM母公司时垠宣布,三位累积超70年科研经验的顶尖科学家——孙培文、李金华、廖峰同时加盟PMPM,分别担任其首席科研官、首席配方科学家和研发合伙人。

图片来源:微博

今年9月份,科蒂集团亚太区前研发副总裁魏晓岚加入珀莱雅并担任CSO首席科学官;同日,水羊股份官宣了在发酵工程领域的研究工作长达40余年的中国工程院院士陈坚为企业首席科学家。

值得一提的是,希望摆脱「淘品牌渠道商」这一固有印象的水羊股份,也成为国内化妆品行业中首家聘请「院士」担任首席科学家的企业 。

今年11月,环亚集团也官宣了前欧莱雅北美研发中心的首席科学家及全球专家委员会专家潘志作为企业首席科学家。

「抢人大战」一定程度上也体现了行业的科研焦虑。

02 品牌:细分赛道成功效护肤新增长极

完美日记是美妆行业中一个极好的观察样本。

从今年第三季度的财报来看,逸仙电商此前布局的系列功效护肤品牌,共实现营收2.69亿元,较上年同期增长33%,占总收入的比例达到31.4%;得益于中高端护肤品牌销量的提升,逸仙电商毛利率维稳提升,经调整后净亏损大幅收窄41.5%至1.27亿元;在报告期内,公司经营性现金流约2180万元,连续第二个季度转正。

根据逸仙电商的新五年「三步走」计划,第一步「提高毛利,经营性现金流转正」已经初见曙光,目前正向第二步「调整品类结构,提高护肤占比,调整渠道结构,提高经营效率」靠拢。

虽然回血有望,但其年初的退市危机还是为资本市场敲醒了警钟,那个依靠低客单价和流量轰炸的时代终究成为了过去。

反映到市场上,今年美妆品牌融资略显落寞,IPO的闸门前也不再有现象级新锐的身影,取而代之的是诸多熟悉的老面孔——胶原蛋白赛道头部玩家巨子生物、面膜印钞机敷尔佳、国产护肤老兵相宜本草和上美集团等。

图片来源:微博

另一方面,以拥有韩束、红色小象、一叶子等品牌的上美为例,参考当年珀莱雅借「早C晚A」打出的翻身仗,上美在今年将韩束的品牌定位升级为「科学抗衰」,一叶子则升级为「纯净美容」,品牌的升级都承载着企业转型的野望。

这些老牌国货的转身也意味着功效护肤开始进入下半场。

回顾今年的头部品牌动向,可以发现他们大多围绕抗衰赛道,进行着「轻医美」、「热门原料」、「高端化」等方向的布局。

例如,与完美日记几乎同时兴起的花西子,其母公司宜格今年主推的高端抗衰品牌OGP时光肌,主打射频美容仪和蓝铜胜肽,同时切入「轻医美」与「热门原料」两大赛道。

贝泰妮则是推出高端抗衰品牌AOXMED瑷科缦,在原有的皮肤学级护肤品的基础更进一步,继今年6月份投资功效底妆品牌品牌「FUNNY ELVES 方里」后,贝泰妮乘势搭建起了「日常护理+医美术后护理+彩妆+母婴」的品类矩阵。(往期链接)

更多功效场景的想象也为品牌提高增长天花板带来了可能。

例如,华熙生物的基于功效细分的四大品牌矩阵正式成型,影响力进一步扩大。其中,BM肌活迅速破圈,2022上半年收入同比增长高达445.75%,并成功打造了华熙生物首个半年度销售收入超2亿元的大单品「Bio-MESO肌活糙米肌底精华水」系列,根据第三季度财报,该单品销售额已经突破3亿。

此外,华熙生物也在功能性饮料上进一步布局,逐步完善产品线,今年上半年旗下品牌水肌泉推出玻尿酸苏打气泡水、黑零根据市场热度推出了4 款产品、休想角落推出2.0系列5 款产品。不过,对于这条新兴赛道,到底是勇敢者的探索还是自信者的游戏,还有待观察。

与华熙生物这类原料商具有得天独厚的背景不同,以「大单品」战略出圈的珀莱雅虽然在今年的「双十一」中表现出色(在天猫、抖音、京东等平台均位列国货美妆No.1,增速分别为120%+、120%+、110%+),但目前仍致力于培养第二增长极的珀莱雅,重点押注的还是彩棠——根据第三季度财报,彩棠品牌收入保持高增长,并扭亏为盈,提升了公司增长确定性。

同样从彩妆入手的新锐品牌还有至本,在今年年底正式推出彩妆品牌「衍意Yifiniye」。根据品牌的官方微博介绍,「自研的98%纯度的麦角硫因」的底妆或将作为品牌的核心产品,同时产品线也将涵盖全线彩妆品类。

03 营销:内容电商成主战场

值得注意的是,虽然科研、功效等关键词越来越得到重视,但限于美妆行业本身的属性,营销仍然是不可避免的重点。

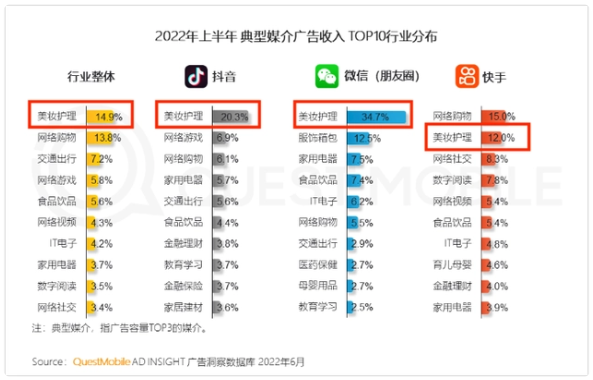

根据QuestMobile数据,2022上半年,从抖音、微信朋友圈以及全行业来看,来自美妆护理行业的广告收入贡献最高,其全行业广告贡献占比达到14.9%。

图片来源:QuestMobile数据

营销和渠道有着深度绑定。在《国际美妆巨头的中国往事》一文中我们曾提到,渠道变革是露华浓、贝玲妃、悦诗风吟、伊蒂之屋等品牌成为「时代眼泪」的重要因素之一。

多年来的渠道变革和营销战场转移,不仅造就了多个美妆神话,背后也伴随着平台们的暗战故事。

抖音电商继去年由小店升级为商城后,又在今年提出了「全域兴趣电商」,将商家经营场域从以短视频、直播为核心的内容场景,延伸至以搜索、商城、店铺共同构成的货架场景,以及加深品销协同的营销场景。

而淘宝则深入直播电商布局,大幅提高在主播扶持方面的力度,继去年启动面向所有电商红人、内容达人和MCN的「领航计划」,又在今年年初发布了2022年度激励计划,继续支持中腰部和新达人。

目前来看,双方分别深入对方腹地进行,但抖音似乎略占上风,尤其是在李佳琦离开的109天里,新锐品牌在焦虑的同时,也力图通过新渠道寻找增长可能。

曾与淘系超头捆绑紧密的花西子,早在李佳琦停播之前,就加大了对抖音的运营力度,根据《2022上半年抖音&小红书美妆行业营销洞察》报告,花西子官方旗舰店登顶2022上半年抖音美妆达人GMV榜单。

从今年的「618」和「双十一」也可以看到,虽然天猫的版图依旧宏伟,但裂缝已悄然诞生。

根据星图数据,直播电商平台2022年618全网销额,点淘(原淘宝直播app)的GMV不敌抖音、快手,排名第三;根据国元证券、红塔证券数据,上半年,抖音美妆类目总GMV达到402.09亿元,接近淘系美妆上半年总GMV的三分之一。

在阿里巴巴2023年第一财季财报中,淘宝天猫GMV同比下滑5%、彼时阿里掌门人张勇表示,此后不会再提及用户增长;而抖音数据显示,双11期间,参与双11活动商家商量同比增长86%,抖音商城商品总曝光量为786亿。

此外,在完美日记迅速崛起的岁月里,小红书是众多美妆博主和美妆品牌的营销主阵地,拥有「美妆界的百度」之美誉。

但根据有米有数的《2022年Q1美妆营销趋势》主题报告,当前小红书的美妆种草地位已被抖音所撼动——数据显示,抖音抢到了品牌营销预算的最大份额,占比高达 43.53%;其次是小红书平台,占比接近三成。

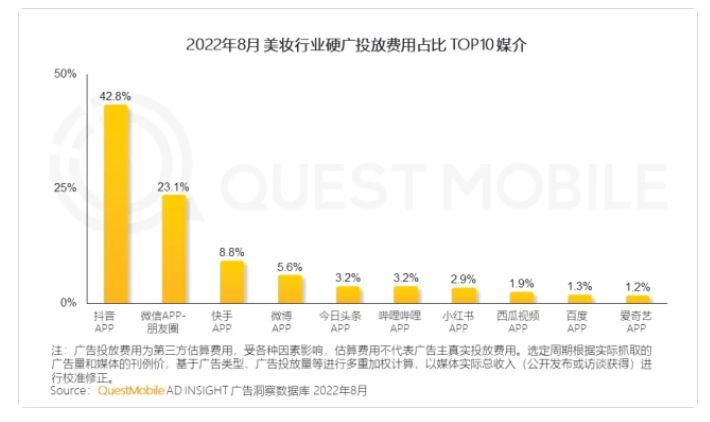

图片来源:QuestMobile数据

QuestMobile数据亦显示,从美妆行业硬广投放媒介来看,抖音渠道几乎占了「半壁江山」,例如在2022年8月,抖音渠道硬广投放占比就高达42.8%。

在此背景下,无论是国际大牌还是国内新锐品牌,乃至代运营商,都值得在抖音上重新做一遍品牌。

去年瞄准内容电商风口的丝芙兰成为了最早一批入驻抖音电商的国际美妆公司,率先在抖音平台打通了会员功能,并逐步探索出一套官方电商自播,KOL直播以及门店直播相结合的运营模式。

QuestMobile数据则指出,如今国际巨头们在商业内容投放上较本土品牌更为积极和活跃,尤其以兰蔻、雅诗兰黛、巴黎欧莱雅为代表,呈现出抖音+小红书两大平台两手抓的打法;而本土品牌更倾向借助抖音渠道,完成曝光+转化的双重目标,其中,自然堂的投放力度已赶超日韩系头部品牌,珀莱雅、HBN则紧追其后。

小结

1、抢人才、抢技术、抢原料是今年功效护肤赛道上的品牌热点,也将是未来的常态。对于新锐品牌而言,也意味着竞争成本的大幅增加,尤其是在行业遇冷之时,进入的门槛被不断提高。

2、功效护肤已经步入下半场,更多的场景选择,提供了更细分的功效赛道和品类,也为品牌带来了新的切入角度。根据自身背景的不同,可跟进「轻医美」塑造护肤品牌的专业气质,或围绕「高端抗衰」提升品牌形象与盈利空间,也可「跨界」寻找另一个增长极等。

3、营销主战场开始转移,内容电商将是品牌发力的关键渠道。目前,率先拓荒的「抖品牌」、抢滩登陆的新锐品牌、迅速跟进的国际大牌等组成的抖音美妆版图已经初具雏形,有望撼动淘宝地位;同时,更分散、隐秘的中尾部KOL,以及品牌自播模式,将重构直播江湖。

参考资料:

QuestMobile,《2022美妆行业市场及营销洞察》

案例SHOWCASE,《从李佳琦逃到抖音:美妆品牌109天的腰斩、挣扎与重整》

评论