文|未来迹FutureBeauty 林宇

在别人恐惧的时候,有人选择“贪婪”。

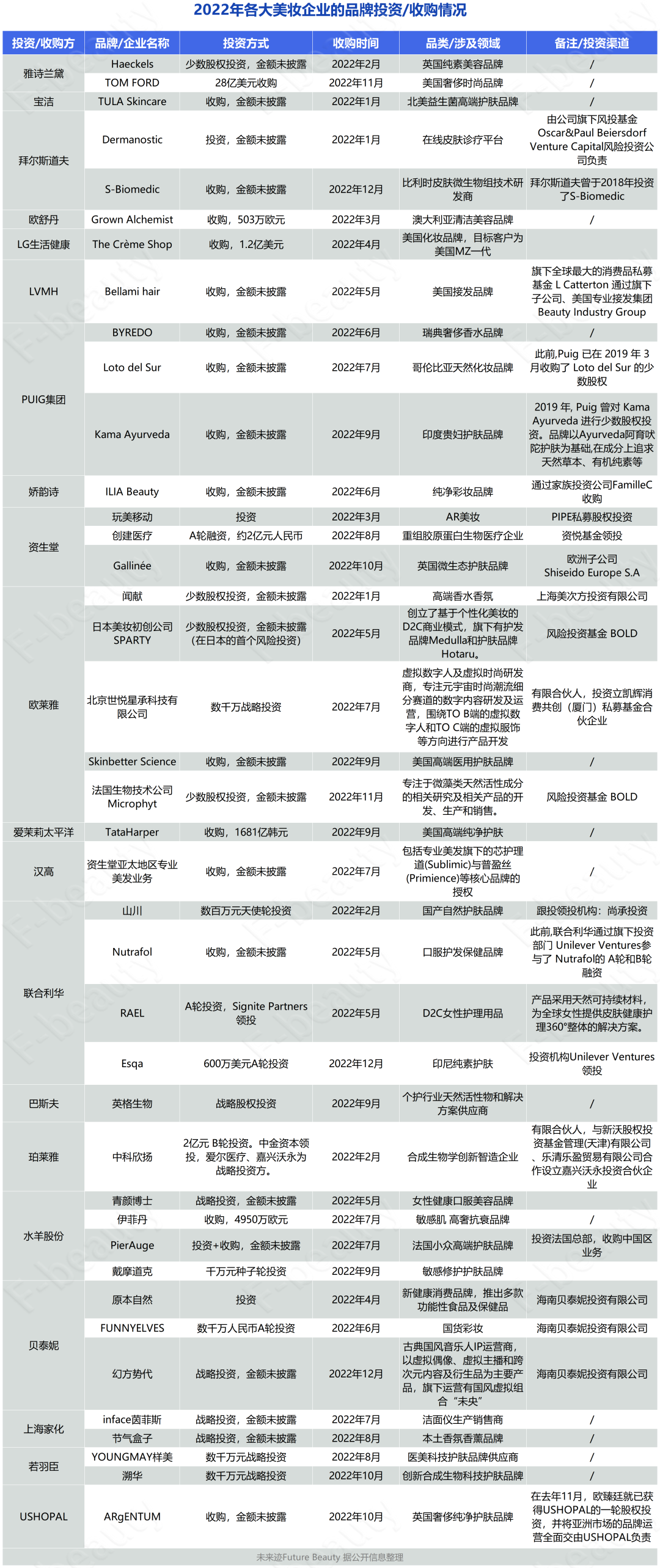

极度“魔幻”的2022年,美妆巨头们的投资收购热度依然不减,甚至赶超2021。40例投资案例背后,美妆大公司的投资逻辑发生了哪些剧变?产业资本的搅局,将如何深刻地改变行业的生态格局?

01 40起,2022行业投资热浪汹涌

经《未来迹FutureBeauty》不完全整理发现,2022年国内外美妆大公司投资收购案高达40个,相比2021年动作更多,可谓“投资大年”。

从数量上来看,美妆“一哥”欧莱雅的投资收购动作最多。从1月份至11月份,欧莱雅通过少数股权投资的品牌与公司包括:中国本土高端香氛品牌闻献DOCUMENTS、旗下有护发品牌Medulla和护肤品牌Hotaru的日本初创美妆公司SPARTY以及法国生物技术公司Microphyt。9月,欧莱雅还直接收购了美国高端医用护肤品牌Skinbetter Science。此外,7月,欧莱雅还对北京世悦星承科技有限公司进行了数千万的战略投资,此公司主营业务为元宇宙市场潮流细分赛道的数字内容研发及运营。

从投资金额上来看,雅诗兰黛最“舍得”花钱。尽管许多企业在投资之时并未透露相关金额,但从已知数据估算,雅诗兰黛于11月份收购品牌TOM FORD花费的28亿美元(约合人民币194.86亿元)为2022年的最大手笔的投入,引入时尚“新血”的战略举动引发业界高度关注。

而本土企业中,水羊股份的投资动作最大,在7月份接连收购两大高端品牌伊菲丹和PierAuge,以更丰富的品牌矩阵提升了自身竞争力,其中伊菲丹花费金额达4950万欧元(约合人民币3.67亿元)。

与2021年美妆巨头的投资情况对比可以看出,纯净美容与高端品牌的热度在今年持续升级,相应的投资标的也有显著增加。相对而言,去年的投资聚焦点在于品牌本身,尤其功效型护肤品牌涉及较多,而对上游研发及大健康相关的生物科技领域投资不如今年火热。

“在市场逆风的大背景下,具有资金实力的大公司更愿意抓住变革期的新机会,积极投资于有长线的复利价值的业务,为穿越周期打基础。”有资深业内人士如此点评。

02 组合更丰富,五大领域成为投资“香饽饽”

对比可见,纯净美容、高端品牌、生物技术、口服美容和数字科技,是2022年美妆行业投融资的投资关键词。

从整体的投资品类及涉及领域来看,2022年度投融资以护肤品类为主,相关品牌共计17个,其次为大健康相关的生物科技技术以及数字化技术。

第一,值得关注的是,这17个护肤品牌中,纯净美容品牌就占了9个,雅诗兰黛、PUIG集团、联合利华等企业皆有所涉及,投资或收购的品牌所在区域包括英国、澳大利亚、印尼等。

其中,又以PUIG集团的动作最大,分别在7月和9月收购哥伦比亚天然化妆品牌Loto del Sur及崇尚有机纯素的印度贵妇护肤品牌Kama Ayurveda。其次为联合利华,接连在2月和12月投资国产自然护肤品牌山川和印尼纯素护肤品牌Esqa,Esqa投资金额达600万美元(约合人民币4173.5万元)。另外,雅诗兰黛今年2月份还对英国纯素美容品牌Haeckels进行了少数股权投资,在纯素这个热门赛道上也布下一子。

实际上,纯净美容与高端品牌的热度不减,与整个美妆市场的大环境有关。根据美业颜究院《2021纯净美容趋势分析及预测》报告收录的数据及前瞻数据显示,纯净美妆市场与高端护肤品市场规模均呈稳步增长趋势,预计前者的全球市场规模在2027年达到115.6亿美元,后者中国市场规模则达1925亿元。

不过也有业内人士指出,尽管赛道很热,但关键要做好运营。从今年的情况看,海外主打纯净美妆的网红品牌进驻中国的不断,但是出圈的寥寥。比如,宝洁旗下主打蓝铜胜肽成分的高端纯净美妆品牌Snowberry被爆关停退出中国市场,在热门赛道未能翻出浪花。

第二,高端美容、香氛品牌也成为投资热门选项,本年度高端品牌的投资收购数量高达10个。

除雅诗兰黛外,宝洁、PUIG集团和欧莱雅等企业均发力高端品牌,其中,PUIG在一众竞争者中胜出,将顶级香氛品牌Byredo收入囊中。欧莱雅还将投资视角聚焦到中国品牌,通过旗下中国风险投资对闻献进行了少数股权投资。

第三,大公司的投资视角更加多元化,除了护肤品牌,美妆巨头也开始布局大健康相关的生物科技领域,涉足合成生物、重组胶原蛋白等,试图夯实在上游端的竞争力,为业务破圈蓄力。

其中,资生堂在今年8月和10月份接连投资中国重组胶原蛋白生物医疗企业创建医疗与英国微生态护肤品牌Gallinée,并宣布与创健携手开发医美领域。欧莱雅也于11月投资专注微藻类天然胡活性成分及产品开发的法国生物技术公司Microphyt。而本土企业中,珀莱雅、若雨臣对合成生物科技相关企业与品牌均有所投入。

根据菱歌研究院此前对近两百万条消费者原生讨论、产品评价等方面的洞察显示,后疫情时代,美妆产品的“健康安全”特性成为购买动机最高的因素。

“美妆企业对大健康相关的生物科技技术的投资,符合行业发展的趋势和方向。”和初(深圳)产业投资有限公司的执行董事长胡世明在接受《未来迹Future Beauty》采访时认为,一方面,伴随着美妆行业的发展越发成熟,技术会成为未来发展的最核心动力之一,而生物技术正是每个行业的底层技术。另一方面,美妆可以理解成为大健康的一个分支,而行业越成熟,二者的结合就越发紧密。

据了解,在欧莱雅、资生堂、珀莱雅等企业此前的投资组合中,均涉及合成生物学、微生物技术、绿色化学等赛道。今年5月份,欧莱雅还发布了“美丽大健康”计划,表示将关注涵盖清洁、护理和健康等方面更加细分的不同层次需求。

上述业内人士指出,美妆巨头从现有的“美容护肤品领域”向“医美”“大健康”领域扩展已经是一个趋势,有望造就潜力巨大的增长点。

第四,具有增长潜力的口服美容领域也正在引发大公司的关注。联合利华、水羊股份接连在5月份投资了口服护发健康品牌Nutrafol与青颜博士。今年11月,资生堂在其集团150周年中国发布会上业务表示,2023年资生堂将成立全球口服美容事业部。据中商产业研究院和Euromonitor数据显示,2019年中国美容营养品市场规模达149亿元,预计2025年将突破255.7亿元。

第五,在数字化战略提速时代,数字化领域的投入也是本年度大公司愿意花钱布局的领域。今年纪梵希、雅诗兰黛、美宝莲等品牌陆续进军元宇宙,开发数字化藏品。贝泰妮在今年12月投资了拥有国风虚拟组合“未央”的幻方势代。

“数字化是产品最精准的表现形式。”胡世明认为,“随着行业竞争加剧,美妆企业如果能在这方面做相应布局,能够更好地反应企业为消费者带来的价值,是一种能够博得关注的底层工具和手段。”

03 底层逻辑变化,中国美业未来投资趋势如何?

穿越2022,化妆品行业仍处于急速的产业洗牌期。流量成本激增,行业内卷升级,头部玩家的优势在此阶段更加突出,各大公司都希望找到破局点,为长跑积累品牌、渠道和产品力量。

在梳理过程中,《未来迹FutureBeauty》发现,一些美妆企业经历了收购、LP或孵化的道路后,纷纷在中国市场做起了VC。

告别原本对小护士、羽西和美即的收购方式,欧莱雅在几年前就华丽转身成LP,2019年与2021年相继投资了凯辉基金旗下的跨境风投基金与高榕四期基金,而高榕资本为完美日记的投资方。到今年5月,欧莱雅宣布设立在中国成立的首家投资公司——上海美次方投资有限公司。由欧莱雅集团战略创新风险投资基金公司BOLD提供支持。不久之后的9月,美次方就将首投给了中国品牌闻献。

2021年8月,致力于探索和深度参与中国本土创新的资生堂宣布设立中国美妆集团首个投资基金——“资悦基金”。作为专项投资基金,资悦基金的投资规模设定为10亿元人民币,将重点聚焦美妆、健康等前沿市场的新兴品牌及上下游相关技术公司的投资。今年8月,“资悦基金”投出了成立以来的第一笔钱:领投中国重组胶原蛋白原料公司创健医疗A轮融资,投资额近亿元,引发业界高度关注。

近年来,伴随着中国迅速崛起成为亚洲乃至全球的潮流风向标,以及颠覆性创新的重要策源地,国际美妆集团希望以更灵活的方式做好本土化,更及时地应对瞬息万变的中国市场。

从“来中国投资”到“投资中国”,以欧莱雅、资生堂为代表的跨国美妆集团公司的投资动向本身也正在成为行业的风向标。

除此之外,贝泰妮、珀莱雅等本土美妆企业,近年来也相继成立了投资基金。珀莱雅今年投资的中科欣扬,便是通过旗下的嘉兴沃永基金进行的投资活动。

“国际企业在本土设立基金,与其在中国市场的发展阶段有关。”胡世明告诉《未来迹FutureBeauty》,产业资本与纯粹做财务投资的机构在投资逻辑上完全不同,相对于财务回报,更多的是为企业战略服务,首先能够进一步地本土化,与中国相关政策进行接轨;其次,能够对基金配套的团队人才等设施做出更为优质的整体布局,更好地了解中国市场的需求,对项目做出更加敏捷的判断与选择,以达到强化自身产业龙头地位的最终目的。

那么,在更多产业资本“搅局”的背景下,中国美妆行业投资又有哪些趋势?

艾媒咨询数据显示,2021年中国化妆品行业市场规模达4553亿元,同比增长15%,预计2023年市场规模将突破5000亿元。市场规模快速增长的同时,中国化妆品相关新规的落地与竞争日渐激烈的市场也在推动着整个行业朝向更为成熟的方向发展。

“在这种背景下,产业资本可能会推动主流玩家对细分赛道的整合。”胡世明表示,在此阶段,美妆行业整体的储运供给要大于需求,从行业的品相结构来看,结构性增长也是主要增长方向,所以大企业、大品牌对一些有潜力、有价值、有特色,但相对发展乏力、后劲不太足的中小品牌去做整合,也会是美妆行业发展的方向。

此外,由于近两年受到疫情、国际地缘政治等多重因素的影响,上游能源及原材料价格的成本普遍呈现上涨趋势。“从上游方向做布局或许是大多数企业会选择的重点,这方面的投资回报周期虽然比较长,但相对于从新型概念或诉求做出的布局,会形成较高壁垒。”胡世明补充道。

不过,也有资深投资人士告诉《未来迹FutureBeauty》,单纯从行业外的投资角度来看,并不看好对美妆行业的投资。“一方面,现在没有流量红利,流量较高的中小品牌赛道天花板也比较低。另一方面,消费者经济状况普遍不是很好,综合看来,现在并不是投资美妆的好时期。”

面对将至的2023年,在起伏的市场中,大公司们通过买买买进一步铸高在产业链上的竞争壁垒,有望形成强者恒强的局面,而这或将带动行业集中度的进一步提高。

评论