文|陀螺电竞

在过去的2022年,宅家经济带来的红利以及电竞IP的全球扩张,仍在不断扩大电竞观众的规模;同时,电竞成功入亚以及奥运会举办虚拟系列赛(OVS),以及电竞与元宇宙、音乐、流媒体等不同领域的加速融合,为行业的发展注入了更多新的活力。

根据Newzoo发布的《2022电竞市场报告》(简称“报告”),到2022年底,全球电子竞技收入将接近13.8亿美元,全球电竞观众数则将增至5.32亿,同比增长8.7%。市场规模的增长一方面源于中国和美国两个市场对全球收入的绝对贡献最大,其次东南亚、拉丁美洲、中东和非洲的新兴市场兴起,也是全球电竞市场和用户规模增长的主要驱动力。

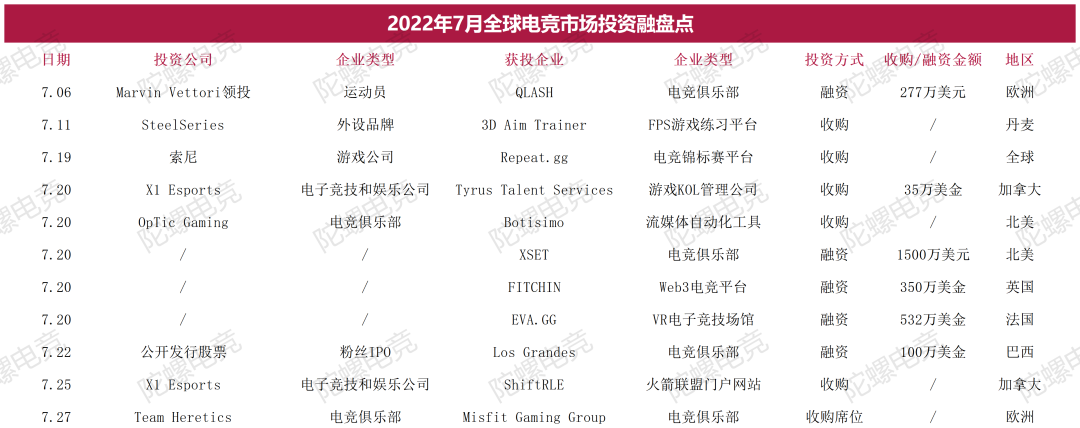

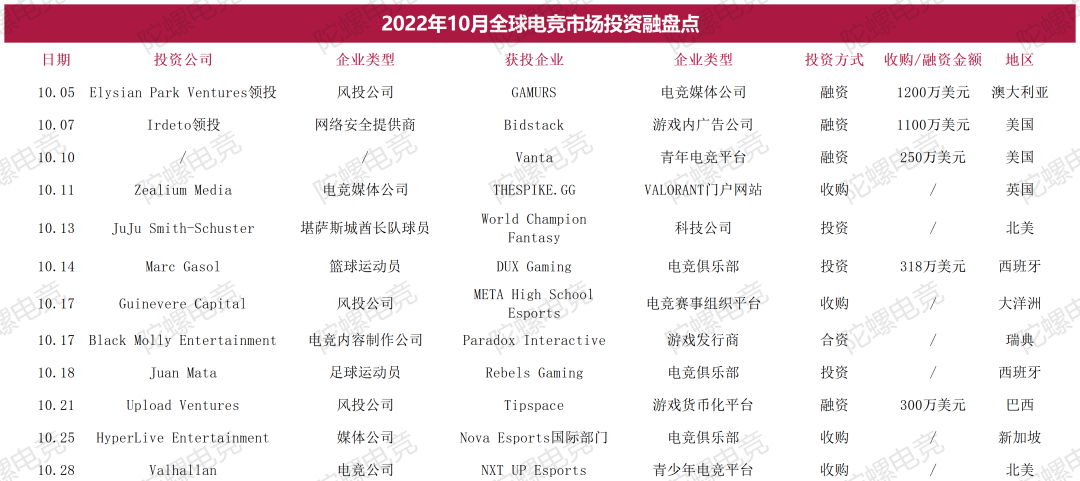

这也致使电竞市场的资本流动开始发生一些变化,其中包括针对巴西等新兴地区的收购开始成为趋势;具备变现能力的服务业务电竞公司成为投资的新方向等等。在这篇文章中,陀螺电竞梳理了2022年电竞行业的投融资事件,以此为出发点解析今年电竞产业的变化和趋势。

112起投融资,服务型电竞公司成资本重点关注对象

根据陀螺电竞的不完全统计,2022年全年电竞产业投融资事件共发生了112起,上半年为62起,6月-12月为50起。

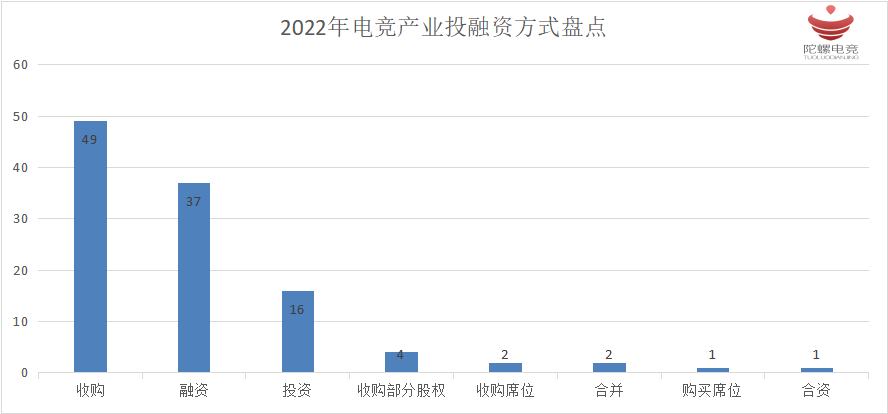

在投资方式上,收购是各大企业采用最多的方式,全年共有48起,占比达到总额42%;其次是电竞企业自主融资,全年为37起,占总额的33%。

在112起投融资事件中,实际披露交易金额的有52起,总数额达到404.29亿美元(不包括微软687亿美元收购动视暴雪和Epic Games融资的20亿美元)。

从单笔金额来看,今年9月份沙特阿拉伯电子竞技和游戏公司Savvy Games Group(SGG)宣布的计划在游戏和电竞领域战略投资的380亿美元,是2022年最高金额的投资。SGG将拨出133 亿美元资助收购和发展一家“领先的游戏发行商,以成为战略发展合作伙伴”。另外 186 亿美元也将被抽走,以便该公司可以对支持Savvy游戏开发议程的关键公司进行一系列少数股权投资。

在收购上,SGG在1月份收购电竞赛事主要主办方ESL(10亿)以及FACEIT(5亿)所花费的15亿美元仍保持着最高收购金额记录。融资方面,法国俱乐部Team Vitality在今年1月份所融资5132万美元是2022年最高融资金额。

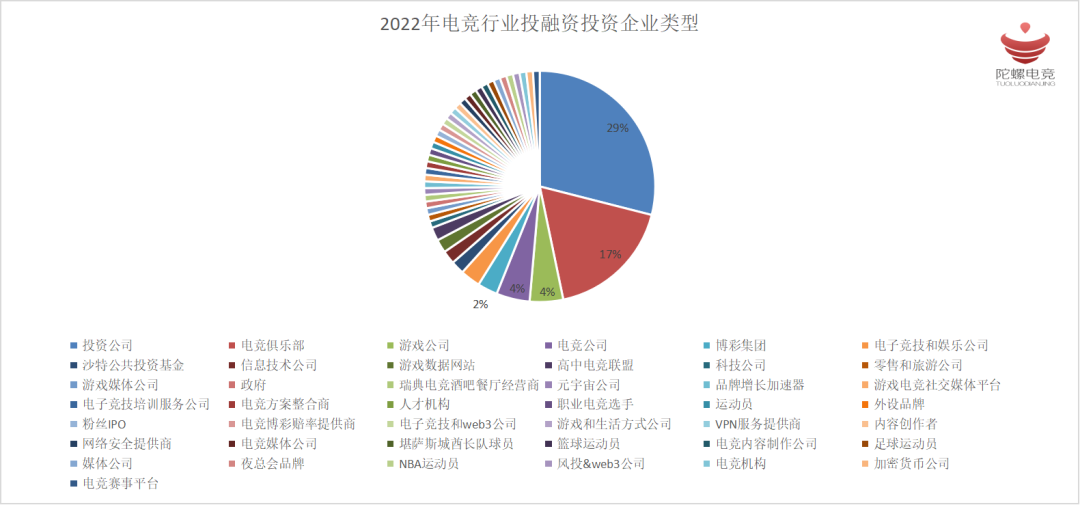

从今年电竞行业的投融资事件可以看到,资本市场对于电竞行业仍有着较高的关注度和布局力度。根据陀螺电竞的盘点,投资公司已经成为参与度最高的企业,占比达到总额的29%,其次为电竞俱乐部,占比为17%。

略有不同的是,投资公司的动作主要分布在“融资”阶段,电竞俱乐部等电竞企业则主要以“收购”为主。在投资公司参与的31起投融资事件中,25起为参与融资,收购为2起;电竞俱乐部共参与了19起,其中12起为收购,其余为收购电竞赛事席位或部分股权。

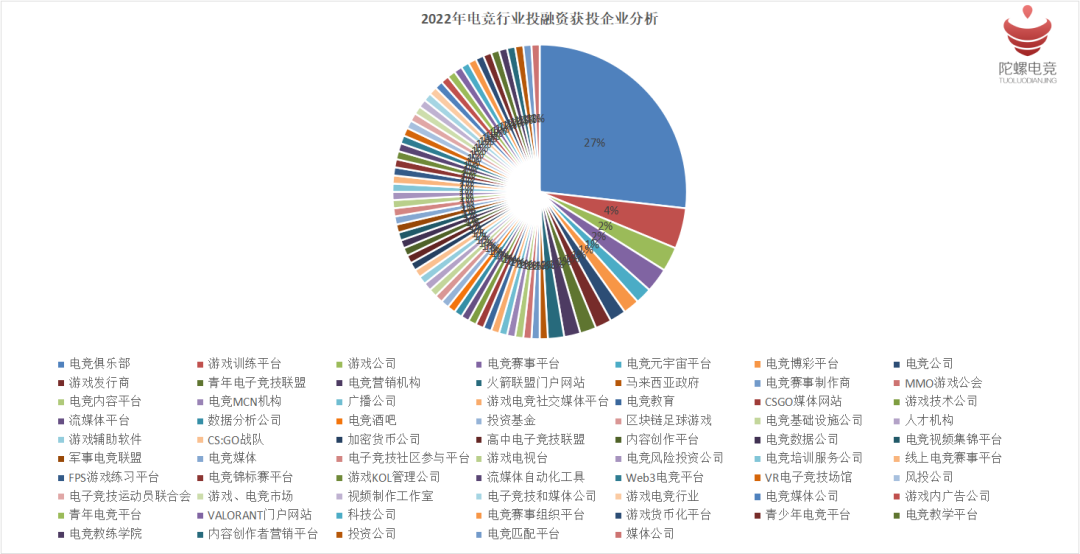

在获投企业一项中,电竞俱乐部仍是电竞市场中最受欢迎的电竞企业,共有30起,其中多以电竞俱乐部收购电竞俱乐部为主。一来,通过收购的方式获取电竞赛事席位,布局更多电竞赛事项目和参与垮地区赛事;二来,随着巴西、东南亚、中东等新兴市场的崛起,针对新地区的收购开始成为趋势。

同时可以看到,除了电竞俱乐部之外,包括电竞赛事平台、电竞营销机构、内容社交平台也开始成为投资的新方向。

原因在于,随着电竞行业影响力的快速增长,越来越多的外部品牌希望通过电竞流量曝光搭建和年轻用户沟通的渠道;而以电竞俱乐部为代表的电竞企业对于如何扩大商业规模,同样有着强烈需求。

此外,从各大电竞俱乐部和电竞企业发布的财报来看,电竞行业仍面临着连年亏损的情况。这也使有变现能力的营销型电竞企业成为投资的主要目标。在市场需求下,服务型业务电竞公司在电竞领域开始成为热门趋势。

中东和巴西市场正在崛起

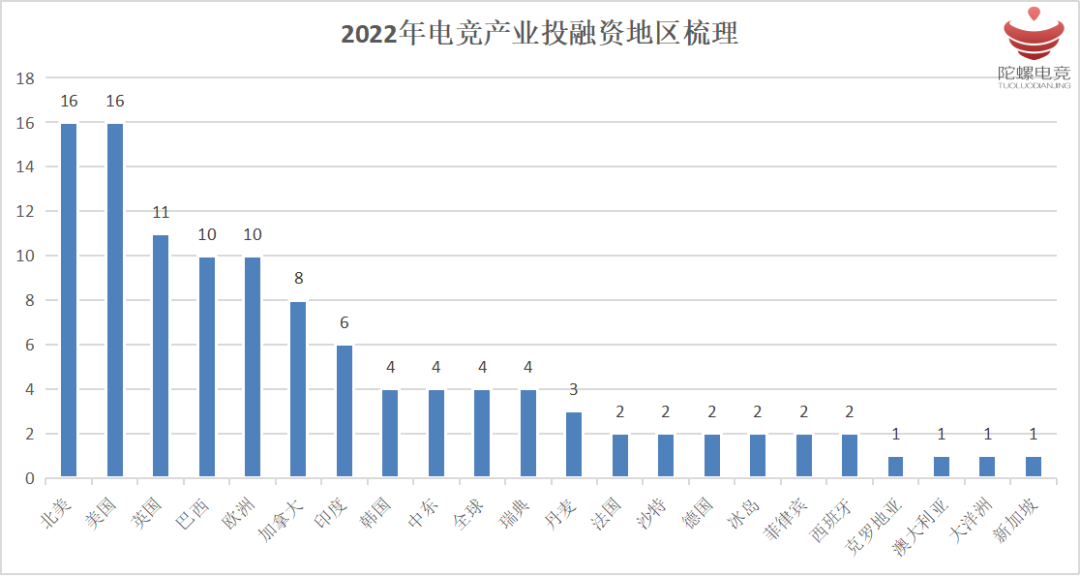

在2022年电竞产业投融资中,北美、欧洲地区仍是资本流动的主要市场,但同时可以看到,包括巴西、中东新兴市场也正在崛起,包括电竞用户数据的增长、电竞全产业链的构建等多个方面。

巴西和中东市场电竞产业的迅速发展,很大程度上得益于市场自身的电竞基础,两个市场也拥有足够高的共性。

数据显示,沙特阿拉伯拥有2350万游戏玩家,占该国人口的67%。根据Newzoo的预测,到2024年,中东和非洲地区的复合年增长率将达到15.1%,而全球为10%。而巴西,巴西总人口2.1亿,其中玩家达到7570万,接近四成人口是游戏玩家。有数据指出,巴西玩家的游戏时间是世界地区玩家的两倍。

此外,根据YouGov的一项调查,52%的沙特游戏玩家在智能手机或平板电脑上玩游戏;而巴西用户虽然距离北美国家较近,但巴西人民却更喜欢竞技、体育、射击、策略和赛车类手游。移动设备的普及,使《PUBG Mobile》《Free Fire》《无尽对决》等一系列轻量化竞技手游成为这些地区主流的竞技项目。

尽管都具备热爱电竞的年轻群体,但因为投资力度的不同,让两个市场出现了不同的发展路径。

在巨额经济的投入下,中东电竞正在成为全球最大电子竞技场景之一。在今年9月,沙特王储公布了游戏和电竞国家战略,他们预计未来将投资380亿美元,目标是到2030年使沙特阿拉伯成为世界电子竞技中心。沙特计划通过举办大型赛事、建立游戏工作室、提升电竞选手数量至全球前三、巨额投资等方式达成。

在过去几年,中东地区一直在试图加快地区电竞基础设施的建设,其中包括打造赛事奖金最高的综合性赛事;围攻多个电竞项目创建每周和每月的电竞赛事,旨在解决选手无赛可打的问题。并提升地区选手的竞技水平,以及斥巨资打造的智能电竞场馆和建造首个电子竞技体育场的计划。

而巴西市场,在缺少电竞基础建设的情景下,正在吸引全球的电竞企业向巴西迁徙。如《 Free Fire》凭借产品自身轻量化在巴西市场大获成功,在东南亚次级市场打开局面的《无尽对决》在2021年布局巴西,腾讯的国际业务品牌Level Infinite在今年6月份宣布正式进驻巴西等等。包括Liquid和 NiP在内的俱乐部,也已经在巴西建立《Free Fire》分部。

于全球的电竞企业而言,在巴西这种缺少电竞基础建设的新兴市场,是一片尚未开发的蓝海市场。而全球电竞企业的涌入,极大的推动了巴西的电竞产业链发展速度。

并购、合并趋势化,电竞企业多维度构建竞争力

陀螺电竞此前曾预测,电竞产业的整合并购将迎来一波高峰。从2022年电竞投融资来看,无论是圈外资本对电竞的需求,还是电竞企业希望通过并购扩大规模,都在推动电竞产业合并、并购的速度。

在陀螺电竞整理的112起投融资案中可以看到,参与收购案的多为电竞俱乐部。原因在于,在各大电竞赛事开始席位制发展模式下,电竞俱乐部收购所支出的成本,主要在赛事席位以及选手成本等重要层面,通过购买席位参加更多赛事扩大俱乐部品牌的影响力。如今年3月份收购北美电子竞技组织Mock-it Esports的英国电竞俱乐部VexedGaming,前者在并入VexedGaming的情况下,其欧洲战队将继续在英国进行比赛竞技。

同时,一些全球性电竞俱乐部也在通过收购跨地区电竞俱乐部的方式,在巴西、东南亚等新兴市场实现布局。如韩国CNJ俱乐部在11月30日官宣收购越南Saigon Buffalo战队。在收购完成后,新赛季SGB战队也将以CNJ战队的名称参加新赛季的越南LOL联赛。

其次,在业务多元化的发展趋势下,越来越多的电竞公司开始围绕自身垂直业务对上下游进行整合,旨在打造一个集流量和变现的综合性业务公司,扩大企业在特定领域的市场覆盖率。

如在今年5月份美国新晋电竞社交媒体平台eFuse宣布收购宣布收购电竞媒体Esports.GG。作为收购的结果,eFuse 将重新启动该媒体的社交渠道。此外,Esports.GG 将创建一个新的内容板块,显示有关eFuse电竞活动的细节和信息。eFuse表示,这次收购源于需要加强其内容部门,并支持其“不断增长的游戏玩家群体和品牌合作伙伴社区”。今年10月份,电竞媒体Zealium Media收购《VALORANT》资讯网站Zealium Media也是基于对业务扩大的需求。

电竞企业通过并购的方式,将业务延伸到电竞领域的各个方面,弥补在流量或变现上的不足,以此形成更为的核心竞争力,从而顺利打造出业务闭环。

变现困难,但电竞仍有望实现更多增长和投资

有一定的迹象表明,围绕电竞投资热潮正在消退。在疫情影响下的几年,电竞一直是游戏行业中最热门、融资最频繁的领域之一。但对电竞企业利润的担忧,让投资公司正在将目标转移到其他领域,包括基于加密的Web3游戏初创公司等等。

根据追踪游戏交易的投资银行Drake Star Partners的数据,在2022年前九个月的695笔私人游戏投资中,只有33笔交易(价值3.1亿美元)涉及电竞。这一数字远远低于2021年全年 718笔游戏私募融资中的138笔电子竞技交易(21 亿美元)。

Drake Star Partners的梅茨格表示,Griffin Gaming Partners和Bitkraft Ventures等以游戏为重点的大型风险投资公司的投资组合现在更重视区块链,而轻视电竞。电竞资深人士Ben Goldhaber在最近的一篇报道中写道, “电竞已经成为风险投资人的反感对象,他们被几年前电竞初创公司的炒作和天价估值毁了。”

Goldhaber认为,电竞俱乐部等组织很难通过玩家和电竞粉丝获利,数以百万计的人可能会喜欢电子竞技,尤其是在反恐精英、英雄联盟和Valorant的大型国际赛事期间。但它本质上是一个年轻的、另类的体育项目,缺乏跨界明星和利润丰厚的版权费。只有拥有受欢迎的电竞游戏版权的游戏厂商,才能获益并有一定的抗风险能力。

也正是因为变现方面的原因,可以看到正在有更多的电竞组织将方向转到内容创作者经济领域。如今年11月,SPORTFIVE旗下的电子竞技机构Build a Rocket就通过收购创作者营销平台TwoReach,步入内容创作者经济领域。TwoReach目前有大约120名创作者签约,并声称是德语国家最大的创作者机构之一。TwoReach的主要业务是专注于将品牌与内容创作者和KOL联系起来,帮助品牌实现营销。

尽管存在货币化困难,但Newzoo 最近的一项调查显示,电子竞技企业的高管仍然对其行业的未来持乐观态度,特别是投资和交易活动。

他们看涨背后的逻辑主要集中在内容领域。有61%的受访者预计在线流媒体平台(例如 Twitch、YouTube 游戏)会持续增长,此外包括电竞和其他娱乐形式的交叉整合也会带来新的基于。一个受访者表示,疫情影响导致以及传统体育对年轻群体吸引力的溜食,加速了Twitch等在线流媒体平台的应用,Twitch在2021年第一季度曾达到63亿小时的观看高峰。

Newzoo也在《2022电竞市场报告》指出,电竞组织的收入来源将趋向多元化。它们正在寻求赞助之外的多元收入来源。在品牌赞助之外,寻求直达粉丝的商业模式,包括周边商品销售、忠诚度计划以及电竞教育培训项目等。

2022年1月-12月全球电竞行业投融资统计图表:

评论