记者|梁怡

近日,新三板公司晨泰科技(834948.NQ)创业板IPO获得受理,公司专业从事智能电力设备的研发、生产和销售,产品包括智能电表、计量配套设备、用电监测、新能源充电桩等。

事实上,这并非晨泰科技第一次申请上市。早在2020年11月,公司便递交科创板招股书,历经两轮问询后最终于2021年7月28日主动撤回。

界面新闻记者了解到,一般而言,监管层会在第一轮问询时向“二闯”公司提问关于前次申报的事项,主要是围绕撤回的背景和原因,两次申报所有公开披露信息、财务报告披露的内容是否存在实质性差异。

本次申报,晨泰科技的业绩没有明显提升,但是却选择在上市前大手笔分红,另外,公司在产能利用率不足仍然大幅扩产,消化能力存疑。

关联方失信

一切要从创始人李庄德、沈秀娥夫妇以及其控制的晨泰集团说起。

晨泰集团于2008年开始切入智能电表业务,经营至2010年时,已具备一定规模,除智能电表业务外,同时经营机械电表、计量箱、水表等业务。为保证拟上市主体的主业突出,李庄德、沈秀娥决定将智能电表业务分拆出来成立新的上市主体,因此于2010年12月设立晨泰科技,并于2012年将晨泰集团的智能电表业务注入晨泰科技。

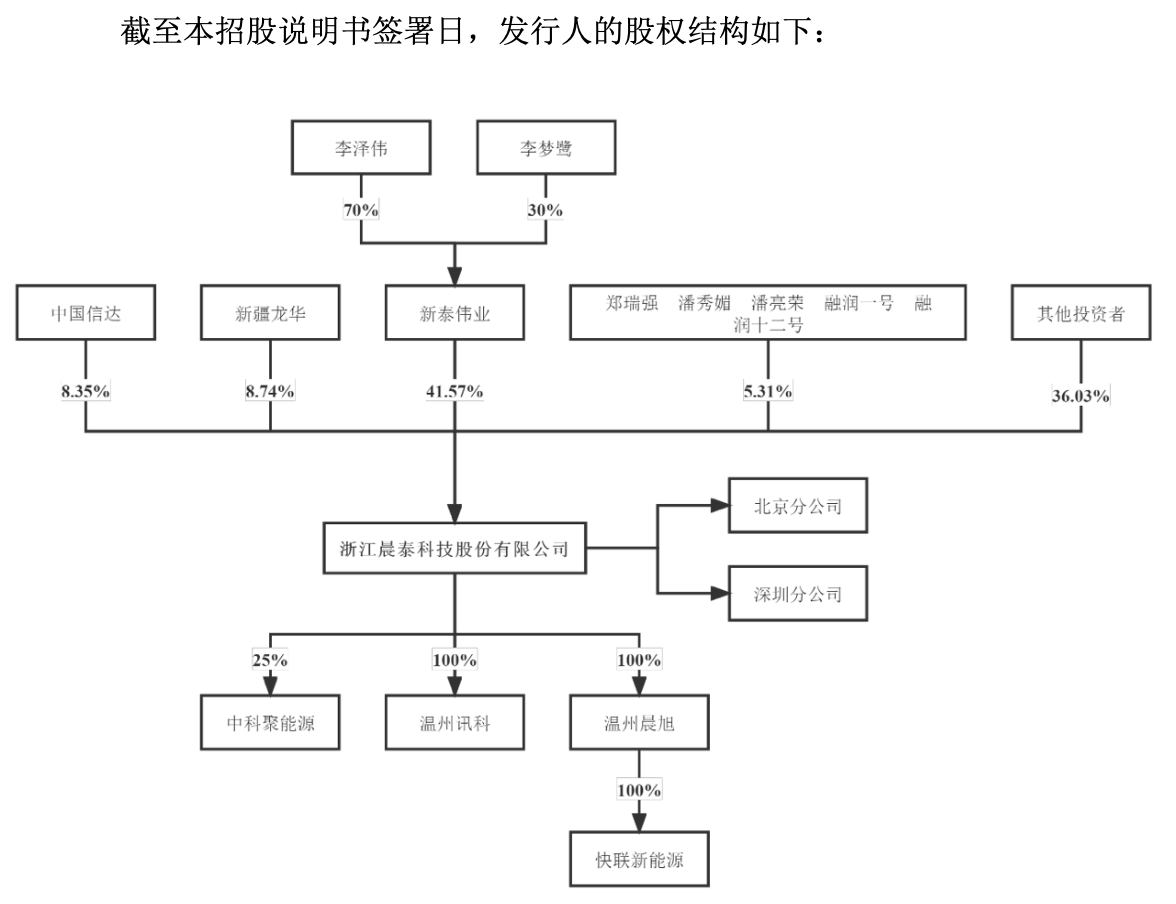

智能电表业务注入晨泰科技后,以项超、林明光为核心的管理团队已全职在晨泰科技履职。随后,2013年4月,李庄德、沈秀娥将其所持有的晨泰科技全部股权转让给新泰伟业(其子李泽伟持股70%,其女李梦鹭持股30%),完成控制权的交接。交易价格为1元/股,股权转让款共7520万元。自此,公司的实际控制人为李泽伟和李梦鹭。

但值得注意的是,晨泰集团存在因对外提供担保或自身借款而涉诉的情况,其中有6笔担保合同在晨泰集团最后一次签署资产转让合同前签订,而晨泰集团因债务纠纷产生了相关权利主张,部分诉讼如下:

本次招股书提到,晨泰集团等的失信行为主要系因为该等主体卷入温州地区担保圈危机,其作为担保人对外担保对应的主债务违约,从而承担大额担保责任并涉诉所致。目前李庄德已经被列入限制消费人员,李庄德、沈秀娥控制的晨泰集团、华灿电子为人民法院列示的失信被执行人。

IPO前,两名90后李泽伟和李梦鹭为晨泰科技的实控人,二人通过温州新泰伟业电器有限公司持有公司41.57%的股份、 新疆龙华国际投资发展有限公司持股8.74%、 中国信达资产管理股份有限公司 (下称中国信达)持股8.35%。

需要指出的是,中国信达是“以股抵债的接盘方”, 2017年8月,晨泰集团自身无力偿还建行开发区支行的借款,而新泰伟业、李庄德和沈秀娥对晨泰集团的债务承担连带偿还责任,建行开发区支行后将相关债权作为资产包转让给中国信达。

前次申报中,上交所尤其关注晨泰集团的资产转让和李庄德、沈秀娥控制权转让以及晨泰集团的债券纠纷相关事项,而从裁判文书网的更新来看,相关纠纷还在持续,因此本次申报或还会遭到持续问询。

此外, 2021年1月18日,公司收到股转公司下达的《关于给予浙江晨泰科技股份有限公司及相关责任主体纪律处分及自律监管措施的决定》,股转公司就公司未能按时披露 2020 年半年度报告的违规事实,决定给予公司公开谴责的纪律处分并记入诚信档案。

上市前先分掉近三年净利

报告期内(2019年-2021年以及2022年上半年),晨泰科技的收入分别为3.08亿元、3.12亿元、3.39亿元以及2.15亿元,净利润分别为5696.77万元、5188.74万元、5490.20万元以及2951.26万元。近三年,公司的业绩并未有大幅提升。

直接影响公司业绩是电力行业的发展和国家电网公司、南方电网公司及地方电网公司等的订单需求,取决于公司在行业的竞争力,以及是否能够成功中标。

晨泰科技的客户集中度非常高,报告期内来自国家电网和南方电网的合计收入分别为2.46亿元、2.47亿元、3.05亿元和2.00亿元,占主营业务收入比重分别为81.20%、79.82%、90.75%和93.29%。

而与之关联的便是电力设备行业导致的应收账款周期较长,报告期各期末,公司应收账款和合同资产合计账面价值分别为1.62亿元、1.40亿元、1.71亿元和2.19亿元,同期计提的坏账准备分别为1567.14万元、1593.23万元、1657.49万元和1850.51万元。

值得注意的是,2019年,公司经营活动产生的现金流净额高达1.51亿元,而2020年、2021年仅1052.61万元、2651.54万元,低于同期净利润。

界面新闻注意到,公司2019半年度向股东分红7945.31 万元;2021半年度向股东分红5126.01 万元;2021年度向股东分红3844.51 万元 ,2022半年度红5126.01 万元。 合计2.2亿元,超同期净利润1.93亿元。

截至2022年6月末,晨泰科技账面资金为1.92亿元。

扩产项目靠谱吗?

晨泰科技此次IPO的募资额以及用途并未发生变化,仍拟募集2.85亿元,其中1.01亿元用于年新增200万台智能电表技改扩能建设项目,0.33亿元用于年新增10,870台充电桩生产线建设项目,1.01亿元用于研发中心建设项目,剩余0.5亿元补流。

界面新闻记者注意到,前次申报一轮问询时上交所曾对公司的研发中心项目发起提问,主要是大部分资金拟用于在广东省深圳市南山区购置研发中心建筑。对此,监管层要求公司补充披露上述购置研发中心建筑的具体情况,以及所占用土地的用途,是否符合土地利用总体规划,所购置建筑是否存在转为出租或出售的安排,是否涉及变相经营商业地产业务。

而晨泰科技的回应是,截至本招股说明书出具日,公司研发中心项目购置的建筑物目前还没选定,建筑的具体情况、所占用土地的用途目前尚未确定,而购置建筑将不存在转为出租或出售的安排,不涉及变相经营商业地产业务的情形。

然而,此次更加值得关注的是公司的扩产项目。

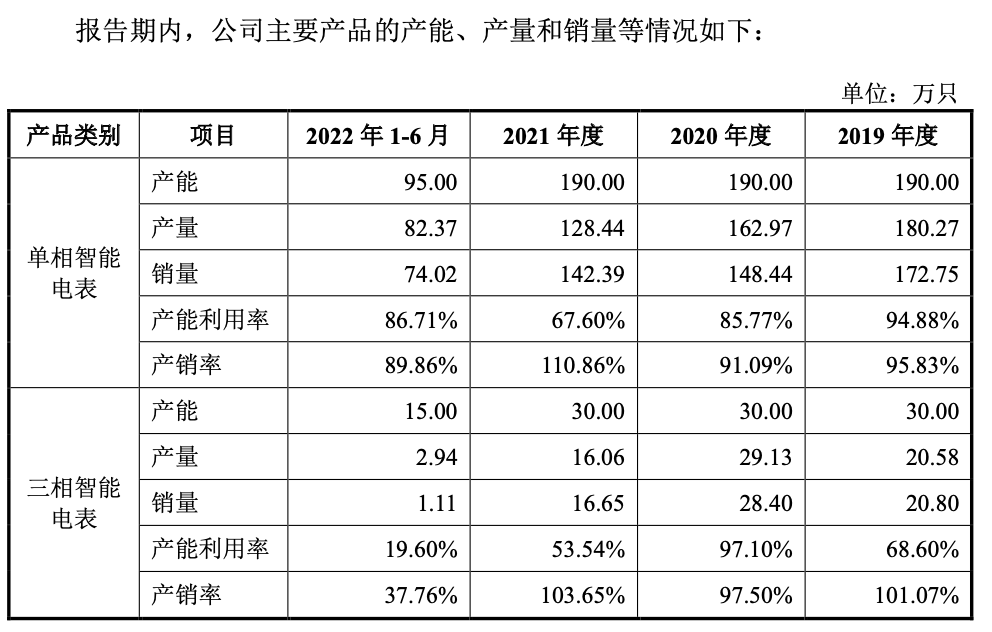

其中,第一个项目提到建成后可新增年产120万台内销智能电表以及年产80万台外销智能电表的生产能力,而晨泰科技仅披露了报告期内单相智能电表、三相智能电表的产能、产量、销量等情况,前者的产能利用率在逐年下滑,后者仅2020年利用较高,如果以新增总数200万台智能电表来看,扩产约1倍的消化能力存疑。

另外,第二个项目新增10,870台充电桩生产线,建设期一年。报告期内,公司新能源充电桩业务分别实现收入1632.73万元、601.75万元、407.77万元和426.62万元,而截至2022年11月末,该业务已取得在手订单9143.75万元(含税),因此,现有产能是否能够支撑?上市周期是否影响订单履行?

评论