文 | 野马财经 苏影

编辑丨高岩

在广袤辽阔的内蒙古草原上,乌拉特草原处在一个关键的位置,它不仅是“北方防沙带”的重要组成部分,辖区内还拥有包括铜、锌、铅、镍、铁等在内的多种金属矿资源。

乌拉特丰富的矿产资源也吸引了包括陈景河的紫金矿业(601899.SH、2899.HK)等一众矿企入场,早在2005年,乌拉特后旗紫金矿业有限公司(简称:乌后紫金)就已经成立,由紫金矿业出资1.425亿元持股95%。

因上杭县财政局在紫金矿业间接持股23.1%,为其最终实控人,即乌后紫金的实际控制人也为上杭县财政局。

来源:企查查

而就在布局18年后,乌后紫金却因非法采矿被处罚。

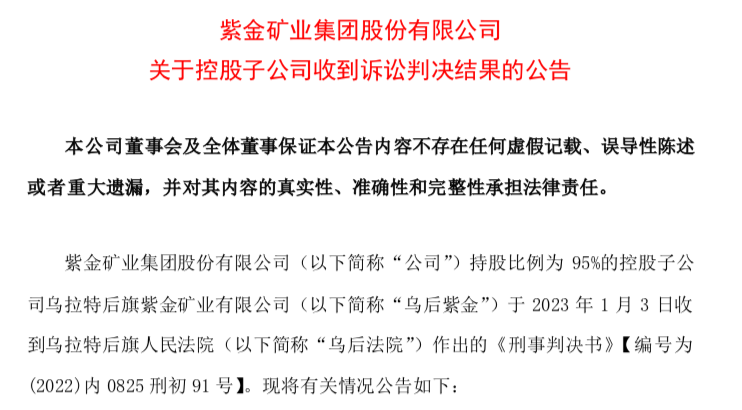

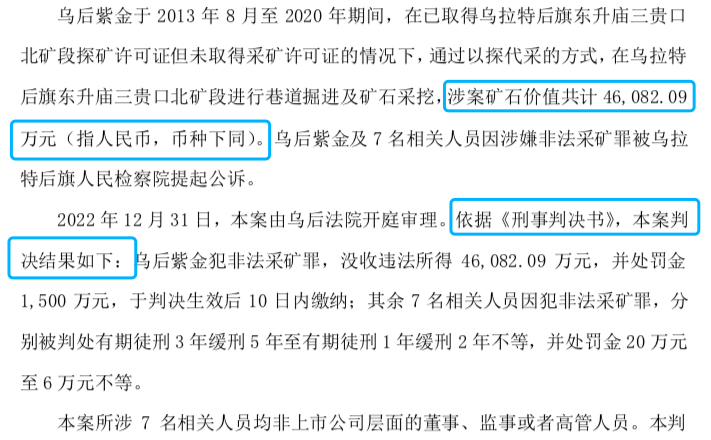

1月4日,紫金矿业介绍,其控股子公司乌后紫金已经收到法院《刑事判决书》,因犯非法采矿罪,没收其违法所得4.61亿元,并处罚金1500万元。7名涉案相关人员也被判刑并处罚金。

来源:紫金矿业公告

紫金矿业表示,7名涉案人员均非上市公司层面的董监高人员。本判决的执行将影响公司2022年度归属于上市公司股东净利润4.52亿元,占其2021年度经审计归属上市公司股东净资产的0.64%。

子公司无证采矿8年

乌后紫金成立于2005年,而其非法采矿一事发生在成立的8年后。

当时,乌后紫金主要开发内蒙古巴彦淖尔市乌拉特后旗的三贵口锌(铅)矿,该矿山分为南矿段、北矿段。而乌后紫金在2012年只取得南矿段的采矿权。

此后,乌后紫金对北矿段进行补勘,并于2013年9月获得资源储量备案,并交纳了有关价款及多次申报采矿权。但因矿业政策及人为等多种因素,北矿段一直没有取得采矿权,加上相关人员法规意识淡薄,造成该项目长期无证开采。

在2013年8月至2020年期间,乌后紫金通过以探代采的方式,在乌拉特后旗东升庙三贵口北矿段进行巷道掘进及矿石采挖,涉案矿石价值共计约4.61亿元。

来源:紫金矿业公告

2022年4月,紫金矿业子公司无证、越界开采等行为被乌拉特后旗公安局立案调查,后由当地检察院提起公诉。2022年12月31日,该案开庭审理。

根据法院1月3日下发的判决结果,乌后紫金累计被罚没4.76亿元,7名涉案人员则分别被判处有期徒刑3年、缓刑5年至有期徒刑1年、缓刑2年不等,并处罚金20万元至6万元。

紫金矿业表示,公司已责成乌后紫金深刻吸取教训,认真反思检讨和改进工作,增强依法合规意识,进一步加强与当地有关部门沟通,尽快完善相关权证手续。本次诉讼判决结果为一审判决,在违法金额认定上,公司对司法机关未吸纳乌后紫金辩护意见表示遗憾。

不过在二级市场上,紫金矿业这一负面消息却并未掀起过多水花,公告后的一个交易日,1月5日,紫金矿业A股报收10.39元/股,微涨0.87%,总市值2735.62亿元;港股报11.34港元/股,涨幅1.8%,总市值2985.74亿港元。

对于紫金矿业的股价反应,有投资者表示意外,“挨罚4亿多,竟然涨起来了。”“被罚4.7亿应该暴跌啊,怎嘛没反应很奇怪?”

与此同时,也有投资者紫金矿业对其涨势依然看好,“只要人民币升值趋势不变,紫金上涨逻辑就不会改变,看金看铜,谁涨跟谁。”

来源:东方财富网股吧

而对于此次子公司被处罚,大股东紫金矿业是否需要承担责任一事,河北泰科律师事务所张福昊律师分析,子公司违法的,母公司法人不需要负责任。《公司法》可以看出,公司设立子公司,子公司是有法人资格的,可以独立承担民事责任,同时也可以独立承担行政责任或者刑事责任。子公司的运行存在违法行为的,应当由子公司承担行政责任或者刑事责任。

去年豪掷近350亿元并购

紫金矿业的前身是福建省龙岩市上杭县矿产公司,1993年改组后,紫金矿业正式成立,2003年香港上市,2008年上交所挂牌,是国内少有的港股A股两地上市的企业。

而2022年,虽然经历旗下子公司被立案调查的全过程,但这并未影响陈景河的整体布局。他从年初1月起就开始在全球扫货,并以海外买矿打响第一枪。

2022年1月26日,紫金矿业对外表示,公司此前9.6亿加元(约51.17亿元)收购加拿大新锂公司所需手续已全部完成,并在前一日进行交割,交割完成后公司持有新锂公司100%股权。

3个月后的4月29日,紫金矿业进一步宣布,已经与盾安控股、浙商银行杭州分行签署《合作协议书》,拟出资收购盾安控股旗下包括西藏阿里拉果错盐湖锂矿70%权益、江南化工9.82%股权、盾安环境8907万股股份等在内的四项资产包,总作价为76.82亿元。

同年5月9日,紫金矿业又公布拟17.34亿元收购福建龙净环保股份有限公司控制权的消息。

虽然陈景河在收购方面覆盖范围极广,除了矿业公司,民爆公司、环保公司等也被其收入囊中。但结合下半年的动作来看,各类矿产资源依然是陈景河的最爱。

如2022年6月-2022年11月期间,紫金矿业共对外披露了7起交易,涉及总交易款为204.32亿元,收购对象分别是湖南道县湘源锂多金属矿、新疆乌恰县萨瓦亚尔顿金矿、山东海域金矿30%权益、南美洲苏里南Rosebel金矿、安徽沙坪沟钼矿、招金矿业20%股权和江南化工(002226.SZ)3.18亿股股份,6笔均与金属矿有关。

其中,陈景河在收购招金矿业股权之前,后者刚宣布将以8.16亿元增持瑞银矿业6.14%股份,瑞银矿业最主要的资产就是国内首个海上金矿、近年来国内发现的储量最大的单体金矿——海域金矿,已探明黄金资源量为562.37吨,其中储量约212.21吨。

而不到一个月,招金矿业的第二大股东郭广昌就将手中的20%股权卖给了陈景河,郭广昌在离场时,顺势也为陈景河做了回“嫁衣”。

截至2022年年底,陈景河一年累计“买买买”消费已达349.63亿元,其中约288.3亿元为买矿支出。

陈景河的矿业大棋:左手加入“锂战”,右手黄金避险

事实上,将紫金矿业从一家县级企业发展成3000亿市值的“矿茅”,“中国金王”陈景河仅用了不到30年时间。

而此次陈景河继续选择逆周期打法,也和其历史经验有关,

8年前恰逢国际铜价、金价低谷,紫金矿业在2015年大举收购。诺顿金田剩余17.57%股份、卡莫阿控股49.5%股权和股东贷款(目标是卡莫阿铜矿)、巴理克(新几内亚)50%股权和股东贷款(目标为波格拉金矿)等均在此时期被陈景河拿下。

当时,陈景河用相对较低的价码获得比较优质的资产,且出售方出售的意愿也更强。陈景河左手通过产业积蓄实力,右手通过发行公司债、超短期融资券等方式融资,在全球“买、买、买”。2020年,黄金、铜价格回暖,紫金矿业也迎来收获期,股价大涨,成为3000亿市值的“矿茅”。

如今历史重演,此前尝到了甜头的陈景河也再次选择逆势抄底之路。

2022年以来,国际金价并不稳定。自3月份美联储开始加息以来,黄金从1930美元/盎司水平最低跌至1623美元/盎司附近,目前反弹到1858美元/盎司附近,加息的终点不得而知。

虽然此前国际金价表现低迷,但局部地缘政治的紧张和经济衰退预期的负面影响都催生了全球对黄金的避险需求,而陈景河也在2022年多次出手。

在紫金矿业2022年的10宗并购交易中,有8宗和金属矿相关,其中金矿4宗,锂矿3宗,还有1宗为钼矿。

其中买金矿可以视为陈景河将企业投资价值和黄金避险价值相叠加,从而获取更高风险溢价的投资行为。而锂矿则和紫金矿业的新能源布局密不可分。

在2022亚布力中国企业家论坛上,陈景河表示,随着能源革命的到来,如果我们对此还无动于衷,未来将会犯极大错误。因此董事会决定从新能源矿产作为抓手,强势介入新能源矿产,并适度向材料方向延伸。

除了本就布局多年的铜矿产之外,紫金矿业还提出将全力投资锂等新能源。“我们争取到2025年要成为全球重要的锂供应商,在镍、钴、铂族等金属也在布局中。”陈景河介绍。

陈景河有着更大的野心,即2030年,紫金矿业的主要经济指标要进入全球前3-5位,实现“绿色高技术超一流国际矿业集团”的战略目标。

对于陈景河的逆势并购行为,经济学家宋清辉表示,当前逆势情况下,陈景河大手笔出资买矿,对其来说有诸多益处,一是资本市场的关注度将会更高,有助于实现品牌溢价;二是有助于给企业整合资源,带来规模经济效应;三是有助于实现在人才、技术、财务等方面的优势互补,提高管理水平和效率等。

此外,现在投资金矿也可以对冲其之前高位拿矿的成本。紫金矿业前期的几个碳酸锂项目都是在高景气度市场里通过真金白银抢来的,一旦市场有风吹草动,难免会出现“账目浮亏”,目前国际金价处于低位,买金矿也不会买在山坡上,可以拉低紫金矿业投资矿产的平均成本。

看起来,“进可攻、退可守”,投资矿产似乎是一笔较为划算的买卖,但局势不稳,通胀居高不下,揣在手里的也不一定安全。同期,当前铜金等价格波动,海外地缘政治风险和项目进展不及预期等也是摆在陈景河面前的难题。资本大佬此番逆势并购还能赌赢吗?

你有买过黄金避险吗?对于“中国金王”陈景河旗下公司此次非法采矿被罚,你怎么看?欢迎评论区聊聊。

评论