记者 |

2023年第一家变更“掌舵人”的券商资管公司出现了。

1月7日,光证资管公告,董事会会议审议通过,同意聘任常松为公司副总经理(主持工作),同时免去汪沛公司总经理职务。

公告显示,汪沛离任原因为工作调整,下一步任职动向也已经明确,将从资管子公司回到母公司。

光大证券(601788.SH)同日公告,公司董事经认真审议,通过了《关于聘任公司业务总监的议案》,同意聘任汪沛为公司业务总监。汪沛业务总监任职自公司董事会审议通过之日起生效。

汪沛出生于1976 年,毕业于中国人民银行研究生部,经济学硕士,掌管光证资管近9年。

从任职经验来看,他拥有丰富的公募从业经验,曾任中国农业银行总行综合计划部资金营运中心交易员,富国基金研究员、基金经理,建信基金基金经理、总监,2011 年加入光大证券,任光大证券金融市场总部(原证券投资总部)总经理。2014年7月,上海证监局核准汪沛光证资管经理层高级管理人员任职资格,他正式出任公司总经理。

接棒的副总常松同样拥有长期的公募从业经验,深耕另类投资、量化投资方向。2001年12月至2011年5月,他在富国基金另类投资部任职,随后到北京尊嘉资产管理有限公司投资部任职2年。2013年9月他步入券商资管条线,任职于中原证券资产管理部,2015年4月又回到公募条线,任职于长信基金量化投资部。直至2018年10月,他加入光证资管,历任量化投资投资经理、公司副总经理、董事职务。

光证资管于2012年5月9日成立,其前身为原光大证券股份有限公司资产管理总部,是国内上市券商旗下首家资产管理公司,承继了光大证券的客户资产管理业务与资格,在行业中率先取得了券商创新试点、从事境外证券投资管理业务(QDII)、受托管理保险资金等资格。

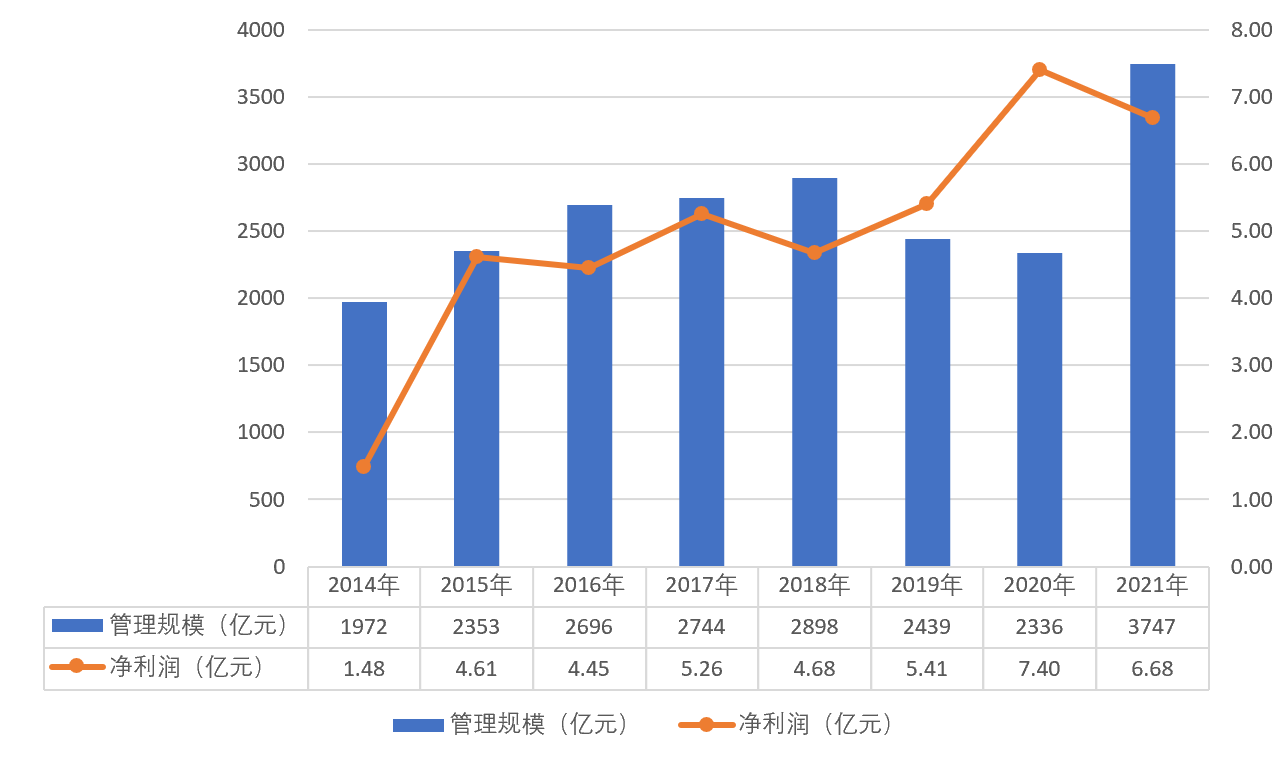

在汪沛掌管的2014-2021年间,光证资管管理规模从1972亿元增长至3747亿元。期间,由于资管新规及相应配套规则的落地实施,各类资管业务加速调整,2020年管理规模跌至2336亿元,随后公司调整方向,大力发展机构业务,管理规模迅速抬升。

截至2022年6月末,光证资管受托管理总规模4319.77亿元,较年初增加15.29%;其中主动管理类占比93.5%。根据中国证券业协会公布数据,公司资管业务手续费净收入排名行业第10名、较上年同期上升2位。

但是,迅速增长的机构业务规模并没有给公司带来可观的利润增长。

2015年净利润翻倍至4.61亿元之后,光证资管一直保持净利润在4亿元以上。业务调整的2020年,公司净利润高达7.40亿元。2021年、2022年持续下滑。2022年上半年,光证资管实现净利润1.57亿元,同比减少27.65%,是否能继续保持在4亿元以上存疑。

此外,6年前,汪沛曾因为资管产品违规打新而被监管约谈。

2017年3月,上海证监局发布了光证资管总经理汪沛、时任合规总监兼首席风险官郑孝平、投资主办人沈吟、王杭等人采取监管谈话措施的决定。

经查,光证资管在集合资产管理计划申购新股过程中,多只集合计划的申报金额超过集合计划现金总额。上海证监局认为,汪沛作为公司总经理,未有效履行管理职责。

评论