文|视听圈

2022年,由于国内彩电市场全年经历了伴随上游价格调整与终端消费市场受疫情影响波动等因素带来的剧烈的起伏,再加上多年来消费者彩电产品需求持续下降,全年市场消费总量继续被抑制。

为此,在许多彩电厂商心理都做好了一个心理预期,那就是2022年注定将会是彩电市场又一个“寒冬”。

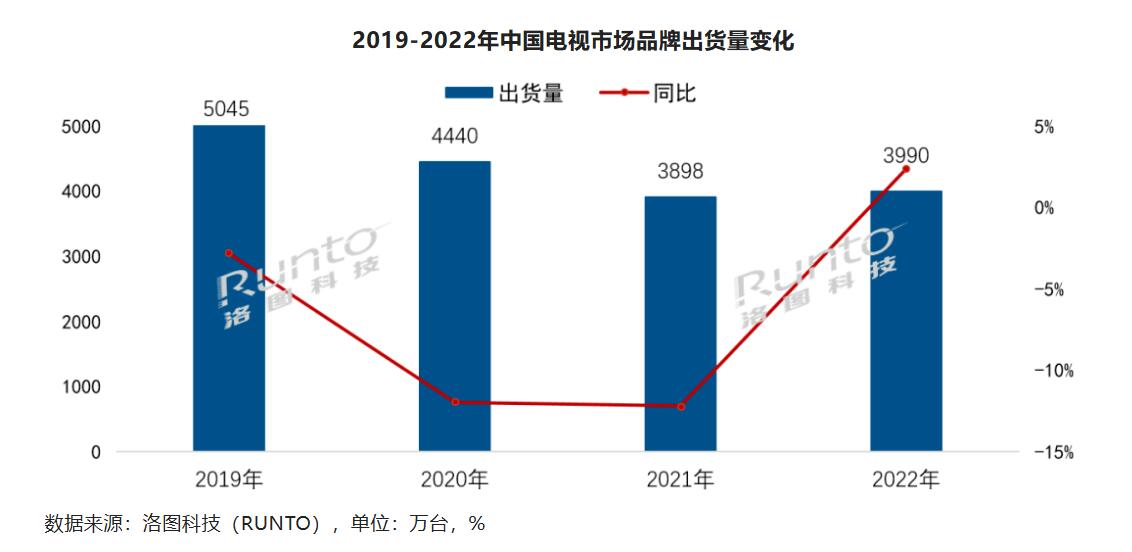

而事实上,2022年彩电市场正如业界所预判的那样,的确“寒气逼人”。据行业数据机构洛图科技数据显示:2022年全年,中国电视市场品牌整机出货量达到3990万台,同比2021年增长2.4%,同比2020年下降10.1%。

从表象来看,2022年在出货终于企稳回暖了,但这背后却建立在2021年跌入谷底的基础上的微增,同时还是依靠去年全年疯狂“低价战”之后的结果。

据悉,2022年受面板价格的狂跌影响,电视终端零售市场价格一路探底。例如,55英寸千元左右能拿下、65英寸甚至不到2000元就能得到、而75英寸所谓大尺寸电视也有多品牌的价格来到3000元价位、就算称作巨幕电视86英寸也被某些厂商拉入5000元以内、98寸电视最低价格已跌破万元。

可以看到,几乎所有主流尺寸电视的价格在2022年都跌破历史新低。也就是说 2022年彩电行业的成绩,根本的主线趋势是“降价促销”、“以价博量”。因此,这样的“企稳和回暖”可能对于许多彩电厂商是并不愿意“看到”的结果。

彩电市场“低价冲量”:品牌格局分化进一步在加剧

整体销量不够景气,但低价横行、竞争残酷的局面下,这必然导致行业市场品牌格局的进一步发生“调整和变革”。

从品牌格局上看,过去的2022年各品牌间的竞争趋于白热化,品牌集中度在全面提升。其中TOP7头部品牌中,小米、海信、TCL、创维、长虹、海尔、康佳以及子品牌的出货总量达3616万台,同比增长3.2%;合计占到全市场出货量的份额高达90.6%,同比增长了0.7个百分点。

而在TOP7阵营中,以小米、海信、TCL、创维为首的前四品牌被洛图定义第一集团。而这第一集团的更是呈现出“强者更强”的态势。这四强的整体出货总量达到2936万台,同比增长9.6%;市场份额较去年同期大幅增长4.8个百分点,达到73.6%。

在前四强中,小米、海信、TCL都处于增长中,只有创维在“负增长”。其中,小米(含红米)全年出货在884万台,同比微增0.8%,市占率22.2%。小米将连续四年位居中国电视市场第一。

海信则在2022年的国内市场打赢了一场漂亮“逆势战”。海信在2022年凭借着出色品牌综合“驾驭”能力以及精准的契合市场把控里,在去年全年出货同比大幅增长约25%,市占率较上一年增长3.9个百分点,是所有品牌中增长率最高的品牌。

海信在2022年逆势局面下,还能交出如此“漂亮”的成绩单,除了海信这个母品牌凭借高画质和大屏幕两大用户需求核心,形成了“ULED+激光”的双引领,从而在高端大屏市场领航之外,还离不开子品牌Vidda的出色“助攻”。

据洛图数据统计,2022年Vidda去年出货量达到200万台,这个数据不仅能挤进前十,成为所有当下子品牌中表现最强者之一,同时200万台的总量也给长虹、康佳、海尔等二线主流品牌形成压力。

TCL在2022年的国内市场的表现也是相当“抢眼”,TCL依靠“屏幕面板实力”死磕miniLED和巨幕液晶这两张王牌,从而驱动去年全年出货同比实现近20%的两位数增长,市占率较上一年增长2.2个百分点。

此外,和海信一样,TCL优异的成绩背后,也有乐华和雷鸟这两个子品牌的“功劳”。洛图数据显示,这两个TCL子品牌的2022年在国内市场合并出货近140万台,同比增长146%,特别是雷鸟从2021年的十几万台爆增至2022年的95万台,同比增长翻了数倍。

和小米、海信、TCL相比,创维这个彩电头部品牌,则在2022年相对有点“落寞”。其虽然坚挺在第一阵营,但是TOP4第一阵营中,唯一一个下滑的品牌,创维2022年在国内市场的下滑了达4%。

在第二阵营(年出货规模300万台左右)中长虹、海尔、康佳三大品牌全年出货总量约680万台,同比下滑17.6%。但在这个阵营中,长虹却表现相对比较“惊喜”,长虹全年出货量同比实现增长超过15%,市占率略有提升。而海尔和康佳这两个传统的品牌在去年市场的表现中十分的“暗淡”,出货同比下滑凑过2成以上。

有行业人士表示,在2022年头部TOP7品牌中,海信、小米、TCL、长虹都在“逆势增长”,而创维、康佳、海尔这三者都处于下滑通道中。

如此看来,目前国内彩电市场头部格局也开始呈现出分层加剧的情况,创维、康佳和海尔要想不被进一步拉开距离,就需要更精准的产品定位和产品创新力,同时也需要加强子品牌的“建设”,从而保持一定的市场规模。

外资彩电品牌集体继续“沦陷”

尽管三星、LG、索尼、夏普、飞利浦等外资品牌在全球彩电市场还有一定的市场,甚至三星和LG、索尼还是TOP10头部品牌。但,在中国市场却一年比一年“不顺”。

据洛图科技数据显示:索尼、三星、夏普、飞利浦这四个品牌2022年出货总量为181万台,同比下降约20%,合计市占只剩4.5%。按照这个数据,索尼+三星+夏普+飞利浦这四大外资品牌“累计”总量还不如海信子品牌Vidda的一家的量,这足以显示出外资彩电品牌在中国市场的“窘境”。

而在外资品牌阵营体系中,三星、LG这对“韩系双雄”尤其表现“萎靡”。三星这个全球彩电市场的老大,在2022年中国市场全年只有50万台,大陆市场是三星全球市场版图中表现最差的区域之一。而LG更惨,是边缘中的边缘。

对于外资彩电品牌集体在中国市场“走向边缘”。有行业专家分析认为,其一,三星、LG、索尼等品牌太执着高端技术品牌调性,一味高举高打,但事实这两年在技术创新上和本土彩电巨头相比并没有凸显出高人一等的“底气”,产品并没有太大的优势,但是定价却高高在上。

其二:国内“Z世代”主力消费群体不再盲目“迷恋”传统大牌。据悉,当下90后Z世代是内向且热情、文化自信、精神富有的一代,在品牌选择上不再特别注重对传统品牌的“认知”。相反注重好看、好用以及有个性标签的品牌。而就是这样的文化自信,让当下Z时代消费者对三星、LG、索尼等传统外资彩电并没有太深的“认知”。

因此,从这个角度来看,外资彩电在产品营销上缺乏个性和务实,太固守高端标签化,持续拉大了和年轻消费群体的距离。

不过,虽然三星、索尼等品牌在中国市场销量规模遭遇“滑坡”,但是在超高高端市场的技术沉淀和市场表现还是值得国内多数品牌 “学习”的。尤其在8000元以上的高端大屏电视上的选购,三星和索尼电视拥有一定粉丝效应。此外,三星在超高清8K电视全面布局,已开始逐步领跑整个市场。因此,如何在高端市场形成“品牌标签和拉力”则是值得国产品牌们好好“琢磨一番”的新任务。

点评:

彩电品牌在2022年低谷行情中,继续向头部品牌聚焦。领头羊品牌纷纷以双品牌格局主打不同层次的市场,形成了更为完整的供给线格局。二线品牌则面临“保级”的压力。外资品牌除了高端市场有一定地位外,持续在市场边缘游走。这样的行业面貌符合10几年前智能手机行业的格局。业内人士表示,未来彩电行业也将是少数品牌具有统治力,本土品牌强替代外资品牌的又一行业。

评论