作者 | 王进 汤雨 赵荣美

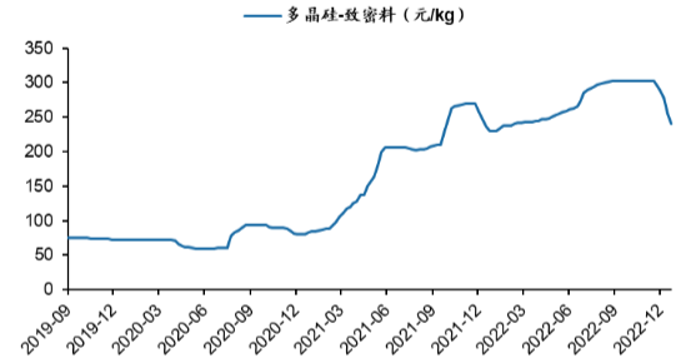

从2020年四季度开始,光伏硅料价格飙涨,从每吨6万元左右飙升到超过30万元,随之而来的硅片难求、电池片和组件一天一价,连背板、支架、逆变器等都纷纷提价。

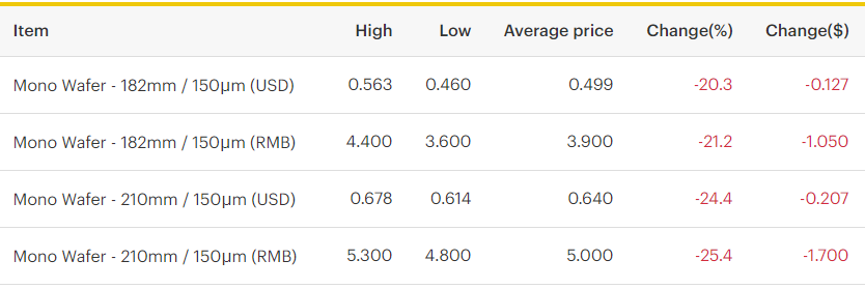

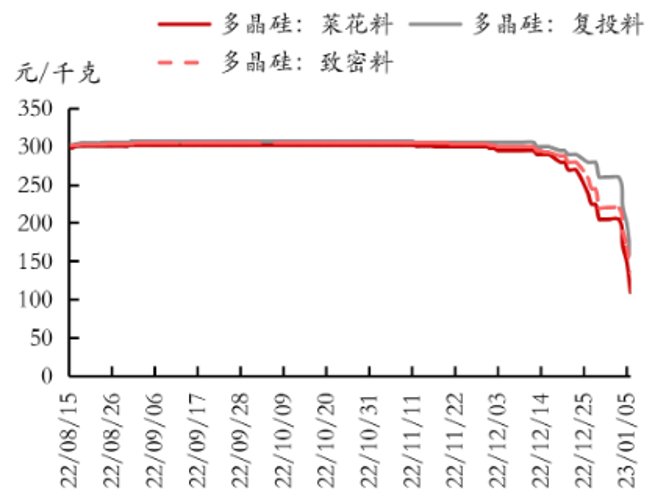

2023年元旦刚过,硅片价格暴跌,M10单晶硅片(182mm/150μm)价格区间在3.6-4.4元/片,成交均价降至3.9元/片,周环比跌幅为21.2%;G12单晶硅片(210mm/150μm)价格区间在4.8-5.3元/片,成交均价降至4.0元/片,周环比跌幅为25.4%。硅料价格随后接近崩盘,短短一周内,硅料价格从每吨30万元强掉到15万元,几乎腰斩。

光伏行业“跳水运动”验证了《光伏大战②:硅料价格一路高企,如何化解?》中的主要观点:

- 硅料行业不存在垄断,硅料价格高低完全决定于市场;

- 高价格刺激了硅料行业投资热潮,硅料产能激增;

- 硅料产能急剧扩大后,将带来新一轮的产能过剩及价格竞争;

- 硅料价格回归到每吨5-6万元只是时间问题。

硅料价格暴跌,暴跌后将难以在短期内再次暴涨,“拥硅为王”很快将成为过去时。未来光伏生态圈中,谁将是未来的行业“新王”?

硅料环节投资热潮

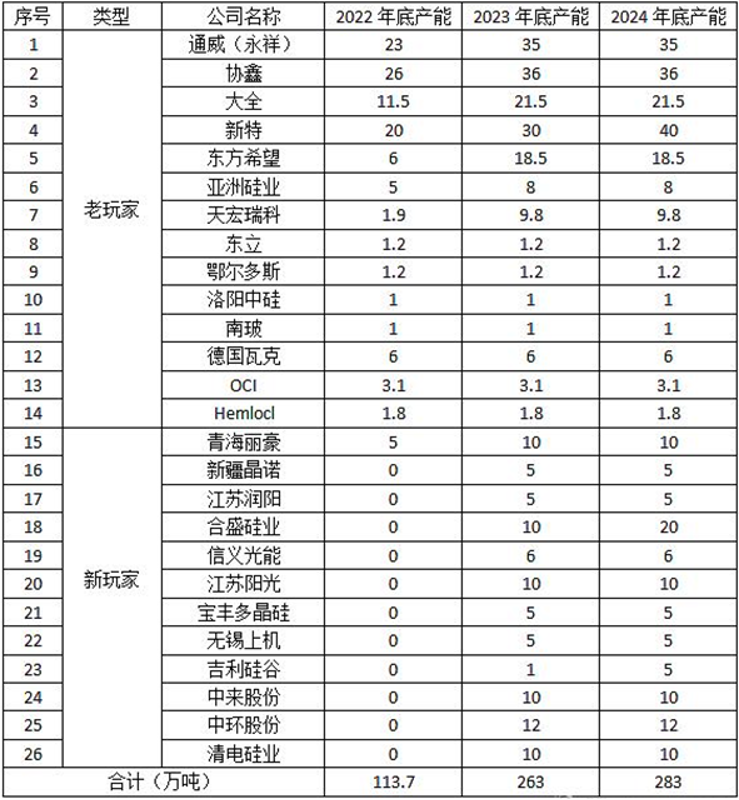

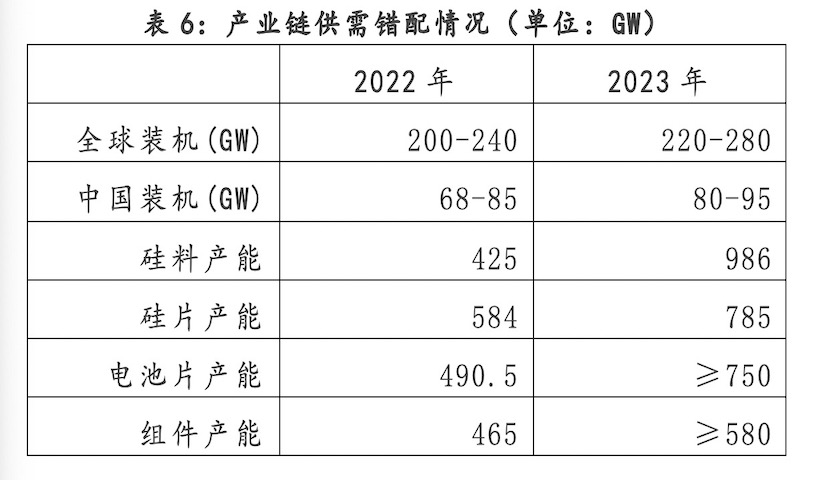

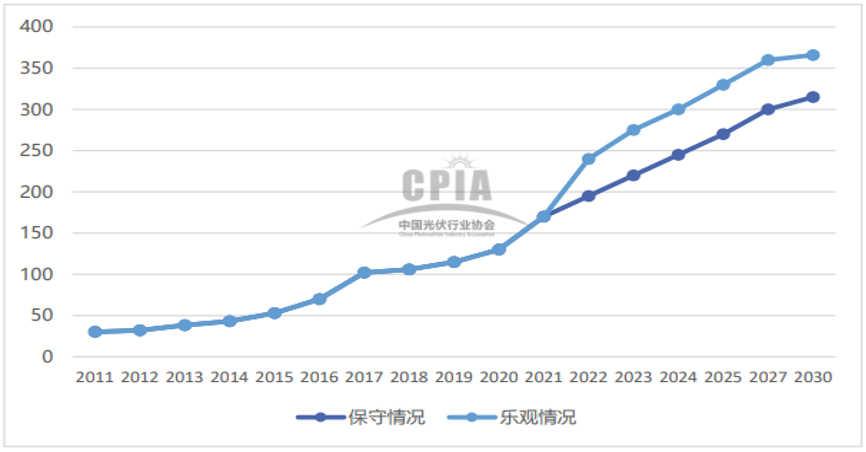

据不完全统计与预测,2022年底,硅料企业新老玩家产能已达到113.7万吨;2023年底,硅料产能可达263万吨,2024年底能达到283万吨。如果这些产能全部释放,硅料对应的组件规模可达到425 GW、986 GW和1061 GW。

在终端需求无法压制,电池片和组件大规模扩产的情况下,硅料价格如何回归正常?

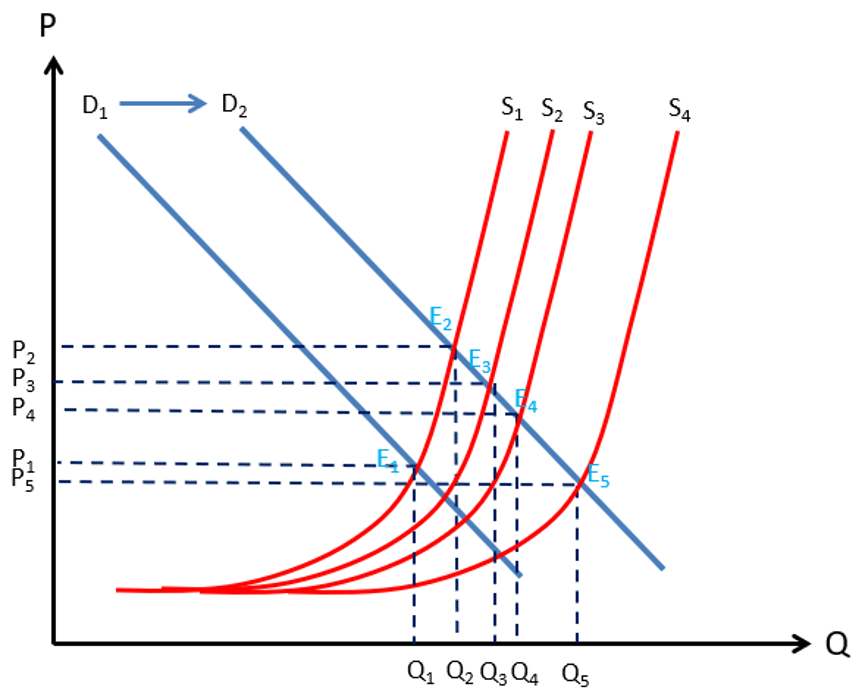

唯一的方案就是大幅度增加硅料供给,从S2到S3,再到未来的S4、S5。未来,当硅料实际产量超过实际需求的20%时,硅料价格将回归正常,甚至开始“内卷式”的过度竞争。其时,技术落伍、成本偏高、管理低效的硅料企业,即使已经具有一定的规模,也将无奈退场,行业集中程度又逐步趋高。

产能过剩即将来临

产能过剩即将来临

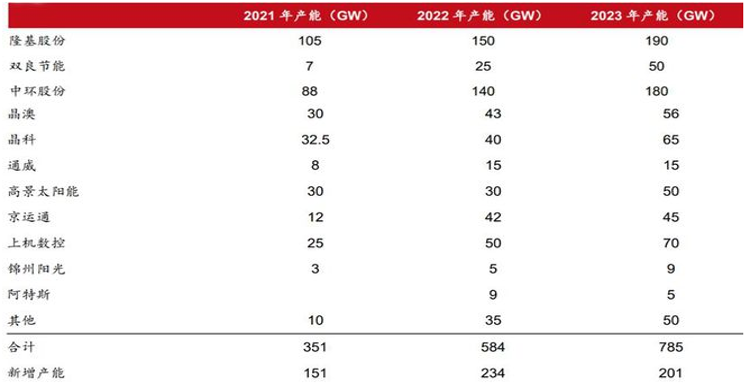

除硅料外,硅片、电池片、组件等环节企业无一不在加大扩产力度。据公开信息统计,截至2022年底,隆基绿能、TCL中环、协鑫科技、双良节能等12家企业硅片产能已突破584 GW,预计2023年将突破785 GW。

在电池片环节,通威股份、隆基绿能、晶澳科技、天合光能、晶科能源和爱旭股份等传统电池片厂商,2022年底的电池片产能已达490.47 GW。随着更多跨界玩家加入,电池片规划产能合计已经超过500 GW。若规划全部落实,考虑投产周期,2024年电池片产能将超过1000 GW。

在组件环节,据PV Tech不完全统计,今年行业新建组件扩产项目规模已超400 GW。出货量前十的光伏组件企业2022年底产能已达到380 GW,组件环节总产能超过465 GW。若相关企业发布的规划产能全部落地,未来中国光伏组件产能有望达到817.6 GW。

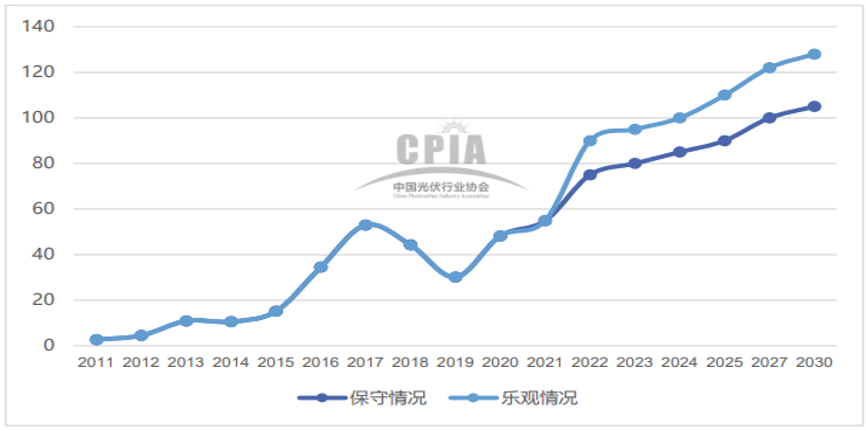

对比中国与全球光伏发展路线及需求预测,如果以2023年底的规划目标作为参考,中国光伏企业的产能规划已远高于实际需求。即使因俄乌冲突原因,刺激全球光伏装机暴增,也无法支撑目前的产能规划,预计到2030年后才能迎来供需再平衡。

除此之外,还有土地、消纳等一系列难题制约光伏新增装机,如越南已暂停新建大型集中式光伏项目,预计将推迟到2030年再启动。

硅片、电池片和组件的生产主体不断增加,产能快速扩大。市场经济的经验表明,当实际产量超过实际需求的20%时,市场将开始“内卷式”的过度竞争。无疑,2023年开始,硅片、电池片和组件的市场竞争加剧,技术迭代慢、成本控制弱、管理效率低的企业,无关规模大小,最终将不得不离场。

行业短板已经出现

与传统能源相比,光伏、风力发电的单位产出效率相对偏弱,低能量密度的特点决定了其土地密集型特征。能安装光伏的土地、屋顶、水面成了稀缺资源,随着土地资源日趋紧张,土地持有者将坐收渔利。

以山西省为例,三条红线内严格限制建设的土地占全省面积的50%,电网未覆盖的山地高原面积占比80.1%,平原可建设用地大多为基本农田,少量荒山坡地也有部分纳入基本农田范畴,新能源建设用地十分紧张;在重点负荷侧的中东部地区更是如此。

新能源“靠天吃饭”的属性决定其具有波动性、间歇性和不稳定性,大规模的新能源接入给电力平衡带来极大压力,增加新能源消纳难度。虽然我国已建设了全世界规模最大的输电系统,但跨区输电能力仍显不足,一方面,中东部省份在部分时段,外受电通道能力全部用足的情况下仍不能弥补用电高峰期的电力缺口,只能“拉闸限电”;另一方面,西南及三北地区“弃电”现象一直存在,电网消纳成为新能源发展瓶颈。

在全产业链产能过剩的情况下,行业“短板”将在产业链中占据主动地位,价格话语权从硅料生产商让位于下游采购方,并随后从电站投资业主方让位于土地持有方。地方政府土地资源待价而沽,电站投资运营的非技术成本将不断升高,“短板”将获取最大利润。

技术领先越显重要

丧失价格话语权意味价格随时可能“雪崩”,直到“过剩”产能破产出清,价格才能逐步回归。而是否具有综合成本比较优势,是判断企业是否属于“过剩”产能的唯一依据。

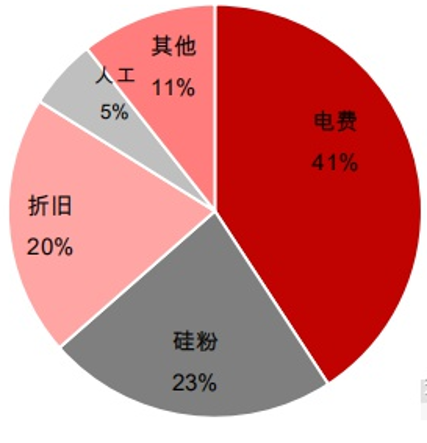

在硅料环节,主要比拼的是综合能耗和能源成本,在硅料价格高企之时,一二线硅料厂商10元/公斤的成本也不足挂齿,而当价格重回6万元/吨后,这将是“过剩”产能的基准线。

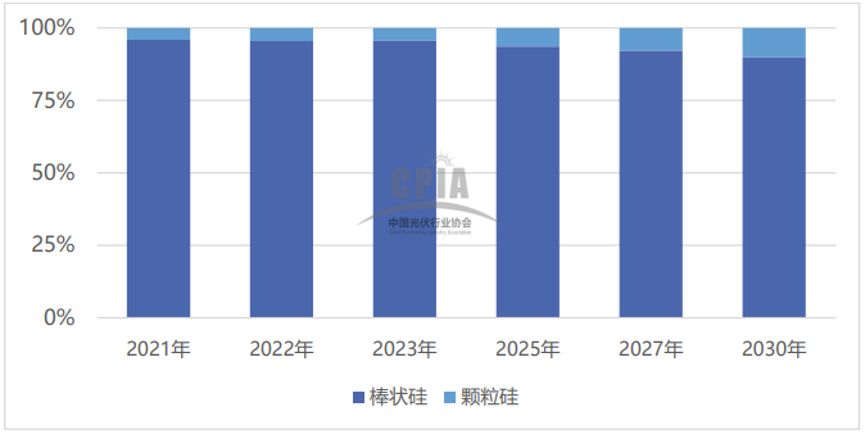

当前主流的多晶硅生产技术主要有三氯氢硅法(棒状硅)和硅烷流化床法(颗粒硅)。仅从电耗上看,颗粒硅综合电耗较棒状硅低40%-50%,但现阶段棒状硅已经可以做到零蒸汽消耗,而颗粒硅的蒸汽消耗折合标煤为1.97 kgce/kg,甚至比其电能消耗折合标煤1.82 kgce/kg更高。颗粒硅与多晶硅综合能耗并未呈现碾压局面。此外,颗粒硅的硅粉消耗量及杂质浓度指标与棒状硅相比似乎也不占优,中短期内无法颠覆多晶硅行业格局。

当然,作为后发技术,颗粒硅提升空间较大。如果颗粒硅能够达到跟传统硅棒相仿的纯度,不排除成为行业中流砥柱的可能。

在硅片环节,N型单晶硅片和大尺寸硅片占比将持续提升。

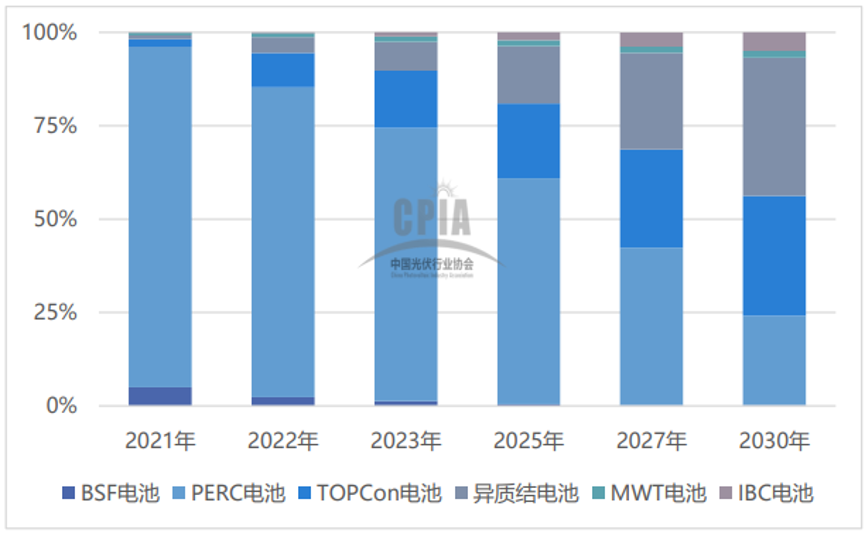

在电池环节,PERC电池逐渐逼近转化效率天花板,从P型电池向N型电池升级已成为业内的共识。不论TOPCon电池和异质结电池间胜负如何,但N型电池无疑都将是电池片企业下一个进化方向之一。

值得一提的是钙钛矿电池,由于其具有原料成本低、生产能耗低、杂质容忍度高、生产节奏快等特点,更重要的是,其理论效率极限为33%,较单晶硅高出约10%,是未来最有可能颠覆单晶硅电池的技术路线。

目前,钙钛矿电池生产成本约3元/瓦,但受限于稳定性较差、大尺寸组件效率低等缺陷,无法进一步扩大产能,如果这些问题都能解决,扩产后钙钛矿电池成本将低于0.7元/瓦。

“拥硅为王”时代很快将过去,历史再次重演。产业链各个环节竞争进一步加剧,过度竞争已经开启,未来谁是行业“新王”?

“技术为王”的时代到来了吗?

在“拥硅为王”时期,技术进步与迭代依然重要,但其带来的回报,相对而言,极其有限。

未来光伏各环节的竞争趋于白热化,技术进步也是你追我赶,日新月异,新技术应用将有利于降本增效,但中短期内难有革命性技术突破并形成专利性垄断和进入壁垒,所以,中短期内光伏企业难以通过技术进步而成为行业“新王”。

是投资电站的“央企为王”时代吗?

在“拥硅为王”时期,电站投资受制于组件高企的价格。如今,组件价格迅速拉低,电站投资将异常积极活跃。面对众多的组件企业,拥有资本优势,特别是便宜资本的央企国企新能源投资企业,有更大的话语权,他们是不是行业“新王”?

已经签约的新能源大项目和大基地的投资业主将成为一二年内的大赢家。由于签约租金等成本已经固化,组件价格大降的意外收获即转化为未来投资收益。

但是,新能源投资企业也是“前有狼后有虎”。一方面,电网企业对其并网消纳或将提出更高要求和更苛刻条件,这些将转化为成本;另一方面,土地持有方及地方政府自然会觊觎这块额外的“肥肉”,提出额外的诉求实属情理之中。

未来新的土地、屋顶、水面等资源将越来越紧缺,提高租金、投资产业、捐赠公益等都将成为电站投资企业不得不接受的新标配,所以,投资光伏等新能源电站的央企国企难以成为行业“新王”。

真正成为行业“新王”的将是行业外的土地、屋顶和水面资源的持有者和地方政府,“拥地为王”新时代将粉墨登场。

(本文经作者授权发布。作者单位为国合洲际能源咨询院。该机构专注于石油、天然气、电力、可再生能源、新能源、煤炭等能源相关行业的深度研究、评估和咨询。)

评论