文|节点AUTO 磷酸铁锂

特斯拉又降价了!

近日,特斯拉在官方微博及官网同时宣布,旗下两款主流车型Model 3起售价下调3.6万元至22.99万元,Model Y起售价下调2.9万元至25.99万元,降幅分别达到13.54%和10.04%,并一举创下这两款车型有史以来最低价。与此同时,特斯拉还一起官宣了两款高端车型Model S与Model X的起售价,分别为78.99万元与87.99万元。

开年第一周,特斯拉就送上一份如此大幅的降价大礼包,多少有点让汽车消费者们始料未及。此前刚刚购车不久的特斯拉车主们愤懑不平,直呼特斯拉此举在“割韭菜”。

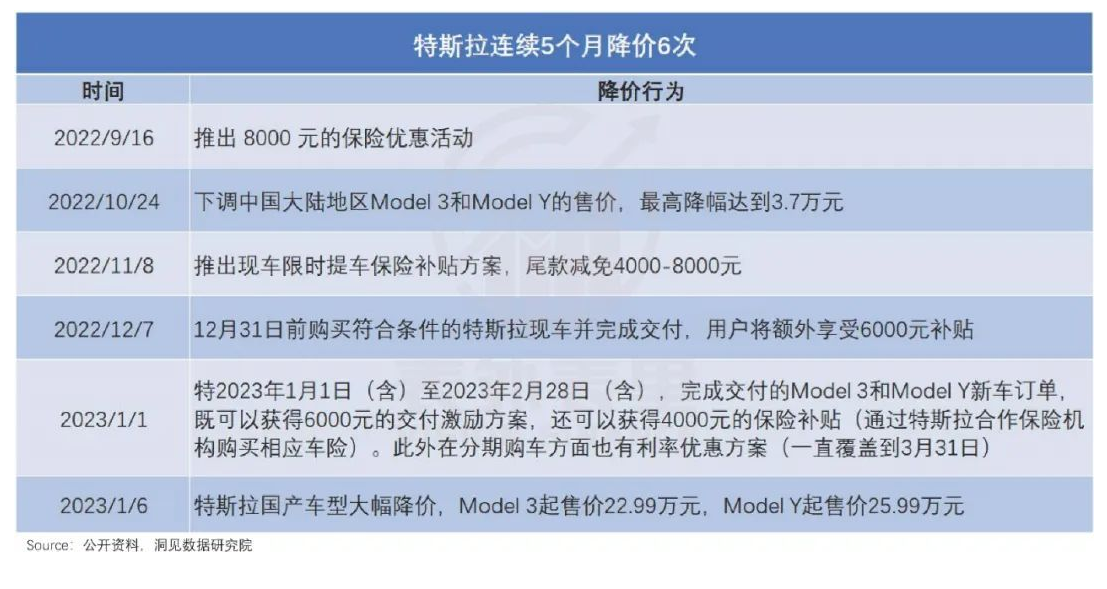

实际上,这并非特斯拉在短时间内首次降价。细数起来,过去短短几个月内,特斯拉已经有过多次降价及补贴福利。2022年10月,特斯拉旗下国产Model 3与Model Y便经历过一轮降价,降价幅度在1.4万元至3.7万元之间。而在2022年9月中旬,特斯拉推出8000元保险补贴活动实现“变相降价”,在规定时间内提车并购买相应保险的车主可使用该保险减免车价。在此后三个月,千元级别的保险补贴也多次推出。

图片来源:洞见数据研究院

短时间内降价如此频繁,特斯拉有何难言之隐?经过多年市场积累,特斯拉已然成为新能源汽车的价格参照物,如今一把镰刀挥下,特斯拉是否又会成为那条水中鲶鱼,将国内的新能源汽车市场搅弄起新风云?

01 为何涨价又降价?

没想到新能源汽车王者特斯拉有一天也会为销量而焦虑。

2022年12月22日,在Twitter Space的一个分享会上,马斯克坦言,在经济衰退大环境之下,为了保持需求不变,特斯拉将不得不因此降低汽车的价格。“如果你想增加需求,你必须进一步降低汽车的价格。”

在说出这番话的半年前,对于特斯拉是否需要降价,马斯克或许还是犹豫的态度。去年7月15日,曾有一位Twitter用户在该平台上询问马斯克,在疫情与供应链问题解决后,特斯拉是否有降价计划?马斯克的回应是:“如果通胀降温,我们就能够降低汽车价格。”

彼时,特斯拉的确身陷全球通胀带来的供应链成本上升压力中。动力电池可占新能源汽车制造成本将近一半,其原材料锂价一直因供不应求居高不下。此外,俄乌地缘冲突推高铜铝等大宗商品价格,同时疫情困扰也加剧物流等方面的紧张程度。

为了应对通胀带来的成本压力,特斯拉在去年3月10日将旗下所有车型的起售价上调1万元。仅仅5天后,上述车型又进行新一轮涨价,价格上涨幅度为1-2万元。6月,美国Model Y长续航版也进行相应涨价,起售价从62,990美元上涨到65,990美元。

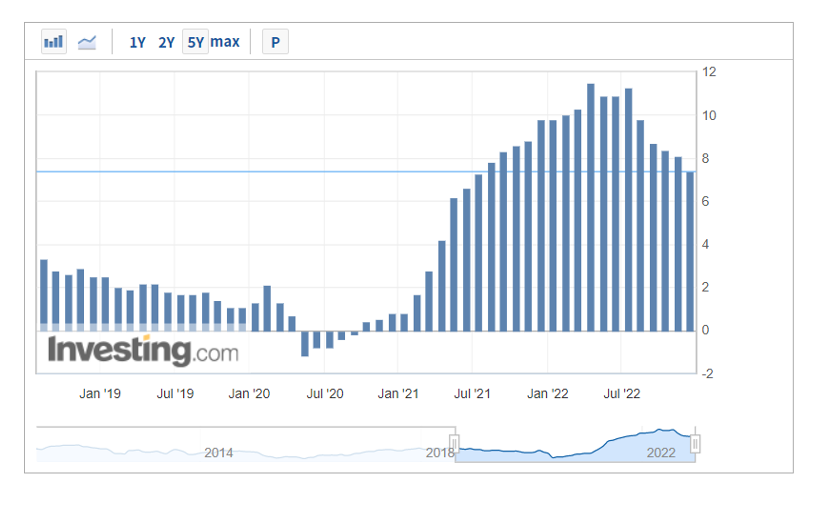

短短几个月,特斯拉的价格便急转直下,不得不说,马斯克的态度变得比翻书还快。从马斯克常常挂在嘴边的“通胀”角度来看,在美联储的大幅加息下,自去年8月开始,美国的PPI(生产者物价指数)年率确实出现了放缓迹象,生产资料通胀有所降温。

图片来源:英为财情

成本大头动力电池的原材料锂价在2021年经历疯狂上涨后,在去年价格逐渐趋于平稳。虽然目前仍处于高位盘整阶段,市场却纷纷预期锂价将有可能在今年迎来拐点。

乘联会秘书长崔东树在1月8日发布的文章中指出:“随着电动车的电池成本逐步下降,锂矿等资源不会持续成为约束,碳酸锂价格必将回归到20万左右的价格,甚至更低。”

通胀降温、原材料价格有望下跌,这些都给特斯拉降价提供了空间。但问题是,马斯克为什么不维持原价,放着更多的单车利润不赚,反而心甘情愿多次降价呢?实在是国内的销量有些难看,不得不通过降价来刺激需求。

众所周知,中国是特斯拉非常重要的大市场,特斯拉在中国市场的销量可以占到其全球总销量的约40%。国内旺盛的新能源汽车市场需求,也让中国一度成为特斯拉全球市场中的增长引擎。但在过去的2022年,中国这架增长引擎,却开始有熄火的趋势。

2022年,特斯拉的全球年产量约为137万辆,同比增长47%;全年交付量约为131万辆,同比增长40%。虽然产销量双双破百万,创下特斯拉历史最高纪录,却还是没有突破公司在年初制定的150万销量与50%增长的目标。

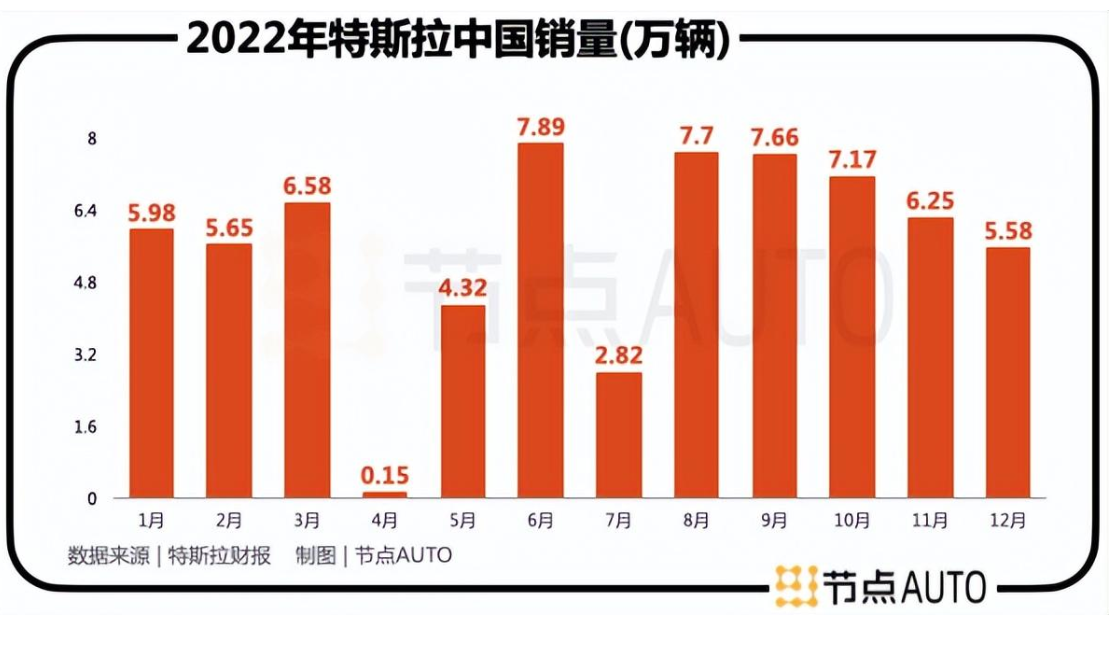

其中,中国市场贡献了约71万的销量,同比增长48%。看似接近50%同比增速的目标,仔细拆解却发现,特斯拉在中国的销量增速已经出现了较为疲软的状态。

自去年9月展开一系列降价与补贴福利后,特斯拉的销量并没有出现明显增长,反而逐月下滑。至2022年12月时,特斯拉在国内销量降到五个月以来最低,约为5.6万辆,同比下滑21%,环比下滑44%。

而这几个月又恰好处于2023年国内新能源汽车补贴退坡的前夕,叠加各种降价优惠,却还是无法对国内的消费者产生吸引力。特斯拉的股价也在9月后断崖式下滑,公司亟需拿出有力的措施刺激销量,这便有了2023年初大幅降价的一幕。

02 国产车围剿特斯拉

在国内称霸许久的特斯拉为何销量开始疲软了?从一组数据对比中或许可以窥见端倪。

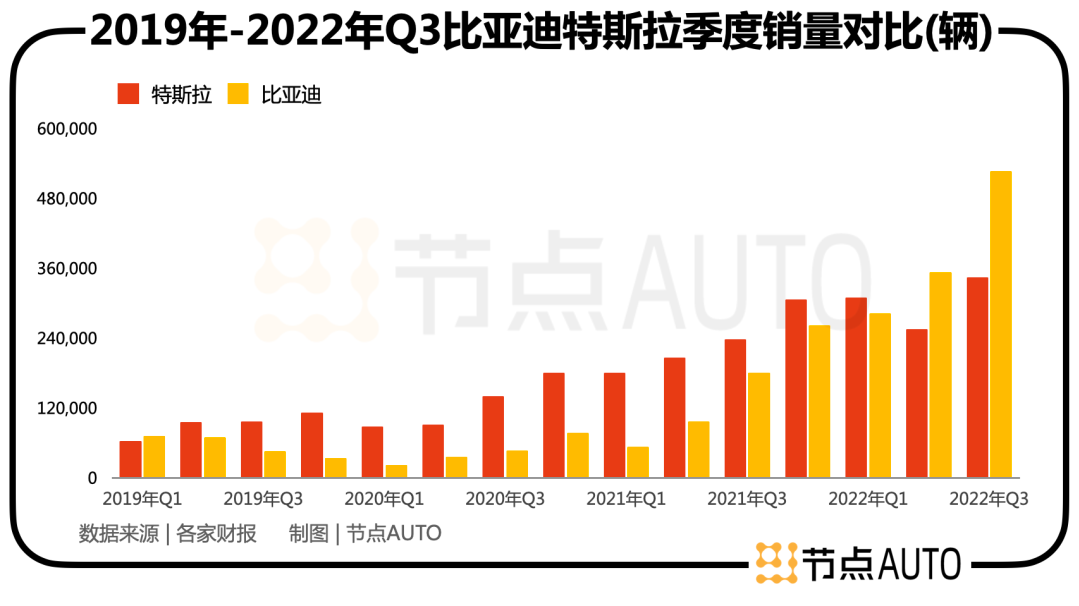

去年第二季度,比亚迪的销量达到约35.34万辆,而特斯拉的销量约为25.47万辆。这是比亚迪自2019年第二季度后,三年来首次超越特斯拉。

如果说,特斯拉在2022年第二季度因为上海疫情导致产能大幅降低出货量下滑,尚属情有可原。其在随后的第三季度销量进一步大幅落后比亚迪,则让市场嗅到了国内新能源汽车市场竞争格局的变化。

2022年,比亚迪先后推出众多新款车型。其中,海洋生物系列,新推出海豹,定价在15-20万元,对标特斯拉的Model 3;新推出的海狮,定价在20-25万元,对标特斯拉的Model Y。加之海洋生物系列的海鸥,军舰系列的SUV巡洋舰与MPV登陆舰,王朝系列的元Plus EV与唐DM-i,比亚迪在2022年共推出7款新车型,同时对旗下王朝系列6款车型进行更新。

相对于比亚迪在2022年推出的“车海战术”,特斯拉在2022年走的却是“单品扩产能”战略。依靠旗下两款爆款单品Model 3与Model Y,特斯拉已经横行市场多年且未推出过新款车型。

2022年,没有新款车型推出的特斯拉将重心放在了产能上。两座新超级工厂柏林工厂与德克萨斯州工厂先后投产使用,上海超级工厂也完成了总投资12亿元的产能扩张项目。目前,特斯拉在上海、柏林、德州、加州的工厂产能分别达到75、25、25、65万辆。

事与愿违的是,销量并没有跟上产能积极扩张的速度。2022年全年,特斯拉产量约达137万辆,而实际交付量却是约131万辆,产销量之间的差距达到了约5.58万辆。这意味着,过去一年特斯拉留下了不少库存。

在早期市场培育阶段,特斯拉或许可以凭借爆款单品“一招鲜”走遍天下。如今,随着国内新能源汽车市场中玩家越来越多,面对多年未变的Model 3与Model Y,国内消费者们正在将注意力转移至其他频出不穷的新车型。

盖世汽车研究院数据库统计数据显示,2020年至2021年,国内的新能源乘用车市场渗透率分别为6.2%、15.5%,而去年1-9月,这一数据已经达到了25.7%。可以说,2022年是国内新能源汽车集中爆发的一年。这一年,无论是传统车企还是新势力,纷纷发力,不少传统车企出身的新能源汽车品牌销量也颇为亮眼,如广汽埃安等。

特斯拉早已不是旗下车型所在价格区间的唯一玩家。在Model 3所处的价格带,有蔚来ETS、比亚带海豹、长安深蓝SL03、极氪001,在Model Y所处的价格带则有小鹏G9、理想L7、问界M5和蔚来ES6。

当下,新能源汽车依然处于电动化阶段,离下一阶段智能化还有不少距离。而电动化的市场竞争也已迈过初期阶段,各家车企旗下的车在性能上并没有早期那般大,只能在驾驶体验、内饰、价格等方面展开竞争。如果消费者有更具性价比、体验更佳的选择,自然有一部分消费者会抛弃多年未变的特斯拉。

类比智能手机市场,当雄踞市场多年的苹果手机,一直没有推出令人眼前一亮的新款机型,只是在原有款式上进行小幅修改,其他智能手机品牌华为、小米、OV等纷纷崛起时,苹果手机的市场份额一定会被其他智能手机品牌蚕食。

03 谁是赢家,谁是输家?

大幅降价,虽然暴露出特斯拉目前面临的需求增长疲软窘境,但作为行业内的领军玩家,降价镰刀一挥,还是能够将国内新能源市场这一池春水掀起一阵波澜。

首当其中,与Model 3以及Model Y处于同一价格区间的国产车型,受到特斯拉降价的影响会较大,尤其是其中尚未盈利的造车新势力们。

如果为了保住销量而跟随特斯拉一起降价,会让本就不富裕的毛利率雪上加霜。更让国产新能源汽车企业们难过的是,今年国内新能源汽车补贴退坡,只有涨价才能保住之前的利润。不少新势力们将陷入两难的境地。

2022年,蔚小理三家造车新势力的销量分别约为12.25、12.08、13.32万辆,与它们在年初定下的15、20、20万辆销量目标均有不小的差距。在盈利上,蔚来与小鹏目前仍然处于亏损状态中。截至去年Q3,蔚来的净亏损达到34.99亿元,同比增长514.2%;小鹏的亏损则达到21.8亿元,同比增长2%。可以说,蔚来与小鹏是卖一辆,亏一辆。其他造车新势力如零跑、问界等均难以免俗。

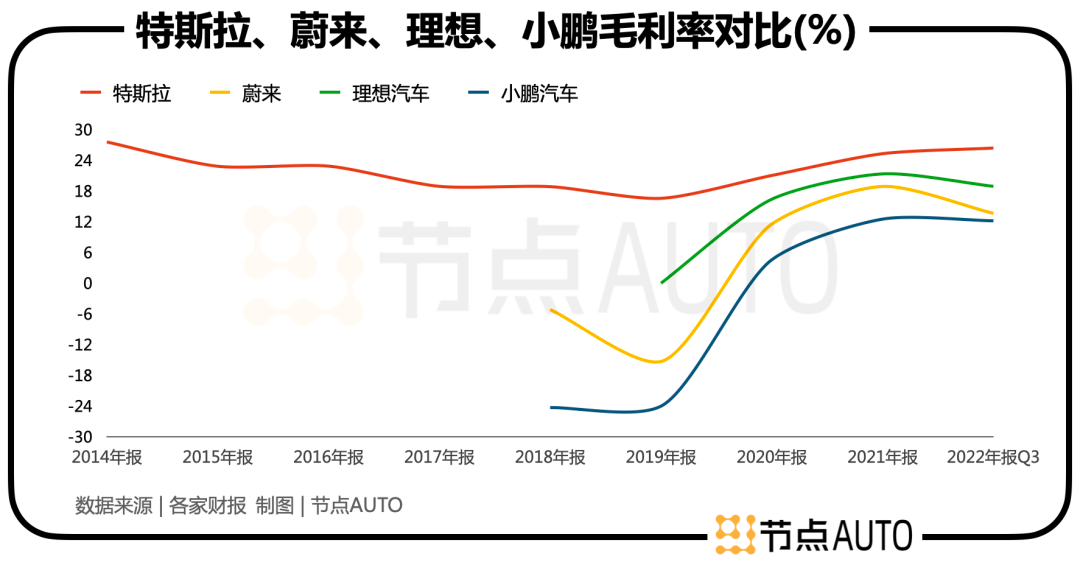

实际上,凭借在业内一直较高的毛利率水平,特斯拉的降价是有底气的。2020年至2022年Q3,特斯拉的毛利率分别为21.01%、25.28%、26.38%。相较于蔚小理10%以上的毛利率,还有不少的降价空间。这得益于特斯拉在供应链成本以及早年高端定价上的优势,比如特斯拉大力推行一体化压铸技术,提高了特斯拉的生产效率。

面对特斯拉来势汹汹的降价,也有新能源汽车并不畏惧,反而选择涨价硬刚。去年力压特斯拉摘得新能源汽车销量宝座的比亚迪便是其中之一。去年上海疫情风控时,比亚迪便通过稳定的产能在交付量上惊艳了一把,下半年又密集推出多款新车型,单月销量一路走高。

去年,比亚迪销量达到约186.24万辆,同比大增155.1%,目前手上仍然有70万的订单。相比其他新能源汽车,在销量上,比亚迪似乎无须为此太过担心。反而是市场一直较为诟病的盈利能力,是比亚迪当下需要重点推进的。截至去年Q3,比亚迪但单车盈利可达0.95万元,与特斯拉单车盈利9711美元(约合人民币6.9万元)还是有不小的差距。

有趣的是,马斯克此前在接受美国媒体采访时曾表示,特斯拉最大的竞争对手可能来自中国。被不少网友猜测,这一竞争对手是比亚迪。

回归到产业,按乘联会秘书长崔东树所称:“电动车替代燃油车,核心就是价格竞争,背后是产业创新和成本控制。”如今特斯拉打响2023年价格战第一枪,愈发激烈的市场竞争下,必然会有一场淘汰与出清。

评论