文|不二研究院 艺馨 禄存

编辑|Cathy

成于坚果,困于坚果?“坚果大队长”沃隆再次闯关IPO。

“每日坚果鼻祖”青岛沃隆食品股份有限公司(下称“沃隆”)于1月6日更新招股书,拟登陆上交所主板。

沃隆是一家以坚果相关产品为核心的休闲食品生产商,主要从事自有品牌休闲食品的研发、生产和销售。

在新版招股书中,沃隆援引前瞻产业研究院的调研称,按2019年的收入计算,其是在混合坚果行业的市场排名第一,市场份额占比为13.0%。

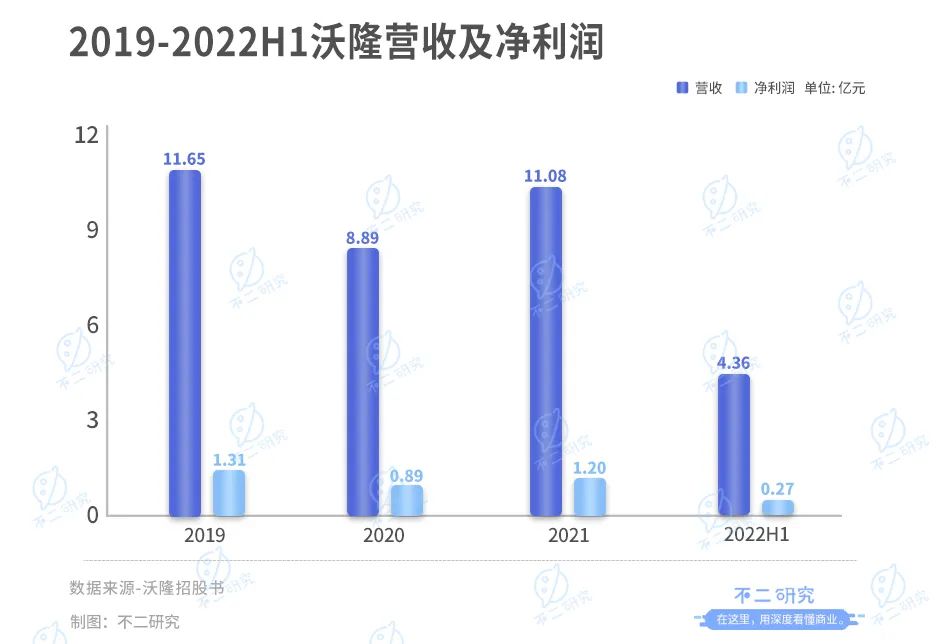

「不二研究」据沃隆新版招股书中发现:2022上半年,其营收为4.36亿元,达到2021年营收的39.35%;同期的净利润为0.27亿元,仅达到2021年净利总额的22.45%。

2019-2021年,沃隆三年累计营收31.62亿元;其中,以每日坚果为代表的混合坚果类营收为26.51亿元。去年上半年,沃隆近7成收入来自每日坚果;昔日的坚果大队长成于坚果,也困于坚果。

去年7月的一篇旧文中,我们聚焦于坚果下半场,沃隆由于过度依赖坚果单品,营收面临增长瓶颈。

时至今日,新零食下半场已至,成于坚果的沃隆,也逐渐困于坚果;“坚果大队长”能否突破边界,再次扛起“大旗”?由此,「不二研究」更新了7月旧文的部分数据和图表,以下Enjoy:

沃隆是一家集生产加工、国际贸易与电子商务为一体的企业,独创性研发“每日坚果”新品类,引领混合坚果热潮,促使坚果行业从单一大包装到混合小包装的变革。

除了沃隆食品外,混合坚果品类的玩家包括洽洽食品(002557.SZ)、三只松鼠(300783.SZ)、良品铺子(603719.SH)、盐津铺子(002847.SZ)和来伊份(603777.SH)等上市公司,还有百草味、甘源、华味亨和童年记等。

作为创立仅7年的企业,沃隆已经历过巅峰与低谷:曾引领行业风潮、开创百亿市场;后优势渐失、陷入固步自封。加之营收净利增长失速,宣传费用日益高企;过度依赖单品,渠道推广遇阻;红利逐渐消退,研发尚未见效……坚果行业愈加内卷的下半场,沃隆还有获胜机会吗?

每日坚果鼻祖,营收增长失速

沃隆曾是开创性的“坚果大队长”。

创始人杨国庆出身食品专业,早期从事坚果的进出口贸易。彼时的坚果销售正临困境:传统坚果囿于季节性、行业渐成红海。2015年,杨国庆开创性地研发出第一款混合装、小包装的每日坚果;2016年,沃隆试水电商,抓住流量红利,迅速铺开市场;2017年,沃隆的年销售额突破10亿元,占据每日坚果品类近50%的份额。

每日坚果的诞生,使得坚果消费成为国人日常习惯,从而推动百亿级市场增量空间。无论是主攻瓜子的老玩家洽洽,还是“线上零食三巨头”三只松鼠、良品铺子、百草味,均先后布局每日坚果。市场竞争愈发激烈、同质化现象严重,缺乏下一个爆款产品的沃隆先发优势不再。在与竞争对手抗衡过程中,沃隆明显走向下风。

招股书显示,2019-2022上半年,沃隆的营业收入分别为11.65亿、8.89亿、11.08亿、4.36亿。受疫情影响,2021年营收同比增加24.57%,2021年仍未恢复疫前水平。

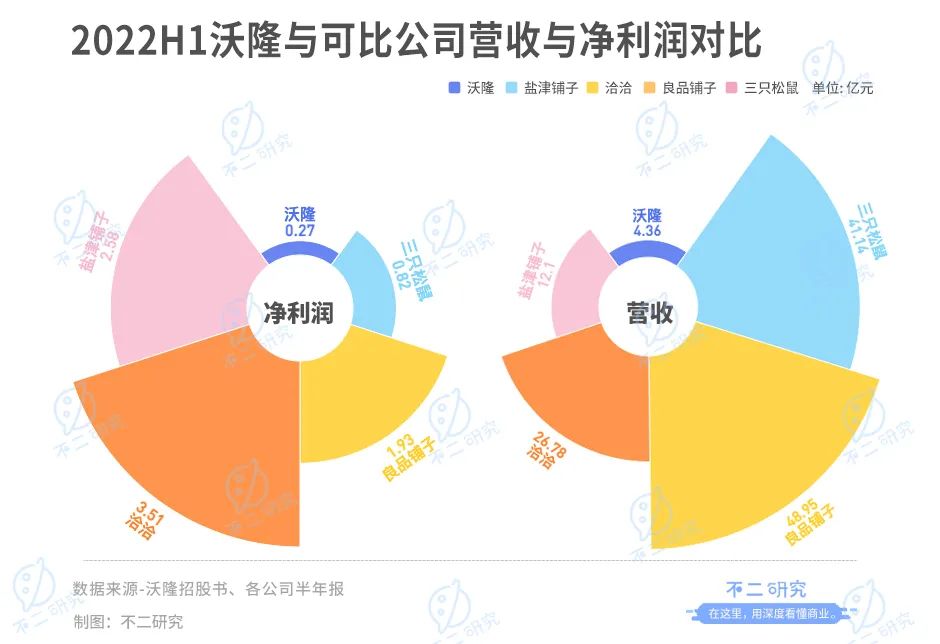

与其他休闲食品巨头相比,沃隆的营收规模并不算大。半年报显示,2022上半年三只松鼠、良品铺子、洽洽和盐津铺子的营业收入分别为41.14亿、48.95亿、26.78亿和12.10亿。其中即使稍显弱势的盐津铺子,营收规模也三倍于沃隆。

「不二研究」发现,沃隆的净利润也同样未摆脱疫情影响。招股书显示,2019-2022上半年,沃隆净利润分别为1.31亿、0.89亿、1.20亿和0.27亿,在2020年同样经历了高达32.06%的回落。从规模上来看,也难望巨头项背。半年报显示,2022上半年三只松鼠、良品铺子、洽洽和盐津铺子的净利润分别为8213.43万、1.93亿、3.51亿和1.29亿元。

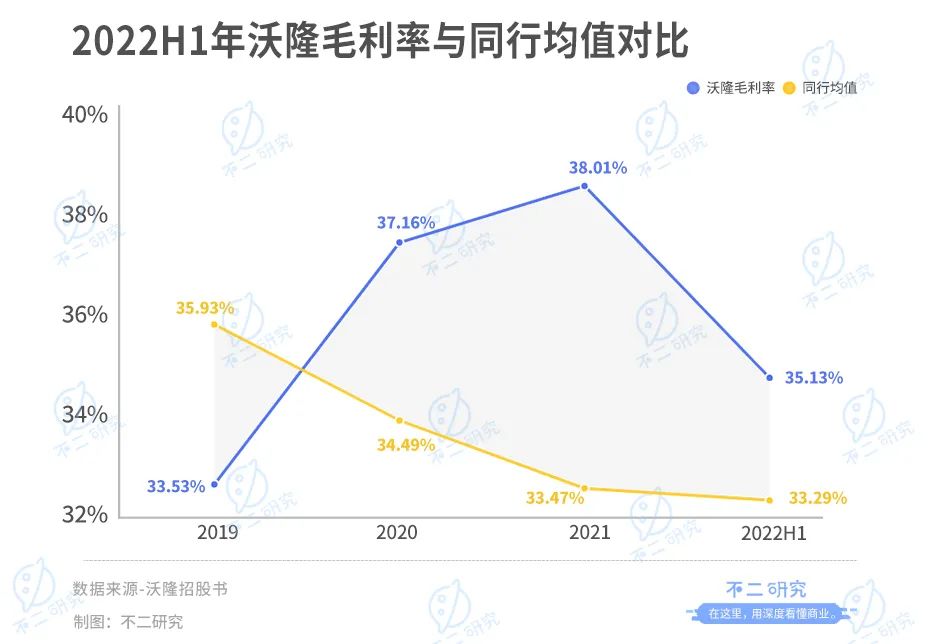

但在毛利率方面,沃隆却领先大多数巨头。招股书显示,2019-2022上半年,沃隆综合毛利率分别为33.53%、37.16%、38.01%和35.13%;可比公司毛利率平均水平分别为35.93%、34.49%、33.47%和33.29%。沃隆的毛利率虽在2019年优势不显,但在2020-2021年内接连提升。

半年报数据显示,2022上半年三只松鼠和洽洽的毛利率分别为27.86%和29.29%。沃隆2022上半年的毛利率不仅高于依赖代工的三只松鼠,也远超同样自建工厂的洽洽。沃隆在招股书中称,毛利率的优势主要来自于原材料采购价格的下降。

与众多休闲食品企业一样,沃隆在宣传上不吝投入,通过打造品牌IP、明星合作、影视剧植入、头部KOL带货等方式,提高品牌传播声量。招股书显示,2019-2022上半年,沃隆宣传推广费分别为8329.56万、8190.90万、9648.18万和3370.23万;占总营业收入的比重分别为7.15%、9.21%、8.71%和7.73%。但高额的宣传推广费对沃隆业绩的助力似乎有限,2022上半年的营收规模仍未回到疫前水平。

「不二研究」认为,沃隆这几年整体表现不如意,业绩也未达到预期。作为每日坚果市场的拓局者,沃隆并未长期维持这个光环,反而在营收规模上被拉开差距,无奈陷入瓶颈期节点。此时若能寻求资本成功赋能,将能够提高竞争力、顺利渡过难关。

高度依赖坚果,渠道优势渐失

每日坚果已经成为沃隆有且仅有的营收支柱。

招股书显示,2019-2022上半年,沃隆以每日坚果为代表的混合坚果收入分别为10.68亿、7.53亿、8.30亿和2.98亿,占主营业务收入的比例分别为92.14%、85.73%、75.74%和69.62%。从数值及占比两方面来看,每日坚果的贡献度都在下降,但收入占比仍然较高。

在其所属的混合坚果赛道,沃隆曾居于前列;但在不断同质化中,渐失先发优势地位。虽是每日坚果品类的开创者,但沃隆已憾失行业老大之位。根据前瞻产业研究院,2019年及以前,沃隆市场份额居于头部,其中2019年市占率达到13.0%,位列Top1;进入2020年后,沃隆平均市场份额下滑至9.3%,其中2021年市占率仅为7.2%,位居第三位。

单一的产品结构、规模庞大的市场带来的竞争,让沃隆在坚果行业内卷的下半场压力高企。即使是同样以坚果起家的三只松鼠,也已建立起每日坚果系列为核心,零食类大单品为辅的产品矩阵;良品铺子的产品更为广泛,饮料、糖果、河鲜等多有涉及。相比之下,沃隆的产品除了坚果还是坚果,多样性稍显欠缺。

沃隆在招股书中称,如果未来每日坚果品类市场竞争加剧,或消费者偏好发生改变,可能会对公司的生产经营和业绩带来不利影响。

从渠道来看,沃隆以线下为主,其中线下经销是最主要的销售模式。招股书显示,2019-2022上半年经销模式收入分别为9.06亿、5.53亿、6.67亿和1.97亿,占主营业务收入的比重分别为78.14%、62.94%、60.87%及46.06%。

同时,沃隆食品线上渠道销售增速正猛。2019-2022上半年,沃隆线上渠道主营业务收入分别为2.02亿、2.65亿、3.58亿和1.91亿,占比分别为17.45%、30.21%、32.74%和44.71%,2019-2021年的复合增长率为33.17%。

但不论是线上还是线下渠道,沃隆都不具备绝对优势。线上,三只松鼠作为坚果电商时代开拓者,2022上半年第三方电商平台营收为30.13亿元,占比达73.25%;线下,沃隆尚未有线下直营店,截至2022上半年,良品铺子已有3078家线下门店。

从区域销售业绩来看,沃隆还存在线下销售区域过分集中的风险。招股书显示,2022上半年,沃隆主营业务在华东市场的销量为1.02亿元,占整体营收的23.93%。华南、华北、华中、西南、东北、西北等六个国内区域市场销量均不到亿元,并且呈现全线销量下滑的态势。

「不二研究」认为,在休闲食品领域,企业很难再仅凭大单品“一招鲜,吃遍天”。相较于细分领域的低天花板,综合型企业更易通过规模效应建立品牌价值、深挖护城河。核心产品增长放缓、产品矩阵尚未能撑起半边天,又恰逢疫情等短期扰动因素,沃隆的前路虽无近忧,但有远虑。

行业红利消退,押宝研发破局

虽是最早入局,但在行业增速放缓的趋势下,红利渐渐从沃隆的指缝溜走。

前瞻产业研究院数据显示,2015-2021年,我国混合坚果行业市场规模从2亿元增长到115亿元,总体规模虽增长数十倍,但增长率从400%剧降至16%;2021年沃隆的混合坚果同比增长率只有10.2%,不及行业增速。

「不二研究」认为,虽然沃隆对坚果行业进行了创新,但仅仅局限于包装,并没有深入改变坚果的供应链和生产。

坚果并非生活必需品,小包装坚果虽然满足了消费者对方便食用、健康和高品质的消费需求,但对坚果市场规模扩容的程度有限,实质上仍在分食大包装坚果的市场份额。这一创新带来的市场扩容,并非纯粹的市场增量。

目前,沃隆面临着最大的问题——没有护城河、没有专利限制,可替代性较强。早期其能高速增长主要得益于具有先发优势;一旦先发优势消失,品牌竞争力的比拼将更考验企业的综合实力。

沃隆在招股书中自述,自身竞争优势在于供应链优势、质量优势、品牌优势和渠道优势。

与洽洽一样,沃隆是行业内少有的不依赖代加工、不贴牌的企业,坚持自建工厂。一旦成熟之后,更易于控制成本、保证食品安全。

但即便如此,沃隆也未能利用消费者对每日坚果品牌认知缺乏的窗口期,占据消费者心智,最终遗憾地被其他后来者超越。从侧面证明,其创新升级迭代的速度及质量不高,运营能力、产品运营能力,渠道运营能力都相较欠缺。

沃隆显然也意识到了“老本”将尽,每日坚果并不足以让其“躺平”,因而开始在研发上发力。

招股书显示,2019-2022上半年,沃隆研发费用分别为37.63万、157.61万、188.45万和91.72万,研发费用率分别为0.03%、0.18%、0.17%和0.21%;同行业研发费用率分别为0.8%、0.93%、0.86%和0.91%。在一众可比公司中,2022上半年沃隆的研发费用率均低于同行业平均水平。

虽然仍然低于同行业水平,但从2020年开始,沃隆逐渐注重研发投入,研发费用支出及占比提升明显,或许能为日后超车打下基础。

头部企业恒者恒强、新晋网红品牌不断压迫,坚果的内卷下半场开启。沃隆已经失去了曾经第一的宝座,也没有建立自身的护城河。与巨头相比,沃隆在品类丰富度、品牌认知度、渠道渗透率等多个维度不具优势,仅在包装方式上的创新也难以铸成壁垒。

想在竞争加剧的环境下生存发展,就要谋求研发赋能、提高综合实力、获得更多话语权。沃隆先发优势已失,市场将更注重对其供应链、加工、科研技术等综合实力的考验。这些将逐渐成为区别于其他品牌的有效竞争力,也会是沃隆能否再攀高峰的决定性因素。

坚果下半场,沃隆还"卷"得动吗?

作为创立仅7年的企业,沃隆已经历过巅峰与低谷。

曾经引领行业风潮、开创百亿市场;而后优势渐失、陷入固步自封。开创了每日坚果概念的沃隆,并没有成为新风口的举旗人。

与此同时,昔日的华美的袍也已生虱:营收净利增长失速,宣传费用日益高企;过度依赖单品,渠道推广遇阻;红利逐渐消退,研发尚未见效……沃隆似乎陷入了领先者的窘境,难敌业内劲敌。

但作为业内少有自建工厂的品牌,沃隆的经营模式比贴牌代工更有说服力:一旦具备规模效应,毛利率领先优势得以进一步放大;完整供应链能够更好把控品质、控制成本。长期来看,沃隆似乎更加具备稳扎稳打的潜力。

坚果下半场,沃隆仍未老。若能依靠资本端输血、打破业绩瓶颈,沃隆或能重新屹立,成为真正的“坚果大队长”。

本文部分参考资料:

1. 《沃隆食品市占率大幅败退:研发费用巨低,食品安全投诉成重灾区》,港湾商业观察

2. 《谁是坚果大王?》,观潮新消费

3. 《第一代“每日坚果”谋上市,前有三只松鼠后有良品铺子,沃隆食品或难突围| IPO速递》,钛媒体

评论