文|正解局

五年零三个月。

瑞幸从荣耀加身到四面楚歌,最终历经劫难后王者归来。

但对于经历了多次沉浮的瑞幸来说,要做的远不止归来这么简单。

2017年10月,瑞幸的第一家门店在北京银河SOHO开业,编号为NO.0001。

2019年5月,经历数轮融资的瑞幸一举登上纳斯达克股票交易所,发行价定为17美元,共募集资金6.95亿美元,市值达42.5亿美元。

从第一家门店开业到上市,仅用了19个月,瑞幸对接资本市场的速度,刷新了前辈拼多多(34个月)和趣头条(27个月)的纪录,顺带创造了当时全球最快IPO的纪录。

然,其兴也勃焉,其亡也忽焉。

2020年1月,浑水发布了一份长达89页的匿名做空报告,直指瑞幸数据造假,称其在2019年第三、四季度,每店的商品销售量分别至少夸大了69%和88%,同时每件商品零售价虚增至少1.23元人民币。

浑水在推特上公布瑞幸造假的消息

顿时,国内舆论哗然。

人们或是指责瑞幸的不诚信行为将对中概股、国内拟赴美上市企业带来极大的负面影响,或是对其“讲故事——融资——烧钱扩张——上市——套现离场”模式最终破产的幸灾乐祸。

当然,除了负面舆论缠身,瑞幸面对的还有中美两国监管机构的调查与处罚、投资者的集体诉讼、退市风险等。

2020年4月,瑞幸发布公告称,公司在2019年二季度至四季度期间,伪造了22亿元的交易额,相关的成本和费用也相应虚增。

官方亲自承认造假,成为压垮瑞幸的最后一根稻草。

2020年6月26日,在经历了股票暴跌、停牌及退市备案后,瑞幸正式告别了纳斯达克交易市场,转入粉单市场。

当天,瑞幸收盘价定格在1.38元,不足发行价的十分之一。

瑞幸公告称收到纳斯达克交易所要求摘牌的通知

从上市到退市,13个月,瑞幸又创造了一个纪录:纳斯达克中国公司最快退市的纪录。

以疯狂的方式增长,以更疯狂的方式谢幕。

当时,没有谁认为瑞幸能够重新回来。

从以往的案例来看,无论是近年来的康美药业、康得新还是早些时候的乐视网,财务造假问题曝出后都无力回天,被消费者和投资者共同抛弃。

况且,瑞幸还身处于监管更为严格、索赔制度更为完善的美股市场。

当时多数人都认为,瑞幸已经被判了死刑。

然而,幸运不曾远离瑞幸。

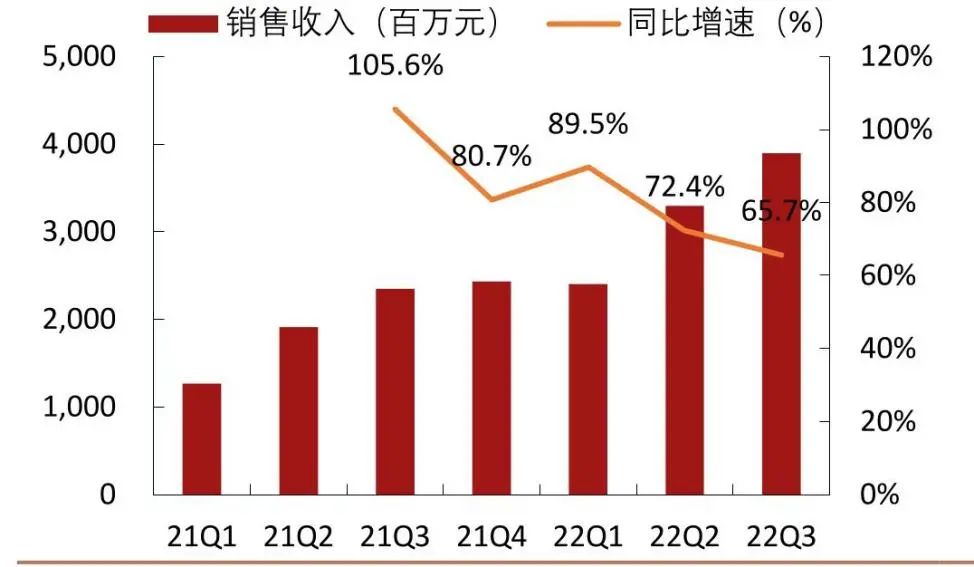

2022年11月22日,瑞幸公布了2022年第三季度财报:净收入38.95亿人民币,同比增长65.7%;经调整归母净利润5.15亿人民币,同比增长8.36倍。

瑞幸,再一次站到了聚光灯下。

中国的咖啡市场,也再次风起云涌。

瑞幸的归来,看似在意料之外,实际在情理之中。

2021年,在度过了“造假元年”后,瑞幸的营收就迎来了强劲增长。

盈利的出现,则稍微曲折一些。

2020年第三季度,在造假风波的影响下,瑞幸经调整归母净亏损达6.14亿。

但到了2021年,瑞幸全年经调整归母净亏损只有215.6万,距离年度盈利仅一步之遥。

2022年,称得上瑞幸的开挂元年。

这一年,瑞幸经调整归母净利润从第一季度的0.99亿增长到第三季度的5.15亿,彻底摘掉了亏损的帽子。

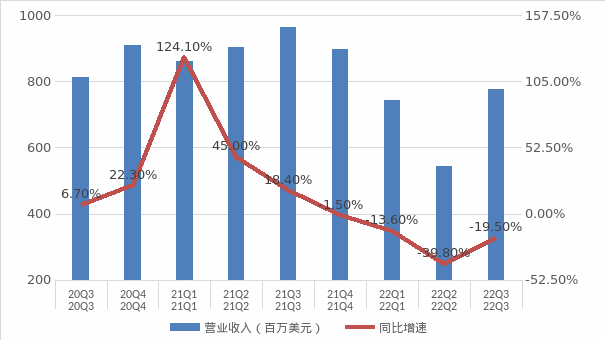

与此对应的是,星巴克中国则有些落寞。

21年Q3,星巴克中国营业收入达到9.64亿美元,此后便几乎一路下滑。

22年Q2,更是跌到了5.44亿美元,22年Q3才回升至7.75亿美元,但同比增速仍是负增长。

注:星巴克中国财报季度划分为:1季度是上一自然年的10月至12月;2季度是当年的1月至3月,以此类推

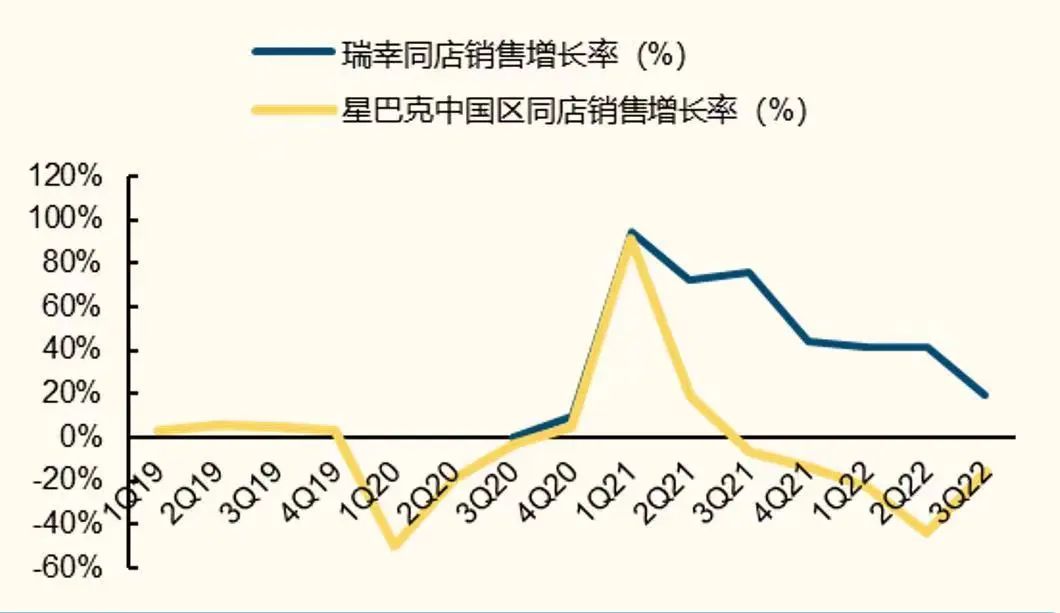

虽然星巴克并未公布中国地区的盈利情况,但可以通过同店销售增长率来推测一二。

星巴克中国的同店销售增长率在21年Q1达到顶峰,此后便快速下滑,21年Q3出现同比负增长,22年Q2更是达到了约-40%。

一家店铺,门店租金、设备等资产的折旧与摊销,还有管理人员的工资,一般都不会随着销量变化有较大的变动。

当店铺的销量下滑时,这部分的成本仍然会维持高位,势必会对整家店铺的利润造成较大的挤出效应。

在同店销售增长率严重下滑的背景下,星巴克中国的盈利能力很难让人乐观。

瑞幸和星巴克中国同店销售增长率对比

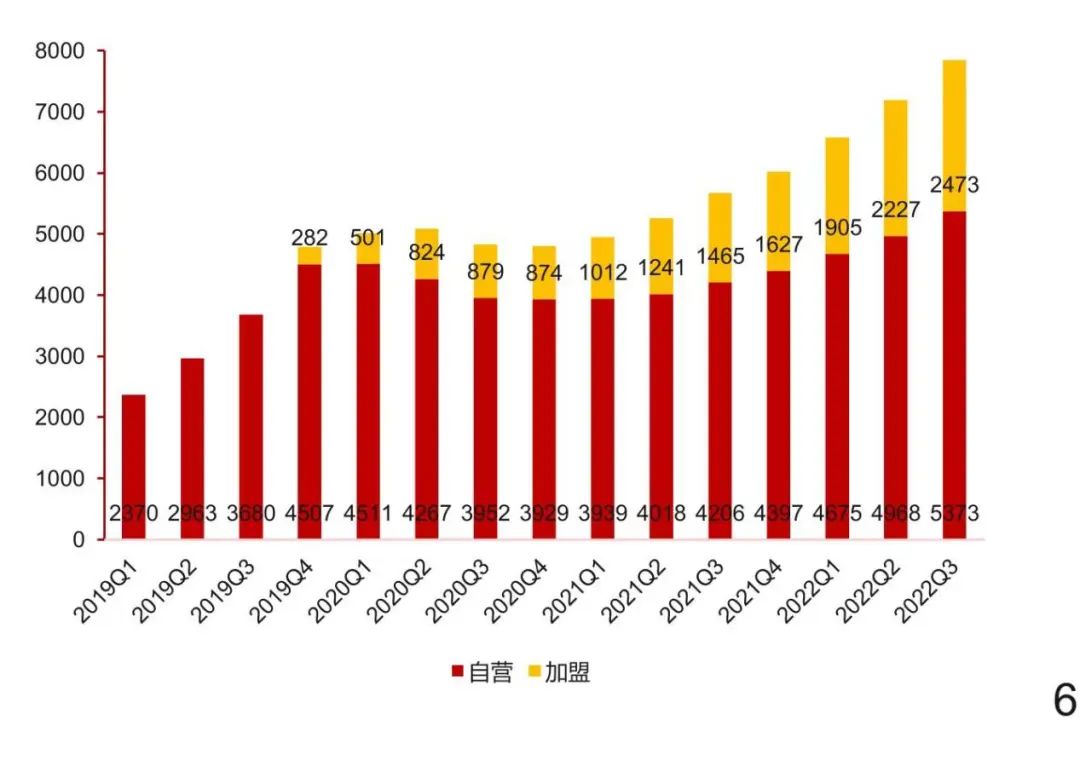

如果说营业收入、盈利情况更多的是对当前现状的描述,那么店铺的增长率就比较能反映一家企业的潜力。

得益于中国的咖啡市场仍是一个增量竞争市场,瑞幸、星巴克中国的店铺在最近两年都是增长的。

2020至2022年Q3,星巴克中国门店总数从4292增长至5761家,净增长1469家,增长率34.23%。

同期,瑞幸门店总数从5012增长至7846家,净增长2834家,增长率56.54%。

无论是门店总数还是增长总数,星巴克中国已非瑞幸对手。

从更底层的逻辑来看,瑞幸也比星巴克中国更胜一筹。

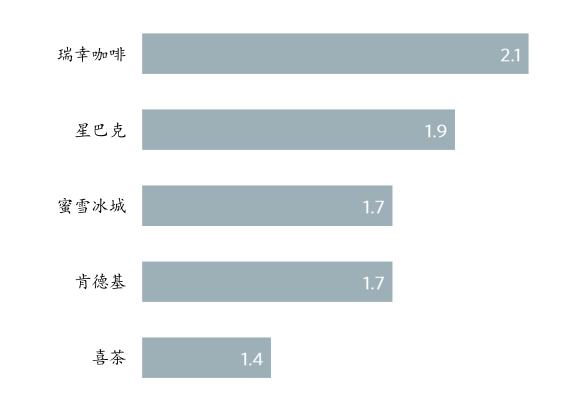

比如说消费者月度购买频率,瑞幸为人均2.1次,星巴克中国只有1.9次。

部分主流餐饮品牌的消费者月度购买频率

除了消费者的认可,投资者也在对瑞幸逐渐恢复信心。

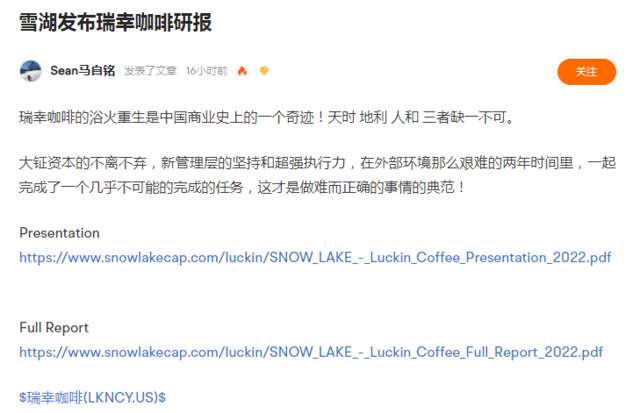

去年11月份,投资机构雪湖资本发布了一份做多研报,报告正文的第一句话便是:瑞幸咖啡的重生是中国商业史上的奇迹。

在采访中,雪湖资本创始人马自铭更是直接表示:瑞幸在中国超越星巴克只是时间问题。

并且,马自铭还透露,雪湖已经将瑞幸“买到了”其所管理资产的大约15%。

而雪湖资本,正是几年前瑞幸做空事件的始作俑者。

马自铭在雪球上发布瑞幸的看多报告

中小投资者的信心也在恢复。

在粉单市场上,瑞幸的股价从最低点0.95美元,一路势如破竹增长到了23.62美元,也算是创造了粉单市场的一个奇迹。

毕竟,在这片有如坟墓的交易市场,已经太久没见过起死回生的案例了。

面对瑞幸的步步紧逼,星巴克终于展开反击。

在去年9月的全球投资者交流会上,星巴克公布了2025年中国市场战略愿景:净收入翻倍、营业利润增长至2022财年的4倍,门店数达9000家。

此外,星巴克还决定分别投资11亿元、14.6亿元建设“星巴克咖啡创意园”和“数字技术创新中心”。

重仓中国,对于星巴克来说势在必行。

此时的星巴克,在市占率不断被瑞幸蚕食的情况下,还能通过做大蛋糕而生存。

但是当整个市场进入存量竞争的时候,如果星巴克的2025战略愿景难以取得很好的成效的话,那只能将这片经营多年的市场拱手让人了。

从高光中陨落,再到低调归来,成为星巴克在中国最大的对手。

瑞幸的成功,离不开天时地利人和。

在造假事件爆发后,瑞幸通过一系列操作成功保全了自己。

首先,快刀斩乱麻更换管理层与董事会。

瑞幸原来的治理体系,离不开三个男人:创始人陆正耀,投资者刘二海(愉悦资本创始人)、黎辉(大钲资本董事长)。

三人早年在陆正耀的神州租车、神州优车就已深度合作,算得上很稳定的铁三角联盟。

瑞幸是他们的第三次深度绑定。

而瑞幸的造假,始作俑者正是陆正耀为首的一派。

在造假爆发后数月内,最终是大钲资本为首的投资人派系获得了胜利。

大钲资本通过持续向瑞幸注资,牢牢把握瑞幸的控制权,成功改组了管理层和董事会。

陆正耀以及站在其一边的高管、董事被扫地出门。

瑞幸因此迈过了第一个坎,避免从内部分崩离析。

完成董事会改组的数月后,瑞幸咖啡就股东集体诉讼成功达成了1.75亿美元的和解协议。

内忧外患自此基本解决,剩下的便是发展了。

对此,瑞幸祭出的一大杀招便是:饮料化咖啡。

2020年9月,瑞幸推出“厚乳拿铁”,当年售出3160万杯,占全年销售量的20%。

2021年4月,瑞幸趁热推出“生椰拿铁”,再次大卖,仅6月份销量就突破1000万杯。

去年4月,瑞幸与椰树集团推出联名款产品:椰云拿铁,更是创造了“1秒内售罄”、“全网催货”的现象。

仅第二季度,椰云拿铁就为瑞幸带来了4亿的营收。

推出一两款爆款产品可以说是运气,而持续推出爆款产品,则是拥有产生爆款产品的机制。

瑞幸基于市场数据、流行趋势以及消费者真实反馈等信息,早已形成了一套打造爆款的机制。

所以,瑞幸不仅能保持远超同行的上新频率,还更能精准抓住用户痛点,稳定推出爆款产品。

当然,定位准确,也是瑞幸的一个法宝。

首先,自提+外卖的模式,不仅使得瑞幸减少了对大空间店铺的依赖,降低了经营成本,同时也是瑞幸能在疫情下逆势增长的重要因素。

其次,凭借一二线自营+下沉市场联营模式,瑞幸能够两面开花。

一二线市场坚持直营,使得瑞幸能更好地建立品牌形象。

基于一二线的带来的规模效应,瑞幸通过直营门店也可以紧紧地将利润抓住。

而在下沉市场采用联营,利于瑞幸以轻资产实现门店的高速扩张,获取新的消费者。

加盟店占瑞幸门店比例逐渐上升

如果说爆款产品的持续推出和精准的定位,使得瑞幸起死回生,那么,资本打法向价值成长的转变,则使得瑞幸脱胎换骨。

在造假事件爆发前,瑞幸采用的是大开大合的资本打法,即像不少互联网企业一样,通过不断砸钱来吸引消费者。

但更换管理层后,瑞幸很快就摒弃了这种激进的价格促销手段。

据雪湖资本调研数据,瑞幸2019年现制饮品的均价只有9.7元,到了2022年Q2,就达到了15.8元。

除了提价,还有降本。

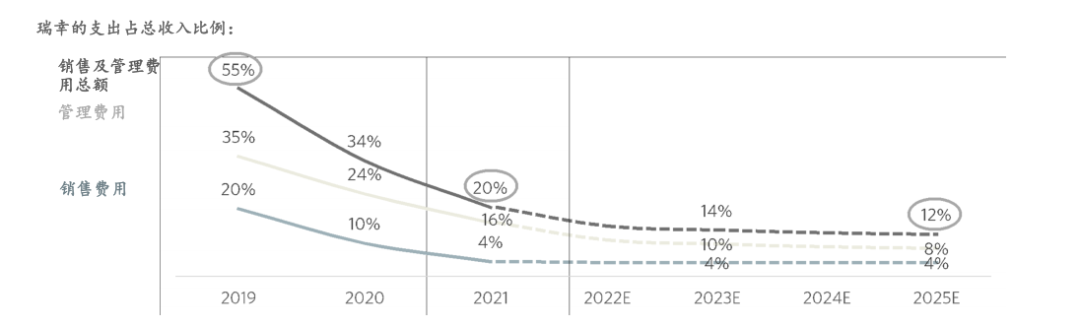

2019年,瑞幸管理费用和销售费用的总额占收入比例为55%,到了2021年,这一比例只有20%,并且还在下降,到2025年有望降至12%。

注:2022-2025年为预测数据

当然,这也并非意味着瑞幸就高枕无忧了。

在新的环境下,瑞幸需要面对的不仅是星巴克,还有来自于更广范围外的对手。

在瑞幸造假事件中出局的陆正耀,又重新杀回了咖啡界。

去年10月,陆正耀的最新力作库迪咖啡在福州开出首店。

短短两个月时间,库迪咖啡累计开店数就已破百,覆盖30余座城市。

不仅如此,作为瑞幸曾经的老板,陆正耀甚至开出了高于瑞幸双倍的薪资,从老团队疯狂挖人。

售卖的饮品,也屡屡碰瓷瑞幸。

比如说“生椰拿铁”、“生酪拿铁”,名字完全就照搬瑞幸的。

库迪咖啡甚至打出了“前瑞幸创始人,倾力打造,全面升级”的宣传标语。

库迪咖啡的进攻已经开始,瑞幸似乎没有太多准备。

当然,其他茶饮品牌的降维打击,也是瑞幸不得不面对的一个问题。

比如蜜雪冰城旗下的幸运咖、7分甜旗下的轻醒咖啡,以及正在紧锣密鼓筹备咖啡加盟品牌的古茗、茶百道、益禾堂等。

这些茶饮品牌商成名已久,在一二线甚至下沉市场拥有众多的店铺,再加上成熟的供应链体系和全国物流网络,一旦真正跨界去做咖啡,很难不给瑞幸带来压力。

在咖啡赛道变得日益拥挤的今天,瑞幸的面前并非一片坦途。

在度过了生死存亡的时期,瑞幸的未来似乎只有一条路可走:打败过去的敌人,击溃潜在的敌人,扼杀可能的敌人,成为国内咖啡市场真正的霸主。

毕竟,在商界里,不进则退的道理亘古不变。

江湖厮杀,也许才刚刚开始。

评论