文|三文娱

1月21日,文创潮获悉,新零售公司KK集团再度向香港联交所提交上市申请,重新启动赴港上市。

KK集团成立于2015年,曾获得多轮投资,2021年完成2.93亿美元F轮融资,其中京东旗下JD Angara投资4000万美元,相应KK集团估值约29亿美元;阿里巴巴合伙人俞永福旗下投资机构持股11.94%。

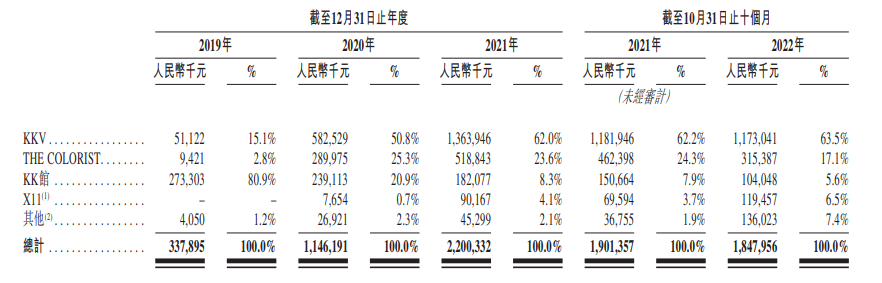

KK集团旗下拥有零售品牌KKV、THE COLORIST调色师、X11和KK馆,提供美妆、潮玩、食品及饮品、家居品、文具等商品。

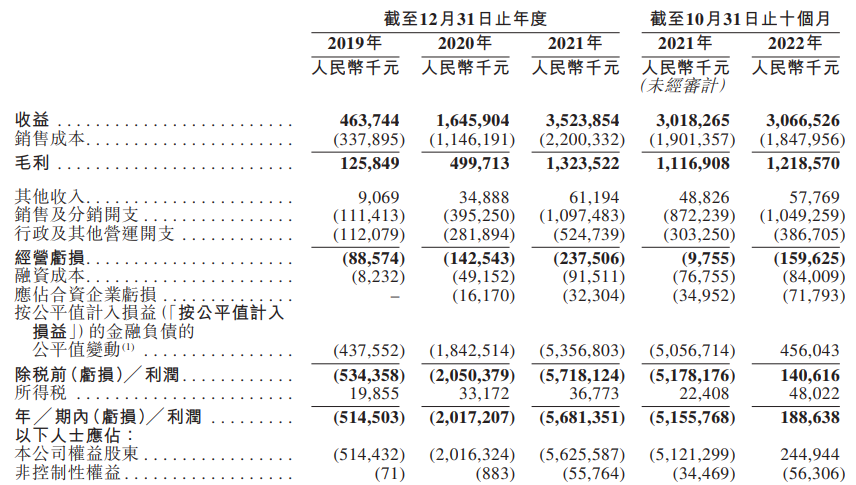

2018-2021年,KK集团的营收分别为1.55亿、4.64亿、16.46亿、35.24亿元,年内亏损分别为7948.5万、5.145亿、20.17亿、56.81亿元。

2022年前十个月,KK集团收入30.67亿元,期内利润1.89亿元。

KK集团近年业绩

KK集团的四大品牌中,文创潮最为关注的是X11。

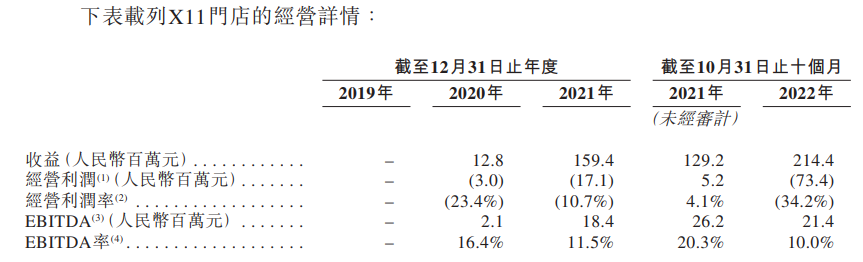

2020年1月,KK集团完成Pre-D轮融资时推出了X11品牌,定位是中国超大规模多元潮流文化潮玩集合零售。随着X11的知名度提升和门店数量增加,收入数字和占比不断提升。

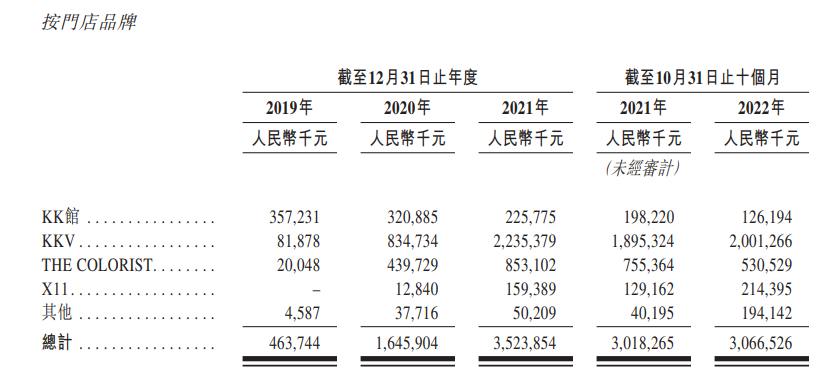

2020年、2021年与2022年前十个月,X11收入分别为1284万、1.59亿、2.14亿元。

X11等品牌的收入概况

50家门店的经营数字

截至2022年10月31日,X11门店销售13个品类中超过4000个SKU,涵盖盲盒、公仔、拼图、小雕像、球形关节人偶及毛绒玩具等。

除了外部采购,X11也聘请设计师创作产品在门店销售。

KK集团曾表示,X11的门店位于高客流量的高端商场或艺术区,不仅作为销售潮流玩具的渠道,更打造了“潮玩剧场”,为年轻客户提供沉浸式的聚会空间。

X11的门店面积通常从150-5500平方米不等。

X11门店

2020年7月,首家X11旗舰店于上海落地,随后在成都、东莞、武汉、沈阳等地开店。截至2022年10月31日,KK集团在中国20个省份的30个城市经营50家X11门店。

X11门店

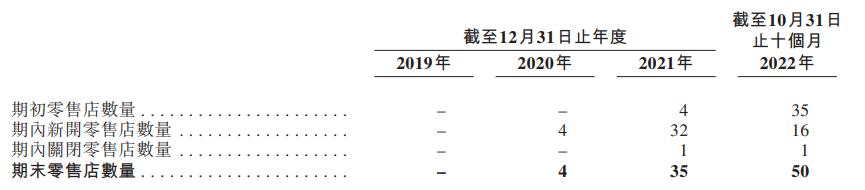

2020年,X11开设了4家(3家自有门店+1家加盟门店)门店;2021年,门店数增至35家;2022年前十个月,新开16家,关闭1家。

X11开店数字

目前,X11的50家门店全部为自有,预计2023年将再新增30家门店。

2022年10月,KK集团完成对三家合资企业的收购,三个加盟商向其转让50%的股权,使其于三家合资企业的股权增加至100%,由此,144家具股权投资安排的加盟店转为全资门店。

2020年、2021年与2022年前十个月,X11的GMV分别为1385.3万、1.57亿、2.26亿元(收入数字见上文),对应销售成本分别为765.4万、9016.7万、1.19亿元,

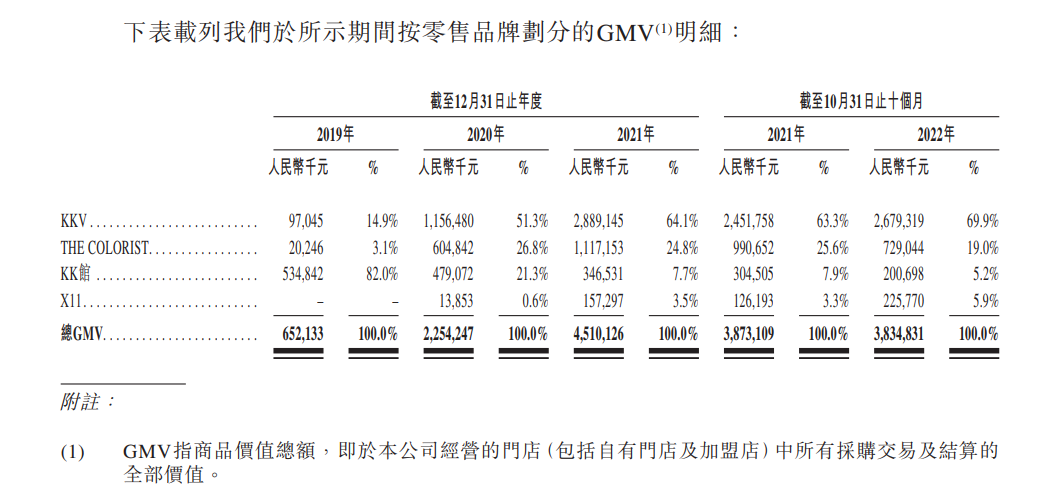

X11等品牌的GMV

X11等品牌的销售成本

文创潮注意到,由于新冠疫情影响等原因,X11的经营利润率尚未转为正数。

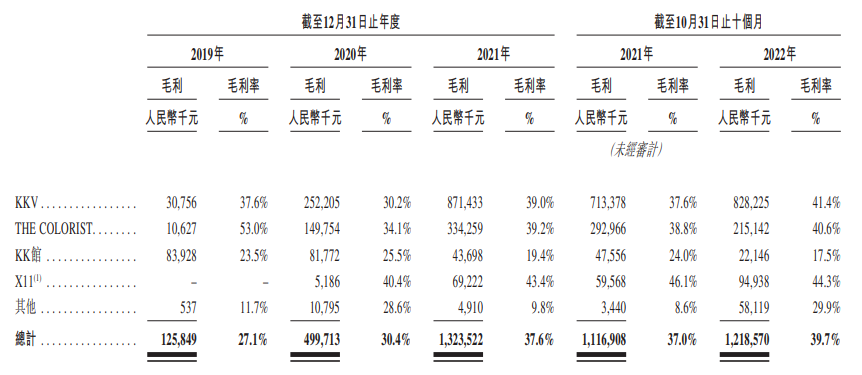

2020年、2021年与2022年前十个月,X11的毛利分别为518.6万、6922.2万、9493.8万元;毛利率分别为40.4%、43.4%、44.3%。

X11等品牌的毛利概况

2020年、2021年与2022年前十个月,X11的经营利润率分别为-23.4%、-10.7%、-34.2%,EBITDA分别为210万、1840万、214万。

X11的经营概况

这里需要说明的是,X11门店的经营利润,定义为收益扣除门店层面产生的经营成本,包括已售出货品的成本、 员工成本、使用权资产折旧及其他租金相关开支、其他资产折旧及摊销、日常经营开支,以及分配予门店的相关中央管理以及物流及仓储开支。

在计算EBITDA时,忽略掉了物业、厂房及设备折旧以及门店层面的使用权资产折旧。

X11提到,2021年经营利润率与EBITDA率的提升,主要原因是门店优化和品牌知名度提升、销售正常化;2022年前十个月经营利润率从上年的4.1%大跌至-34.2%,EBITDA率由20.3%降至10%,主要是由于疫情管控措施。

2022年前十个月,X11门店总数中的七成平均暂时关闭30.9天。

X11的单店表现

文创潮注意到,X11门店网络扩张带来收益总额大幅增长,单店数据则在2022年因疫情等导致有所下滑。

2022年,疫情对泡泡玛特、TOP TOY等潮玩与IP衍生产品的销售都有冲击。回顾文创潮此前解读:泡泡玛特如何应对疫情?

TOP TOY亏损收窄,上半年收入2亿元

疫情影响卡牌销售,华立科技上半年衍生品收入5760万元

X11的交易总次数,由2020年的90095增加至2021年的983175次,由2021年前十个月的779859次增加至2022年前十个月的1504070次。

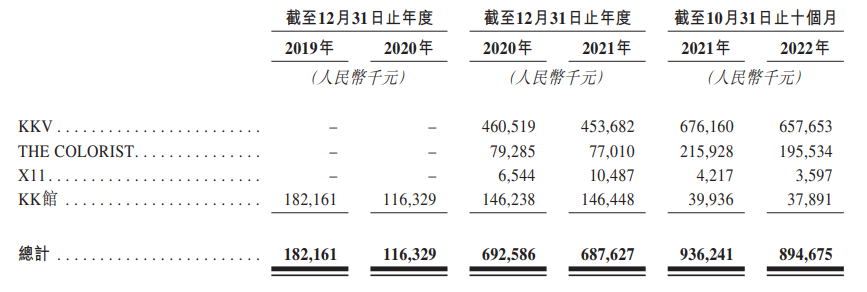

KK集团以一家X11门店的GMV为例,披露了同店销售数字。

2020年、2021年、2021年前十个月与2022年前十个月,X11的同店销售额为654.4万、1048.7万、421.7万与359.7万元。

X11等品牌的同店销售(以GMV计)

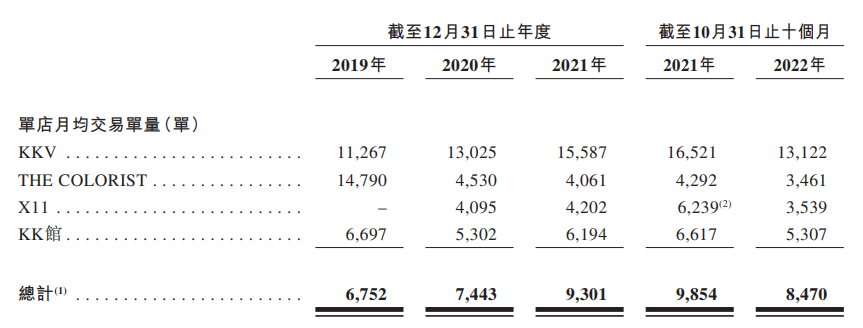

X11门店的单店月均交易单量,由2020年的4095单增加至2021年的4202单,由2021年前十个月的6239单减少至2022年前十个月的3539单。

X11等品牌的单店月均交易单量详情

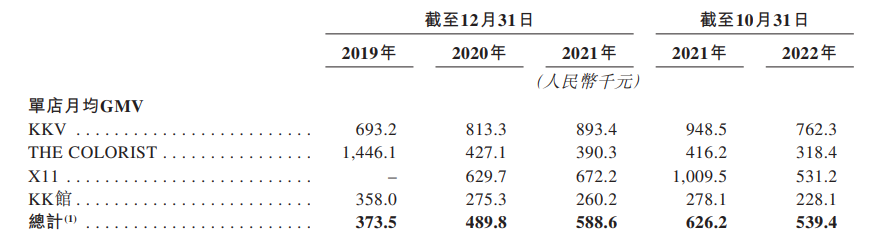

X11门店的单店月均GMV,从2020年的62.97万增加至2021年的67.22万元,主要是由于品牌知名度增长,导致单店月均交易单量增加。

X11门店的单店月均GMV,由2021年前十个月的109.95万减少至2022年前十个月的53.12万元,降幅约50%。

单店月均GMV

疫情影响之下的潮玩消费者行为

文创潮发现,KK集团披露的信息相比其他上市公司财报,可以让我们更为深入地看到2022年潮玩行业特别是零售的一些处境。

如文创潮上面提到的,在闭店等不利因素冲击下,X11门店2022年前十个月的单店月均GMV,几乎腰斩。

不过,对于那些依然在消费的用户,以及还能卖出的商品,影响并不算太大。

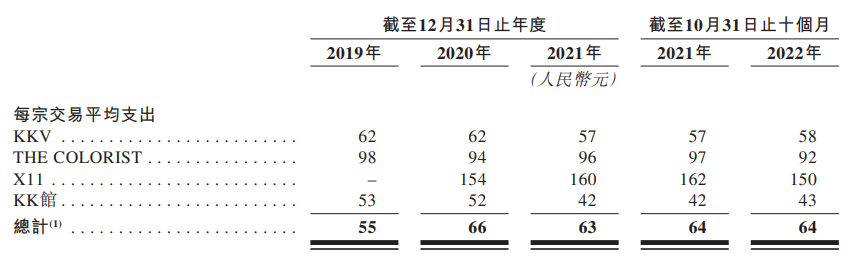

X11等品牌的的每宗交易平均支出明细

X11的每宗交易平均支出,由2020年的154元增至2021年的160元,由截至2021年前十个月的162元减少至2022年前十个月的150元。

单笔消费支出的下降,X11表示主要原因首先是在二线及其他低线城市开设了更多门店,其次是疫情导致其位于上海的全国分销中心在2022年3月下旬至5月下旬暂时关闭,大部分门店展出的特色产品在运至地区仓库或全国门店前均存放在该分销中心,进而导致于X11门店展出的多款特色商品(尤其是高价值及高零售价商品)的交付受到延误。

KK集团披露的另一个信息与此可以互相佐证:

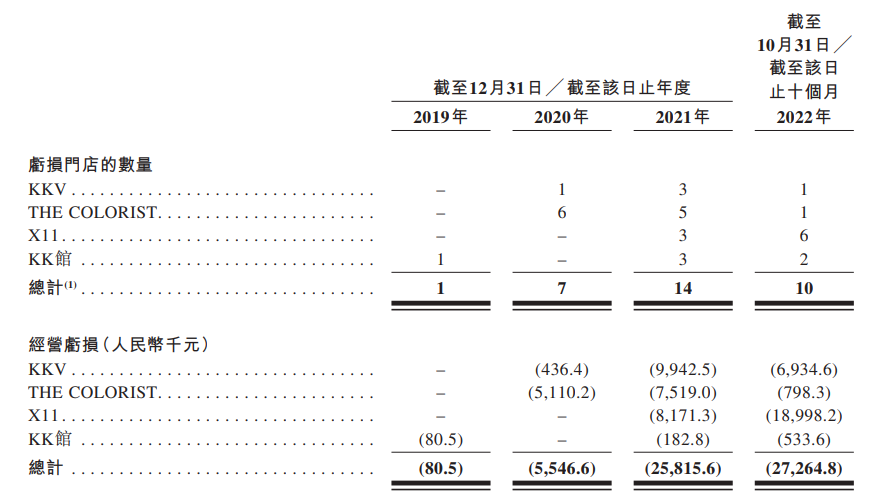

虽然从整体表现看,X11目前仍陷于亏损中,但亏损门店占零售门店总数百分比一直较小。

2021年与2022年前十个月,X11亏损门店分别为3家与6家,期末的门店总数则分别为35家与50家。

X11等品牌的的亏损门店概况

基于X11的数据,我们初步可以看到(需要更多与更深入数据验证):

潮流玩具(或者收藏玩具、IP衍生品)的商业模式在走向成熟,核心用户的消费不太受疫情等外部因素影响,可以打动消费者的产品自有其利润空间。

找到核心用户并服务好,就足以让门店盈利,养活产业链上下游一批人。

但是,核心用户之外的圈层,用户消费意愿波动性大,盲目扩张很容易带来边际成本飙升同时收益未能同步增长,进而拉低毛利率,甚至产生亏损。

那么问题来了,潮流玩具(或者收藏玩具、IP衍生品)的核心用户体量到底有多大?从业者是做一个小而美的厂牌还是审慎开拓破圈?

X11的做法倾向于后者,它计划在2023年新增开店30家。

评论