记者 |

编辑 | 谢欣

1月30日,荣昌生物预告上市后首份年报成绩单——2022年业绩预告。预告显示,荣昌生物由盈转亏,预计2022年净利润亏损97100万元;扣除非经常性损益后的净利润亏损约11.11亿元。

业绩预告发布后,11月31日,荣昌生物中午收盘报价80.60元/股,跌3.91%。

在2021年,荣昌生物还实现了2.76亿元净利润;实现者扣除非经常性损益后的净利润17.6亿元。对于此次亏损,荣昌生物方面称,2021年公司授权西雅图基因公司获得维迪西妥单抗在荣昌生物区域以外地区的全球开发和商业化权益,收到西雅图基因公司支付的2亿美元首付款并确认收入,本年度公司没有此部分收入,且随着公司新药研发管线持续推进,多个创新药物处于关键试验研究阶段,研发投入保持较高水平。

同时,公司商业化能力尚处于前期建设阶段,仍需持续投入较多的团队建设费用和学术推广活动开支。因此,公司2022年度净利润为负,扣除非经常性损益前后均亏损。

实际上,2021年荣昌生物实现盈利,正是由于授权西雅图基因公司获得维迪西妥单抗在荣昌生物区域以外地区的全球开发和商业化权益,收到西雅图基因公司支付的2亿美元首付款并确认收入。当年,这笔收入让荣昌生物结束了连续多年的亏损。

荣昌生物是按第五套上市标准的创新型生物制药企业,目前拥有泰它西普(RC18)和以及中国首款自主研发的ADC创新药维迪西妥单抗(RC48)两款商业化的产品。

值得注意的是,2021年年底,泰它西普与维迪西妥单抗正式被纳入医保目录,因此,两款产品在2022年销售放量,本是一件预估之内的事情,但根据目前的财报来看,两款产品在进入医保后的销售表现并不能让市场满意。

应该说,在2022年上半年泰它西普与维迪西妥单抗的销售放量还是不错的,荣昌生物2022年半年报显示,公司当期实现营收3.5亿元,教去年同期的3092万元增长1033.35%。

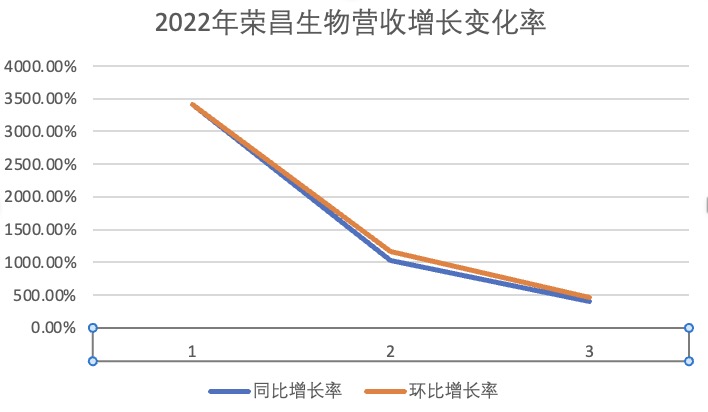

不过,到了2022年下半年,两款产品的销售却直转急下。荣昌生物想继续“大干一场”却扑了空。综合荣昌生物前三季度业绩报告,可见从第二季度后环比的营收增长率出现了大幅下降。

显然,由于泰它西普与维迪西妥单抗在2022年下半年销售放量不力,这也直接导致两款产品全年销售不及预期,进而使得荣昌生物全年亏损加剧。

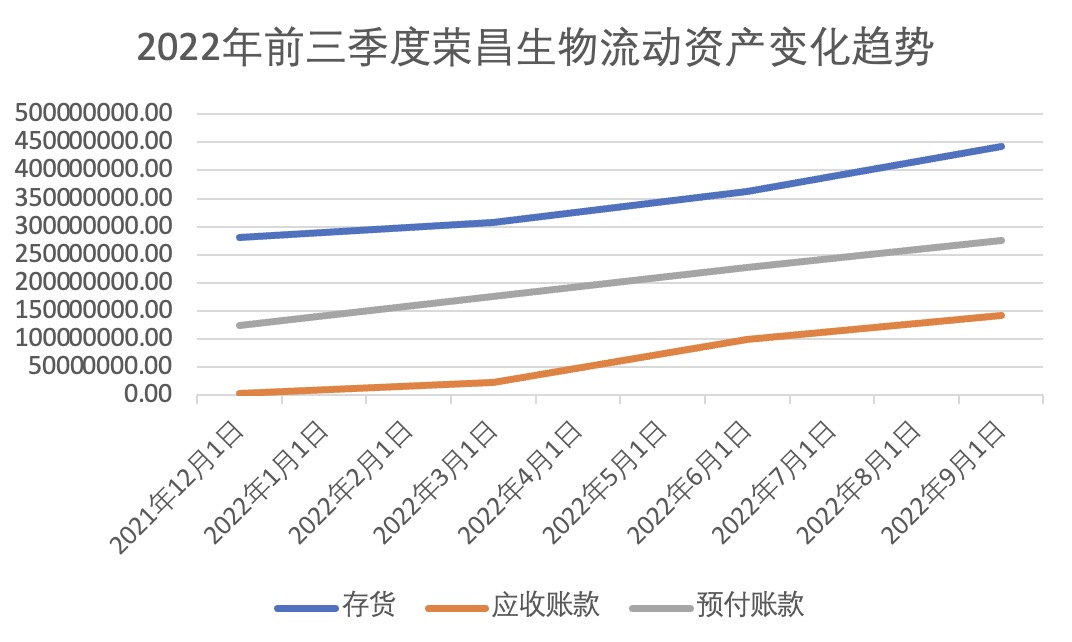

而销售放量不力也导致荣昌生物原本计划的生产工作产生了一系列问题。全年看,荣昌生物单季环比的预付款项增加,存货数量不断上升,且应收账款也因回款速度下降而增加。

回顾去年第四季度是疫情影响最严重的阶段,预计荣昌生物第四季度单季度的营收将继续受阻,且存货、应收账款、预付款项将会再进一步上升。

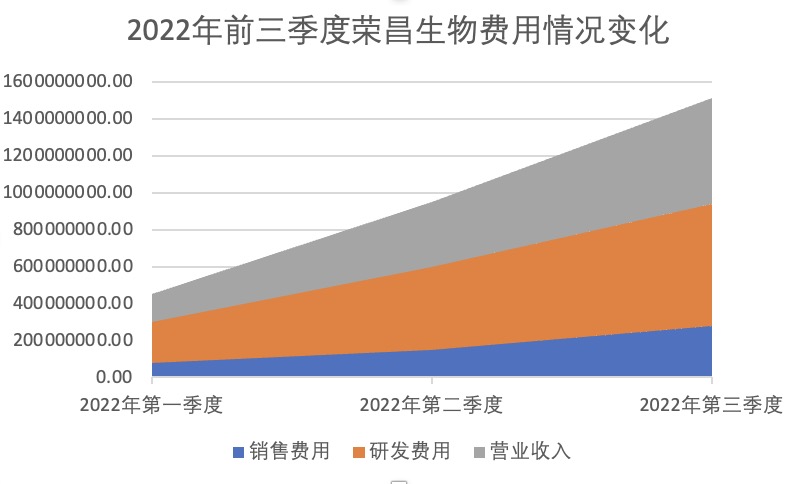

虽然泰它西普与维迪西妥单抗已进入医保,但目前,其所创造的营收还尚未覆盖研发费用与销售费用的支出。

荣昌生物曾对泰它西普与维迪西妥单抗放量趋势十分乐观,并计划继续扩大商业化团队。此前信息披露,2022年上半年,荣昌生物的自身免疫商业化团队涵盖全国31个省级行政单位的241个地级市的1021家医院。截止于2022年6月30日,该自身免疫商业化团队已准入337家医院,及717家双通道药房。

此外,荣昌生物研发管线增加、持续进行药物的临床研发导致临床试验费、测试费等费用增加。其中,研发人员增加、员工工资水平上涨导致人员费用增加。此外,还有抗体大楼转固及新购研发设备导致折旧费增加。这也就导致营收无法覆盖支出。

评论