文|海豚投研

昨天发布的李宁深度报告上篇中,海豚君通过和大家探讨两个问题,国产运动品牌未来发展空间以及这波运动服饰库存周期拐点在哪里,判断未来行业的增速大概率落在 12-15% 的区间,同时背负较高库存压力的运动服饰即将迎来困境反转的时机。

而在今天的李宁(下)篇中,海豚君将重点放在李宁的前景预测,结合所在行业发展史以及李宁的核心竞争力的保持展开分析,探讨李宁未来的增长趋势,并对李宁进行估值判断。

对此海豚君的结论是:

1)消费者的偏好已经从过去的 “性价比为王” 切换到如今的追求民族自信,注重功能、时尚、品牌底蕴的多面结合。产品的设计创新作为目前阶段体育服饰的核心竞争能力,而这刚好契合李宁的舒适区。

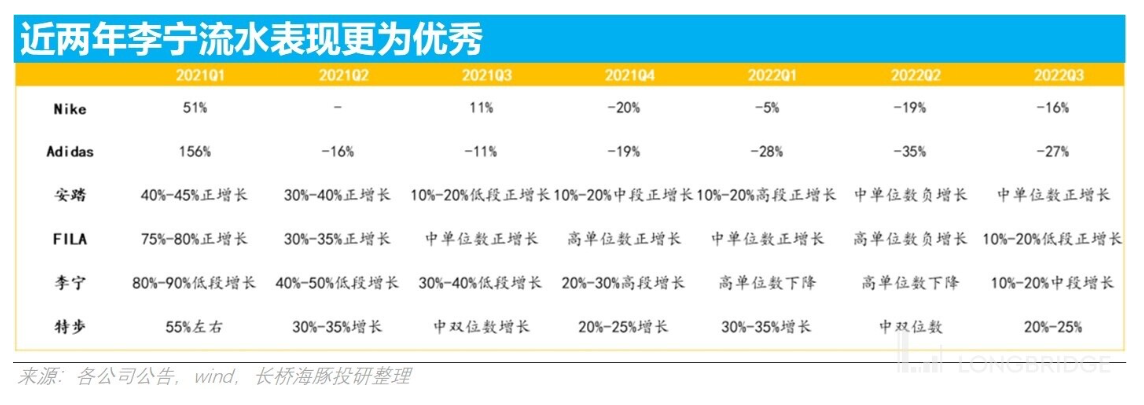

2)产品方面,兼具时尚感和科技感的属性,李宁进一步推动公司品牌逐步走向高端化,极大的加强了产品在市场的流通能力。相比较同行业其他友商,保持先锋的产品创造力使得李宁在最近两年库存压力较轻。这也使得在行业面临阶段性困境的时候,李宁仍旧可以保持一定的扩张能力。

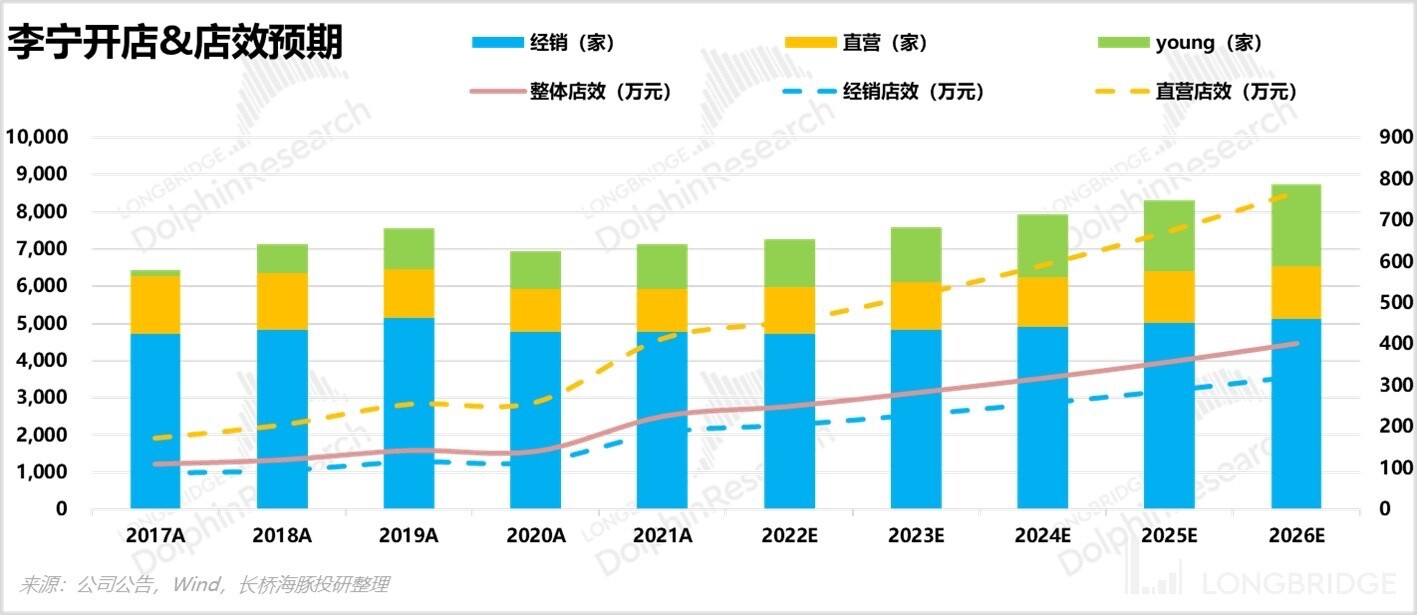

3)渠道方面,基于 “大店战略” 的背景,未来李宁在渠道的拓展方面明显会更注重提升门店的经营效率,而不是单纯的追求店面的总体数量和面积。也就是说,更多的增长贡献还是来源于店效的提升。叠加国内经济活动尚未得到完全恢复,未来李宁的门店数量大概率保持低个位数,过去五年年复合增速约为 2%(17-21 年),疫情后预计可达 4% 左右。

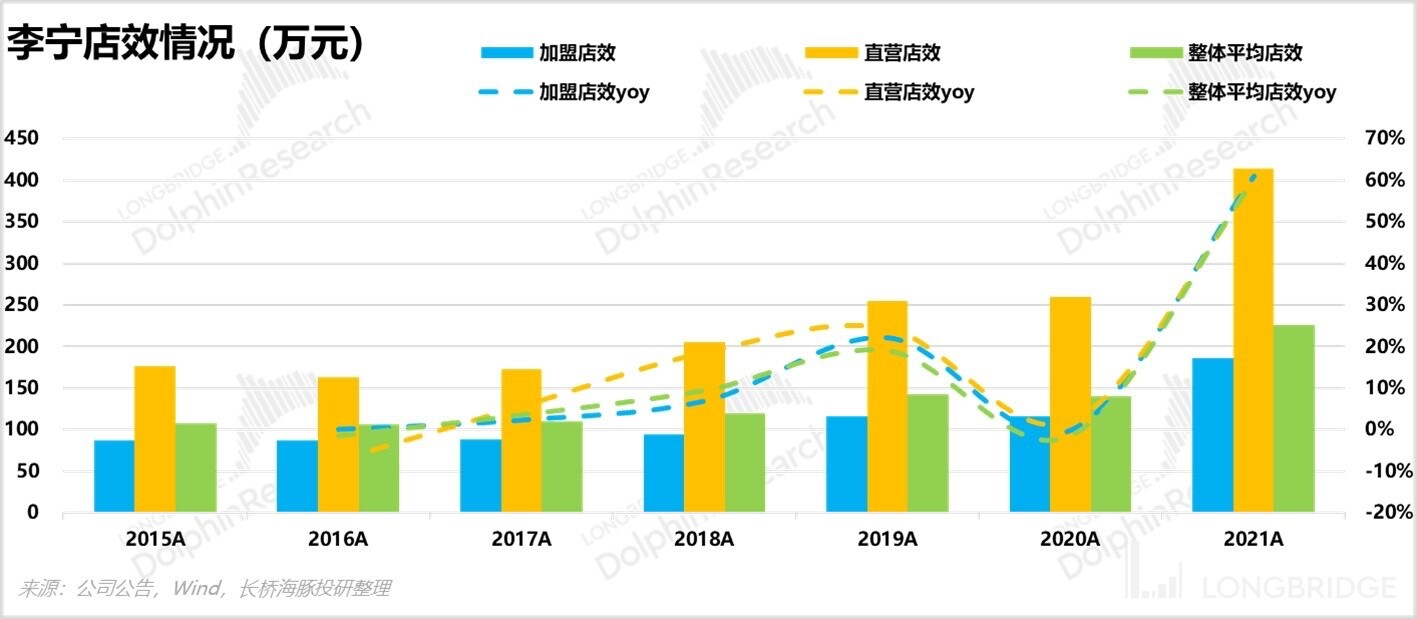

而李宁门店提效效果明显, 过去五年店效约提升一倍,并且在最近两年保持更为快速的增长。一方面得益于产品的硬实力,一方面来源于上一波库存危机李宁落败后痛定思痛的 “铁血改革”。因此,海豚君认为,未来提效的趋势还可以继续保持。

4)李宁收入结构中,线下业务占比较高(超过 60%),故线下渠道的增速决定了李宁未来整体增速中枢的核心。基于前文对于未来渠道扩张空间以及单店效率提升幅度的考虑。海豚君认为,线下门店保持 4% 左右的开店增速(主要依靠李宁 Young 贡献)以及 13-14% 左右的店效提升比较合理。

因此对应的 22-26 年的收入的年复合增速在 18%。基于李宁的品牌定位,未来产品毛利率大幅变化的可能性不高,在不对费用率做明显持续改善的基础性,归母净利率的年复合增速与收入年复合增速保持一致。

5)采用 DCF 估值法,在 WACC=11.12% 和永续增长率为 3% 的假设下,得出李宁合理的估值在每股 85.75 元港币,据目前还有 11% 以上的空间(目标价较年初消费综述《两年大逃杀结束,大消费 “卷土重来”》发布时 71 元港币约有 20% 以上的空间)。

一、问鼎王座,何以取胜

既然看好运动服饰赛道,相关的上市公司还挺多,为什么要选择李宁呢?

回答这个问题之前,海豚君觉得有必要和大家先简单介绍一下过去三十年,国内运动品牌的发展历程,以便于归纳了解各家公司的基因是什么,在过去三十年的竞赛中,现在的龙头公司又是凭借什么取胜。

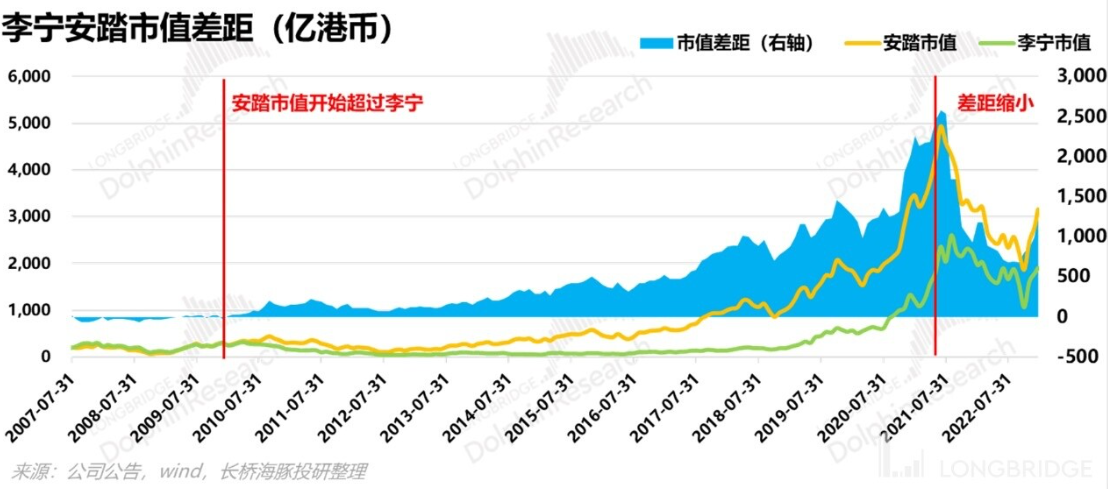

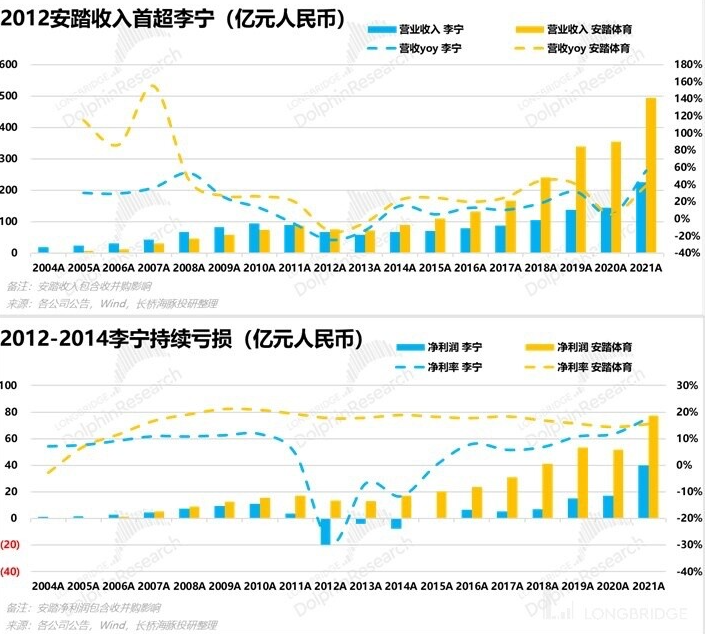

1.1 先行者被偷家

李宁发家顺风顺水,扛着 “体操王子” 巨大的 IP 以及资本的支持,创立后不久就在 95 年前后坐稳了国产体育品牌一哥的位置,而同时期的安踏还只是个弟弟,不但和李宁相距甚远,和当时其他的国产品牌也没拉开明显的差距。

但是安踏当时做对了两件事情,使得格局在 2010 年彻底翻盘:

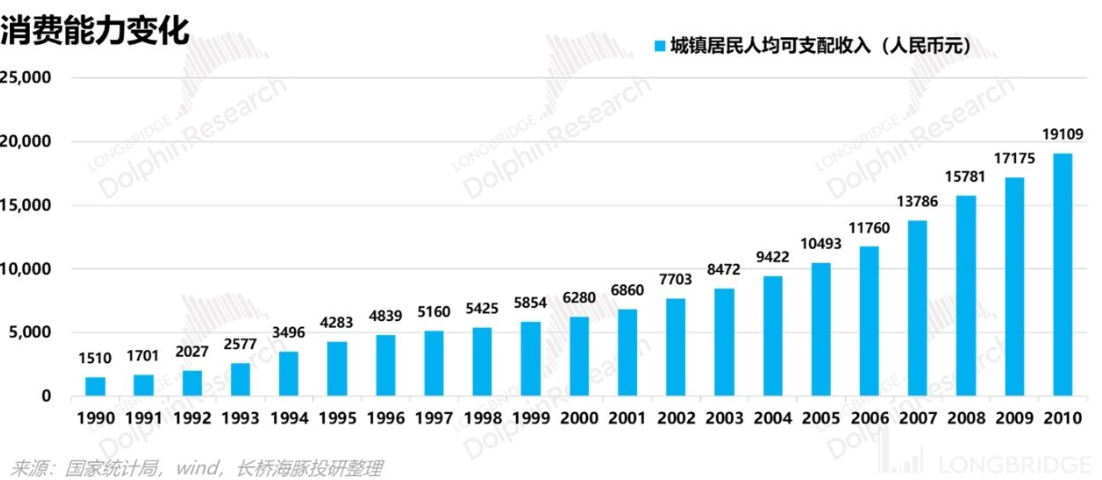

a.产品打磨,踩中消费痛点

安踏贴合用户需求,以高性价比作为卖点。千禧年以后,国内逐渐步入体育热潮,但当时在三四线城市几乎都是露天的体育场。而在粗糙的水泥地球场,耐磨性较差的高端产品,很容易就被磨损。安踏反其道行之,定位年收入在 5000 元左右的阶层,推出耐磨 “水泥杀手”,逆袭耐克阿迪,收割李宁没能顾忌的下沉市场。

b.收编资源,激进营销

另外,安踏疯狂收编李宁放弃的赞助资源,如 CBA,成为 “唯一指定合作伙伴”。同时以较为激进的方式进行营销推广,全国首推 “体育明星 + 央视广告”。彼时安踏全年的净利润才几百万,勉强能支撑起孔令辉的代言费及央视的广告费。

这在当时非常考验管理者的眼光和魄力,高昂的营销费用也遭到了集团很多人反对,但是创始人一力坚持,已经是有些赌的成分了。

近二十年竞争格局的变化,可以说凡是李宁放弃的,皆是安踏得到的。对手高歌猛进,逐步和自己起鼓相当,此时李宁已经失去太多。

其根本原因在于,李宁没有抓住这一阶段影响消费者最主要的因素。在消费者能力尚为薄弱的年代,比起追求高端升级,消费者更需要是实用性的产品,“审美” 不及 “实在”。

1.2 关键时刻出昏招

前二十年逐渐被对手缩短差距,而李宁的反击是实行品牌重塑与国际变革,而这两个战略错误彻底使其落得败局。

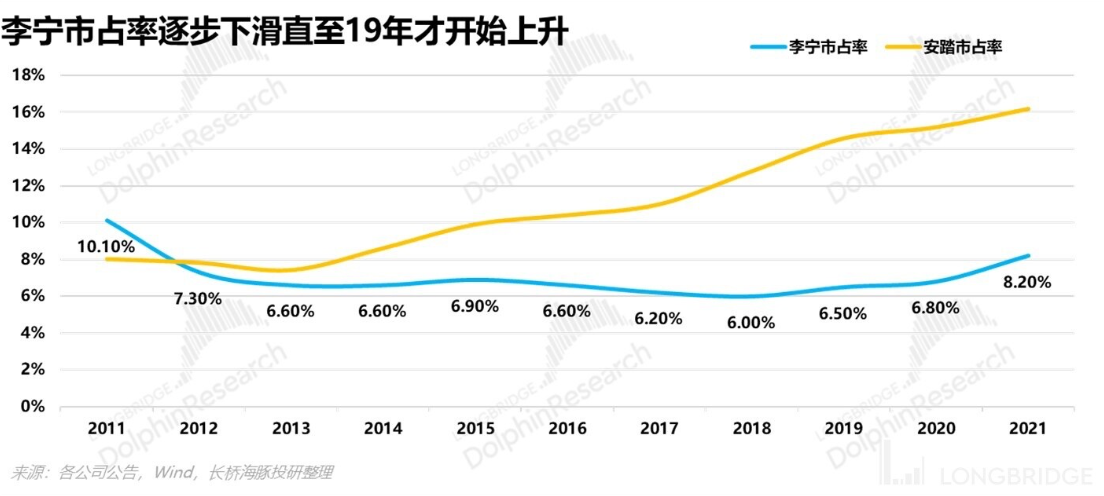

意识到品牌开始老化的李宁 2010 年启动了一次品牌重塑,向品牌形象定位为 90 后并开始提价,提出拥抱年轻人时尚。但是此时的 90 后仅有 20 岁,李宁这一昏招直接将消费的主力军 70、80 拒之门外。更严重的是,更新 logo 带来了更多的库存,周转时间变长使得品牌丢失对渠道的吸引力。

另一个昏招便是过早的进行国际改革。对于国产品牌而言,进行品牌升级,提高产品价值是正确的,但不正确的是没有选择合适的时机。12 年以后电商快速发展,国际一线产品价格终端价格下移,虽然此时李宁的产品形象确实可以和国产其他品牌拉开差距,但是产品价格也水涨船高,处于较为尴尬的地带,消费者没有接受李宁过早的转型,李宁的市占率一路下跌,被竞品赶超。

在同样的大环境背景下,不同的战略思维导致李宁和安踏的市占份额差距逐步明显,这四年当中,李宁的管理层频繁变更,渠道把控渐渐力不从心。相比之下,安踏敏捷的进行渠道管理。面对行业 2013 年库存危机时,李宁则花了更多的时间去舔舐伤口。

1.3 消费迁移,“潮牌” 当道,插柳成荫

2015 年在巨额亏损的背景下,公司创始人回归一线管理,对公司更为有利的是,消费者的需求偏好已经发生变化。运动单品和潮牌联名,掀起潮牌盛世。李宁抓住了逆袭机会,论设计感,过去二十多年几乎没有品牌可以和李宁抗衡。

五年前李宁试图挤进九零后的审美,最后黯淡收场,现在反而依靠复古国风抓住消费者的眼睛。李宁凭借独特的品牌底蕴和美学功底,提升产品附加价值,并被消费者接受。与此同时,隔壁家的红白蓝这么多年确实有点审美疲劳了。

1.4 消费品的核心

中国消费者品牌偏好的变迁史是最鲜明的消费升级发展史,也是国民心态养成史。作为消费品来讲,取胜的关键在于是否能够直球命中消费者内心的痛点。李宁发展的三阶段当中,从偏离消费者喜好(忽视性价比,过早追求高端)到逐步修整重新击中消费需求(注重功能、时尚、品牌底蕴多面结合),很大的反映出国内消费偏好变化的过程。

最近三年,李宁确实表现得可圈可点。不但增长与友商拉开差距,同时维持较低的库存。前文我们说提到过,上一波库存危机李宁表现稍弱,去化了很长的时间,而在李宁修整的 2014-2018 年安踏逐步把库存堆积起来了。不同的做法面对疫情突发,前期悲观预期下,市场自然认为李宁有更强的抵御能力,19 年开始李宁的股价表现也给为优秀一些。

消费能力的增厚促进需求已经提升到精神层面,并且审美需求可以切换风格,但是很难退化。引用《第四消费时代》当中的观点,“即使实在经济面临压力的时候,审美被切换到极简风,但是对美的追求却不会放弃”。而一家公司设计能力并不是朝夕便可形成的,这也是海豚君现在更为关注李宁的原因,李宁在设计上沉淀了二十多年,具备更为深厚的产品文化创新能力。

1.5 偶尔犯浑,阴沟翻船

但现在也有一个颇为棘手的问题,海豚君也顿感无力,便是李宁的设计创新能力不稳定,偶尔会阴沟里翻船。比如 “逐梦行” 大秀就令全网质疑,公关处理能力也着实令人惨不忍睹。小的错误可以犯,消费者还会给原谅的机会,但是一旦涉及到道德底线,便是一招毙命再无翻身。

设计的问题,同时也暴露了李宁在管理方面存在漏洞,海豚君回想李宁早期丢失龙头宝座,被安踏偷家,也是基于战略的失败,在这方面李宁还需要进一步优化。海豚君认为,短期来看还是瑕不掩瑜,李宁若能及时调整,依靠其核心的创新设计能力,依旧能在未来走长走稳。

总的来说,李宁的设计优势在同行业可以拉开明显差距,不过公司尚存的管理瑕疵也经常引发市场争议。消费者对于运动服饰的需求已经从性价比阶段升级为综合审美阶段。设计创新作为最核心竞争能力,在目前的国产品牌当中,李宁是在该项能力上最为突出的品牌。

二、增长来源于哪里?

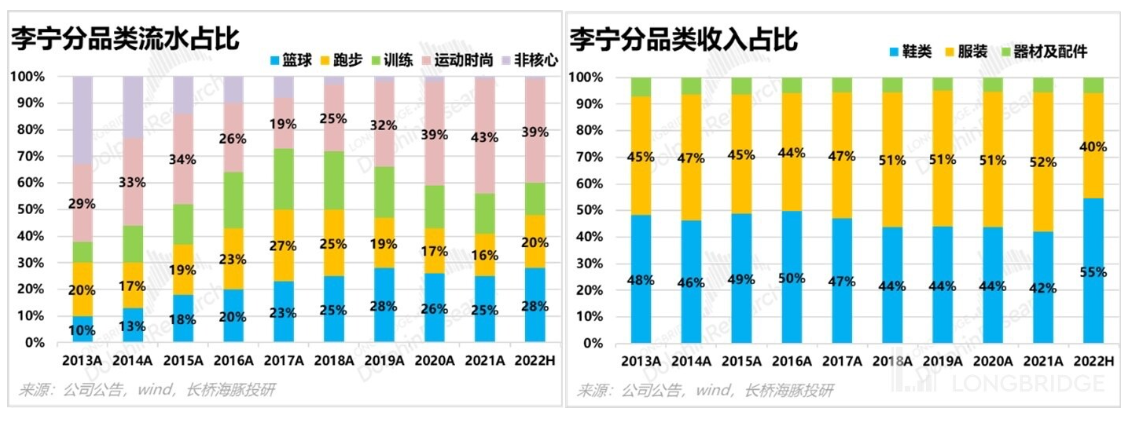

从创立以来,李宁在自己的品牌及品类发展方面曾经做过几次调整。2006-2009 年,集团也采用过多品牌策略,并且并购了多种运动品类。这是一段弯路,在经历库存危机之后,公司剥离与品牌价值不符的业务,最终形成 “单品牌、多品类、多渠道” 的公司战略。

2013 年开始,公司回购体育,将产品聚焦为五大品类:篮球、跑步、训练、运动时尚和羽毛球,精简 SKU,业务专注度提高。并且将其他品牌和品类逐步剥离,非核心业务占比逐年下降。

接下来海豚君将从产品和渠道两个角度,为大家梳理李宁未来发展的亮点。

2.1 产品:如何维持高端形象?

谈到运动服饰的价格,消费者可能会觉得,在国产的原创品牌中(不包括收购的 FILA),李宁的价格带一直是处于行业最高,并且从创立至今公司坚持强调产品的科技感与设计感。

(1)科技感

对于鞋类来说,中底通常是一双鞋的技术核心。中底是鞋身和鞋底中间起到缓震、调节脚感的材质。不同的鞋型有不同的中底科技,脚感也会大相径庭。

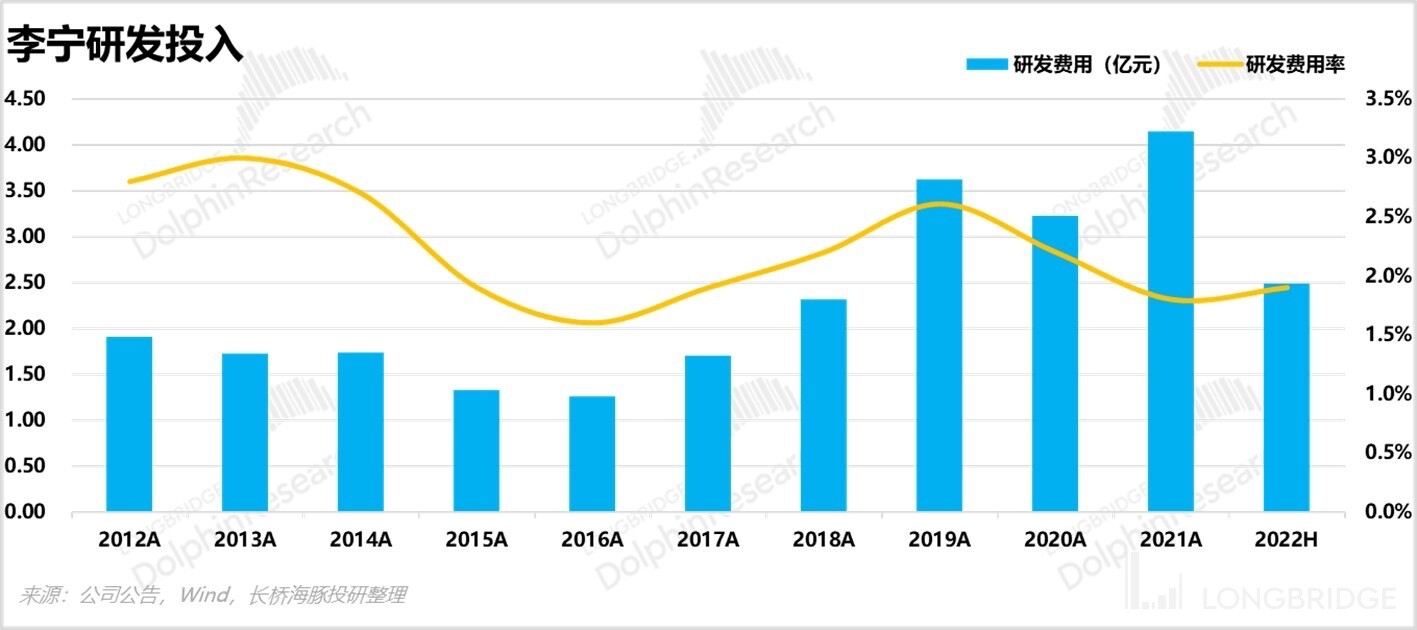

从 2006 年开始李宁就自行研发中底技术,直至今年一共迭代了近十种,做到使产品强减震与轻量化。尤其是 18 年与巴斯夫合作研发的极性发泡高弹材料的 DriveFoam 中底技术,优越的缓震性及回弹性使其相关产品在市场的口碑超过部分 Nike 和 Adidas 的产品。

随即 2019 年李宁继续推出 LightFoam、弜科技(JANG)、䨻科技(Beng)三大核心技术。䨻是李宁目前最顶级的中底技术,主要是运用一种类似于爆米花形状的尼龙弹性体材料,采用超临界发泡技术成型,让球鞋具有更轻的质量、更良好的回弹、更强的回弹恢复能力、以及抗老化、耐黄变功能的技术。

从公司每年的研发费用开支也可以看到,历年来公司的研发费用率基本上保持在 2-3%, 这在国内的运动鞋服品牌当中也是较为靠前的。

(2)设计感

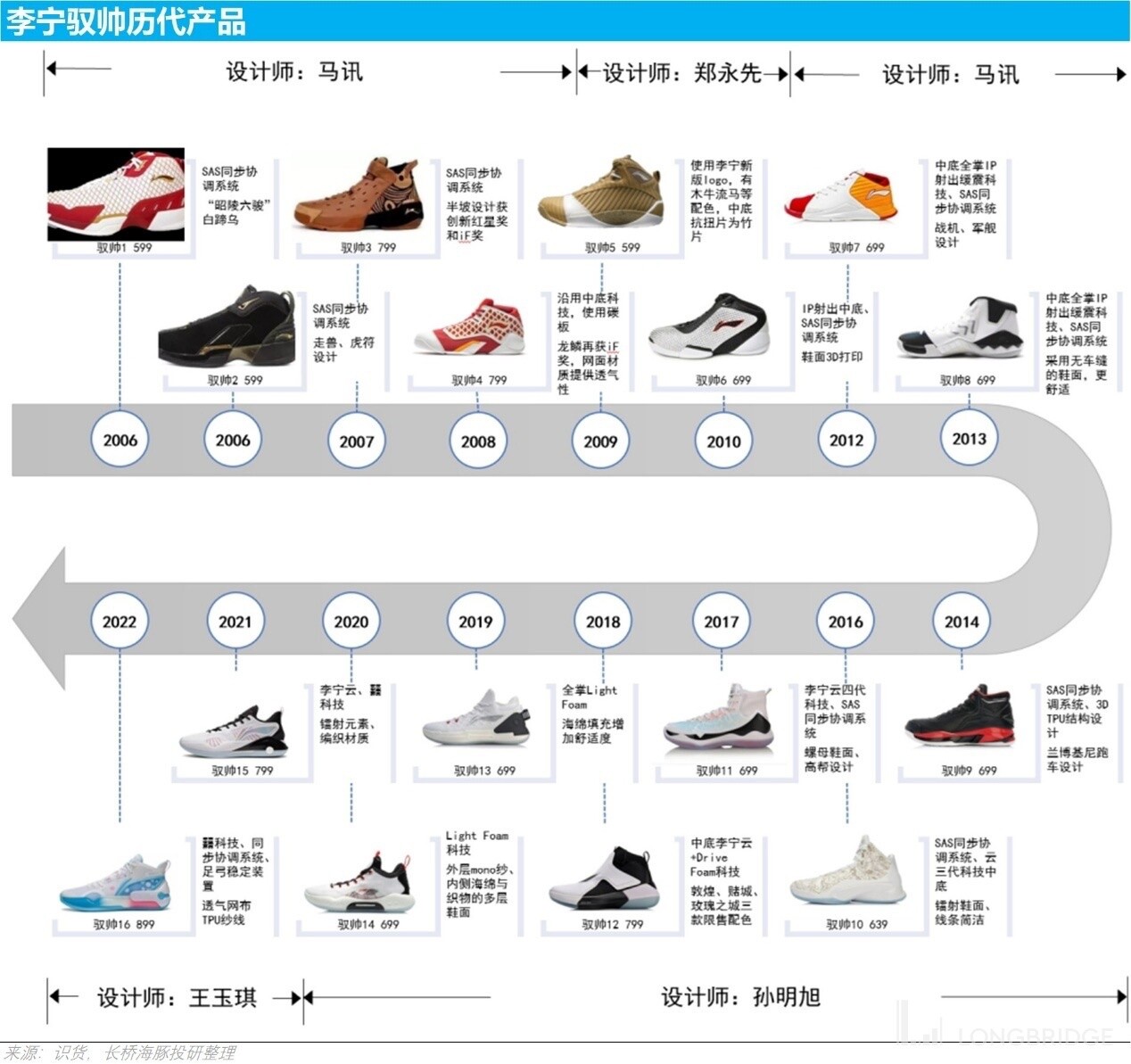

关于李宁的设计感,在篮球鞋这一块的表现尤为突出。过去十年,公司篮球类的产品在分品类流水占比当中从一成提成至近三成,这就不得不提到李宁的两大高端系列产品——韦德之道和驭帅。

2012 年,公司签约了正处于职业巅峰的 NBA 球星韦德,并共同打造产品系列 “韦德之道”。在库存危机的背景下,韦德的签约也为公司篮球类业务的发展奠定了坚实的基础。暂不谈 “韦德之道” 系列本身的运动科技,仅从设计感方面而言,当时较为跳脱的配色就在同类型产品中十分炸眼,并受到球迷热捧。

后期 “韦德之道” 更替设计师,在设计上融合了更多较为大胆的元素与配色,叠加李宁的 “䨻科技”,直接将该系列产品的价格推升至 1500 元的价格带。

如果说 “韦德之道” 有借助韦德 IP 的营销优势,而 “驭帅” 在绑定热门球星的同时,更为凸显设计师的对于产品的影响力。“驭帅” 的设计当中融合了大量中国元素,例如 “虎符”、“陶器”、“竹片”、“龙鳞” 等中国风元素的运用,奠定了别具一格的中国风基础。并且 “驭帅” 历经几任设计师更替也反映出,李宁的设计创新能力并不是仅悬系某位设计师,产品的设计迭代来源于公司提供了发挥创作自由的环境。

标新立异,在国产品牌中,李宁呈现出的设计能力是原创流行而不是跟随国际大牌。海豚君以为,这在国风的流行创造中起到了一个很好的带头作用。

过去李宁一直标榜高端,使得其在运动鞋服市场规模的快速增长的过程的前半段没有占到太大的便宜(早期是性价比和渠道为王)。不过长期坚持科技叠加设计的结果,确实是在产品的受欢迎程度上取得比较多的认可和好评。2022 年 Brand Finance“全球十大最强服装品牌” 当中李宁排位第九,也是唯一入围的中国品牌。

根据李宁的官方旗舰店统计,李宁 3 个月的新品售罄率从 13 年的 30% 提升至目前的 60%,6 个月新品售罄率从 13 年的 50% 提升至目前的 80%。

上篇《李宁的 “周期劫” 还要熬多久?》中海豚君为大家梳理过,最近两年李宁的库存压力相对于同行业较轻,这其实可以侧面的反映出李宁的产品在市场上的流通性比较好。另外,从减值的角度上看,除了上一轮库存危机,公司有较多存货拨备以外,最近几年的存货拨备情况都比较正常,没有给公司形成很大困难。

整体上,在产品方面,李宁一方面在鞋类领域,通过加强新技术与新材料的研发,提升鞋类的专业运动属性,推动高端产品占比;另一方面在服装领域将时尚元素与产品结合,并加强滑雪、滑板、女装等不同细分场景布局。双管齐下,形成其产品在消费者感官中的高端形象。

2.2 渠道:持续开店,是否还有空间?

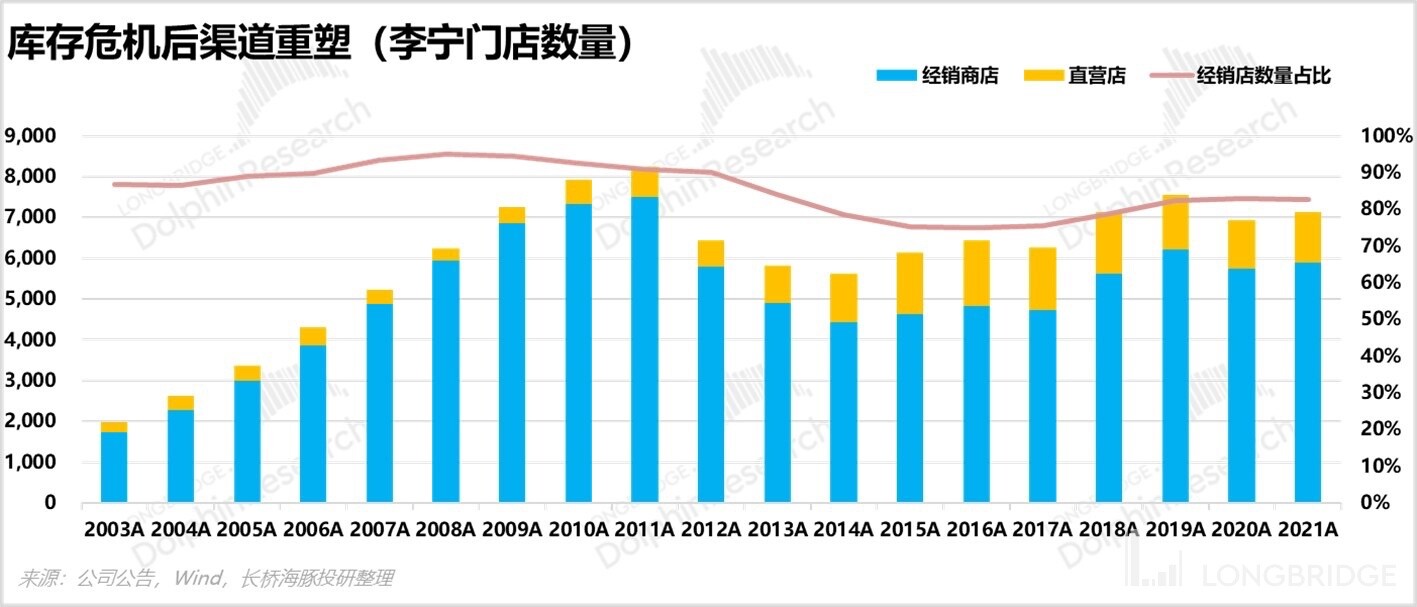

李宁目前主要的收入来源仍然是国内,电商渠道经过数十年的发展增速较快,目前占比三成,但更大头还是通过线下开店,直营模式或者是经销加盟。截止到 21 年年报,公司共有超过 7000 家门店(包含李宁 Young),其中经销商门店数量占比接近 80%。线下的收入的影响来源主要是门店开拓的数量以及店效水平。

(1)持续开店有无空间?

从历史上看,2011 年是李宁渠道扩张最鼎盛的时候,经销商门店数量超过 8000 家。而后便是库存危机,公司为了解决换标导致的库存积压问题,主动回收经销商的部分库存,并通过工厂店打折清理。2012 年之后更换管理层并推出 “渠道复兴计划”,对于低效的店铺加大关闭力度,并且由批发向零售转型。通过数年的清理才逐渐恢复到正常的增长轨道。

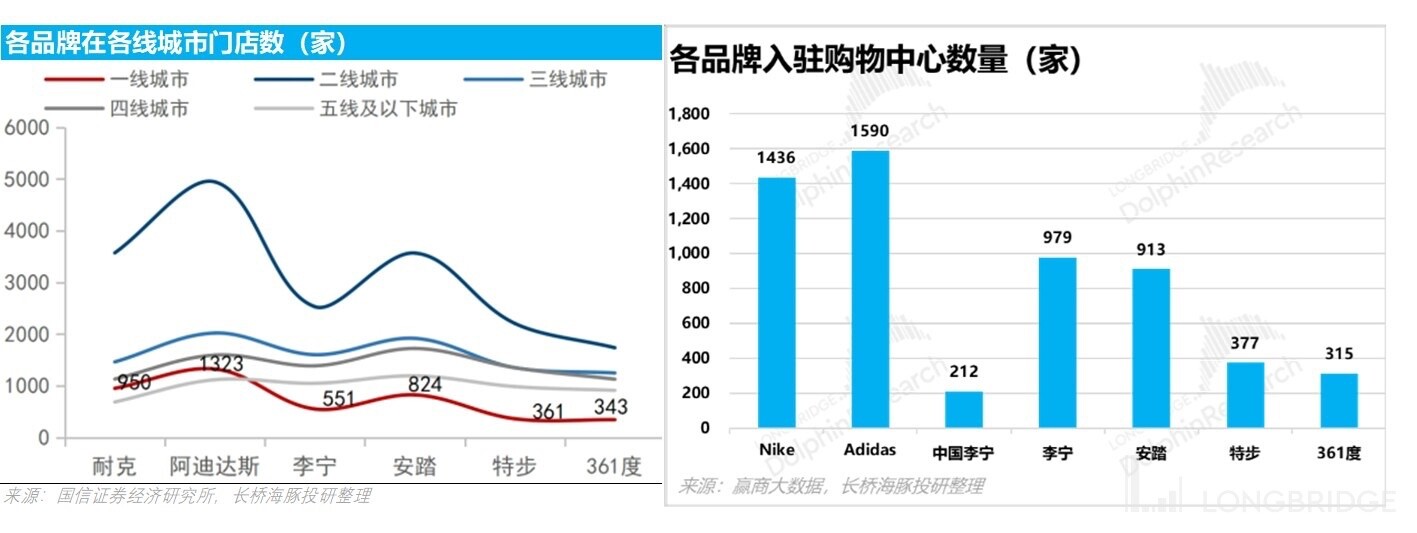

但是与同行相比,李宁目前的渠道覆盖尚有一定的差距。李宁产品的价格带低于 Nike 和 Adidas,高于安踏(不含 FILA),比较合适于一二线城市,但其一二线城市的布局仅为同行的 1/3 至 1/2。这样看来,未来李宁还有继续向头部品牌看齐的提升空间。

另外,在入驻购物中心方面, 李宁入驻合计数量对比头部的 Nike 和 Adidas 仍旧有 1/3 的差距,如果单算偏高端的中国李宁,差距更远。未来高端渠道的拓展还可以继续为李宁贡献增速。

从总体门店数量来看,包含 FILA 和安踏儿童在内,安踏的门店数量已经接近 1.2 万家,但是李宁尚在七千的水平。对标行业龙头,貌似在数量上还可以有 40% 的增长,但实际当中这个比例不太可行。

2017 年开始李宁提出大店战略,不再追求店面的总体数量和面积,而是更注重门店的经营效率。因此,在国内经济活动尚未恢复到疫情前的环境下,李宁未来在门店数量的拓展上面应该不会太激进。

从实际情况来看,2017-2021 年,李宁品牌经销商门店增加 20%,直营店也同时减少 20%,但其占比较小,综合使得五年当中,李宁的门店总数提升仅为 10%(五年 cagr 为 2%),不过这当中确实要考虑疫情的影响。

根据疫情前后李宁门店增长的表现来看,在现有的环境下,未来李宁门店的年复合增速应该在 5% 以内(大于 2% 但不会太高),更多的增长贡献还是来源于店效的提升。

(2)店效提升潜力如何?

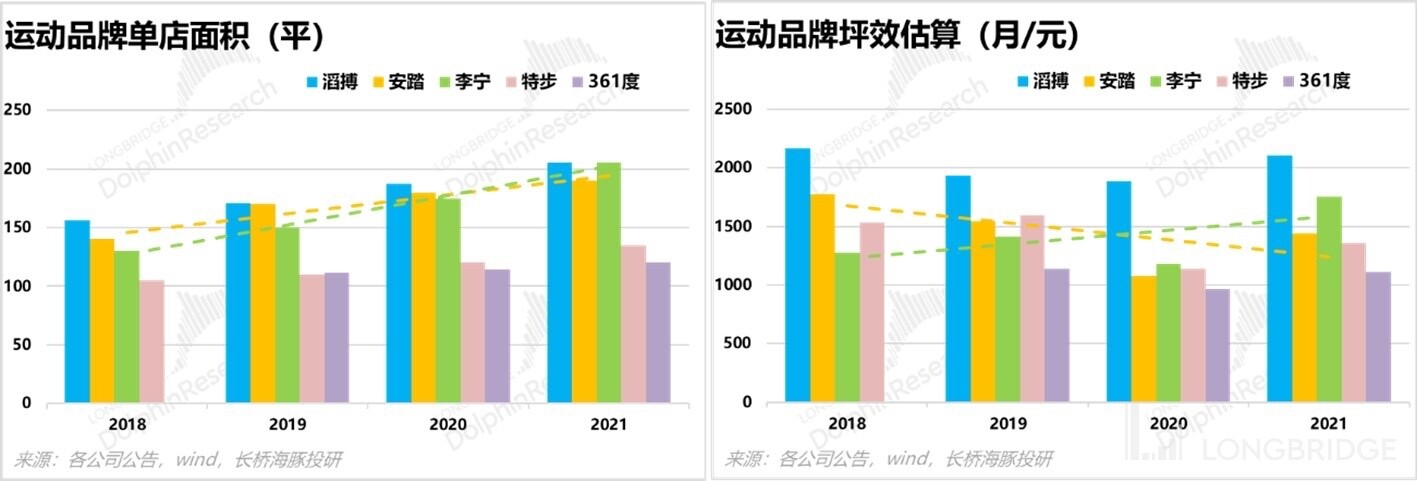

自从公司执行大店战略以来,持续在整改或者关闭抵消的店铺,使得平均店效逐年有一定程度的增长。17 年至今,李宁的门店量虽然仅增加一成,但是平均店效却增长四至五成,效果十分显著。

即使与同行业对比,李宁的单店店效也非常能打。18 年至今,国内销售各个渠道在平均单面面积上具有不同程度的增加,其中,李宁提升幅度较为显著。并且在坪效方面,李宁的提升最为突出。

所以综合到李宁的整体店效方面,在最近两年都有大幅提升。并且该提升的质量比较好,不仅仅是源于直营店的管理优化,加盟店也有同样的效果。李宁的联席 CEO 钱炜曾表示,未来 “对店铺数量没有执拗 KPI,更多以建设高效、可盈利、高质量店铺为拓展方向。” 按照目前的趋势,预计未来三年公司的直营店、加盟店店效保持 13-15% 左右复合增长是比较容易实现的情景(17-21 年店效 cagr 为 16%)。

三、业绩&估值测算

3.1 线下业务增速几何?

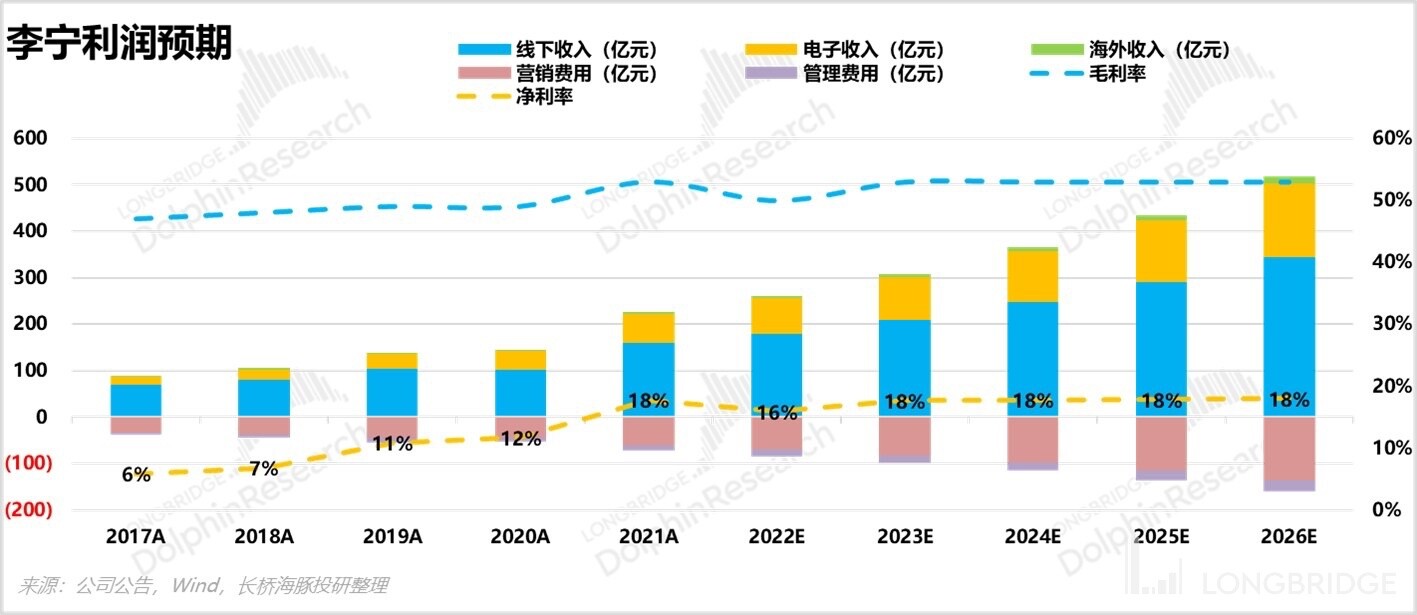

结合昨天的上篇,行业增速落在 12-15% 的增速区间,在此基础上,李宁基本可以维持 4-5% 开店增速与 13% 左右的店效提升,也就是说线下业务基本可以保持 18% 左右的增速,略低于公司 17 年-21 年的线下业务复合增速 19%,但是高于预期的行业增速。

在线下业务增速处于 17-18% 的情况下,因为海外业务基数非常小,同时电商业务增速较快的情景下,预计 2026 年公司收入将会超过 500 亿元,22-26 年收入年复合增速可达 18%。

同时,去年由于疫情的影响,毛利率有略微下滑,但是参考过去历年毛利率的变化趋势以及公司目前产品价格带位于国产高端,预计未来四年毛利率将保持高位稳定状态,净利率除了 22 年以外,波动影响不大。预计 22-26 年净利润年复合增速可达 18.3%,净利润较收入增速略高 0.3%。

3.2 估值测算:

最终,基于我们前文对李宁核心业务(主要核心点是线下业务)的判断和预测,海豚君本次采用的是 DCF 估值法,在 WACC=11.12% 和永续增长率为 3% 的假设下,得出李宁合理的估值在每股 85.75 元港币,对应 24 年 29x PE,据目前还有 11% 以上的空间(目标价较年初消费综述《两年大逃杀结束,大消费 “卷土重来”》发布时 71 元港币约有 20% 以上的空间)。

评论