文|动脉网

大约在一个月以前,当2022年结束的钟声快敲响时,一位医疗创投者紧盯着他的手机,静静地看着屏幕上的“2022”切换成“2023”的字样。

此时此刻,他的内心是复杂的,因为对于他来说,2022年,身在医疗行业,毫无疑问是非常艰难的,受疫情管控、全球竞争环境变化等多方因素的影响,整个医疗行业的不确定性愈发明显,“活下去”开始成为这个热门赛道的主旋律。但同时,随着新的一年的开始,再加上疫情的影响在逐步消退,他对未来又充满了期待,就好像重新进入了医疗行业。

事实上,这个“他”并不是指代某一个人,而是代表着绝大多数的医疗创投人,他们在不断怀疑和调整的过程之中,走过了纠结的2022年,经历了职业生涯中可能从未有过的机遇与挑战。而随着新的一年的来临,市场经济在逐步复苏,医疗行业也在一点一点的朝回暖的方向迈进,这群已经经历洗礼的医疗创投人又将在2023年开启一场新的冒险。

所以,对于整个医疗行业来说,今年的时间交替不比往常,承上启下的意义比从前多了许多,而正是因为站在这样一个历史交接节点,深耕在医疗行业近10年的动脉网想用一种特殊的形式去记录这其中的一点一滴。

对此,动脉网在2023农历新年特别策划了《2023投资风向标》专题,并在近半个月的时间里与13家一线投资机构的15位医疗创投人进行了一场深度对话,一起聊了聊艰难曲折却意义重大的2022年,也一起展望了不知道会发生什么事但总觉得努力就会发生好事的2023年。

2022年医疗行业关键词:低迷、困难、不确定性

当被问及“如何看待2022年医疗行业的变化”时,15位医疗创投人几乎都给出了统一的答案——冷,这从他们的回答之中提取出来的三个高频词汇也能明显地感受到,即低迷、困难和不确定性。有投资人更是在采访中感慨,“我们这代投资人和创业公司,几乎没有谁经历过这么大的困难。”

那么“困难”究竟是如何体现的呢?我们可以先看一组数据。

● 2022年,A股上市的生物医药企业有17家,但破发数量达到9家;港股上市数量仅有5家,虽破发数量只有1家,但另外4家也只是微涨状态。综合来看,2022年A股和港股上市企业数量,相比2021年下降超过4成。

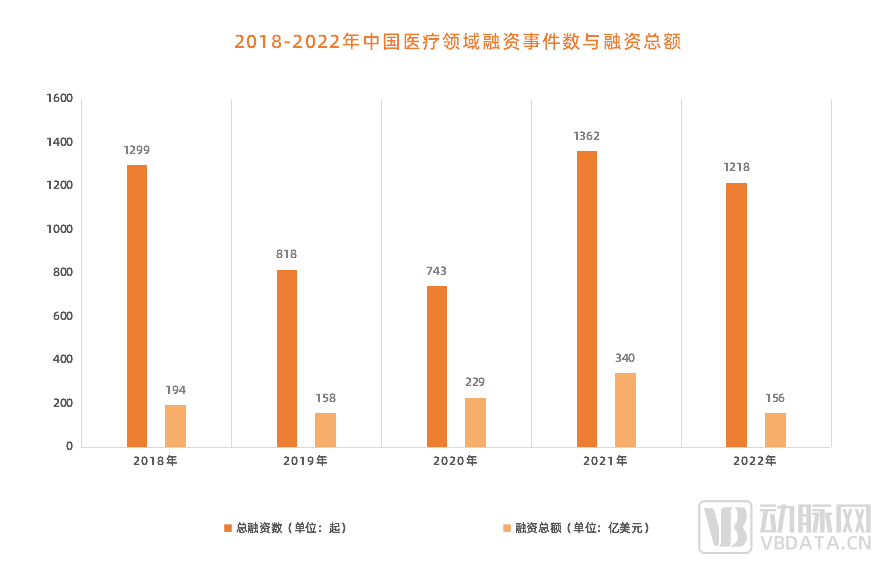

● 2022年,我国医疗健康领域共发生1218起融资事件,披露的融资总额约为156亿美元,无论是融资事件数还是融资总额,较2021年都缩水超过1/3。

● 2022年,以全部披露了具体金额的国内生物医药一级市场融资金额计算,单笔融资平均金额约为2.46亿元人民币,与2021年相比下降46.8%,甚至不到2019年的1/2。

● 2022年,国内生物医药一级市场天使轮、种子轮融资比例为23.5%,A轮融资占比为46.8%,这两项数字均为近3年的最高值,但中后期融资事件大幅下滑,D轮及以上融资仅有94起,与2021年相比缩减近一半。

图1.2018-2022年中国医疗领域融资事件数与融资总额

伴随着这一系列冰冷数据而来的,是2022年写在绝大多数医疗创业者和投资人脸上的困惑。首先对于创业者而言,在资本市场遇冷的情况下,融资开始变得极其困难,另外受疫情封控影响,经营方面也大受打击。这意味着企业手里可支配的钱变少了,甚至是资金链直接断裂。

所以,情况稍微好一点的企业会通过放缓研发进度或者是降低人力成本的方式,以此来存活下去。而一部分医疗企业就没那么幸运了,不得不宣布退出市场,尤其是对于一些初创企业,在尚无形成抗风险能力的情况下,被淘汰的几率大幅增加。

创业者不好过,医疗投资人的2022年当然也没好过到哪儿去。

与创业者一样,投资人首先面临的就是“存活”问题,因为整个二级市场表现低迷,并购市场缩减,退出更加困难,所以在2022年,不少机构都主动或者被动地选择了退出医疗市场。而那些还依然坚挺在医疗市场的投资机构,则把步伐明显放慢了,一方面是出手次数和单笔投入资金大幅减少,另一方面则是决策速度放缓。

在这样一种“慢速度”下,投资机构开始变得更加谨慎和理性,对项目的选择标准也发生了根本性变化——从前两年的百花齐放快速过渡到2022年的精挑细选,重点关注被投项目是否具有硬核创新,是否位于细分领域前三名,是否有机会做到全球best-in-class或first-in-class等。

当然,对投资标的罗列的要求越多,看得越细越精准,也意味着投资人所面临的压力更大,这考验的不仅仅是其对产业、对项目本身的理解和预判能力,还有其资源的覆盖面是否更深,以及在行业寒冬之下是否具备帮助被投企业“过冬”甚至是快速突围的能力。

主动求变向“早”走,更多地关注技术本身

2022年,对于医疗创投人来说,有一点当头一棒的感觉。因为在前一年,也就是2021年,整个医疗产业都站在了风口,各项核心数据都在以20%甚至是50%的加速度往上涨,几乎来到了历史最顶点。

首先在二级市场上,2021年共有98家国内医疗新股登陆全球资本市场,数据较2020年增幅38%;此外,一级市场也相当火热,2021年,医疗健康领域共发生1362起融资事件,融资总额逼近340亿美元,两项数据都较2020年增长了近一倍。

漂亮的数据让医疗人在进入2022年时,有了更多的底气,同时也有了更多的期待。但事与愿违,从2022年1月开始,受疫情影响,深圳开始大范围封控,紧接着,上海、北京、苏州等医疗重地先后遭遇不同程度的疫情管控,国内医疗行业开始呈阶段性停摆态势,一股又一股冷风不断将行业泡沫一一吹破。

在这样一个充满着不确定性因素的大环境下,天生敏锐的医疗创投者们也在做着调整,他们都希望在产业动荡中找到确定性。通过对13家一线投资机构的采访,我们看到了他们在2022年基于医疗产业投资策略的细微变化。

首先是大方向,坚定不移地朝医疗早期纵深迈进。

在和13家一线投资机构的交流过程中,谈及2022年的投资策略变化时,他们几乎都提到了“关注早期市场”、“往早走”、“投早”等字眼,很显然,“投早投小”已经成为当下医疗投资机构的共识。

这当然是有原因的。从宏观层面来看,近几年,在多项关键性政策的刺激下,成果转化和技术创新开始成为医疗行业的关键词,政府以及科研院校都在围绕更好地促进医疗创新与转化进行大力投入,而以前习惯站在学术圈的科学家们,也在开始慢慢地向产业靠近。在这个改变的过程中,出现了大量创新医疗技术,也出现了极大的早期增长空间,这都是医疗产业的机遇。

而从微观层面来看,中国医疗产业创新已经进入到了一个需要“真创新”的阶段,行业泡沫在逐渐拂去,产业结构在进行重新调整,在这样一个持续颠覆但又在不断前进的过程中,只有那些真正具有原始创新技术且市场空间较大的创新项目,才更有可能在未来脱颖而出。所以,“投早”不是被炒起来的热度,而是医疗产业发展的周期规律。

而随着“投早”大方向映射下来的是,投资机构对医疗项目的重新界定,核心标准可以大致概况为两个关键词:硬科技和长期价值。

“硬科技”主要可以体现在细分领域上,即重点关注那些医疗创新最热门的领域,例如合成生物学、脑科学、生命科学工具、基因编辑等;“硬科技”也可以体现在产品本身上,一方面是产品要具有临床刚需性,即产品切中临床诊疗上的关键痛点,或是显著提升了医疗资源的使用效率,降低了医保的支出;另一方面,产品也要有非常强的创新性,即产品本身要有高技术壁垒,且竞争力一定是面向世界级的,而且在研发上要有一定的兑现速度。

“长期价值”则体现在企业的未来增长空间,即不以短期利益为目标,有更长远的发展视角和产业宏图,有能够出海与全球领先企业较劲的核心能力。

无论是投资阶段向早延伸,还是对投资标的提出的新要求,这都是基于产业现状对投资策略做出的调整,但除了调整,投资机构也在2022年完成了一定程度的“进化”,这主要体现在打磨增值服务以及医疗生态圈的建立。

随着医疗市场在2022年遇冷,企业的生存压力开始变大,而作为“共同创业者”,投资机构需要在这个时刻跳出舒适区,和企业更紧密地站在一起,共同地去解决当下最棘手的问题。而这就需要投资机构拥有更多元化的能力,能够为企业长期赋能,比如提供融资服务,与企业一起做战略规划,跑市场营销,甚至是为了开源节流,帮助企业进行裁员等等。

但无论是战略调整,还是服务能力的进化,对于医疗创投者来说,2022年必然是面临着巨大的挑战,但同时也看到了一些机遇,这可能是一个投资人在职业生涯中仅有一次或者是不可多得的经历。

2023年,投资机构押中了哪些细分赛道?

2023年,医疗行业会好吗?13家一线投资机构无一例外,都给出了肯定的答案。而在这种对行业的期待之中,他们也锚定了一些新的投资方向,大致可以分为以下几类:

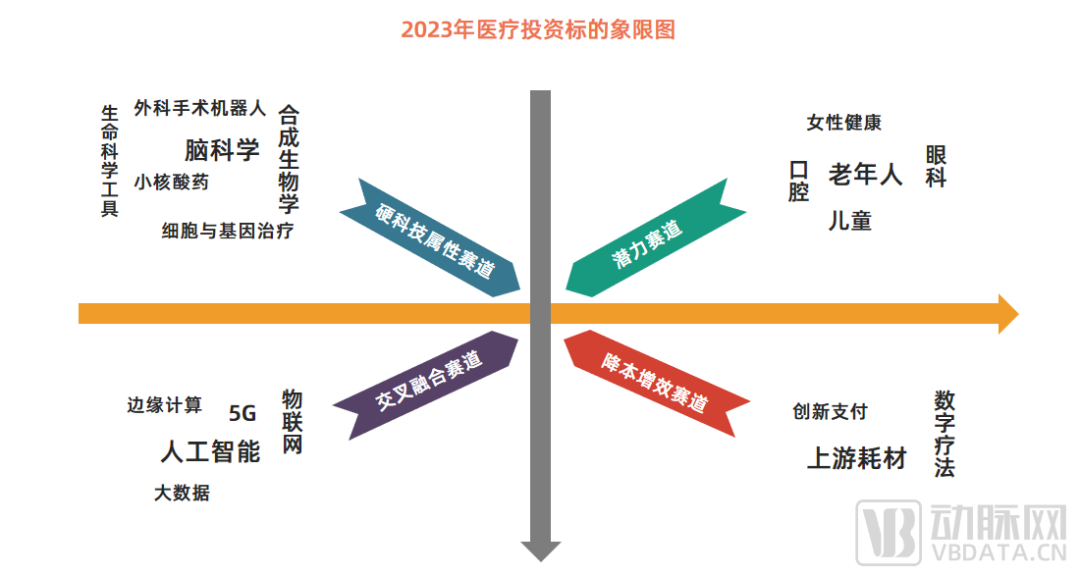

图2.2023年医疗投资标的象限图

第一类是硬科技属性较强的热门赛道,主要包括细胞与基因治疗、核酸药、脑科学、合成生物学、生命科学工具、外科手术机器人等。这些前沿医疗赛道在2022年的资本市场上表现极为活跃,且早期投资比例较大,未来有无限的可能性,是投资机构要近几年要重点发力的方向。

第二类是有着巨大市场空间但还处于早期发展阶段的潜力赛道,典型的代表是“银发经济”,即在医疗场景下老年人的健康需求。据悉,在动脉网此次采访的13家投资机构中,有超过一半的机构都将其作为2023年的重点投资方向。除此之外,在这一类别中,眼科和口腔也都被投资机构多次提及。

事实上,这些潜力赛道的特征极为明显。首先是消费属性较强,市场需求大;其次是它重点解决的是患者医疗服务体验感的提升,而并非是救人;最后一点是这些潜力赛道在数字医疗的广泛覆盖下,在服务场景上拥有了更多的可能性。以老年群体为例,未来的医疗服务场景可以是居家医疗服务,也可以是针对老年群体的健康保护、诊断产品和便捷服务等。

第三类是能够降本增效的高价值赛道,典型代表是医疗行业的上游供应链,即从核心组件到上游原材料。受国际局势和地缘政治影响,医疗资源作为国计民生的核心需求之一,自主国产且不被卡脖子是国家的必选项,也是医疗行业发展的必然要求和重要方向。在此次采访的13家投资机构中,有5家都看好其未来的发展。

第四类是创新技术与医疗场景的交叉融合赛道,医疗行业之所以能在近10年内快速发展,与互联网技术的涌入有极大的关联性。而现在,随着临床需求的又一次迭代,大家都在寻找新的突破口,开始尝试将全球创新技术与医疗未解决需求进行深度融合。从2022年的市场情况来看,这种交叉融合找到了一些渠道,也有了一些进展,但这还远远不够,未来还蕴藏着巨大的发展空间,等待着一批创投机构去看见。

除了对于赛道的期待,投资机构们对于被投企业在新的一年也有一些顾虑。他们判断,虽然医疗市场在2023年会逐步回暖,但经济重回增长轨道并不会一帆风顺,融资寒冬也不会在一夜之间就会消失。

所以,医疗创业者们要坚持“小步快跑”的节奏前进,即管控好研发投入,保证现金流,并将其运用到最重要的环节,除此之外,也要善于抓住一切机会,尽可能地尽早拿到足够多钱,用资金来优化技术和产品,把研发进度推动到关键的业务里程碑,提升企业抵抗风险的能力,而不要拘泥于纯粹的估值提升。除此之外,企业也要在当下尝试“出海”,力争将国内业务与海外业务共行。

投资人在谈及“2022年医疗健康产业发生的变化”时,除了认同市场变冷的事实之外,他们也看到了一些积极的地方,表示“寒冷的意义在于生态的进化”。

不可否认,2022年的医疗产业一定是低迷的,但产业寒冬也出清了很大一部分非专业非产业的资本和很多产品商业化前景不明朗的项目。这并非坏事,经过洗礼后的行业生态,项目端会对自身估值也更客观,更重视研发管线的创新度、临床价值、商业化进程和前景;而投资机构端也将更加理性,强调专业度,对技术产品的理解,包括对医疗健康行业的周期性、风险内涵的理解将更加深刻。

换句话来说,大家的心态都已经更加成熟,行为也必然会更加理性。这何尝不是医疗产业走向又一新阶段的信号。所以,回过头去看2022年,与其说是我们注视着一个市场的低迷,不如讲我们正在见证一个新时代崛起的破晓。

评论