文|能链研究院

一个企业,如何在越发激烈的竞争中脱颖而出,实现长远发展?

不单单体现在技术研发、产品质量、渠道建设,管理经营上,还有资本运作、公司治理、战略布局等方方面面。

1月16日,国家能源局发布2022年全国电力工业统计数据。

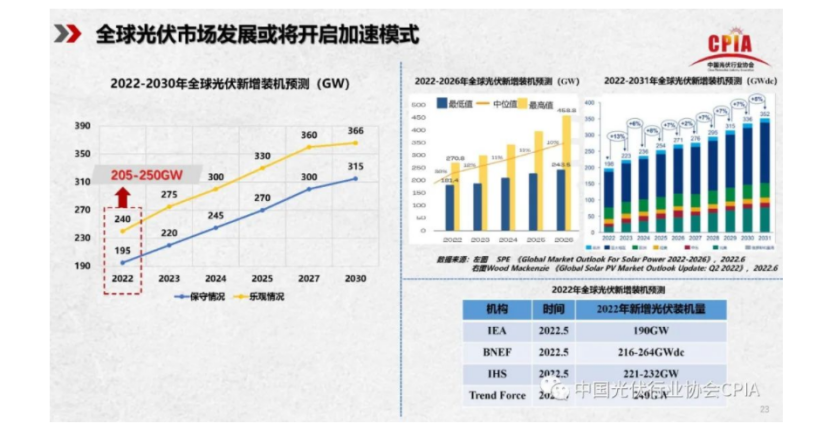

光伏仍旧是新能源增长最快的赛道。2022年光伏新增装机87.41GW,同比增长60.3%,创历年新高。太阳能发电装机容量约3.9亿千瓦,同比增长28.1%。

作为终端的组件环节增长速度更是惊人。

据索比的统计,2022年光伏组件出货Top10出货量合计已超过240GW,同比增长60%左右,在全球光伏组件需求中的占比提升到90%以上(2021年为75%以上)。2022年,中国光伏组件企业Top10的门槛达到7GW,提升一倍有余。

资料来源:PVTECH

在高增的背后,榜单折射出更多的信息量:

其一,梯队分化明显,第一梯队:隆基(601012.SH)、天合(688599.SH)、晶科(688223.SH)、晶澳(002459.SZ)出货量超过40GW,大幅领先第二梯队。

其二,第一梯队差距缩小,隆基不再大幅领先,天合、晶澳、晶科出货量明显增长。

其三,新晋势力强势来袭,通威太阳能、一道新能、环晟光伏进入榜单前十。

不难看出,组件在高速增长的同时,行业竞争愈演愈烈。

那么,在组件产能大幅扩产的背景下,组件产业的竞争格局又将如何演变?

01.产能过剩

据北极星太阳能光伏网不完全统计,2022年光伏扩产达到了近三年的“巅峰”,其中,硅料扩产规模达257万吨,同比增幅达56.23%;硅片/硅棒/切片达536GW,同比增幅58.11%;电池达629.05GW,同比增长了271.78%;组件377.8GW,增幅达136.57%。

新年伊始,隆基发布了一个产能扩张的重磅信息。 2023年1月17日,隆基绿能发布公告称,该公司签订陕西省西咸新区年产100GW单晶硅片及50GW单晶电池项目投资协议。

本次投资的100GW单晶硅片+50GW单晶电池项目,接近其2022年全部硅片产能150GW的三分之二,超过去年单晶电池产能60GW的80%;其规模之大,更是创下光伏行业之最。 在乐观的需求背景下,光伏组件厂商制定了乐观的出货目标。

2022年,隆基、天合、晶科、晶澳出货量已经超过40GW。据索比光伏网了解,刨除四大天王外,第二梯队的4家企业提出了2023年30GW的出货目标,11家组件企业出货目标已经超出了400GW。 据统计,2022年底,隆基绿能、晶科能源、天合光能等21家厂商的光伏组件产能将达到465.8GW。未来我国光伏组件产能有望来到817.6GW。

近期,机构纷纷调升2023年光伏需求至400GW。即便未来光伏景气度持续高企,但供给远远超出了实际需求,终究消化不了如此巨大的产能。 产能过剩意味着行业洗牌的来临。

02.成长周期成熟阶段,竞争加剧

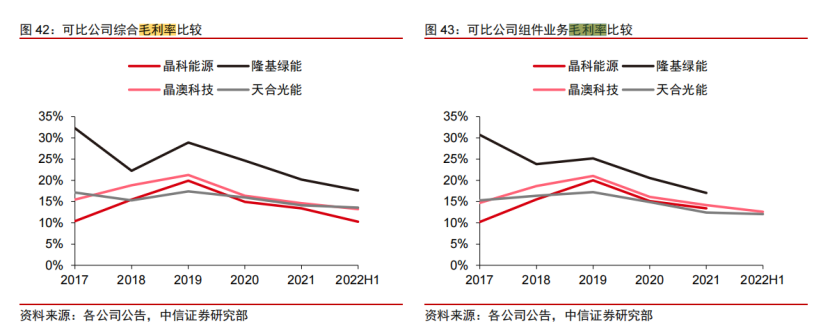

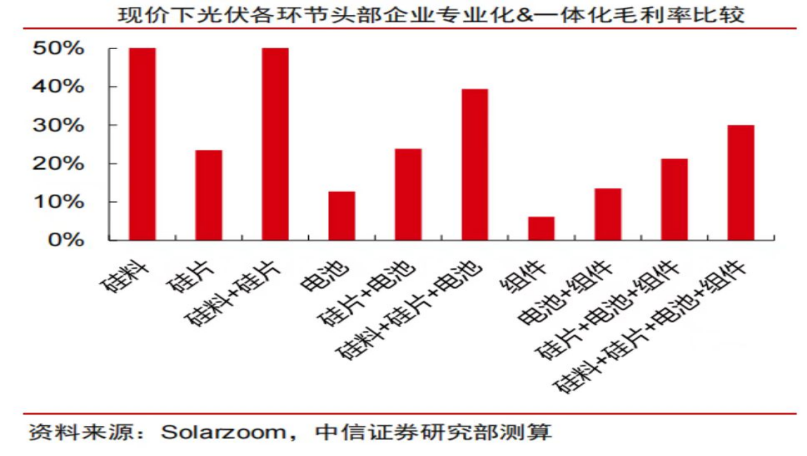

从产业发展周期来看,目前光伏处于成长周期的成熟阶段。这一阶段的鲜明特点是产品同质化、产业一体化,竞争日趋激烈。

在需求旺盛的背景下,产业高速增长。各企业打破瓶颈,工艺迈向成熟,成长为细分赛道龙头,获取丰厚利润。

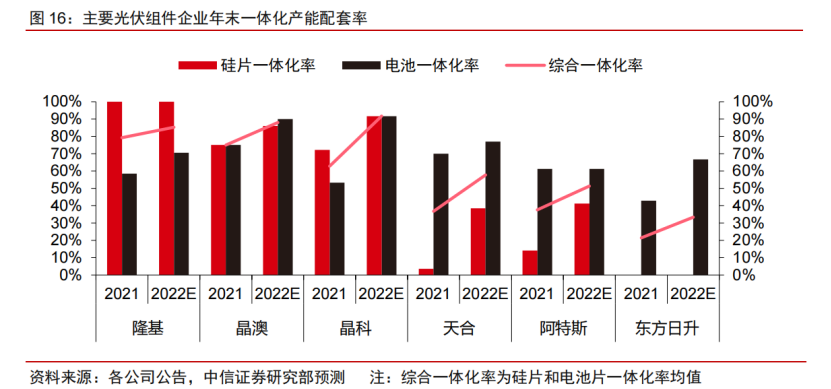

而后,产品从单一化过渡到一体化,完成产业链整合,成本大幅下降,获取产业价值链话语权,脱颖而出。下一阶段各厂家陆续完成一体化布局,产品门槛愈加模糊,资本大肆扩张,竞争日趋激烈。

以隆基的发展为例:2012年底,便将应用金刚线切割技术提上了日程,历经多年坚守,突破技术壁垒,建立供应基础,成为硅片龙头。时至今日,其技术和供应链仍存在优势。2014年开始进军组件,凭借单晶硅优势,迅速整合产业链,率先完成硅片-电池-组件一体化,获取先发者优势,成为光伏产业龙头。

此后,晶科、晶澳、天合、阿特斯陆续完成产业一体化,逐步追上步伐。

与此同时,竞争也日趋激烈,毛利率出现明显下滑,新晋势力强势来袭。

03.新晋势力,并非无名之辈

通威太阳能,自不必说,通威(600438.SH)作为硅料的龙头企业,产业一体化整合具备更强的协同优势。硅料供给大幅增长,价格大幅下降的趋势下,完成组件的整合至关重要。

一道新能源成立于2018年8月。第一大股东是央企三峡集团。是央企控股的光伏制造企业。据世纪能源网统计,今年上半年一道新能源在央企供应商中排名第四。

目前,一道新能源已陆续进入三峡集团、招商局集团、国家能源投资集团、中国华能集团、中国华电集团、中国大唐集团、国家电力投资集团、中国广核集团、中国核工业集团、华润集团、中国电力建设集团、中国能源建设集团等大型央企国企供应商名录。

环晟光伏由天津中环半导体股份有限公司、MAXEON公司强强联合,成立于2015年。

依托中环股份(002129.SZ)G12大尺寸硅片的供应链优势,以及MAXEON独家授权的叠瓦专利技术优势,公司打造了行业领先的“G12+高效叠瓦”双技术平台和具备全球前沿科研实力的技术研发团队,围绕工艺创新、性能提升和技术产品升级,不断开发出更具市场竞争力的G12高效叠瓦组件产品,环晟品牌与影响力居行业前列。

这些新晋势力,无疑对组件市场发起了有力的冲击。

04.海外门槛

近年来,海外市场的需求是光伏产业的一个巨大增长点,世界各国对光伏产业话语权的争夺从未停歇。

近日,欧盟碳关税终于敲定时间:2023年10月试运行,2026年全面实施,较今年6月的决定,实施时间被提前了一年。

光伏、锂电池等新能源行业无疑受到重大影响。欧洲作为新能源的重要市场,准入门槛将越来越高,生产工艺向绿色转型,减少碳足迹,构建零碳产业园势在必行。

此外,东南亚市场的崛起,海外光伏政策的变化都对组件环节产生了较大的影响。

但罗马并非一日建成,面对海外市场、新晋势力的挑战,组件头部企业仍旧具备较强的竞争力。

05.组件壁垒

虽然光伏制造门槛愈来愈低,产品日趋同步,众多企业大肆涌入。但作为终端的组件环节,直接面临用户,仍有着一定的壁垒。

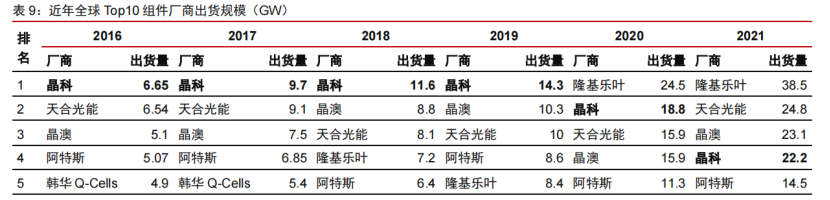

首先,从近年来出货排名来看,自16年起,晶科、天合、晶澳、阿特斯前五排名稳固。唯一的一个变量就是隆基的崛起。此外,难觅其他新晋企业。

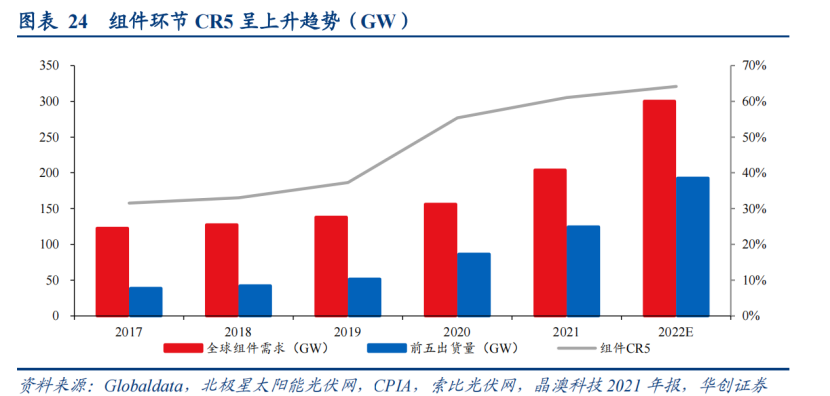

其次,从组件环节集中度来看,近年来呈现逐年上升趋势。根据统计,2021年前五家组件企业合计出货124.6GW,约占全球组件需求的61.1%,同比+5.7pct;预计2022年CR5为60%-68%。

在组件加速扩产的同时,行业资源更为倾斜于头部企业。

产品同质化虽然降低了进入门槛,但是品牌和渠道效应更为明显。

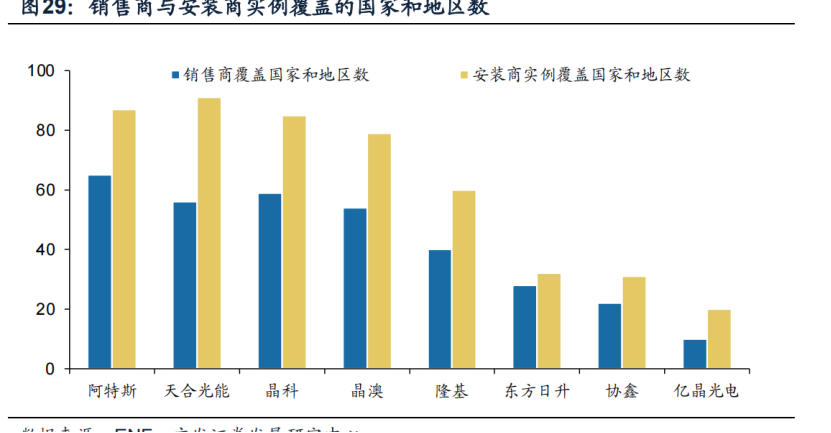

组件作为光伏发电的终端环节,使用寿命、转换效率、衰减、安全性等各项指标有着严格的要求,下游用户更为青睐于拥有更多渠道、更强品牌影响力和更高市占率的厂商。

隆基等一线龙头厂商深耕多年,行业地位稳固,在行业中具备较强话语权,对行业标准的制定有着一定的影响力。与上下游企业有着建立了多年的合作关系,产品具备较好的品牌形象。

海外市场已经成为组件厂商的必争之地,可是,渠道的建设也并非一朝一夕,全球布局需要企业投入大量的人力、物力以及财力。海外客户更为倾向于合作能够确保供应链安全的龙头企业。

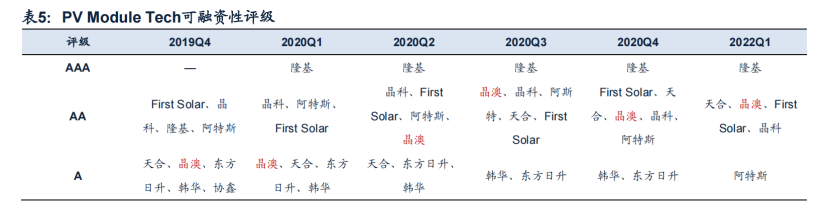

衡量厂商海外竞争力的一个核心指标便是可融资性评级。现阶段,面对错综复杂的国际形势,海外开发商在进行采购的同时需要衡量风险,选择评级较高的组件厂商意味着可以从银行获取较低的贷款利率,将风险转嫁,使得自身承担的风险最小。因此,可融资性评级越高的企业,与外国光伏电站开发商合作的可能性越大。

龙头企业深耕组件市场多年,有着较好的品牌和渠道,承担风险的能力更强,可融资评级更高。

如此看来,组件环节同样存在着较深的壁垒。

06.尾声

技术迭代是光伏产业高速发展的基石,半导体特性源源不断为产业注入活力,从内生拉动需求。不断提高产品性能,降低成本。

2023年,PERC仍旧是主要技术,TOPCON+HJT逐步放量,HPBC、光储充等技术也颇具看点。

2022 组件“狂飙”,2023产能过剩,新晋势力兵强马壮,海外市场门槛渐高,龙头企业壁垒犹在,新技术迭代造血。

2023 光伏组件的竞争无疑更为激烈。

参考资料:

[1] 黑鹰光伏《2022组件出货量排行榜》

[2] 中信证券《晶科能源投资价值分析报告》

[3] 华创证券《天合光能深度研究报告》

[4] 晶澳科技《晶澳科技,老牌组件龙头,迎接TOPCon时代》

[5] 索比光伏《分布式重心南迁、组件市场再洗牌,光伏行业七大预测》

评论