文|英财商业 蜗壳

国家能源局发布的2022年全国电力工业统计数据显示,截至2022年12月底,全国累计发电装机容量约25.6亿千瓦,同比增长7.8%。其中,太阳能发电装机容量约3.9亿千瓦,同比增长28.1%。2022年,中国光伏新增装机87.41GW,同比增长60.3%,再创历史新高。光伏产业链虽然整体受到上游硅料价格大涨的成本压力影响,好在欧洲光伏需求较高且国内分布式光伏正处于窗口期,光伏新增装机装机量持续景气,使得光伏企业的业绩也相对可观。

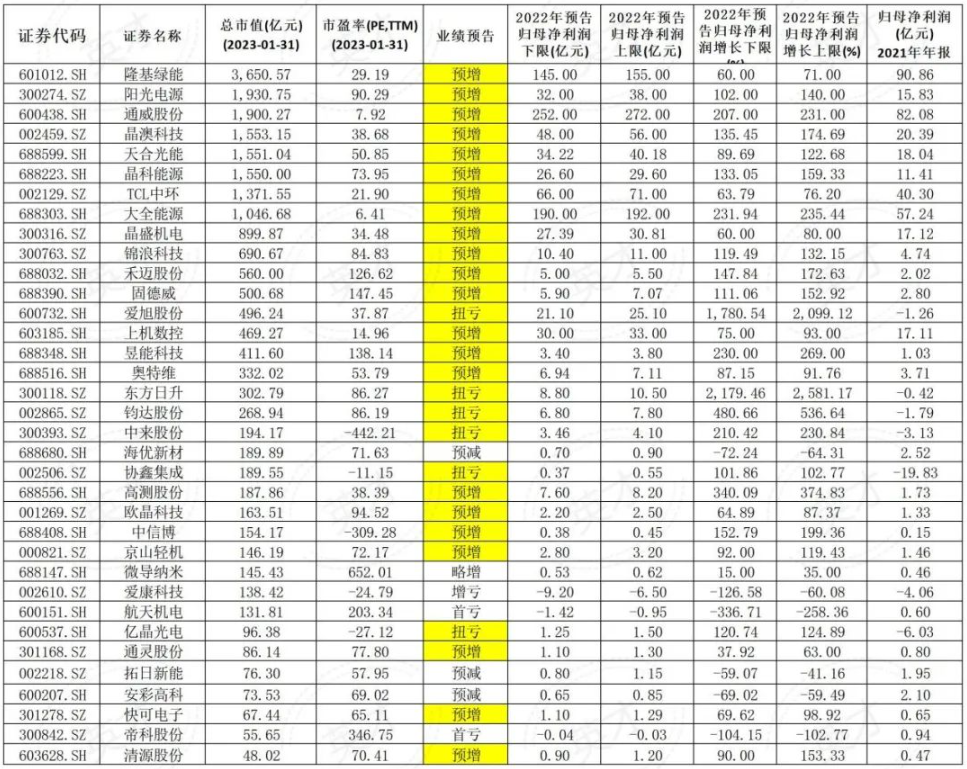

早在春节前A股已有多达30家光伏企业迫不及待的发布了业绩预告,覆盖光伏全产业链。春节后,截止1月31日,据统计,已有35家光伏板块上市公司发布了2022年的业绩预告,28家预告业绩预增或者扭亏,占比达到八成。其中,硅料龙头大全能源(688303.SH)预计全年净利润可以达到190亿,光伏组件龙头的隆基绿能(601012.SH)预计2022年净利润有望冲击150亿大关,而210大尺寸硅片龙头TCL中环(002129.SZ)、光伏电池头部的晶澳科技(002459.SZ)净利润规模也有望突破50亿。

目前合计的行业总净利润已经超千亿。

光伏产业链“赚钱效应”哪家强?

按照券商对光伏产业链的盈利测算来看,2022年整体光伏产业中最上游的硅料环节盈利占据全产业链的80%以上!以M10尺寸的硅片为例,硅料环节的毛利率可以达到83.9%;相比之下,中下游硅片、电池片、组件毛利率分别仅为4.2%、7.8%、-1.5%。

上游硅料——“做梦都在数钱”

显然,2022年光伏产业链最赚钱的莫过于最上游的硅料厂商。

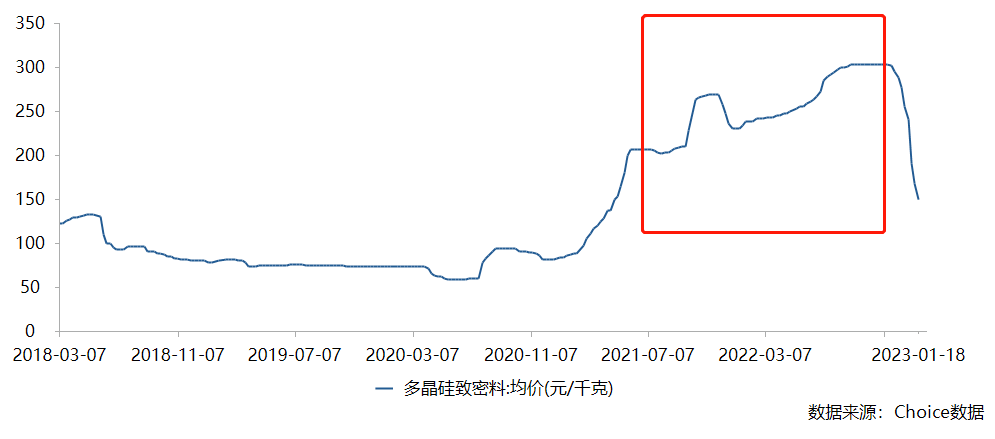

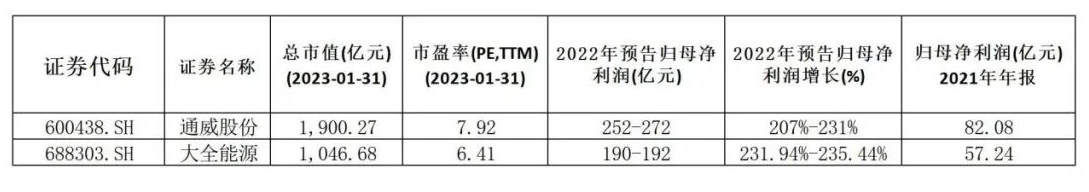

收益于多晶硅料价格全年高位,光伏产业链最上游的硅料企业无可厚非的成为去年光伏板块的最大“赢家”,堪比2021年的碳酸锂。虽然2022年年底硅料价格出现大幅下滑,但从全年均价来看,2022年多晶硅致密料的价格基本稳定在250元/千克(25万/吨)左右,下半年更是一度超过300元/千克(30万元/吨),全年价格高位也让硅料的头部企业赚的盆满钵满。

A股硅料两大龙头的通威股份(600438.SH)和大全能源(688303.SH)两家家企业业绩均同比高增,预计归母净利润分别为252亿-272亿元、190亿元-192亿元,业绩增长均在200%以上,即归母净利润一年翻三倍。

另外,特变电工旗下控股子公司新特能源作为非上市公司,2022年预期的归母净利润也不少于130亿元,还有港股的协鑫科技(03800.HK),作为国内硅料的“四天王”之一,虽然暂时披露业绩预告,但业绩高增的预期不会差。

总体来看,2022年是硅料厂商盈利能力的巅峰,大概率也是本轮周期的极限。大全能源的毛利率和净利率可以达到恐怖的74%和61%,通威股份也凭借高毛利带动了公司整体的盈利能力。但是纵使2022年业绩爆表、盈利能力出众,整体资本市场却也并不看好中长期硅料板块,一方面在于硅料价格已经出现大幅下跌,截止1月18日已经较高位出现腰斩,虽然近期有消息称硅料价格企稳且小幅反弹,但整体市场无论是资金还是情绪都已经在2022年中报前兑现了,资金撤退背后也意味着板块的“戴维斯双击”已过,预期赚钱效应下滑;另一方面,对于中短期的硅料市场,强周期带来的风险迅速释放,使得看空的情绪略胜一筹。

中游硅片——“群雄逐鹿,尔虞我诈”

虽然隆基主业中组件占比较高,但作为标准M10阵营的“领头羊”,主打182nm尺寸硅片的隆基在硅片产业的地位不容小觑,目前与主打差异化竞,以争210mm尺寸见长的TCL中环(002129.SZ)形成寡头竞争的局势。不过,近两年进入的“硅片新势力”也极具竞争性,不乏上市公司巨头,如通威股份、上机数控(603185.SH)、京运通(601908.SH),包括2022年频繁获得大规模融资的硅片“独角兽”高景太阳能,这些都是第一梯队最直接的竞争对手。

硅片业务纯度较高的TCL中环预计2022年归母净利润可以达到66亿元-71亿元,同比增长63.79%-76.2%;硅片新势力的上机数控转型前主营光伏设备,公司2004年进入光伏板块,2017-2018年公司光伏设备的营收也能达到5-6亿,2019年开始从硅片设备业务逐步介入光伏硅片的生产,公司业务布局主要在硅料、硅片、N型电池,借着2020-2021年光伏板块的高增,上机数控2021年光伏硅片收入达到了107.53亿,估计2022年预告30-33亿的归母净利润中,利润高增背后硅片销售功不可没。

但是相比硅料厂商,明显可见硅片的业绩增速偏弱,挣钱效应不强,主要原因还是上游硅料的价格上涨,明显挤压了硅片厂商的盈利能力,中环TCL和隆基2022年三季度的毛利率同比2021年均明显出现了下滑。好在后面随着硅料价格的止跌企稳,硅片寡头挑起的价格战也将趋于尾声,2023年光伏产业链利润重新分配预期下,硅片厂商的盈利能力恢复的概率也很大。但竞争加剧也是不争的事实,很多光伏板块的新晋玩家都竞相从寡头口中分一杯羹,一定程度上会冲击寡头的市场地位,京运通(601908.SH)2022年上半年业绩放量,33.72亿的营收,超去年全年硅片收入,目前看,随着硅片产能疯狂扩大,政策和行业红利终将消失,最终竞争的根本将回到比拼成本,直到产能过剩,供大于求,价格下跌后导致部分产能开始淘汰,仅剩少数头部企业赚取基本利润。

中游光伏电池——“百家争鸣”

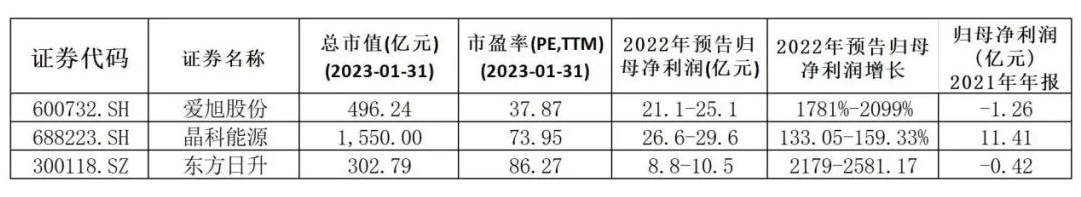

从竞争角度来看,产业和资本市场尚未给出主流光伏电池的绝对方向,“乾坤未定,你我皆是黑马”,P型电池、N型电池的TOPCON和异质结(HIT)、钙钛矿电池等都处在高速发展阶段,可见当下的光伏电池基本处于百家争鸣的局面。但从盈利情况来看,2022年整体光伏电池的日子并不算好,虽然相比2021年“两头堵”的状况有所缓和,但硅料价格暴涨,依然限制了电池厂商。好在光伏市场2022年景气度高企,欧洲光伏需求带来的国产光伏出海以及国内分布式光伏大发展,支撑了整体国内光伏市场的增速。

下面列出的三家分别是目前P型、N型TOPCON和N型HIT三大流派光伏电池的主要代表公司,从业务结构来看,爱旭股份的电池片业务纯度最高,也是光伏板块少有专注做电池片的企业。

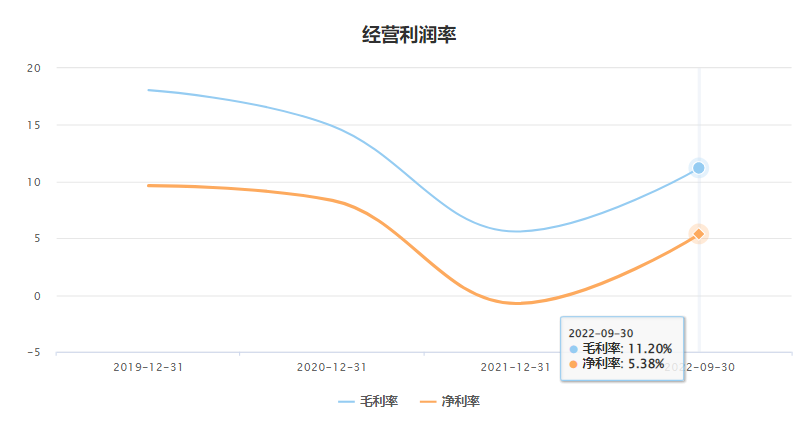

爱旭股份是近些年才逐渐崭露头角的光伏电池厂商,目前主打PERC电池,在2017年将实验室管式PERC技术推向量产应用,2018年单晶PERC电池全球出货量排名第一。但是从2019年开始爱旭的盈利能力就一直下滑,也能反映出单光伏电池业务的弊端,虽然2022年上游成本压力下公司降本增效显著在三季度在营收达到创258亿,同比增长130%达到同时,盈利能力在三季度出现了反弹,但整体来看,盈利能力相对于其他环节还是相当弱。

虽然目前的光伏电池领域赚钱效应最差,但好在电池市场的增长空间尚未封顶。而且隆基绿能在硅料价格大涨和市场普遍倾向N型电池时,选择专注和另辟蹊径,反而加大在P型基础上的对HPBC新技术的投入,这无疑对未来光伏板块的核心竞争领域给出了一定的趋势参考。并且随着2023年硅料和硅片价格的逐渐企稳,光伏电池作为护城河较深的领域,具有技术优势的核心环节,中短期随着技术革新或将带来一波大洗牌,历史经验证明,行业的利润还是偏向流入技术壁垒较高的环节,盈利能力反弹的预期较大。

下游组件——“一超多强,四大天王”

受到整体光伏板块的高景气,光伏组件企业的业绩大涨,四大组件厂商的出货量均超过40GW,整体差距并不算大,而“一超”的隆基绿凭借硅片和组件的“双龙头”地位,预计归母净利润大幅领先,而晶澳科技、天合光能、晶科能源增幅较高。2023年将在垂直一体化和降本增效上继续竞争。

但这业绩高增不代表赚钱效应强,事实上光伏组件的盈利能力并不乐观。光伏组件环节最大的特点,首先是集中度向头部集中速度加快,2019年我国光伏组件CR5市占率达38%,2020年达43%,2021年一跃至63%,预计2022年能接近70%,集中度高意味着小组件和新进组件厂商很难获利,利润基本被头部企业瓜分;其次就是终端对价格敏感且议价能力强,终端光伏运营及发电端对成本控制极强,因此上游材料成本传递到组件环节基本结束,组件环节的盈利能力也不是很理想。

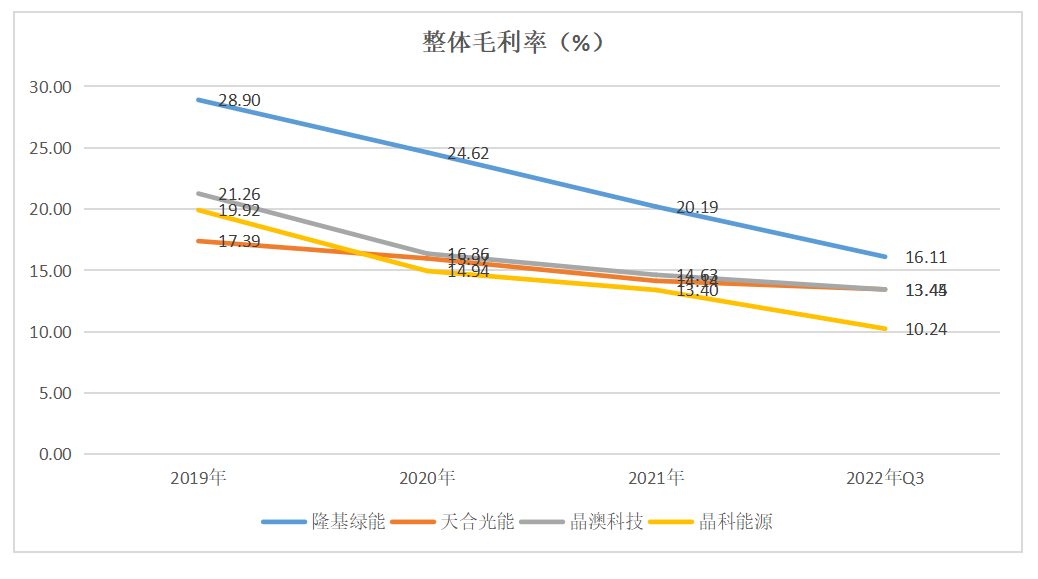

强如隆基绿能2021年太阳能电池及组件业务毛利也持续下滑,仅有17.06%,2019年和2020年该值分别为25.18%和20.53%,利润增速也因此显著放缓;天合光能(688599.SH)获得了细分市场的优势,虽然整体净利润增速较好,但组件业务毛利率仅12.43%,同比减少了2.47%,整体毛利率也受到拖累;明显可见,组件的毛利率持续走低。如此循环,更将加速头部集中度,而光伏组件出海将是改善盈利能力的重要方式,尤其欧洲市场和分布式光伏组件或将成为短期必争之地但长期受到国内终端和电价的影响,光伏组件的盈利能力大幅反弹的预期不强。

终端光伏电站——“鹬蚌相争,渔翁得利”

目前看,整个产业链还有业绩修复预期的要数终端的光伏电站,主要核心逻辑在于硅片带动的降价潮使得中下游整体价格出现回调,虽然短期抑制电站抢装,但中长期来看,组件价格稳定后,电站需求必然迎来大幅反弹,而相比2022年“高价组件”带来的装机高成本,电站2023年的日子会好过很多。(来自于国家能源局的数据支撑,2022年光伏电站投资2500亿,2022年1-11月,我国光伏发电领域的电源工程投资完成2000亿元,实现65.71GW的装机,单位GW的投资成本折合在30.44亿元。而2021年同期的1-11月,光伏发电的电源工程投资513亿,实现34.83GW的装机,单位GW投资成本仅为14.73亿元,成本翻倍)。据推算,2023年我国新增光伏装机量预期为100GW以上,装机量增加叠加成本下降预期,电站无疑会是本轮降价潮的重要受益对象。

而A股光伏电站运营及发电并网至国家电网的龙头主要有中节能太阳能(000591.SZ)和浙江新能(600032.SH)等。太阳能是这一细分板块的龙头,公司是国内装机容量最大的光伏企业,其生产的电力主要出售给国家电网。公司也是光伏板块首批发布业绩预告的,2022年公司预计实现归属于上市公司股东的净利润为13.25亿元至14.25亿元,同比增长12.21%至20.68%;虽然增长不算高,但从盈利能力来看,整体毛利率(40.39%)和净利率(19.97%)都属于光伏产业链的佼佼者(硅料除外),虽然2021年有所下滑,但2022年三季度,盈利能力已经出现回暖迹象,2023年大概率将继续修复。

在“双碳”背景下,随着2023年复苏预期,价格回归必将刺激装机增长。在光伏板块整体受到降价潮影响的时候,终端光伏电站运营及发电已经先一步走出前期高成本的“阴影”,而且在资金回流的情况下,短期装机的增量和盈利修复带来的“戴维斯双击”预期逐渐显现,赚钱效应预期增强。

评论