记者 |

受益于新能源等新兴行业的发展,钼、锑、钨等小金属或成为2023年追捧的热点。

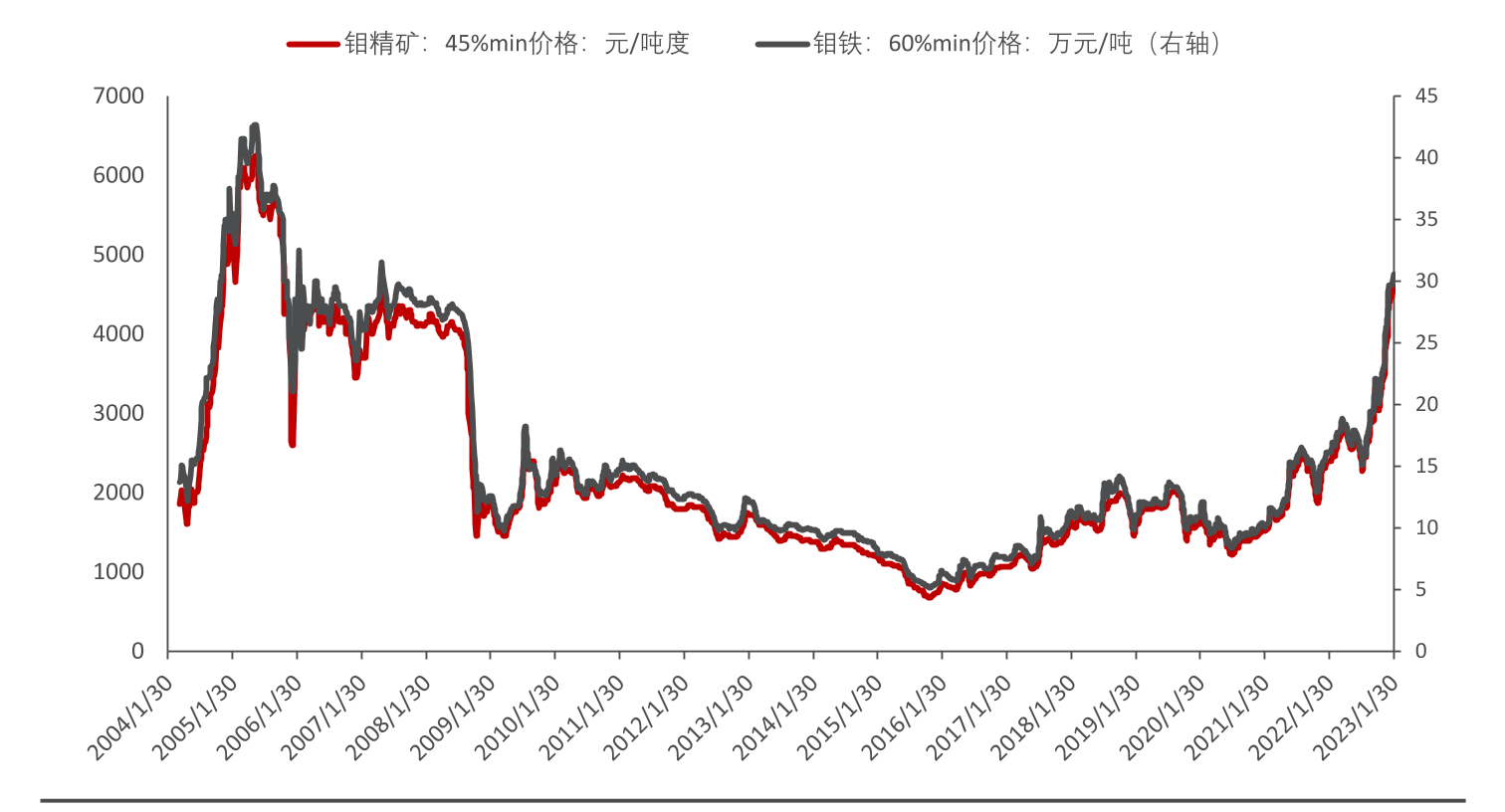

安泰科2月2日数据显示,品位45%-50%的钼精矿均价涨至5510元/吨度,环比上涨超两成,同比涨幅1.3倍,超过2005年5450元的高点,刷新了近18年的历史新高。

富宝资讯2月6日数据显示,45%-50%钼精矿含税价格为5500-5530元/吨度,与前一日持平。

“国内矿山生产较积极,但钼库存持续维持较低水平,国内原料端供应持续偏紧。”上海钢联铁合金事业部钼系分析师魏捷对界面新闻记者表示。

他指出,近两年随着钼价上涨,社会库存不断消耗,当前社会库存极低,“短期看,国内钼价将以偏弱调整为主。受限于供需关系,后续价格或有继续冲高的可能,但预计上冲空间会收窄。”

中国是钼矿资源大国。东亚前海证券数据显示,截至2021年末,中国钼矿储量为830万公吨,占全球储量比例超过50%,其次为美国占比16.9%、秘鲁占比14.4%、智利占比8.8%。

除中国外,南美洲钼资源整体储量丰富,全球占比超过两成。南美钼资源多与铜矿伴生,因此钼产量受铜矿影响。

南美局势的波动,也推动了钼价上扬。据新华社报道,秘鲁首都利马1月19日爆发大规模抗议活动。数千名来自全国各地的抗议者在利马市中心聚集并举行游行,要求博卢阿特辞职、关闭国会并尽快举行大选等。

受此影响,当地交通运输存在一定阻碍,海外因素对供应端产生了可见的扰动,五矿资源旗下Las Bambas矿产项目于2月1日起暂停生产。

从下游需求看,多个新兴产业前景较好,持续拉动钼需求。

钼是一种银白色金属,硬而坚韧。作为钢的合金化元素,钼在钢铁工业中有着重要应用。钼还可应用于制造航空和航天的各种耐高温部件,电子管、晶体管和整流器等电子器件,化学和石油工业中的优良催化剂、润滑剂等。

魏捷表示,钼的下游市场大多是高景气领域,主要集中在军工航天、汽车、新能源设备、石油石化天然气管道、LNG储罐及船舶制造等。“中长期看,国内钼价有望维持高位运行。”魏捷表示。

在新能源领域,钼主要应用于碳酸锂、氢氧化锂反应釜,风电铸件等。这些设备需钼合金。

此外,东亚前海证券指出,小品种金属缺乏主流定价,贸易商囤货或引发进一步上涨。

受钼价影响,金钼股份(601958.SH)、洛阳钼业(603993.SH)、紫金矿业(601899.SH)等矿业公司股价均在近期有所上涨。

截至2月6日收盘,金钼股份报收14.66元,年内上涨约两成,较去年同期上涨1.3倍,市值达到473亿元;洛阳钼业报收5.71元,年内上涨约23%;紫金矿业报收11.39%,年内上涨约8%。后两者并非专注于钼金属开采、选矿、冶炼等钼相关产业链。

除钼金属外,锑、钨等小金属也迎来价格上冲,影响因素也包括新能源等新兴产业的发展。

有色金属分为基本金属和小金属。其中,小金属相对单位较小,主要包括锑、铋、铬、钴、稀土、钼、钛、钨等。这些金属是高端装备制造、新能源、新材料、新能源汽车等产业发展所需的关键原材料。

曾经被称为“工业味精”的锂,如今因动力电池已成为炙手可热的金属门类。因常作为添加剂的角色参与工业制造,锑同样有“工业味精”之称。

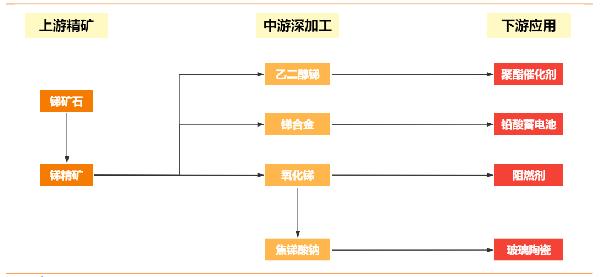

锑是一种银白色有光泽、硬而脆的金属,主要应用于阻燃剂、微电子领域的显卡制造、光伏玻璃所需的澄清剂等。

过去,全球锑的消费量较为平稳,第一大应用领域是阻燃剂。当前,光伏玻璃有望成为锑金属新的需求增长点。

长江有色金属网数据显示,2月2日,国内锑价上涨1000元/吨达到8.15万元/吨,连续三个交易日上涨,环比上月涨9%,创下近六个月新高。

在光伏组件中,玻璃透光率决定光伏组件性能,澄清剂效果至关重要。天风证券指出,光伏玻璃有多种澄清剂可选,以焦锑酸钠为主的复合澄清剂具有较好的效果,适配光伏超白压延玻璃。澄清剂占光伏玻璃总成本约5.1%。

中泰证券认为,2022年,光伏行业对锑的消费贡献占比约达15%,成为仅次于阻燃剂的第二大应用领域。

上海钢联铜事业部研究员杜啸宇对界面新闻表示,由于矿山品位下降、政府政策限制、环保政策影响等原因,锑矿产量未来难有增长,且锑具有难以替代和难以回收的特点。

杜啸宇指出,如未来光伏玻璃消费增长率如期,预计2025年光伏用锑消费量占总消费量的20%左右,光伏玻璃成为主要的需求增量市场之一。

天风证券预计,在不考虑战略收储需求的情况下,全球锑需求量将由2021年的13.9万吨锑金属量,增长至2025年的17.9万吨锑金属量,年均复合增长率6.53%,高于供给端的1%增速。

中国同样是锑金属第一大国。据美国地质调查局(USGS)数据,2021年全球锑资源储备量超过200万吨,中国储备量最大达 48万吨,占比24%;全球锑产量约11万吨,中国产量约6万吨,占比55%。

相比锂、钴、镍、铜等金属,锑资源极度稀缺。据USGS数据全球锑资源静态储采比仅为18:1,即目前已发现的全球锑资源仅能向市场供给18年。

近年来,中国锑矿产量正在整体收缩。据《中国有色金属报》统计数据,2017-2020年,中国锑矿采选能力分别从19.1万吨和 21.5万吨,下降至14.8万吨和15.2万吨,降幅分别为22.5%和 29.3%。

除光伏等民用领域外,锑在军工领域也有重要用途,如穿甲弹、炸药、核武器等均需要锑,在新兴产业增量需求以及复杂的资源政治环境下,锑金属的战略价值有待重估。

目前国内锑行业上市企业主要为湖南黄金(002155.SZ)、华钰矿业(601020.SH)、兴业矿业(000426.SZ)等。

另一小金属钨,也可用于光伏产业。

上海有色网(SMM)2月6日数据显示,黑钨精矿(≥65%)均价为12万元/吨,较年初上涨约4%。

钨是银白色有光泽的金属,化学性质比较稳定,传统用途为制造灯丝和高速切削合金钢、超硬模具,也用于光学仪器,化学仪器等。

在光伏领域,钨丝可作为金刚线母线,这是硅片切割环节的核心耗材之一。钨丝作金刚线母线,具有多项优势,包括直径更小,能有效降低硅片的损失率;断线率更低,耐腐蚀和耐氧化性能更好等。

民生证券指出,随着硅片薄片化及金刚线细线化的推进,用钨丝替代高碳钢丝作为金刚线母线的趋势逐步明朗。光伏钨丝存在技术及前端原料质量双重壁垒,目前能够量产的只有中钨高新(000657.SZ)与厦门钨业(600549.SH)两家企业。

同样因其稀缺性和不可替代性,钨被国内被视为战略性资源,开采受到国家的严格管控。钨常被应用于交通运输、采掘、工业制造、军工等领域,是加工国之重器的关键工具,素有“工业牙齿”之称,更是“高端制造业的脊梁”。

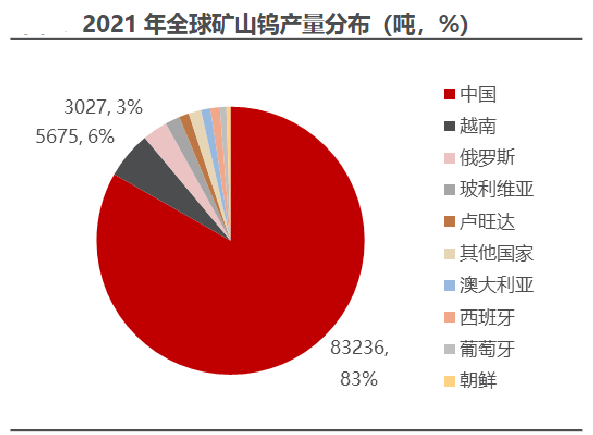

中国的钨资源储量以及产量均为世界第一。据USGS数据,2021年中国钨储量和产量占比分别为51%和83%。

民生证券数据显示,钨的初级消费领域看,2022年下游总消费量将同比增长5.34%至6.82万吨。其中,硬质合金行业的钨消费量最大,约为4.25万吨,占比约六成。此外,新兴领域如人造金刚石、培育钻石、光伏硅片切割母线等,对钨的消费量也在迅速增长。

因供应端的严格受限,钨产量难有大的增量。民生证券预计,未来三年钨精矿仍维持短缺状态,钨价中长期偏乐观。

“钼、钨、锑的供需状况也具有一定的共性。”杜啸宇指出,在供应方面,中国是这些小金属的供应大国,由于产量计划、政策法规、矿山品位等原因,预计近几年小金属供应增量较为有限;需求方面,随着经济有复苏的趋势,这些小金属传统消费领域的需求量会逐渐增加,且部分领域具有增量亮点。

“近几年,钼、钨、锑将处于需求增速大于供应增速的状态,为价格增长带来较大的推力。”杜啸宇表示。

评论