文|赶碳号

硅料产能即将过剩,通威股份仍选择逆势扩产。超低的单位产能投资成本,或许正是其投资该项目的底气。

2月8日,通威股份公告,宣布再建12万吨硅料产能,总投资60亿元。这样算下来,该项目的单位产能投资成本,每万吨仅为5亿元。从已上市硅料企业披露的公开数据看,这应该是硅料产能建设的新低了。

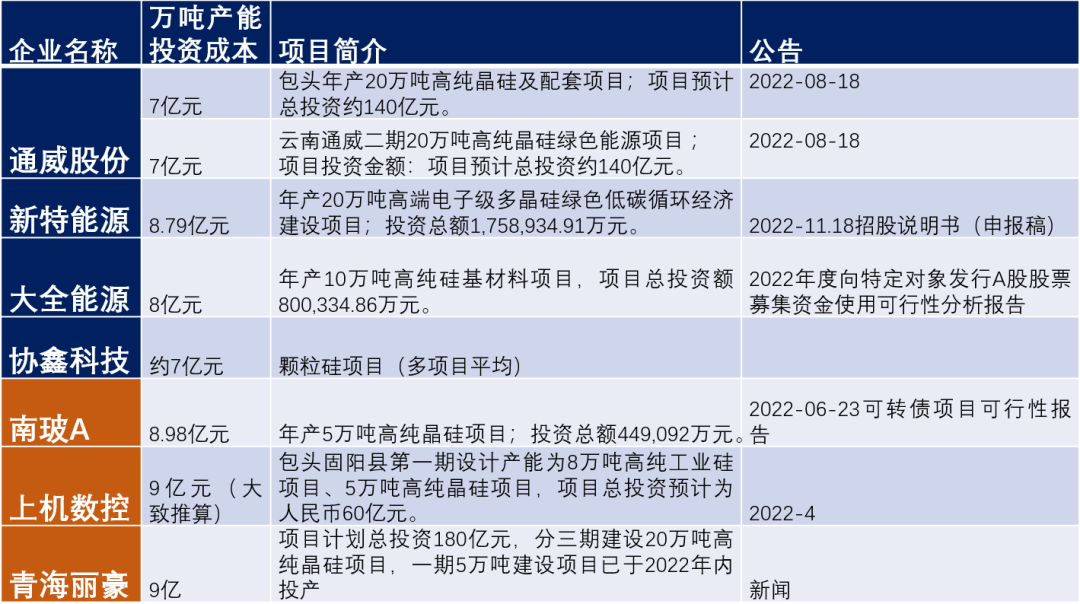

当然,同样擅长控制成本的东方希望,单位产能的投资成本究竟几何,目前尚无公开信息。通威的这则公告,对于其它硅料企业意味着什么呢?赶碳号的小海浪根据部分公开信息,梳理了一张表。

来源:公司公告,新闻;赶碳号制表

硅料头部企业有五家,分别是通威股份、协鑫科技、大全能源、新特能源、东方希望。除东方希望以外,其他几家均为上市公司。

在几家硅料巨头中,目前通威股份的出货量最大,也是成本控制之王。根据通威去年8月18日的公告,其硅料单位产能的投资成本,每万吨为7亿元,包头、云南两个新建硅料项目均为7亿/万吨产能。

大全能源、新特能源(港股公司,拟在A股上市)的主业也是硅料。大全能源拟发行定增,年产10万吨多晶硅料的募投项目,平均每万吨产能的投资成本为8亿元。

新特能源去年在A股的招股说明书显示,其拟在昌吉投资的年产20万吨的多晶硅项目,平均每万吨的投资成本为8.79亿元。

另一家头部企业协鑫科技,现在重心逐渐由西门子法制备的棒状硅转移到了流化床法制备的颗粒硅上,较之前项目投资成本和单位生产成本均有所下降。

赶碳号通过对协鑫多项目测算和向公司求证得知,目前协鑫每万吨颗粒硅产能的投资成本在7亿元左右。这也是几家巨头中唯一能在投资成本上和通威不相上下的。

永祥股份厂区;来源:通威官网

通威股份的产能投资成本,既然能够在头部企业中取得领先,那对于新入局者来说,优势自然更加明显。公开披露的硅料新玩家,每万吨硅料产能的投资成本平均在9亿元左右,有的高达10亿元甚至更高。

据说,某家股东阵容豪华的硅料新玩家在实际项目投建的过程中,出现了预算超标情况:即实际投资成本远远超出了此前新闻稿对外宣称的投资成本。当然,从企业经营角度,把投资成本宣传得很低,或许是一种融资策略。

一系列数据对比下来,通威此次公告的每万吨产能仅需5亿元的项目,可以说和其他大部分公司,已经不是在一个维度上竞争了:

以12年的硅料设备折旧摊销周期来计算,每万吨产能投5亿还是投10亿的区别在于,仅在初始投资环节,每生产一吨硅料,两者就相差4166元的设备投资成本,这还没有把12年中的财务成本差距考虑进去。

通威股份同时也公告说,项目将与四川永祥新能源有限公司乐山一期、乐山二期项目共用部分基础配套设施,投资成本有所下降。投资成本这么低,不扩产才奇怪。

除了投资成本外,通威还在继续改良永祥法。根据2022年的业绩快报推算,测算其硅料的单位生产成本,在几家已经披露业绩预告的企业中,大概率也是最低的一家。

通威股份新建12万吨硅料产能公告发出后,市场的关注点都在“逆势”上。从价格趋势和产能趋势来看,现在确实是逆势。2019年、2020年、2021年,多晶硅每吨的均价分别是6万、5.82万、15.03万。刚刚过去的2022年,硅料一度上涨到30万/吨。

赚钱效应促使老玩家扩产,新玩家跨界,一时间门槛其实极高的硅料赛道也变得很拥挤了。现在产能过剩还没有到来,近期硅料甚至大幅反弹,但是去年年底硅料已经出现价格拐点。根据硅业协会预计,今年一季度硅料产量或超31.5万吨,到今年年底或达20万吨/月。

赶碳号之前也曾统计过多晶硅的规划产能 ,对应未来的光伏装机,我们确实应警惕过剩。

一些硅料新玩家们也许会发现,自己刚刚下场开干,设备还没调试好,还没点火投产,可能就已经输在起跑线上了。这话可能残酷,但差距是客观存在。

吉利多晶硅进入试生产;来源:襄阳招商网

最近赶碳号还关注到吉利的一则新闻。

去年,实力雄厚的吉利宣布斥资228亿进军硅料,远期规划50万吨!目前,吉利一期0.2万吨多晶硅中试线项目已顺利投产,二期1万吨多晶硅项目于2022年12月18日投入试生产。看起来,50万吨的远期规划很唬人,实际上做起来却小心翼翼。毕竟,硅料是典型的三高产业,技术门槛高、资本投入大,能耗高。如果点火生产了,发现不赚钱,那基本就是亏,而且多数情况下会是巨亏。

老玩家通威不断降本、新玩家吉利小心翼翼。也许,到头来硅料市场竞争也不会真的有多么惨烈吧?毕竟,有一些企业只是发了公告,还没有真正开干,这样的项目在万吨产能五亿这个天堑面前,就永远停留在PPT上了。至于那些已经冲进来的,即使未来产能过剩,也只能咬着牙硬上了。

市场竞争,既公平,又残酷。

不管怎样,即使产能过剩,如果行业洗牌不可避免,那么能活下来的、活得比别人滋润一些的,一定是那个成本最低的。

评论