文丨财联社

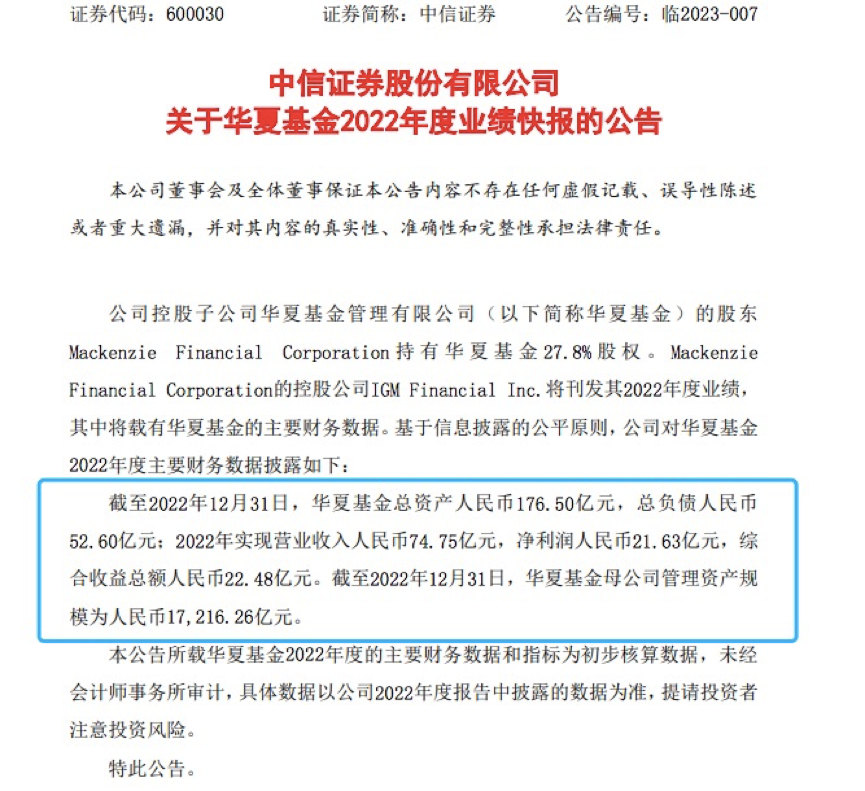

首家基金年报业绩出炉,2月8日,中信证券公告显示,华夏基金2022年营收74.75亿元,净利润21.63亿元,分别同比下降6.74%、6.44%。

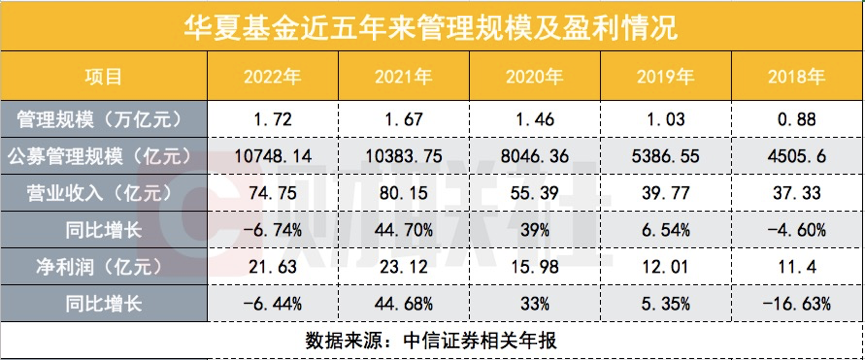

2022年是行业发展遇冷的一年,华夏基金也不例外,自2019年进入管理规模“万亿俱乐部”,营收、净利润均在2020、2021年实现双位数增长,但2022年增速有所放缓,管理规模增幅约500亿元,营收净利润指标也自2019年以来,首次出现增速的双双下滑。

从产品来看,ETF成为近年来华夏基金的特色,连续18年保持权益类ETF资产规模第一,去年华夏豆粕ETF更是以64.62%的收益率领跑全市场。未来,随着股权结构的优化与落定,华夏基金发展与治理也更值得期待。

管理规模微增,近四年首次净利下滑

中信证券2月8日晚间公告,其控股子公司华夏基金2022年实现营业收入74.75亿元,净利润21.63亿元。截至2022年年底,华夏基金母公司管理资产规模为1.72万亿元。

同比来看,华夏基金营收和净利润较2021年的80.15亿元、23.12亿元,分别略有下滑6.74%、6.44%,这也是自2019年以来,华夏基金首次出现营收与净利润增幅的双双下滑。

从基金公司代客理财,收取管理费的盈利模式来看,同样存在“靠天吃饭”的成分。去年受到新冠疫情、俄乌冲突、美联储加息等内外多重因素冲击下,A股市场结束三年连续上涨,调整明显。沪指全年跌幅15.13%,走势波折,一季度和三季度市场风险急剧释放。

受此影响,基金市场发行也呈现弱市,数据显示,2022年公募基金成功新发了1541只基金,合并发行规模共计1.5万亿元,较2020年、2021年的3.12万亿、2.98万亿的高位而言,发行规模几近腰斩。

华夏基金去年新设基金56只,新发基金规模498.5亿元,管理规模1.72万亿,较2021年增加了约500亿元,其中公募管理规模1.07万亿,同比增加约365亿元。财联社记者梳理显示,华夏基金近五年管理规模分别为0.88万亿、1.03万亿、1.46万亿、1.67万亿以及1.72万亿,保持持续增长,不过去年增速已有放缓。

盈利方面,华夏基金近五年来仅有2018年和2022年出现营收与净利润有所下滑,2020年和2021年则保持了双位数高增长。

权益ETF规模第一,华夏豆粕ETF去年收益率领跑市场

华夏基金成立于1998年,是公募行业“老十家”基金公司之一。天天基金数据显示,截至去年年底,华夏基金公募管理规模为1.07万亿,其中主动权益类的股票型和混合型基金管理规模分别为2655亿和1804亿,指数型基金管理规模2554亿,债券型基金管理规模1890亿。其中,股票型基金、指数型基金管理规模均处于行业第一。

其中,在权益ETF领域,华夏基金保持着王者地位,连续第18年坐上权益类ETF资产规模的头把交椅,并在春节前权益类ETF总规模突破了3000亿大关,领先第二名超过1000亿元。

不同衡量维度上,华夏基金旗下ETF仍有不少亮点。比如科创50ETF以301.36亿的规模增长成为去年全市场第一,全市场规模最大的港股类ETF依然花落华夏基金,恒生互联网去年ETF规模达到246.28亿元。

不仅是规模,华夏基金权益ETF收益率与活跃度上同样可圈可点。

华夏豆粕ETF在2022年全市场年度涨幅第一,增长率为64.62%。在成交额上,华夏基金以2.99万亿的成交额在股票类ETF中排名第一;恒生互联网ETF日均成交额24.68亿元,同样成为市场权益ETF第一。据悉,日均成交金额10亿以上的产品还有上证50ETF、恒生科技指数ETF、科创50ETF。

对于投资者而言,ETF有明显的吸引力,相对于股票,ETF一篮子股票胜率远高于个股,结构性行情中,部分行业ETF可以帮助投资者在市场整体走弱的情况下把握结构性机会。此外,ETF优势还包括风格鲜明费率低廉,可盘中交易,资金使用效率和便捷程度都更高。

因此,公募基金行业整体布局ETF也成为趋势。去年股票类ETF发行规模达1317亿元,连续4年发行规模超1000亿元。

股权变动逐渐尘埃落定

伴随着华夏基金发展,股权更迭也较为频繁,期间更是出现过控股权从华夏证券转移到中信证券的变更。

据悉,华夏基金最早由华夏证券、北京证券和中国科技国际信托共同发起设立,注册资本7000万元,由华夏证券控股。此后,华夏证券因经营不善被收回业务许可,其证券类资产被中信建投证券受让,中信证券作为中信建投最初的控股股东,中信证券因此间接成为华夏基金的控股股东。

在成为华夏基金控股股东之前,中信证券旗下已有中信基金,在监管要求下,中信证券推动了两家基金公司合并,沿用了华夏基金名称。

中信证券入主华夏基金后,曾在2021年将51%股权受让给南方工业资产管理有限责任公司、山东省农村经济开发投资公司、加拿大鲍尔公司(Power Corporation of Canada)、山东海丰国际航运集团有限公司及无锡市国联发展(集团)有限公司等 5家股权意向受让方。这也是外资身影首次出现在华夏基金股东方中。

去年12月23日,证监会核准加拿大资产管理巨头IGM Financial的子公司迈凯希金融公司收购加拿大鲍尔集团持有华夏基金13.9%的股权的申请。对于积极参与华夏基金股权收购的原因,加拿大IGM表示,通过持有一家中国头部资产管理机构相当比例的股权,迈凯希金融公司可增加对中国资产管理行业的介入,在中国获得更多的商业机遇,也为迈凯希金融公司在中国分销产品或解决方案争取更多的机会。

截至目前,华夏基金股东有三家:中信证券为第一大股东,持股比例62.2%;迈凯希金融公司为第二大股东,持股比例为27.8%,天津海鹏为第三大股东,持股比例10%。

围绕着华夏基金的股权变更仍是未完待续,去年6月28日,中信证券公告称,收到天津海鹏的来函,拟协议转让其所持有华夏基金10%的股权,拟交易对价为4.9亿美元(约合人民币32.64亿元)。

中信证券表示,经公司董事会审议,决定放弃华夏基金股权的优先购买权。对于放弃此次优先购买权,中信证券也表示,不会改变公司持有华夏基金的股权比例及对华夏基金的实际控制,中信证券仍是占比为62.2%的控股大股东。

评论