记者 |

恒大暴雷影响持续,宝鹰股份(002047.SZ)拟对恒大计提减值6.19亿元。

2月9日晚,宝鹰股份回复了深交所的关注函,相关计提减值明细被披露。此前公司披露2022年业绩预告,公司预计期内实现归属于上市公司股东的净利润-14.00亿元至-21.00亿元,主要原因包括计提大额减值准备、确认大额投资损失以及产值规模下降固定成本仍在发生等。

宝鹰股份主营业务为建筑装饰工程设计与施工,主要为高档酒店,大型企业,政府机构,跨国公司,大型房地产项目等客户提供装饰设计和施工综合解决方案及承建管理服务。

对于业绩变动,深交所火速下发关注函,要求宝鹰股份说明截至2022年底对客户应收款项的具体情况,说明公司对相关款项可收回性的评估依据,计提大额减值准备的合规性、合理性。

计提减值方面,宝鹰股份结合恒大客户的债权回收情况,拟对恒大客户相关应收款项提高减值准备计提比例;同时公司部分非恒大客户应收账款2022年度回款放缓,预期信用风险显著增加,导致对非恒大客户计提减值准备相应增加。

从宝鹰股份对深交所关注函的回复来看,公司将恒大债权按照信用风险特征分为两类,一类为恒大复工复产项目形成应收款项,此类项目为政府接管“保交楼”项目,由政府专项监管资金统筹安排支付,回款状况良好,信用风险较低;另一类为恒大非复工复产项目形成的应收款项,此类项目因恒大客户无法履约导致公司未能按照合约如期收回款项,公司管理层评估其回收具有较大的不确定性。

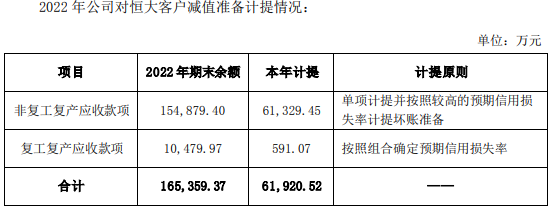

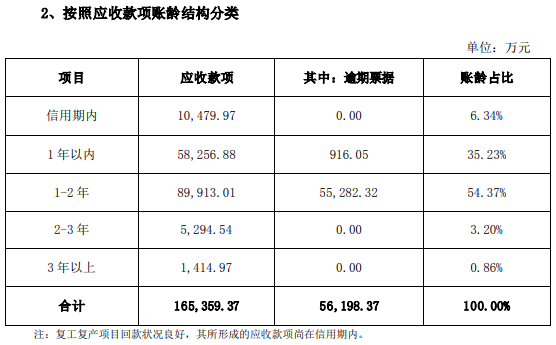

宝鹰股份持有恒大客户应收款项主要为非复工复产项目形成,期末余额为15.49亿元,占比93.66%,这类项目风险较高;复工复产项目形成应收款项占比较低,期末余额为1.05亿元,占比6.34%,这类项目风险较低。

宝鹰股份表示,恒大客户除了保交楼复工复产项目正常施工外,该客户其他项目均已停工。

从账龄来看,复工复产项目回款状况良好,其所形成的应收款项尚在信用期内。非复工复产项目方面,公司持有恒大客户的逾期应收款项金额为15.88亿元,逾期应收款项主要集中在2年以内。

基于恒大客户的现状,宝鹰股份拟对其计提6.19亿元,大多集中在非复工复产项目。

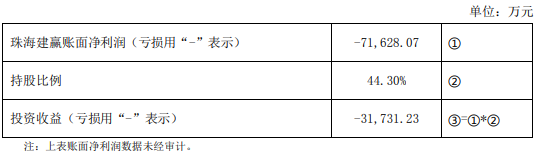

影响宝鹰股份2022年业绩的另一大因素同样与恒大有关。公司以恒大债权对珠海建赢投资有限公司(下称珠海建赢)进行了投资,考虑出资珠海建赢的恒大债权未能按照预期实现处置收益,公司拟针对该投资按持股比例确认相应的投资损失。

2022年4月,宝鹰股份以持有的恒大客户逾期票据和应收账款23.86亿元经评估作价11.93亿元对珠海建赢进行增资,增资完成后,公司持有珠海建赢44.3%的股权。

鉴于恒大客户的现状以及款项回收的情况,珠海建赢评估认为恒大客户的履约能力存在极大的不确定性,根据企业会计准则要求对增资债权计提信用减值准备。以此计算,宝鹰股份对珠海建赢的投资亏损为3.17亿元。

经营方面,由于2022年前三季度宝鹰股份营业收入下滑约23%、净利润为-1.24亿元,深交所要求公司说明持续经营能力是否存在不确定性。

宝鹰股份表示,2022年营业收入波动主要是恒大客户营业收入减少导致。在房地产市场持续低迷、市场竞争加剧的大背景下,新承接的项目毛利率相对偏低,加之受疫情反复影响,公司部分项目的施工进度滞后,导致项目施工周期延长,导致项目毛利出现下滑。

展望未来,宝鹰股份在业绩预告中表示,非恒大客户的营收占比明显提升,且已连续承接多个优质项目,公司目前各项业务正稳步开展,生产正常运转。

评论