文|动脉网

刚过去的2022年,在A股市场27家涉及CXO(含CRO、CMO、CDMO)概念的企业中,除了当年新上市的6家企业以外,其余均出现市值负增长的情况。其中,总市值超千亿的头部企业从2021年的四家缩减到仅剩一家,20余家企业平均跌幅超35%,与2022年初相比,总市值缩水约3000亿元。

整个行业在经济寒气和黑天鹅事件的双重夹击下,估值跌到历史冰点。和惨烈的股价形成鲜明对比的是,企业的业绩一路向上,20多家企业在2022年三季度合计营收超650亿元,其中22家实现营收正增长,平均增速49%。这也表明,整个行业的基本面是稳定的。随着2022年底,高瓴收购了一家澳大利亚CRO企业乔治临床,叠加2023年医药行业的回暖,全球医药研发投入的持续提升,CRO行业或将迎来自己的一路狂飙。

高瓴出手意欲何为

2022年年底,高瓴与乔治临床(George Clinical)签订收购协议,双方均未披露交易价格。高瓴再次出手,或将成为行业起势的风向标。

乔治临床(George Clinical)总部位于澳大利亚,是一家成立于1999年的临床研究机构,拥有20余年的临床CRO经验,全球员工近500人,并在全球39个地区设立分支机构,完成了500多项研究,为生物制药、医疗器械与诊断客户提供涵盖所有试验阶段、注册及上市后试验的全方位CRO服务。

对于此次收购行为,乔治临床的CEO James Cheong表示:“高瓴的收购为乔治临床在下一阶段取得更大的发展成果提供了巨大的机会。医疗健康是他们投资组合的关键部门之一,因此可以发挥很大的协同作用。我们将有一个更大的平台来继续履行我们的重要使命-改善全球数百万人的健康。”

据弗若斯特沙利文的数据显示,2015年~2019年,亚太地区临床CRO组织市场规模年复合增速为19.1%,远高于全球、美国地区的8.9%和8%。预计在2019年~2024年将以15.2%的年复合增速继续增长。

而亚太地区临床CRO市场的最大增量来自于中国、澳大利亚/新西兰、韩国三大市场。从实际来看,无论是复宏汉霖还是石药集团,众多国内药企都将澳洲作为自家潜力产品管线出海临床的第一站。

之所以会做出这样的选择,是因为在澳大利亚在CRO产业上有着先天的优势。首先是成本优势,澳大利亚会对CRO企业有税收优惠政策;其次是审批流程简洁,整个审批流程通常会在5周之内完成;最后是临床数据的通用性,澳大利亚进行的高标准临床试验的研究数据符合包括美国FDA、欧洲药品管理局(EMEA)和中国国家药监局(NMPA)的国际监管要求。

正是因为如此,全球包括诺华、默克、艾伯维等Big Pharma,都热衷于将临床试验在澳大利亚展开。如乔治临床CEO所说,与高瓴的这笔交易不仅验证了乔治临床建立的平台的价值,并将为乔治临床提供必要的支撑。近些年,高瓴在亚太地区投资了众多Biotech企业,包含了从种子到中后期的各个阶段,未来这些企业的订单或将被导入进乔治临床。

对于药企多区域临床试验的展开,澳大利亚是一个最佳的跳板。过去一年多的时间内,就有包括Agilex Biolabs、Avance Clinical、NucleusNetwork以及360 Biolabs四家澳大利亚CRO企业被收购,此次高瓴对George Clinical的收购也顺应了全球CRO行业的发展趋势。

众多明星药品迎来专利悬崖期

对于中国CRO企业来说,高增长离不开全球创新药产业的高速发展。

伴随着行业的发展,特别是融资渠道的打开,给中国CRO行业带来了有力的支撑。国内龙头企业已经着手布局全球市场。从企业财报可以看到,包括药明康德、凯莱英、康龙化成在内的国内企业,海外营收占比均超过80%。

也就是说,只要新药研发依然是全球医药产业发展的主流方向,那么做全球生意的CRO企业的业绩自然会水涨船高。

那么,创新药的研发开展跟什么有关呢?答案是专利期。

1984年,美国通过了《药品价格竞争与专利期补偿法》,也称为Hatch-Waxman法案。该法案旨在通过延长专利保护期,来平衡创新药产业与仿制药产业之间的关系。一方面,鼓励创新药企业继续进行新药研发;另一方面,鼓励仿制药企业利用相关制度规则,使仿制药尽快进入市场,从而降低药品价格。

尽管具体规则在实践中有所调整,但创新药专利期限补偿制度的实施,提高了医药企业研发创新的积极性,使得美国新药研制速度明显加快,创新药数量更是远远领先于其他国家和地区。之后包括欧盟、日本、韩国、澳大利亚、以色列等数十个国家和地区,也先后建立了药品专利期延长制度。

创新药的专利保护期虽然可以延长,但总有专利到期的那天。

在医药行业,药品专利保护到期后,随着仿制药的入局会使得药品价格大幅降低,企业依靠专利保护所获得的市场份额以及利润会一落千丈,这被称为专利悬崖效应。

专利悬崖的出现,一方面有社会效益,使得患者的支出更少;一方面使得新药研发呈现出周期性变化。特别是当Big Pharma的明星药物的专利周期到来后,为了维持营收,延续业绩,药企往往会加大研发投入,希望打造出下一个明星药物。

从另一个层面来说,正是这样的周期性,推动了产业不断地进化。客观来说,随着发展的深入,新药研发的难度也在增加,为了降本增效,药企开始与CRO企业进行合作,从而促进了CRO行业的快速增长。

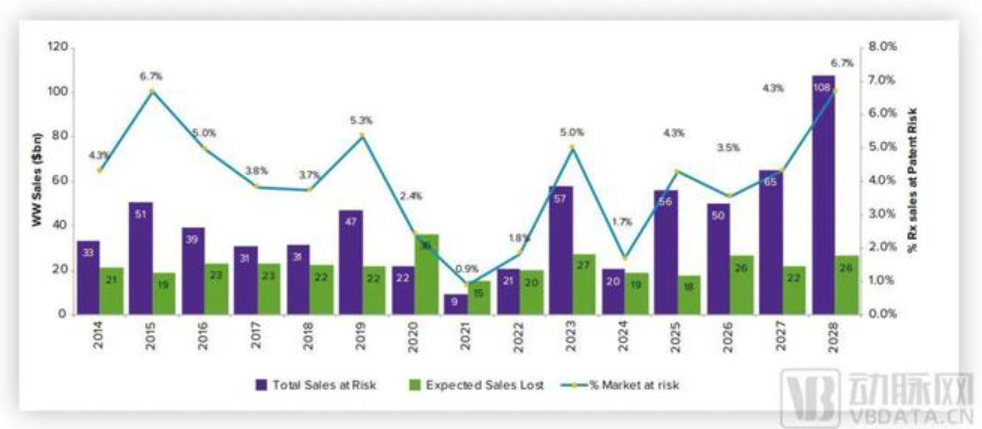

全球销售面临专利到期风险的药物市场规模,数据源于Evaluate Pharma

据Evaluate Pharma的数据显示,2013年~2030年之间有超1500种药品的化合物专利到期,仅2023年,就有预计超570亿美元的创新药物面临专利悬崖的挑战。以美国亚利桑那大学Njarðarson研究小组,统计的2021年全球药物销售榜为例。在销售排名前20的药物中,有一半产品的专利将在未来5年内到期。仅在2023年,就有包括Humira、Stelara、Xarelto在内的三款明星药物专利到期,而这三款药物的销售额预计将超过370亿美元。

2021年全球销售排名前列药品专利期,数据源于Njarðarson研究小组及公开信息收集整理

以Humira为例,它于2002年获FDA批准上市,用于治疗中度至重度的类风湿关节炎。截至2022年,Humira已经连续10年拿下全球处方药销量第一的宝座,据相关统计,Humira累计销售额已突破1900亿美元。虽然艾伯维近年来一直在努力扞卫Humira的专利权,但该药在美国市场的专利期基本止步于2023年,预计届时至少有9款生物类似药进入瓜分市场份额。

此外,根据已经公布的2022年度销售数据,尽管疫情相关药品依然榜上有名,但随着疫情影响的降低,这类产品将无法承担各大药企业绩预期的重担,再叠加专利悬崖效应,市场会出现空白区域供新兴药物竞争,各大药企也必然会加紧对于创新药研发的投入。

未来几年,创新药的大发展和医药企业研发开支的逐年增加,应该是有所预期的,我国CRO行业可能还将维持较高的年复合增长率。这在当下的宏观经济环境之下,是极其难得的。

黑天鹅逐渐远离,人才红利还将继续

过去一年多的时间,CRO行业利空不断,黑天鹅事件接连上演。

以药明生物为例,因为被纳入“未经核实名单”,资本市场大肆抛售CRO板块股票,到2022年10月,药明生物股价较最高价下跌幅度超60%。只是股价并不能反映公司的实际经营状况,据财报显示,2022年H1,药明生物实现收入79.49亿港元,同比增长63.5%;归母净利润27.97亿港元,同比增长37.6%。截至上半年,药明生物未完成订单总额达1450亿港元,同比大幅增长482%。

如果说营收和利润代表着过去,那么充足的订单数无疑代表着未来。

支撑药明生物的正是其完善的全球化布局以及背后的降本增效核心优势。

总归来说,黑天鹅事件的核心动因在于推动产业回流美国,但在CRO产业上,我国企业的人力成本和试验成本优势明显,据华西证券研究所的数据,国内CRO企业的整体成本仅有发达国家企业的30%~60%,人力成本更是仅有美国企业的一半甚至更低。所以短期内,全球医药巨头很难脱离中国伙伴。

从国内环境来讲,NMPA为鼓励境外新药来中国上市,放宽了在中国开展临床试验和上市申请的条件,用于引导跨国药企在中国申请开展新药早期临床试验。据弗若斯特沙利文的数据,在中国开展的国际多中心临床试验数量由2017的61个增长至2019年的156个。并且,国内临床试验开展的质量也稳步提升,2021年中国核心临床数量达到233个,已超越欧洲与日本,仅次于美国。

另一方面,新药研发投入高,失败几率大,临床CRO降本增效的作用药企很难抗拒,Biotech企业的外包意愿愈发强烈。

据《2020年中国新药研发行业分析报告》的数据显示,I期临床药物最终获批概率仅有11.30%,即使进入III期临床成功率也只有53.40%,临床阶段整体费用占比高达70%。德勤也曾有过统计数据表明,从2014年开始,全球创新药的平均回报率在逐年降低,到2019年甚至不足2%,虽然近3年有所回升,但控制研发成本依然是药企关键所在。

随着国内医药研发的发展,临床与临床前研发需求得以快速释放,CRO企业在资金密集、风险较高的药品研发流程中发挥着越来越重要的作用,越来越多的药企为实现降本增效,倾向与系统性、专业性更强的CRO公司进行项目合作。其中,CRO企业能够帮助药企解决临床阶段高投入、高风险的难题,节约临床项目管理时间成本并提高数据管理质量,有望享受到新药研发产业链的红利。

据弗若斯特沙利文的数据,全球非Big Pharma公司的占比预计将从2017年的76.0%提升至2029年的81.2%,Biotech公司在创新药领域渐成主角。这类企业通常将大部分融资投入核心研发,出于快速推进在研管线的考量,外包服务的需求愈加突出。因此,国内药品研发市场的外包率提升较快,2021年国内创新药市场的外包率在39.6%,预计2026年外包率将提升到52.2%。

正是基于创新药企业研发投入的持续增长以及创新药研发外包渗透率的持续提升,CRO服务的需求将持续火热,以降本增效为主要目标的CRO行业将迎来新的发展周期,其中临床CRO市场规模将得以快速增长。根据弗若斯特沙利文的数据,2020年中国临床CRO市场规模已达到263亿元,预计将于2025年达到835亿元,2020年~2025年复合增长率25.99%,发展空间巨大。

写在最后

如果说外部环境的因素使得2022年CRO企业在二级市场上不受待见,但业内企业凭借自身的竞争力用营收交出了优秀的答卷,证明了自身的能力。同时,全球医药市场在未来几年内,因为专利悬崖效应以及疫情相关药品销售下滑的预期,为了占领留下的市场空间以及维持公司的高速发展,必然引得众多药企对于新兴药物研发的投入。考虑到专利悬崖效应将持续数年,未来CRO赛道将会迎来众多玩家的狂飙。只有运用数字化工具做好项目精细化管理,践行降本增效的CRO核心竞争力,才能在未来的竞争中拔得头筹。

评论