文|蓝洞商业 赵卫卫

运动消费市场正在上演一场「冰与火之歌」。

一面是NIKE、Adidas等巨头困于业绩下滑、库存过剩,站在第一梯队的它们虽然耳熟能详,但大多增长乏力;而另一面是,lululemon、Hoka、On昂跑等品牌的飞速崛起,它们以两位数的增长速度,朝着第二梯队迈进。

在中国市场,女性消费力量的崛起带动了Lululemon的流行,进而扩展到男性市场。乘着户外运动的东风,Hoka等小众运动品牌也成为潮流人士的必备,侵入NIke、Adidas等传统运动品牌的腹地。

就在2月初,Hoka母公司Deckers集团发布财报,其2022第三财季拿下了创纪录的13.5亿美金的合并收入,比上年增长13%,对其增长贡献最大的就是Hoka。Hoka品牌在本季度实现了全球3.52亿美金的收入,比去年同期增长91%,再创Hoka季度收入记录,而且DTC业务实现了翻倍增长。

当下,Hoka的体量还只是一个NIKE的一个零头,但这不能抹杀其走红的现实。过去五年间,即便受到疫情影响,Hoka的营收增长幅度都保持在50%以上,这一速度着实让NIKE、Adidas眼红。

超厚的缓震中底,几乎是普通跑鞋的两倍,这一点成功俘获了消费者的心。既有厚度,又能轻盈,因此被誉为「跑鞋中的松糕鞋」,「穿上人均身高一米八」也成了一个梗。

当曾经的优等生NIKE、Adidas成绩下滑,以Hoka、On昂跑为代表的运动新生代,能啃下多大的蛋糕?

Hoka何以出圈?

进入中国前,Hoka的存在感局限于马拉松和越野跑等专业的装备圈。

作为电影制片人和全球超马越野赛跑者,关雅荻第一次见到这双「样子怪异又丑陋的鞋」,是在2013年冰岛250公里赛道上,他意识到,这种「松糕」造型的鞋子在长距离复杂路面具备优势。

后来,他自费购买过数十双Hoka,Hoka成了他参加百公里及以上赛事的唯一用鞋,「最主要原因,可以帮助我的肌肉吸收跑动中对肌肉和关节产生的冲击,从而在赛后迅速恢复,效果明显。」

作为一个越野跑推广者,关雅荻在他的微博和视频VLOG等节目中,也自发「种草」Hoka,他制作过中国首档真人环球越野跑探索纪录片《雅荻跑世界》,其中出镜率最高的越野跑鞋就是Hoka。

而这一时期,也是Hoka借助商业资本飞速发展的阶段。Hoka在2013年被美国户外服饰集团Deckers收购,收获了更多推广曝光和销售资源,并开启在全球市场的征战。2017年,Hoka正式进入中国,主打轻盈缓震的跑鞋产品。

Hoka的出圈,离不开关雅荻等专业运动人士的口口相传,也离不开多元化KOC(关键意见消费者)的口碑推荐。

2020年,即刻创始人瓦恁在他的年度回顾中提到,最喜欢的一双鞋就是Hoka与时尚零售品牌OPENING CEREMONY的一款联名,「今年为了治胃胀气开始散步,偶尔前拍手后拍手,这双鞋功不可没」。

相对NIKE等大众运动品牌,Hoka这样相对小众的品牌更容易吸引高阶用户的好奇心和审美趣味。瓦恁推荐后,很快就有即刻用户被「种草」,在即刻这个以兴趣和个性为基调的社区中,用户自发的「种草」往往比商业推广更容易获得信任。

在即刻,一位女性用户分享说,买了一双Hoka的飞跃羚羊,参加百公里戈壁徒步,后来把鞋子给了爸爸,爸爸很喜欢,「他脚不痛风的时候刚好合穿,为了能好好穿,他很控制自己饮食,尽量让痛风不发作,现在几乎是天天都穿这双鞋。我想我会感谢Hoka。」

这些细致入微的故事,都是Hoka产品力的代言人,女性用户是中国消费市场的主力,也是Hoka后来在中国市场发力的重点。

尤其是在小红书等女性消费群体聚集的平台,Hoka的营销动作大多围绕女性。「小红书商业动态」曾在2022年3月推选了四大春日内容趋势,运动趋势中就提到NIKE、Lululemon和Hoka,Hoka上榜的原因是其联合运动博主董奕杭,「结合三八国际妇女节的热点趋势,传递温柔动人的女性之美」。

在小红书的营销文章中,董奕杭送给母亲等独立女性一双Hoka的跑鞋,最终收获4500多点赞。这与同期NIKE、Lululemon合作女性博主如出一辙。

如果说关雅荻、瓦恁等用户自发推荐Hoka是被其产品力折服,那么董奕杭等运动健身博主的推广则是Hoka在中国市场的主动营销战略。从户外越野专业用户群,到运动爱好者群体,再到更广泛的大众消费层,Hoka依靠产品力不断破圈。

Lululemon的学徒

Hoka在中国的崛起,离不开学习前辈lululemon。

对于小众品牌来说,首要任务就是抓紧核心用户。lululemon的热汗社区是其私域社区的集中地,通过门店体验和线下社群活动,lululemon已经占领了相关运动爱好者的心智,再通过口碑营销打开新用户群体。

而Hoka最早主打登山、越野运动,户外爱好者们也是其品牌的核心用户。早年间,Hoka多次赞助马拉松和越野跑等赛事,传递其产品性能和品牌形象。进入中国后,也通过国内顶尖的铁人三项、越野跑等运动选手,传递中高端的品牌定位,主打轻盈缓震的产品科技。

而Hoka在中国市场的崛起,也恰好赶上了露营、户外徒步、骑行等生活方式在年轻人群大流行,带动了相关运动产品的热销。

除了Hoka,萨洛蒙Salomon等运动鞋品牌,也在近三年间飞速发展,它们在细分市场的专业和功能性,成功撬动了消费者的注意力。

类似于lululemon的社群根据地打法,Hoka也不断完善其门店布局,在北京三里屯、成都远洋太古里等重点城市开设了不同功能的门店,预计未来五年,在大陆地区开设200家直营门店。

门店扩张、社群运营、签约运动员作为品牌大使、联名潮牌发布产品等等,Hoka这一套系统背后的DTC(直面消费者)模式,也是对lululemon的最大致敬。

Hoka最新财报会上提到,其全球DTC收入比去年翻了一番多,因为消费者获取和保留分别增长了95%和109%,而证明Hoka全年DTC实力的催化剂,就是其FLY HUMAN FLY(飞要这样)营销活动。2022年夏天,「飞要这样」成为Hoka全新的品牌标语,并发起了一系列营销活动,为其品牌造势聚集了声量。

小众运动品牌们的野心是藏不住的,它们确定优势定位之后,必然凭借着灵活身段,不断试探到优势之外市场。

比如Lululemon在传统的服装之外,开辟了全新的鞋履市场;而Hoka则在运动鞋市场之外,开辟了自己的服装线市场。Lululemon向左突围,Hoka向右迈进。

扩充产品线来自品牌实力的自信,但服装能否给Hoka贡献新的增量?用户是否愿意为Lululemon的鞋子买单?都是未知数。当产品功能性和消费群体差异性之下,能否把增量变成新的增长点,行业人士的态度是「谨慎乐观」。

巨头疲劳,小众补位

运动消费永远不缺新选手,细分赛道总能讲出新故事。

当Hoka在以户外越野出圈占领中高端,另一拨新势力ON昂跑、allbirds也在抢地盘。

昂跑和Hoka的诞生如出一辙,人格化的品牌特征明显。Hoka是法国越野运动员尼克•梅尔莫德(Nico Mermoud)与让-吕克•迪亚尔((Jean-Luc Diard)在法国创立;而昂跑则是铁人三项世界冠军得主奥利维尔·伯恩哈德与两位跑步健将大卫·阿勒曼和卡斯帕·科佩提在瑞士创立。

它们掘进中国的相似点在于,都是通过聚焦细分市场,在铁人三项和越野跑等小众运动中站稳脚跟后,借助资本和科技力量破圈,进而上升到更大众化的运动消费层面。对于追求个性的年轻人来说,这些运动品牌给足了场景化和新鲜感的消费体验。

与Hoka保持50%的销售增长一样,On昂跑过去五年也是一路狂奔。2022年1月到9月,On昂跑净销售额增长了60.3%,达到8.554亿瑞士法郎(约合60亿元人民币),尤其是在亚太地区,根据On昂跑的2022年第三季度财报,其营收同比增长85%,增速明显高于北美和欧洲地区。

知名数据分析机构NPD曾经表示,「疫情大流行期间,有两个品牌表现没有受到疫情的影响,其中一个是Hoka One One,另一个则是On昂跑。」

On昂跑在2018年进入中国,从这一年开始,昂跑就以每年超过60%的增速在成长,并在2021年成功在美国上市。而中国市场是其重要的组成部分,在2019年和2020年,昂跑在中国市场的净销售额分别为180万和550万瑞士法郎,同比增长199%。

原因在于,中国市场的运动鞋服消费增长迅速,但仍有巨大空间。中金公司就曾在研报中指出,2021年美国、日本人均运动鞋服支出是我国的10.3倍、2.5倍;美国、日本人均运动鞋服支出占总鞋服支出的比例在2021年分别达到37.7%、19.1%,我国人均运动鞋服消费仍有较大提升空间。

再加上国际运动品牌巨头2022年的中国市场尽显疲态,安踏体育的收入规模已经超过Nike大中华区收入,李宁收入规模也超越了Adidas大中华地区收入,本土品牌追赶国际品牌巨头已经成为时髦的话题。

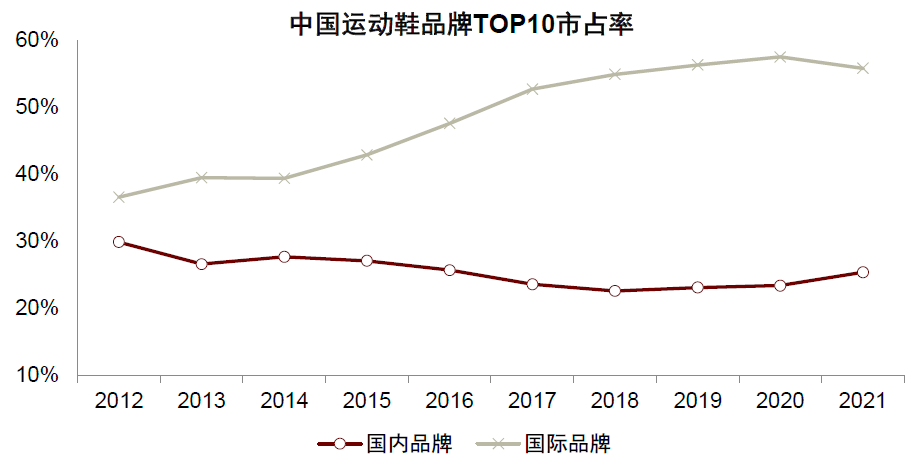

在运动服装品牌中,2021年还出现了一个变化。运动服装前10名的品牌中,国内品牌市占率合计达41%,超过国际品牌的36%,但在运动鞋领域,国外品牌仍旧牢牢占据主流市场,国内品牌市占率合计仅25%,国际品牌市占率合计达到56%,国内品牌在功能性较强的运动鞋领域仍有较大的发展空间。

也就是说,国潮运动服追赶国际品牌的梦想已经实现,但运动鞋仍要继续努力。

巨大的市场为Hoka和On昂跑等新势力提供了空间,而运动鞋背后的细分功能和科技创新,成了它们牢牢占据市场并打动中国消费者的核心元素之一,这就解释了为什么Hoka和On昂跑会成为中国消费者的新宠。

谁能更懂多元化的中国消费者,谁就是下一个消费新宠。国外运动品牌都在押注中国市场,它们依然相信中国的消费群体力量是中长期的。就像财报会上,Hoka母公司Deckers的CEO Dave Powers接到最后的一个提问,就是关于中国市场的。

Dave Powers并没有对中国市场给出直观表态,他说,「中国市场对我们来说还不是一个庞大的业务,但我们确实有长远的抱负……从长远看,我们看到了Hoka的巨大机遇」。

评论