文 | 财富质点 高杨

日前,妙可蓝多宣布终止收购吉林科技股权。

作为蒙牛体系内的关联交易,最初,这笔收购被认为可消除与大股东内蒙蒙牛共同投资的情况,并提升妙可蓝多对下属企业的控制力和独立决策权。交易戛然而止后,妙可蓝多创始人柴琇则表示,后续将继续推进交易事项的协商。

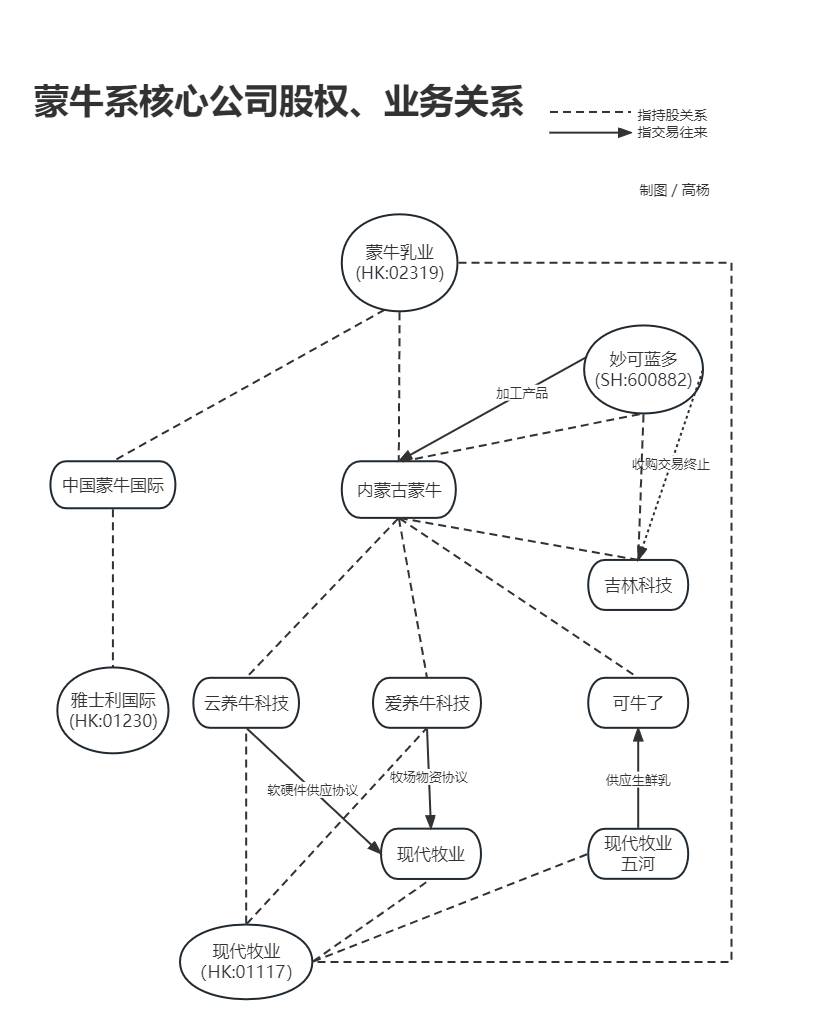

从0至今一路崛起,蒙牛系旗下已拥有、投资包括蒙牛乳业、妙可蓝多、现代牧业、中国圣牧等在内的多家上市公司,产品业务也由最初的牛奶生意扩张至奶酪、奶粉、冰淇淋等多个品类,一个庞大的奶业王国已然诞生。

它的内部齿轮,是如何咬合运转的?

01、奶酪关联交易告吹

在发酵剂与凝乳酶作用下,生鲜乳逐渐发生凝固,经成熟而制成的固态乳制品,即是奶酪。

身居庞大蒙牛奶业帝国体系内,妙可蓝多是蒙牛集团奶酪生意的主力贡献者,当前内蒙蒙牛持有其35.01%股权,为其控股股东。

2022年,妙可蓝多对吉林科技发起股权收购。交易前,妙可蓝多已持有吉林科技57.12%股权,其余42.88%的股权由内蒙蒙牛持有。交易完成后,妙可蓝多将持有吉林科技100%股权。

妙可蓝多表示,(此次交易将)消除与大股东共同投资的情况,改善上市公司层面对下属各生产运营主体的统筹规划安排能力。

吉林科技主要生产包括奶酪棒、马苏里拉奶酪、奶酪片等奶酪产品。2021年度,吉林科技及其下属公司实现奶酪产品总产量达到3.98万吨,占妙可蓝多奶酪产品总产量的70%以上。

这意味着,与蒙牛方合资成立的吉林科技,为妙可蓝多主营业务的主力贡献者。

2019-2021年度,妙可蓝多实现归属于母公司股东净利润分别为1922.99万元、5925.80万元、15442.85万元。

在募集说明书中,蒙牛乳业也提出,妙可蓝多被视为集团重要联营公司,是集团的策略伙伴。

02、庞大产业链中的上市公司们

除了妙可蓝多,蒙牛系上市公司还包括中国蒙牛乳业有限公司(简称“蒙牛乳业”)、现代牧业及雅士利国际等。

截至2月2日收盘, 这些上市公司中市值最高的是蒙牛乳业,总市值1560.32亿港元。妙可蓝多总市值178.72亿元,现代牧业总市值94.99亿港元,雅士利国际总市值52.20亿港元。

港股上市公司蒙牛乳业为蒙牛系最大的实体之一。截至2021年末,中粮集团及ArlaFoods合计持有发行人23.15%的股份,并由合资公司中粮乳业投资合并持有,其中中粮集团是蒙牛乳业的第一大股东,剩余76.85%的股份由公众持有。

2021年为“再创一个新蒙牛”五年战略的开局之年,当年蒙牛乳业实现收入881.41亿元。

截至2021年末,蒙牛乳业纳入合并报表的全资及控股子公司共计225家。其中,内蒙蒙牛又是蒙牛乳业旗下的经营主体之一,2021年实现营业收入808.34亿元。

蒙牛乳业收入来源多样,从产品类别划分,液态奶业务规模最大,2021年收入为765.144亿元,占总收入的86.8%。

液体奶业务中,又分为常温业务、低温业务、鲜奶业务。

常温业务主要为特仑苏品牌及蒙牛纯牛奶、纯甄品牌酸奶、真果粒及酸酸乳等乳饮料,还包括红柚四季春、乳此汽质0糖乳酸菌气泡水和酸酸乳沏个柠檬等新品。低温业务包括冠益乳系列0蔗糖、减糖系列产品,以及优益C品牌。鲜奶业务拥有每日鲜语品牌,曾在2021年内推出优护A2鲜牛奶。

提到蒙牛乳业的液态奶板块,就不得不提到现代牧业,其模式为“牧草种植、奶牛养殖、牛奶加工一体化”,多年前被蒙牛系收购股权。2022年中期报告显示,现代牧业的股东中,蒙牛乳业拥有其15.74%实益权益,并通过附属公司FutureDiscoveryLimited拥有40.62%受控制法团权益。

不过,据蒙牛乳业2022 年度第八期超短期融资券募集说明书,2021年末,蒙牛管理层判定蒙牛对中国现代牧业并无控制权,且其继续作为联营公司以权益法入账。

2019-2021年,现代牧业实现主营业务收入分别为55.14亿元、60.20亿元和70.78亿元。现代牧业以往的大部分收入来自原料奶销售,2021年收购富源国际后开始饲料销售业务。2022中期实现销售收入7.74亿元。

液态奶之外,蒙牛乳业的收入来源还有奶粉业务,2021年收入为49.491亿元,占总收入的5.6%。

奶粉业务经营平台之一为雅士利。蒙牛于2013年并购雅士利,雅士利主要从事乳制品及营养品制造及销售。早期,雅士利曾出现业绩亏损,后扭亏为盈。

收购于2019年的贝拉米同样也是蒙牛旗下奶粉业务之一。与雅士利的多年龄段覆盖不同,贝拉米主营幼儿配方奶粉及婴儿食品,已将品类拓展至婴幼儿辅食和零食。

除了液态奶和奶粉,蒙牛的收入来源还包括冰淇淋和奶酪。

2021年,蒙牛乳业的冰淇淋业务收入为42.402亿元,同比增长61.0%。冰淇淋业务包括随便、蒂兰圣雪、绿色心情等品牌,蒙牛乳业还于2021年3月底收购东南亚冰淇淋品牌艾雪。蒙牛乳业还收购了内蒙壹清,扩大其中国内地的冰淇淋市场份额。

在奶酪方面,2020年蒙牛乳业上市了爱氏晨曦国产黄油单品。蒙牛乳业爱氏晨曦餐饮奶酪业务可为用户提供乳品及解决方案。

更重要的是上市公司妙可蓝多,2021年报中蒙牛乳业透露,将在未来两年内,将集团包括奶酪及相关原材料(即黄油、植物油脂、奶油及奶油芝士)贸易在内的奶酪业务注入妙可蓝多。

03、如何咬合运转

蒙牛乳业2021年报提到,原奶成本在2021年高居不下,同比上涨明显,而面对此种压力,蒙牛集团也在改善产品结构,同时继续协同战略供应商加强奶源布局。

截至2022年6月30日,蒙牛乳业于全国共设有生产基地41个,于印度尼西亚设有生产基地2个,于澳洲设有生产基地2个、新西兰设有生产基地1个,年产能合共1274万吨。

庞大而成熟的奶源基地和销售市场网络,令蒙牛系企业得以受益。

《雪浪商业》注意到,2022年4月,雅士利国际曾发布公告,预期增加于截至2022年、2023年及2024年末止三个年度各年向蒙牛集团采购商品,原有年度上限分别为5.9亿元、7.7亿元、9.9亿元,经修订年度上限分别为12亿元、15亿元、19亿元。

再如妙可蓝多,亦自蒙牛大笔采购。

妙可蓝多发布的2023年日常关联交易预计公告显示,公司接受内蒙古蒙牛及其下属公司的委托代加工,主要涉及成长奶酪杯、奶酪棒及芝士片等产品,2022年1-11月实际发生金额为4300.84万元,预计2023交易金额为5000万元;公司向爱氏晨曦采购干酪、其他食品原辅料等原材料,2022年1-11月实际发生金额为323.98万元,预计2013年交易金额为1080万元。

现代牧业方面,2022年中期报告显示,借力蒙牛集团成熟的市场策略及渠道优势,“现代牧业”品牌奶进行全产品线布局。“依托蒙牛成功的营销策略、重塑‘现代牧业’品牌,采用差异化市场策略,主攻国内三、四线城市的蓝海市场。预期联营工厂会持续为本集团带来财务贡献。”

据新京报报道,2019年,现代牧业下游液奶品牌为现代牧业贡献了约3500万元的利润,同比增长近40%。现代牧业表示,产品布局方面借助蒙牛成熟的市场策略,主品销量稳定,新上市的基础白奶、高钙奶及核桃奶也快速增长;品牌奶渠道扩容,除布局三四线城市及传统下沉渠道外,一线城市采取商超直营方式,同时为瑞幸咖啡生产特供奶。

此外,现代牧业也与蒙牛乳业持股的多家公司,频频交易包括可牛了、爱养牛和云养牛。

可牛了方面,2022年12月,现代牧业公告,间接非全资附属公司现代牧业五河向可牛了供应生鲜乳。可牛了49%股权由内蒙古蒙牛持有,后者为上市公司蒙牛乳业旗下。

在2021年到2022年间,现代牧业五河与可牛了就供应及购买生鲜乳的历史交易金额超过4000万元。

上述协议所供应生鲜乳价格按公平原则基准经双方磋商后厘定,参照现代牧业五河于相同地区供应相同活实质性类似质量生鲜乳给其他客户的价格,以及华东地区乳业协会于2023年后公布的市场指导价。

爱养牛方面,2022年12月,现代牧业还发布公告,爱养牛科技供应牧场物资,协议项下牧场物资采供在2023年期间的年度上限约为2亿元。爱养牛科技由内蒙古蒙牛拥有25%股权,现代牧业也有持股。

定价方面,现代牧业集团向爱养牛科技集团应付的价格应参考现代牧业集团就同类牧场物资向独立第三方(无论为本地或海外)取得的最低报价厘定。

云养牛方面,2022年现代牧业曾与其订立智能物联网软硬件采供框架协议,后者供应智能物联网软硬件及配套服务。内蒙古蒙牛持有云养牛科技20%股权,现代牧业也有持股。

2022年9月,蒙牛乳业的募集说明书显示,中国蒙牛主要的关联交易类型包含以下两种,其中第一即是采用统购统销的业务模式:集团控股的生产子公司生产的产品统一销售给集团总部或区域总部,再由集团总部或区域总部统一对外销售。

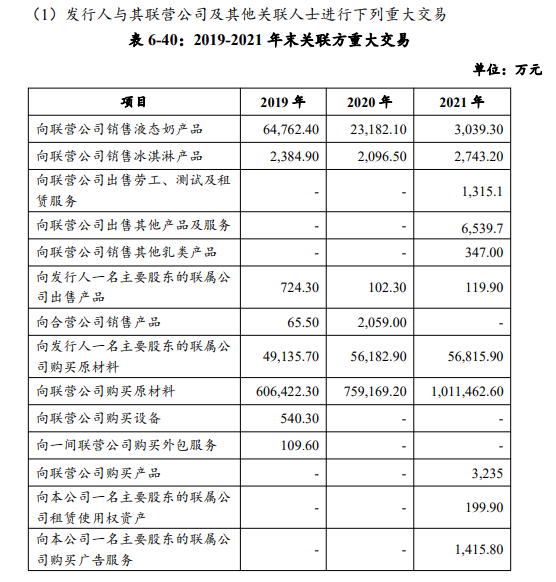

募集说明书显示,蒙牛乳业所披露与关联方的重大交易中,涉及金额较大的主要为购买原材料及销售液态奶产品事项。2019年、2020年、2021年,蒙牛乳业向联营公司购买原材料的金额分别为60.64亿元、75.92亿元、101.15亿元,向联营公司销售液态奶产品的金额分别为6.48亿元、2.32亿元、3039.3万元。

截至2019年末、2020年末、2021年末,蒙牛乳业关联方应收账款及票据合计分别为2.22亿元、3068万元、2549.6万元;应付账款及票据分别为6.67亿元、8.83亿元、10.42亿元。

除了业务供应和采购,蒙牛系之内亦存在密切资金往来。

据2022年9月,蒙牛乳业的募集说明书显示,中国蒙牛主要的关联交易类型之一为集团间各公司的资金借贷业务:总部通过银行以委托贷款形式统一归集及发放资金给境内外的关联方。

截至2019年12月31日,蒙牛乳业拥有应付若干联营公司委托贷款人民币3556万元,并已计入计息银行及其他借贷。蒙牛透过银行从若干联营公司取得该等贷款。结余为无抵押,且无利息。

截至2019年12月31日,蒙牛乳业分别拥有应收中国现代牧业及内蒙古富源国际实业有限公司委托贷款人民币10亿元及人民币5亿元,并已计入“其他金融资产”。蒙牛透过银行借出该款项。该委托贷款分别为无抵押及以乳牛抵押,年利率为4.79%及6.09%。

截至2020年12月31日,蒙牛乳业拥有应付若干联营公司的委托贷款人民币11,029,000元,并已计入“计息银行及其他借贷”。蒙牛乳业透过银行从若干联营公司取得该等贷款。结余为无抵押,且无利息。

2021年12月31日,蒙牛乳业向天津万弘企业管理咨询有限公司(卢敏放为其股东之一)借出人民币1亿元,该贷款无抵押,固定年利率为4.65%。

2021年12月31日,蒙牛乳业向中国现代牧业子公司中元牧业有限公司借出人民币4亿元。该贷款无抵押,固定年利率为3.85%。

据了解,蒙牛乳业主要的定价原则和定价方法包含以下三种:

(1)以完全成本加成的方式来确定生产子公司向集团总部或区域总部的销售价格。

(2)集团聘请第三方专业咨询机构对集团的统购统销模式进行调研,对集团总部、区域总部及生产子公司的功能及风险进行研究,最终确定采用完全成本加成方式为合理的定价模式。

(3)对应适用的完全成本涉及的加成率进行了基准分析,建立了独立交易四分位区间,并结合不同业态产品在不同市场时期的盈利能力差异合理制定生产子公司应获得的合理利润水平。采用完全成本加成的方式确定生产子公司的销售价格,可以使生产子公司在所执行功能保持不变的情况下,在不利的市场环境中也能获得相对稳定的利润回报。

集团间公司的资金借贷业务,采用可比非受控价格法。集团关联企业之间的借贷利率的厘定主要参考中国人民银行同期的贷款利率制定资金借贷的利率。

评论