文|阿尔法工场

平均售价从1.74万美元滑落至3100美元,毛利率从70%跌至44%,研发费用飙升……是禾赛科技、也是车载激光雷达市场的无奈。

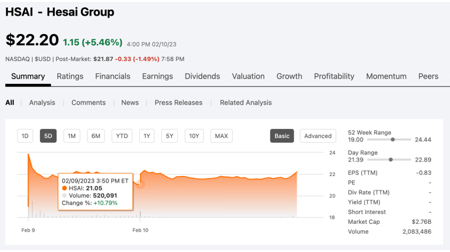

今年2月9日,禾赛(HSAI.N)于美国纳斯达克上市,成为中国激光雷达第一股。发行价为19美元,位于发行区间17美元到19美元的最高位置。该日收盘价为21.05美元,上涨10.79%。

禾赛股价,来源:Seeking Alpha

禾赛科技第二次IPO,终于成功。

国内A股曾是禾赛科技首选上市地。2021年1月,禾赛科技向科创板递交了招股书,计划募资20亿元,估值约为133亿。

一个月后,证监会出台了有关IPO股东信息披露的监管规则适用指引,该指引对股东穿透核查的监管更加严格。

“发行人股东的股权架构为两层以上且为无实际经营业务的公司或有限合伙企业的,如该股东入股交易价格明显异常,中介机构应当对该股东层层穿透核查到最终持有人。”

此后一月,禾赛科技撤回IPO申请。

禾赛科技成立于2014年,是三维光探测和测距(LiDAR)解决方案的全球领导者。

其LiDAR产品可实现广泛的应用,包括:配备高级驾驶员辅助系统(ADAS)的乘用车或商用车,提供客运和货运移动服务的自动驾驶车队,以及最后一公里送货机器人、扫街机器人、禁区物流机器人等。

过去三年多以来,禾赛科技的营收快速增长。2019年至2021年,公司营收分别为3.48亿元、4.16亿元和7.21亿元人民币。2022年前三季度营收为7.93亿元,较上年同期增长72.77%。

根据弗若斯特沙利文报告,截至2022年前三季度,禾赛科技与全球上市的LiDAR公司相比收入最高,比第二名高出3.6倍以上。

收入高速增长的同时,禾赛的净亏损也不断上升,2019年至2021年,禾赛科技净亏损分别为1.2亿元、1.07亿元和2.45亿元人民币。直到2022年前三季度,净亏损有1.65亿元,较上年同期的1.75亿元略有收窄。

净亏损的同时,是毛利一路下滑。报告期内,禾赛毛利率从70.3%跌至57.5%、53%和44%。

毛利率下跌的主要原因之一,是禾赛的激光雷达装置平均售价持续下降,从2019年到2022年前三季度,从17,400美元、12,700美元、7,700美元、8,000美元暴跌至3,100美元。

有报道称,禾赛在和大客户的订单中亏钱赚吆喝,产品售价不及成本。因此,营收再高也只能是越卖越赔。

01 与Velodyne:专利侵权与客户争夺

从成立到上市,禾赛科技的历史还不到十年。

2013年,李一帆刚刚在美国伊利诺伊大学香槟分校完成博士学位。他找到了自己的清华学长,彼时在美国斯坦福大学机械工程系深造的向少卿。

通过向少卿的引荐,李一帆多次参加斯坦福华人留学生聚会,并因此结识了同在斯坦福机械工程系的孙恺。

三人一拍即合,决定一起创业。2014年,他们回国创立了禾赛科技。

禾赛科技最初的产品是气体遥测系统,包括激光甲烷遥测仪和激光氧气传感器。不久之后,他们的目光转向了激光雷达领域。

2016年10月,禾赛科技正式发布了第一款32线激光雷达。2017年4月,推出新款40线激光雷达Pandar40,对标美国激光雷达制造商Velodyne(VLDRW.N)的HDL-64E,并以此打入自动驾驶市场。

百度(BIDU.O)是禾赛最初的重要合作方。

2017年,禾赛与百度共同发布了基于Apollo平台的自动驾驶开发者套件Pandora。

然而,2017年7月,正值百度拟向禾赛科技注资1.05亿元的敏感时点,董事长孙恺爆出个人生活丑闻。据传,孙恺在朋友圈高调示爱某券商首席分析师,当时两人均有家室。

孙恺因此短暂辞去了董事长一职。其原本担任的公司法人代表也由CEO李一帆接任。孙恺仅保留了首席科学家的头衔。

有媒体报道认为,该事件间接导致百度与其竞争对手Velodyne合作。

不过,2018年,禾赛科技助力百度推出Apollo Robotaxi。同年,禾赛完成了由百度和光速中国领投的2.5亿元B轮融资。

丑闻并没有对禾赛造成过大的冲击,但接踵而至的,是一起耗资巨大的专利纠纷。

禾赛的产品从价格上给Velodyne带来了极大的压力。Velodyne的HDL-64E刚推出时单价达8万美元,之后一度只涨不跌。而禾赛生产的对标产品Pandar 40P售价仅不到4万美元。

2019年,Velodyne提起专利诉讼。涉及专利侵权的Pandar40P和Pandar64占禾赛营收比例超过90%。

2020年,禾赛很快签署了和解协议。虽然法院最终并没有就禾赛科技是否涉嫌侵犯 Velodyne 专利进行裁决,但签署和解协议这一行为本身,令外界对禾赛科技的创新能力有所质疑。

这份和解协议使禾赛付出了巨额补偿。先是一次性支付1.6亿元费用,后续还要每年支付专利许可使用费直至2030年。

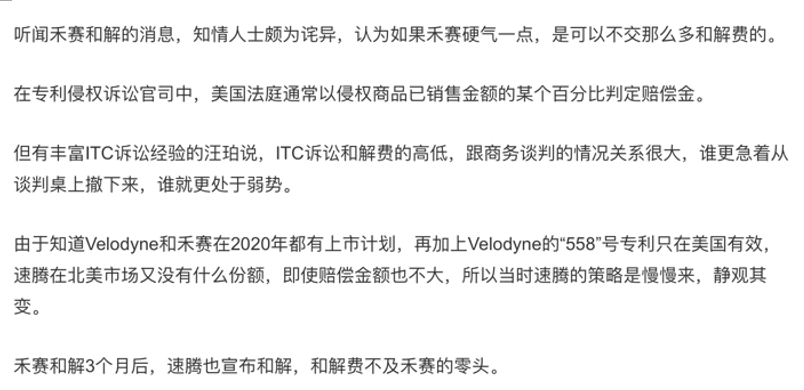

外界认为禾赛的这笔用于和解的费用“交高了”。如此心急促成和解,或许与禾赛科技的上市进程有关。

来源:雷锋网

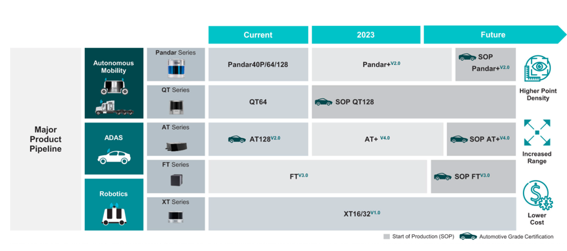

2022年是禾赛发展历史上又一个分水岭。禾赛的战略方向,由机械雷达转型至半固态和固态雷达,转向ADAS领域。半固态激光雷达AT128和纯固态补盲激光雷达FT120产品落地。

从销量看,这一转型十分成功。2019-2021年,禾赛科技分别销售了2900台、4200台和1.4万台激光雷达。2022年,交付量则跃至超过8万台。

02 估值:行业寒冬下的积极预期

禾赛科技此次美股IPO发行价格为19美元,募资规模达到1.9亿美元。以发行价计算,禾赛科技市值约24亿美元(约合人民币160亿元)。

今年2月9日上市后,禾赛科技股价一直在20.95美元上方运行。截至2023年2月13日,禾赛科技以22.43美元收盘,市值近28亿美元。

上市前,禾赛科技曾获得超过5亿美元(约合33.8亿元人民币)融资,投资方包括高瓴创投、小米集团、美团、光速系资本等多家知名机构。

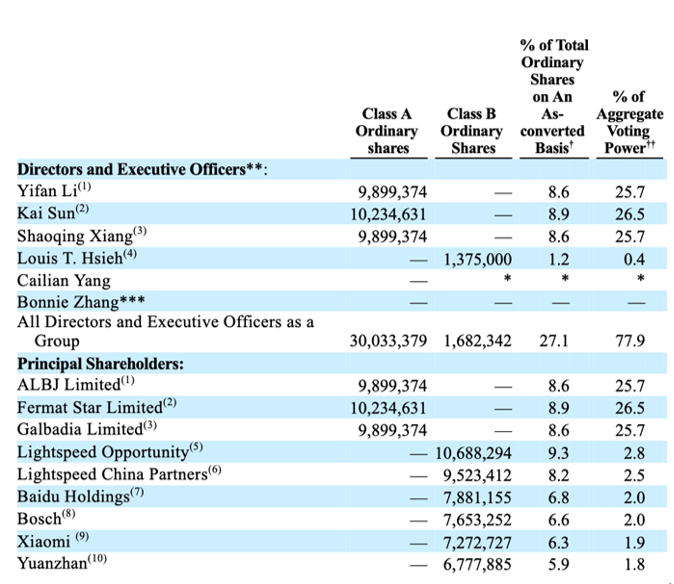

从股东结构来看,禾赛科技管理层一共持股27.1%,有77.9%的投票权。

光速系资本是最大的外部股东,其中,Lightspeed Opportunity持股9.3%,Lightspeed China Partners持股8.2%。另外,百度、博世及小米分别持股6.8%、6.8%和6.3%。

禾赛科技主要股东,来源:招股书

2022年第三季度,禾赛净利率为-20.85%,但和其他激光雷达上市公司相较,却不算“非常严重”。禾赛科技的竞争对手,Velodyne和Luminar(LAZR.N)的净利率分别为-99.74%和-147.72%。

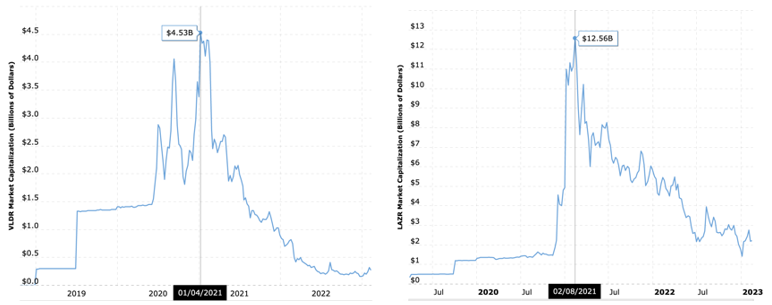

这两家股价也显露出即将曲终人散的迹象。

Velodyne的市值在2020年上市时约18亿美元,在2021年1月巅峰时期约45.3亿美元,今年跌至3.2亿美元。Luminar的市值在2020年上市时约34亿美元,在2021年2月巅峰期约为125.6亿美元,今年跌至24.2亿美元。

Velodyne(左)和Luminar(右)历史市值水平,来源:macrotrends

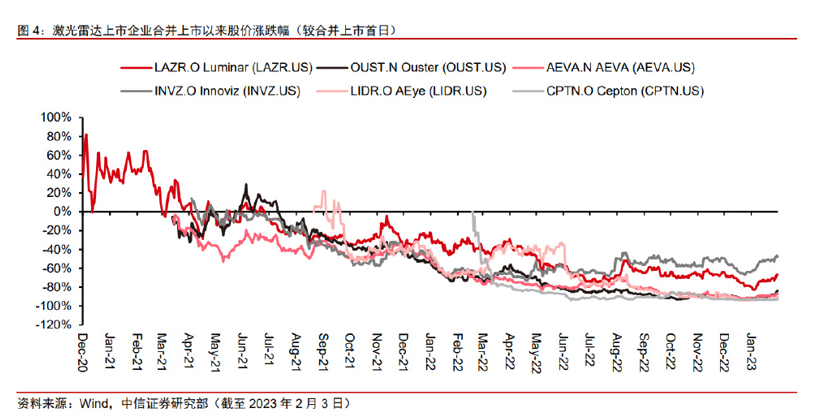

对于激光雷达,禾赛科技选择上市的2023年,全行业已陷入寒冬,不再是2020年时市场对其前景饱含超高预期的状态。

其实2022年第四季度,激光雷达行业就开始进入了大逃杀阶段。

2022年9月30日德国激光雷达公司Ibeo公司发布通知称,由于无法获得进一步融资,公司向德国汉堡法院申请破产。

同年11月7日,Ouster(OUST.N)和Velodyne宣布进行全股合并。在宣布消息之前,Ouster的股价已经下跌到1美元左右,接近退市红线,Velodyne的股价也已下跌近80%。

此外,多家激光雷达上市企业的市值也在2022年巨幅下降。据Crunchbase,Quanergy(QNGY.N)跌幅达99%、AudioEye(AEye.N)跌幅91%,Innoviz (INVZ .N)跌幅53%。

行业寒冬中,还能够逆势增长收获正向预期。某种程度上,想必是市场为禾赛科技开出的“龙头溢价”。

根据弗若斯特沙利文报告,向ADAS市场的汽车设备制造商售卖激光雷达产品,禾赛是为数不多能批量出货的公司之一。

禾赛科技主要产品条线,来源:招股书

03 每卖一颗激光雷达,至少亏损3000元

从出货量上,禾赛科技是当之无愧的激光雷达龙头。截至目前,禾赛科技累计交付超10万台激光雷达。禾赛科技已获得了包括理想(2015.HK)、集度、上汽(600104.SH)等10家主流车企累计数百万台的量产定点。

禾赛的自动驾驶客户包括Aurora、Zoox、TuSimple、NVIDIA、Nuro、美团(3690.HK)、百度、文远知行等。

然而,有媒体报道,禾赛从理想和小米(1810.HK)等大客户处得到的订单,供货价格远不及成本,每年亏掉上亿。“禾赛就是敢于亏钱。”

据雷锋网消息,禾赛给理想L8、L9的供货价格是成本价的五折,这意味着,每卖一颗,禾赛至少亏损3000元。这笔订单算下来,禾赛一年将亏掉近两亿。而小米的订单,将会使禾赛赔得更多,在“骨折价”的基础上,小米还有定制化要求。

行业人士称,激光雷达行业整体都在走向内卷,价格战无可避免。比如华为此前就高调宣称,未来计划将激光雷达成本降低至200美元,甚至是100美元。

但门外的“野蛮人”,还有正在推向市场、号称激光雷达“平替”的4D毫米波雷达。

3D毫米波雷达曾因为缺乏高度信息并在识别静止物体上存在缺陷,而不受待见。

但4D毫米波雷达增大了实际或虚拟的天线阵列,除了增加高度信息,还能提供更为丰富的点云数据,借鉴激光雷达的信号处理方式,采用3D或2D网络进行物体特征提取和识别。

相较于激光雷达,4D毫米波雷达能全天候工作,不受大雪大雨等极端天气影响而出现较大的偏差,能在各种天气实现1度角分辨率。

最重要的是,以2022年公开资料显示的激光雷达价格1000美元为参照,4D毫米波雷达价格约为激光雷达的1/10。

虽然目前4D激光雷达还处于发展早期,并且仅能媲美低线束激光雷达,距离全方位替代前向感知的长距离激光雷达尚有差距,但其侧向优异的性价比感知方案,以及在低阶自动驾驶层面足够实用,已经吸引了海内外厂商提前占位。

采埃孚、海拉、安波福等传统Tier1,以及国内森思泰克、华域汽车、隼眼科技、华为等国内公司都已纷纷布局4D毫米波雷达解决方案。

大陆集团的ARS540已应用于小鹏G9的前雷达位置。采埃孚的也已拿到了上汽的定点。德赛西威(002920.SZ)去年5月在投资者互动平台表示,公司的77GHz毫米波雷达已经在多个国内主流车型上规模化量产。

有消息称,近期的特斯拉自动驾驶(FSD)新方案中,也将启用之前放弃的毫米波雷达。

4D毫米波雷达正逢其时,因为下游市场的降本潮来了。

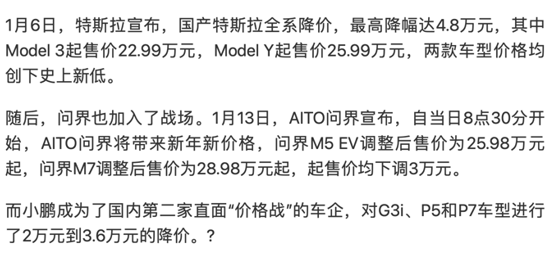

新能源车市场增速预期,相比亮眼的去年,将有大幅减缓。2022年新能源车销量同比增长超90%。而对2023年,惠誉评级预期仅有30%增长。从开年1月数据看,新能源汽车销量同比下降6.3%。

在此背景下,车企将会进一步降低价格来保持市场份额,甚至保住品牌生存。仅2023年年初,已有特斯拉(TSLA.O)、问界和小鹏(XPEV.N/9868.HK)等多家车企宣布大幅降价,降价幅度从2万元到4.9万元不等。

来源:金融界

因此,车企有极强的动机采用性价比更高的自动驾驶解决方案——如激光雷达与毫米波雷达及其他视觉系统共组,以降低总成本。

在理想L9搭载的AD Max辅助驾驶系统中,硬件方面除摄像头和超声波雷达外,还有1颗禾赛科技的AT128半固态激光雷达,以及1颗4D毫米波雷达。

据分析,后者的供应商大概率是海康威视(002415.SZ)的控股公司森思泰克。这意味着,国产4D毫米波雷达业已开始量产。

可以想见,中短期内激光雷达单车用量将减少,长期甚至有可能被全球大厂争相研发的毫米波雷达技术完全替代。

2021年到2022年,按照招股书的各项成本/出货数量计算,禾赛科技的单个雷达成本下降至原来的51%。但和同期产品价格从8100美元下降至3000美元相比,成本控制的进步速度仍旧追不上售价下滑的速度。

看得出,禾赛科技已经十分努力,但毫米波雷达抢道技术路径的降维打击,正在日益变成现实。

在下游预算宽松时都无法盈利,车企大打价格战时,就更难被允许配件高毛利空间存在。

04 高端技术只是“摆设”?

巴菲特有言,回顾整个商业历史,有太多企业就像“罗马焰火筒”(roman candle)只是辉煌一时,这些企业的护城河事后证明只是摆设而已,很快就被竞争对手轻松跨过。

企业要想取得持久的成功,至关重要的是要拥有令竞争对手望而生畏的竞争壁垒,其“护城河”必须具有可持续性。因此,高端技术并不属于真正意义上的护城河,无可替代的成本优势才是。

从终端市场而言,消费者欢迎看上去粗糙但便宜好用的产品。相比最好的技术,更合适更便宜的技术,更可能抢占高端技术的发展机会,带来技术变局。

这非常像上世纪80至90年代发生的LD与VCD大战。

当时市场流行的LD(Laser Vision Disc,激光视系统,简称 LD)影碟机,虽然画质与音质堪称上乘,但因为每张碟片价格高达数百元,除了土豪,只能在歌厅播放,后来被粗糙但影音质量好过录像带的VCD(Video Compact Disc,影视光碟,简称VCD)全面抢占家用市场。

市场由VCD出发,但并未走向LD升级,而是往另一条DVD、HD以及蓝光技术树发展,彻底抛弃了LD。

行业向上演进,始终寻求的是成本与技术的最佳均衡点。成本的话语权甚至超过了技术本身,从而逆向改变时间轴。

这样模态的技术演进,在自动驾驶行业还在继续。

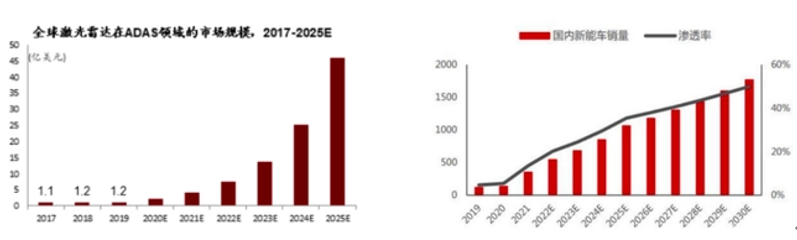

IDC数据显示,2022年上半年,L2级辅助驾驶的渗透率为26.6%。但直到2022年11月,激光雷达市场渗透率仅为1.5%。而今天和未来的广阔空间,既留给了激光雷达,也留给了激光雷达的竞争对手。

中金相关研报图表,来源:科技新知

仅就激光雷达赛道而言,禾赛科技目前市场份额暂列第一,但竞争格局还远未真正的确定。

2022年,行业内诞生了纯固态补盲激光雷达产品用于侧向补盲的方案。5月,亮道智能率先发布了采用这一方案的量产产品LDSatellite。

随后,11月,禾赛科技和速腾聚创也抓紧发布了面向ADAS领域的相应产品FT120和RS-LiDAR-E1。

技术快速迭代与内卷,使禾赛时刻不能放松研发投入。2019年至2022年前三季度,禾赛科技的研发费用分别为1.50亿元、2.30亿元、3.68亿元和3.76亿元,分别占同期净收入的43.0%、55.3%、51.1%和47.4%。

行业仍旧拥有巨大的潜力。一方面说明禾赛有更多上升空间,但同样意味着应用方案和技术路线存在大幅变化的风险。

VCD掘墓LD的教训殷鉴不远。是继续坚持“理想主义”烧出一条血路,还是拥抱现实转向“不性感”但成本优势明显的产品?摆在了禾赛科技面前,变成一个不得不回答的问题。

评论