文|每日财报 吕明侠

作为国内市值第一的本土运动鞋服制造商,安踏(02020.HK)近期发布了一则管理层变动公告,公司创始人丁世忠卸任CEO。同时,还有赖世贤、吴永华等高管的变动通知。值得注意的是,这是安踏成立32年来,对组织架构调整最为凶猛的一次。

而此次人事变动中最引人关注的是,关于3年前斥巨资收购的亚玛芬的人事安排,因为这个收购直接导致安踏在一段时间内资产负债率升高。目前,安踏对亚玛芬享有绝对的控制权,可一直未将亚玛芬并表的做法也饱受争议。

由此,安踏这次人事大变动,是否意味着再度开启IPO,也成了外界思考的重点方向。

周期后的“危机”

安踏集团1991年起家于福建晋江的一家制鞋代工作坊。1999年,丁世忠花80万签约当时炙手可热的乒乓球运动员孔令辉做形象代言人,又花300万在央视打广告,这些钱几乎占到当时安踏全年利润的80%。

一年后,在2000年悉尼奥运会上,孔令辉获得奥运会冠军,名声大噪,安踏也随之成为全国知名的运动鞋品牌。而丁世忠开创的营销模式,也引来晋江其他鞋企的效仿。

2001年,成立十年的安踏,已从制鞋小作坊发展成一家盈利、在全国有一定品牌知名度的制鞋企业。同一年,北京申奥成功,国内运动鞋服行业也迎来了快速发展的红利期。

受此刺激,国内运动服装品牌纷纷受益,国产运动品牌无一不开足马力、扩大产能。可给整个行业带来产量高增长的同时,也让众多运动品牌走入“库存危机”,随之不少企业都“倒下了”,比如喜得龙、德尔惠等。

回顾分析来看,国内运动鞋服市场会随着大型体育赛事的举办和结束而呈现一种周期性的波动,赛事举办中,消费行为旺盛,品牌赚得盆满钵满,赛事举办后,消费行为萎缩,品牌产品出现过剩。

而就2022年北京冬奥会而言,类似的周期情形再次上演,但不同以往,行业营销端的成本早已拉高。根据安踏2022年中报,虽然公司销售费用增长了近乎30%,但是相应的销售增长却低于15%。

所以不得不说,国内运动鞋服市场的经营环境或已悄然发生了改变。

高管大洗牌

回到此次安踏管理层大变动,可以说调整范围之大,在其近年的发展轨迹中都实属罕见。除了公司创始人丁世忠卸任首席执行官,仅留任董事会主席外,安踏此次人事调整的重头戏在其他几位高管的职位调整上。

其中,郑捷卸任集团总裁和户外运动品牌群首席执行官,留任执行董事;首席财务官赖世贤和专业运动品牌群首席执行官吴永华卸任原有职务,二人的新身份均为联席首席执行官。

调整后,安踏将现有品牌划分为主品牌(安踏)、FILA、亚玛芬、其他品牌四大板块。公告显示,丁世忠将继续管理生产职能,但不再负责供应链管理。其他三位高管中,赖世贤分管主品牌和其他品牌,吴永华则负责FILA,郑捷继续以亚玛芬首席执行官的身份负责相关业务。

毫无疑问,这是丁世忠放权的重要信号。而对于所谓的“联席首席执行官”,即“双CEO”,对此安踏表示,是为了更好地落实集团“多品牌”及“全球化”战略,提升管理效率,强化人才队伍建设,对标国际大型企业治理模式。

而在国际化布局上,2019年3月,安踏就完成了对亚玛芬的收购。据悉,亚玛芬是一个芬兰体育用品公司,旗下品牌包括奢侈级户外装备品牌Arc’teryx、山地户外越野品牌Salomon,以及Peak Performance、Atomic、Suunto、Wilson及 Precor等,辐射海外市场。

不难看出,对于提出“多品牌”及“全球化”战略的安踏而言,亚玛芬未来的发展将至关重要,而让郑捷将精力聚焦于此,必然是把压力转到了他的身上。

自身的“不安”

可现实影响来看,自收购亚玛芬之后,安踏的资产负债率就开始有些“脱缰”。

数据显示,公司资产负债率先从2018年中报时的6%升至22.8%,到2021年已经飙升至54%。即便到了2022年上半年,安踏的资产负债率有所下降,但仍然有45.85%。而同期李宁的资产负债率仅为28.68%。

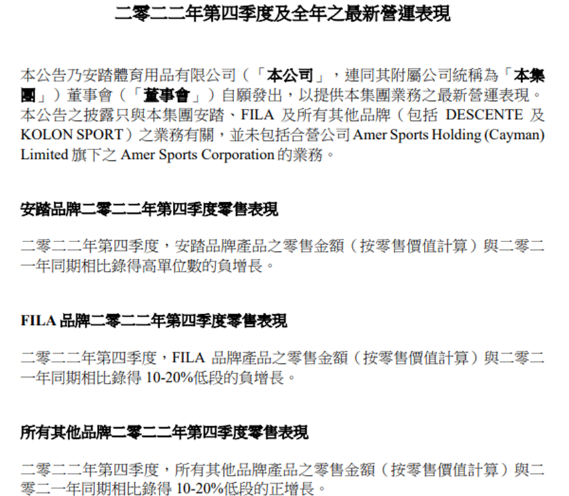

同时,据安踏最新披露的财报显示,其四大业绩板块的成绩都不算亮眼。

相较2021年整体超五成的营收涨幅,2022年安踏集团旗下品牌增速有明显的下滑。2022年全年,安踏品牌产品的零售金额与2021年相比录得低单位数的正增长。其中,安踏主品牌在2022年第四季度出现负增长。

(图源:公告)

而对比2021年同期,无论是主品牌安踏,曾被称为“现金奶牛”的FILA,还是旗下迪桑特、可隆等其他品牌,增速均有明显下滑,尤其是一向肩扛“高增长”大旗的FILA更是出现负增长。

与此同时,安踏的库存周转率长期以来也居高不下。2022年上半年,其库存周转天数为145天,达到历史最高,同期李宁和耐克的数据则分别为55天和109天。

基于以上,按业内主流的判断角度,安踏或对亚玛芬单独分拆上市,因为这样可以直接为安踏迎来较大的竞争优势。毕竟,不论是考虑对亚玛芬分拆上市,还是对于旗下多品牌的强化打造,都跳不出安踏目前处境的“不安”。

打江山易,守江山难。对于如今的安踏来说,新一轮的周期已然开启。

评论