文|赶碳号

商业的本质是为满足市场需求创造价值。而企业/组织要想获取超级利润,本质就是壁垒,就是把对手挡在外面的“城墙”、“护城河”。

资金、技术、资源、政策……各行各业的本质不同,壁垒也大不同。比如,生物、芯片行业的壁垒是技术;快消行业的壁垒是品牌;不动产行业的壁垒是资金和人才,垄断性行业的壁垒是政策,化石能源的壁垒是矿藏资源。

那么,储能行业的壁垒,会是什么呢?

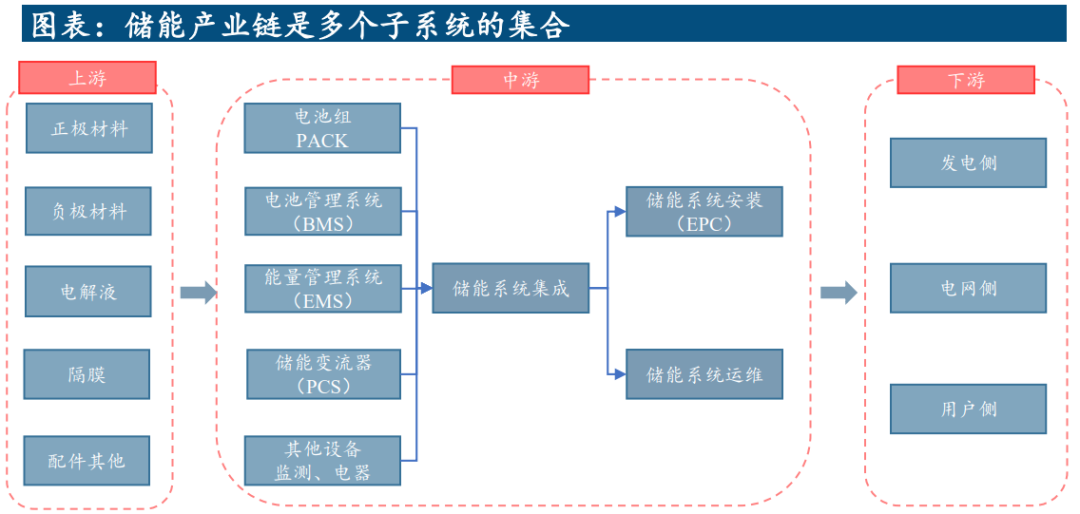

01、制造端:上游比资源,中游拼技术,下游靠政策

双碳背景下的能源结构转型,主要靠风光氢储新能源来推动。储,又是四个细分行业中既完全新兴、又商业可及的一个产业,也相对复杂。

各行各业都有各自的壁垒,无外乎资金、技术、资源等。城墙有多厚多高,护城河有多宽多深,决定企业生死。

光伏制造企业的壁垒,储留香认为,实现平价上网前政策因素决定多一些,而现在更多是“资金+技术”。

光伏行业的本质是有效成本控制之下的光电转化效率。控制住了成本,提升了转化效率,基本上就是行业的王者。这两年的拥硅为王,核心还是资金和技术门槛,而不是生产多晶硅的矿产资源。最近跨界光伏的黑马,也往往是资本+人才的强强组局。虽然在光伏辅材环节,诸如高纯石英砂具备资源稀缺属性,但毕竟还不会成为影响光伏产业发展的主要因素。

氢能,之所以还没有实现完全商业化、商业可及,关键还是因为技术瓶颈,不能低成本的制氢、储氢、加氢、用氢。氢能产业的壁垒很清晰。就像芯片,不是通过靠钱砸就能搞出来的。当然,扶持一个战略性新兴产业,初期的政策补贴必不可少。

所以,氢能企业就是技术驱动,政策支持。完全商业化后,谁掌握核心技术谁就通吃,而在商业化前,政策支持谁,谁就能活下来。

储能行业却大不相同:

从行业的新兴角度,这个行业成所以成为一个行业,才不过两三年,市场机制体系还未形成、完善;

从产业链角度,行业分工的产业链从最上游的原材料到终端用户,足够长也足够细分;

从市场参与主体角度,有的环节存在寡头,有的环节又足够分散。

储能产业链的上下游关系相对复杂,主要由资源+技术驱动。举一个简单的例子,以说明其复杂性:资源与技术在储能产业,是既对立又统一的一对矛盾。

上游靠原材料资源。在资源方面,有锂走遍天下,无锂寸步难行。

最上游的锂、钴、镍等资源均具备稀缺性,价格波动明显,直接影响到锂电池的成本,上游矿业资源企业,拿走的利润也最丰厚。

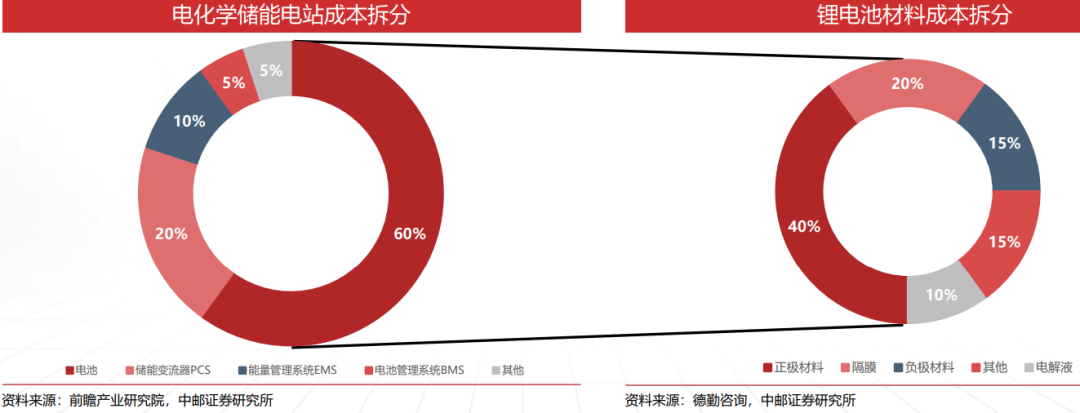

电化学储能电站中的锂电池占比60%,正极材料占比24%,锂占正极材料的85%(德方纳米)左右。这样算下来,最上游的锂,至少要占到储能电站成本的20%。在光伏行业,最上游的硅料,在终端光伏电站的成本构成中,最多占到8%-10%。

如果一个行业,最上游的原材料,在经历四五道行业分工与利润分配之后,最终仍能在终端产品的成本中占到20%,而且这种原材料本身具备稀缺性、独占性。那么,原材料在这个行业的话语权,一定是压倒性的——除非哪一天这种原材料被完全替代掉。打个比喻,锂之于电池,就像铜价对电缆这种产品价格的影响一样,电缆企业一般都会套保做铜。

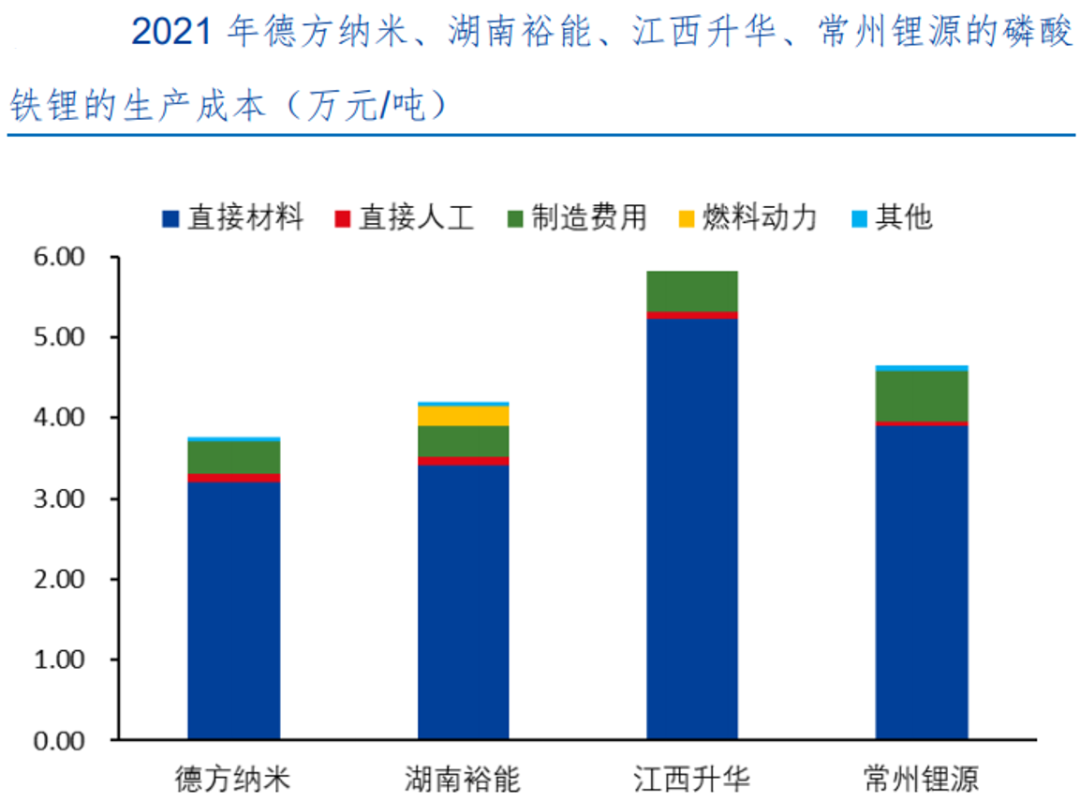

中游靠核心技术。在技术方面,锂离子电池的能量密度、功率密度和循环寿命都在大幅提升,不断抵消掉原材料的上涨。储能用锂离子电池能量密度,已经比十年前提高了一倍以上,功率密度提升约50%。这大大改善了锂资源对于行业的钳制。

尽管上游原材料价格快速增长,锂离子电池储能电池系统成本仍呈下降趋势。虽然和光伏行业类似,在锂电池、正极材料等环节,目前也都出现了产能严重过剩的征兆。当然,任何行业都一样,技术领先者,无疑是活得最好的那一个。

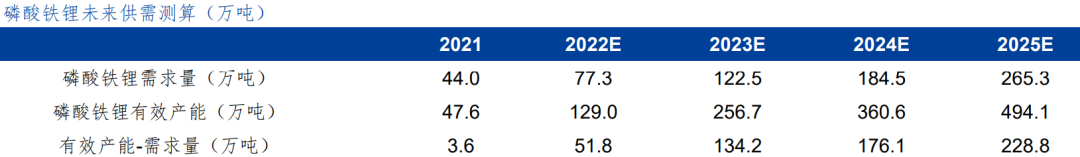

未来,正极材料将会出现严重的产能过剩;来源:华金证券

从行业分布格局上,储能的市场竞争格局和光伏行业又有很大不同。光伏行业大局已定,未来大概率是两超多强格局——至于哪两家是两超,谁又是多强,大家先自行脑补,改日撰文深入分析。

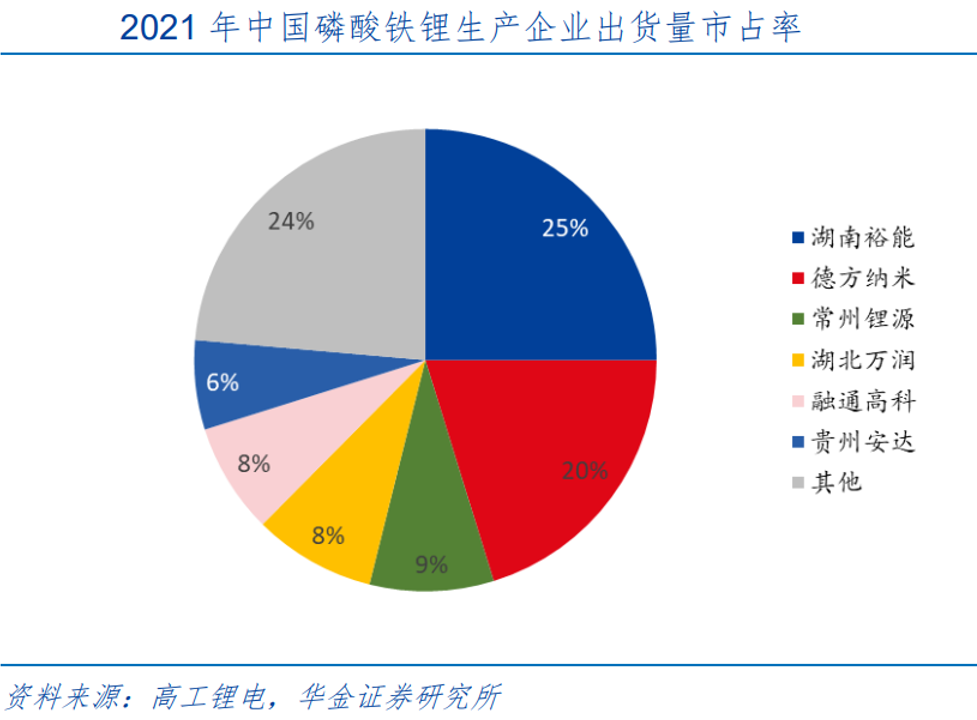

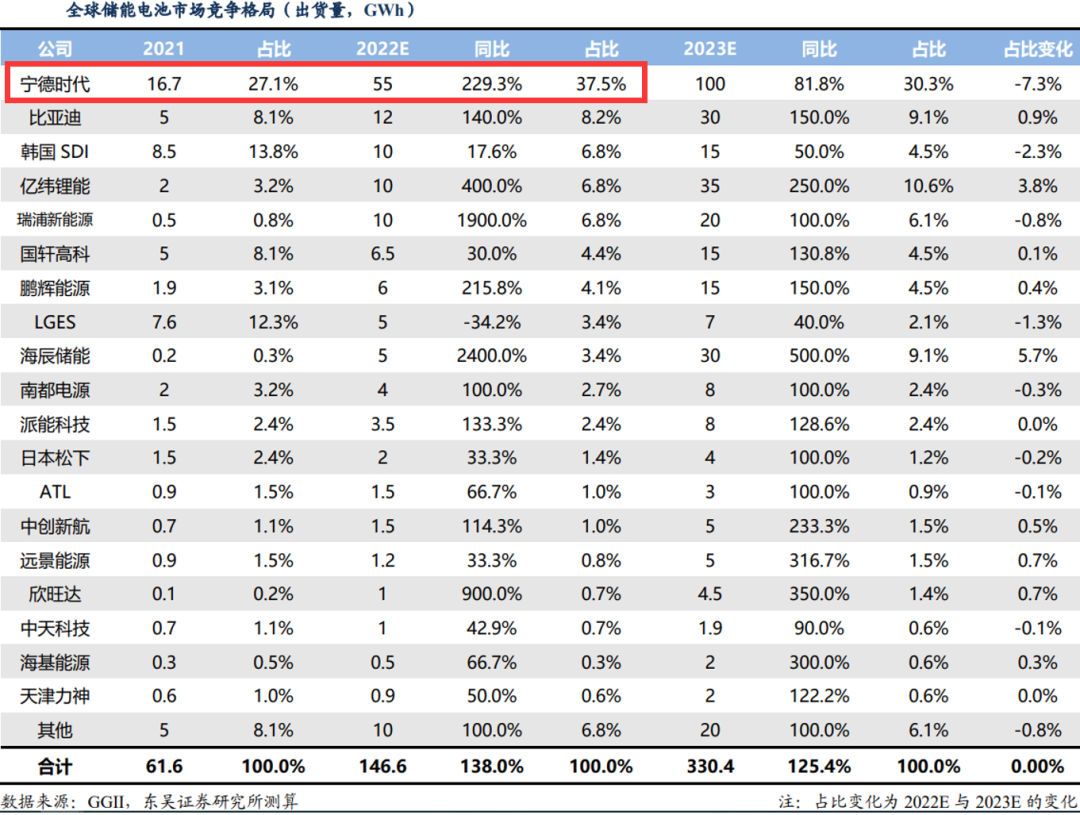

在储能制造业的最后一环——产品端,类似光伏行业的一体化组件企业,其特点是“一超多强”,或者说是一超多不强,宁王一家独大。

尽管各家增速迅猛,但除宁德时代,还没有一家占比能超过10%。这在其他行业,是非常罕见的。

宁德的故事广为人知,在此不展开。但宁德时代的一体化做得也很彻底,最上游参与洛阳钼业在非洲的锂矿,中间投资最大的正极材料企业湖南裕能,最下游一路做到储能电站。这样的企业在产业链中的话语权是举足轻重的。

宁王的一体化战略,复杂得超乎想象,远非几句话能说得完,以后单独梳理成篇。

虽有宁王存在,仍有黑马逆袭,海辰储能就是这种类型。在2022年的一年中,海辰储能出货量同比增长了2400%!据其自称,储能项目数量也是行业第一。海辰已经吸引了经纬创投等一众明星投资人,估值过百亿。对于这类充满神秘色彩的横空出世,总会让人好奇,以后有机会再解构其商业模式。

总之,新型储能的制造环节,从国内市场来说,本质上就是一个“上有材料控制,中间制造环节大扩产混战成一团,下有超级巨头,终端有央国企招标说了算”的行业。

粗略形容,可能未必准确,电化学储能行业的特点就是,上游的壁垒是资源,中游的壁垒是技术,下游的壁垒是政策(国内市场配储能是强制性的,增加了光伏电站每W约0.3元的成本)。

02、需求端:工商储能,王冠上的明珠

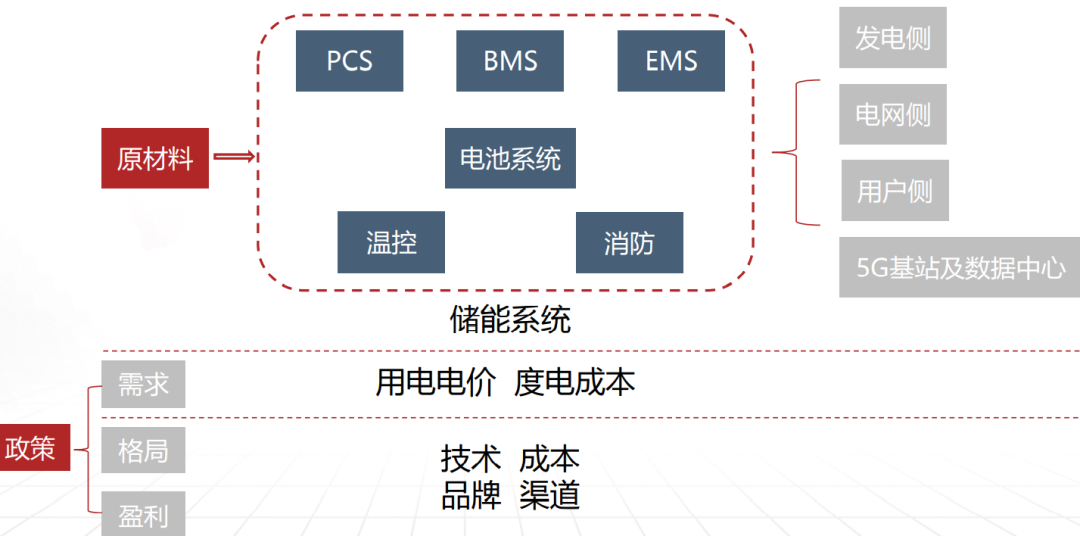

上面这张图是储能产业的一个框架。用“王冠上的明珠”这样老掉牙的比喻可能有些违和,但在笔者看来,可能比α、β更形象些。

在过去的2022年,国内国际两个市场的电化学储能同时爆发,但又各有各自的特点:

国际市场主要是户用储能系统的爆发式增长,而国内市场主要是为风电光伏配套的大型储能系统为主。

这是表象。往深处一层,国外户用光伏火爆,叠加能源危机,自然户储增长迅猛。国内的大风光基地早期建在火电资源周边,用煤电调峰。而现在要求强配储能,从发电侧自然是用大型锂电池储能系统调峰,而电网侧则是用抽水蓄能调峰。

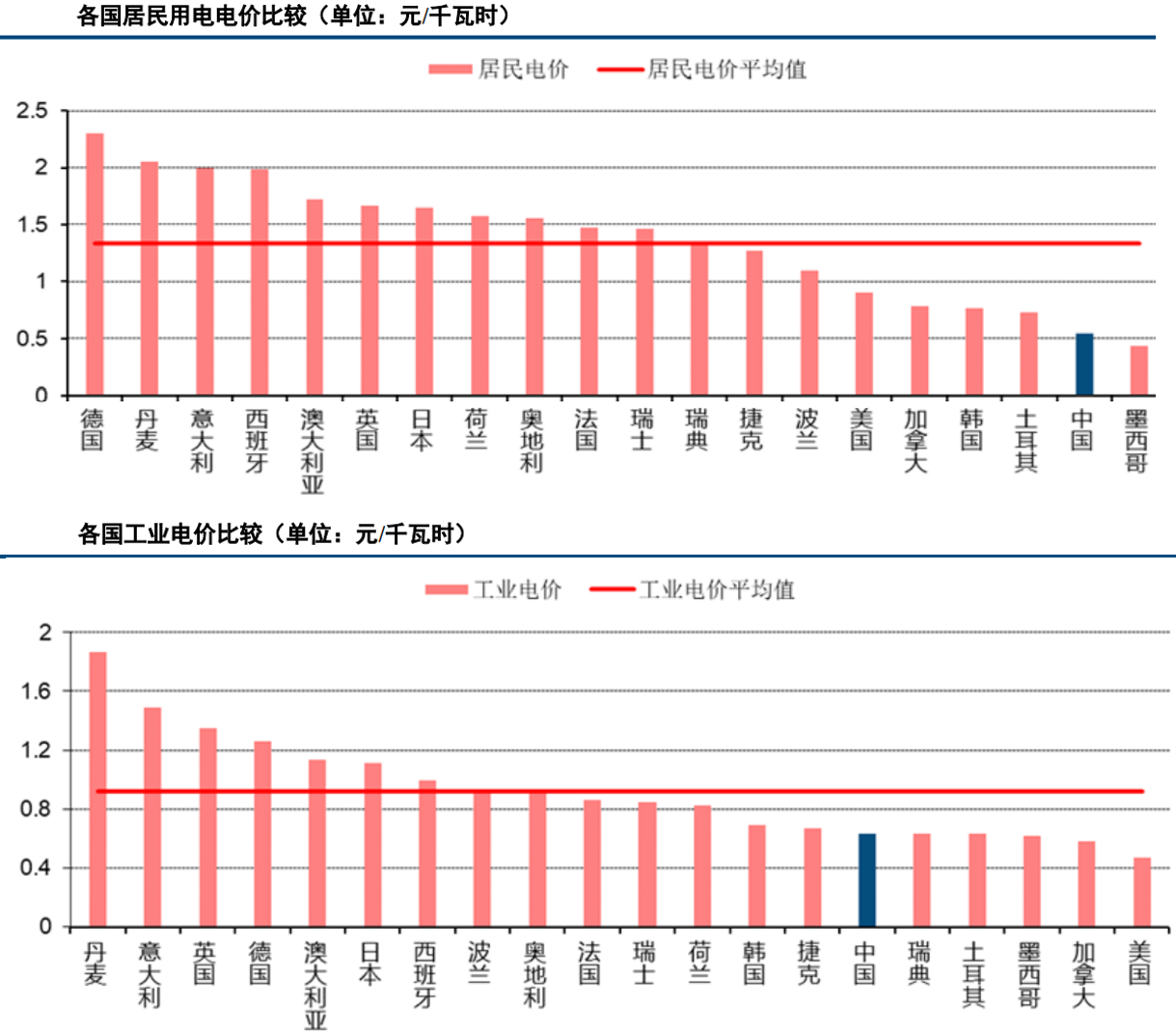

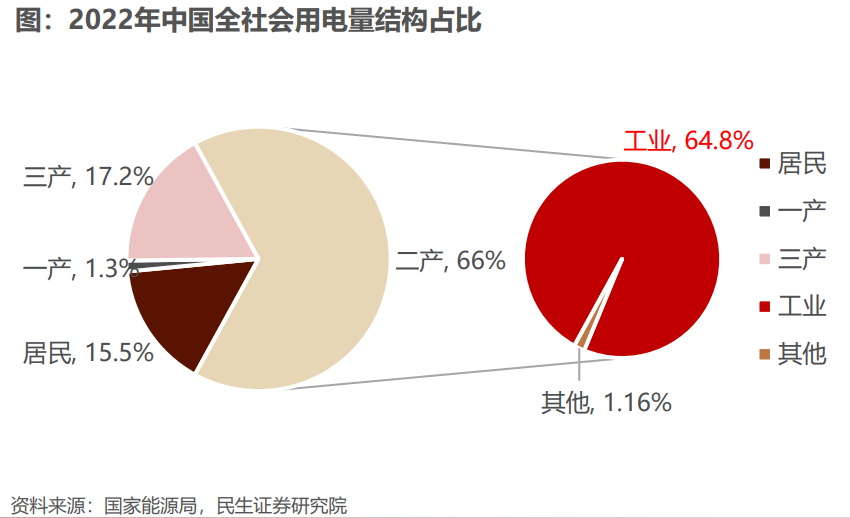

如果再往深入一层思考,就是电价体系完全不同以及补贴政策造成的。欧美国家居民用电价格高于工业用电,而我国恰恰相反。

数据来源:中电联

欧美国家近年来通过各自不同政策补贴户储,户用储能自然大爆发,用户既是发电侧,又是用电侧。

澳洲政府对大型储能电站直接补贴,所以澳洲的大型储能电站机会很多。

我国对光伏电站要求强配储能,对户储和工商分布式没有政策补贴,所以我们大型电化学储能“被动式”增长很快。2022年我国储能全年并网规模达7.76GW/16.43GWh。从应用领域分布看,去年用户侧储能仅占总并网量的10%(含部分铅炭储能项目)。

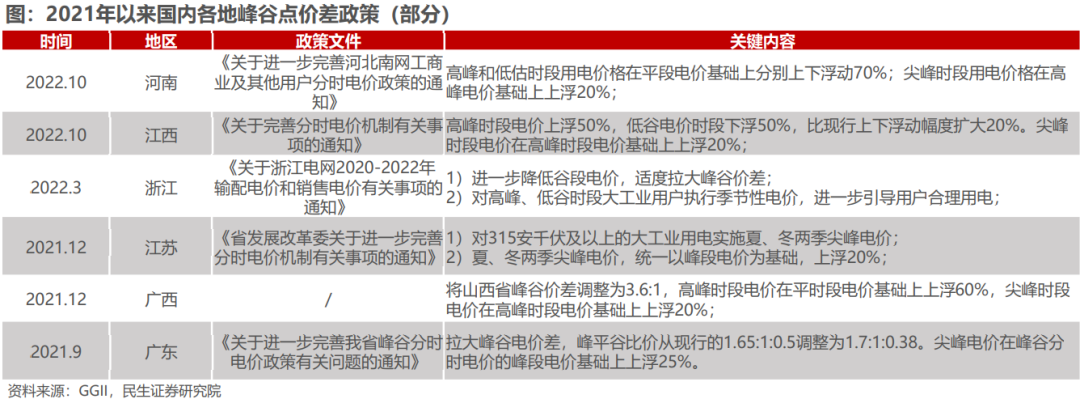

但站在今年来看,工商业储能政策变化很明显,峰谷价差拉大的省份越来越多、将正午时段设置为电价谷时的省份越来越多、部分地区分时电价每天设置两个高峰段,实现每天两充两放,工商业储能经济性加强等2023年将是国内工商业储能元年,有望迎来0-1 的爆发。

工商业储能将迎来爆发式增长,主要由三重市场需求所驱动。

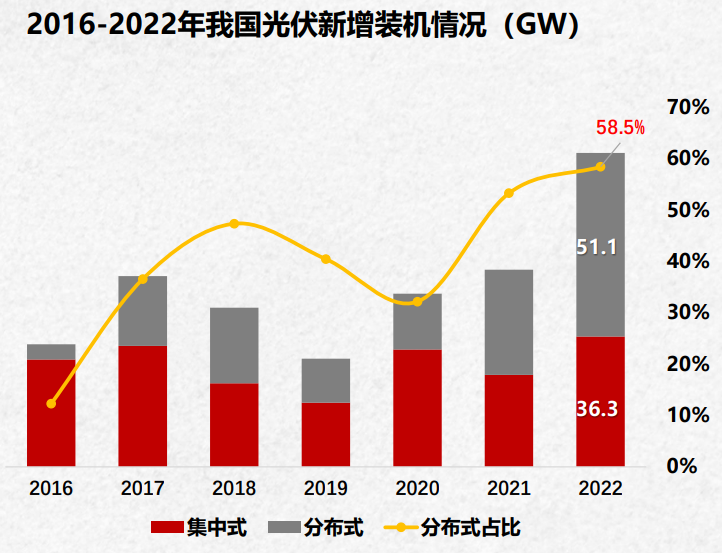

首先,这是由我国分布式装机增长所决定。2022年,我国光伏新增装机87.41GW,同比增长59.3%; 其中:集中式光伏新增36.3GW,同比增长41.8%;分布式光伏新增51.1GW, 同比增长74.5%。分布式光伏的增长,必然带动工商业储能的增长。

来源:国家能源局

第二,工商业用电需求居高不下,限电政策引发用电焦虑。光储一体系统可通过对光伏出力削峰填谷,既可提升光伏电能的利用率,又可在限电时保障正常的生产。工商业储能或将成为国内企业实现紧急备电、维持正常经营、降低能源支出的重要手段。

来源:国家能源局

第三是峰谷电价持续差拉大,工商储能已经能算得过来账了。

前面提到,终端看政策。2022年12月22日,国家发改委、国家能源局印发《关于做好2023年电力中长期合同签订履约工作的通知》,要求各地制定同本地电力供需和市场建设情况相适应的中长期合同分时段价格形成机制,合理拉大峰谷价差,加强中长期与现货价格机制衔接。自2021年下半年以来,全国已有河南、江西、浙江、河北、山西、广东、山东等超过20个省市调整分时电价政策,要求适度拉大峰谷电价差水平。

工商储能的标的有哪些,笔者在以后进一步梳理,聚焦于企业价值。

03、储能的鸡肋:抽水蓄能

这里多啰嗦几句抽水蓄能,笔者和主流观点有些不同。

抽水蓄能电站是为了解决电网高峰、低谷之间供需矛盾产生的,是间接储存电能的一种方式。

它利用下半夜过剩的电力驱动水泵,将水从下水库抽到上水库储存,在白天和前半夜将水放出发电,并流入下水库。整个过程中部分能量会损耗,但仍然比增建煤电发电设备来满足高峰用电而在低谷时压荷、停机这种情况成本更低。

抽水蓄能电站还承担调频、调相和事故备用等动态功能。抽水蓄能电站既是电源点,又是电力用户,又是电网运营管理的重要工具。常规水电站最主要的功能是发电,即向电力系统提供电能,通常年利用小时数达到3000- 5000小时;抽水蓄能电站的年利用小时数一般在1200小时左右,抽水与发电的综合利用效率约75%。

投资192亿的全球最大抽水蓄能电站——河北丰宁抽蓄电站

全球来看,2021年全球储能总装机达到205.3GW,其中抽水蓄能装机达177.4GW,占比86.4%,是储能行业真正的领导者。2021年全球储能新增装机13.1GW,其中抽水蓄能当年新增装机5.3GW,占比40.2%。

我国来看,存量装机:2021年中国储能总装机达43.4GW,位居世界第一,其中抽水蓄能装机37.6GW,占比86.5%,2021年中国新增储能装机7.4GW,其中抽水蓄能5.3GW,占比71.1%。

根据国家《抽水蓄能中长期发展规划(2021-2035 年)》,到 2025 年,抽水蓄能投产总规模 62GW以上;到 2030 年,投产总规模要达到120GW左右。

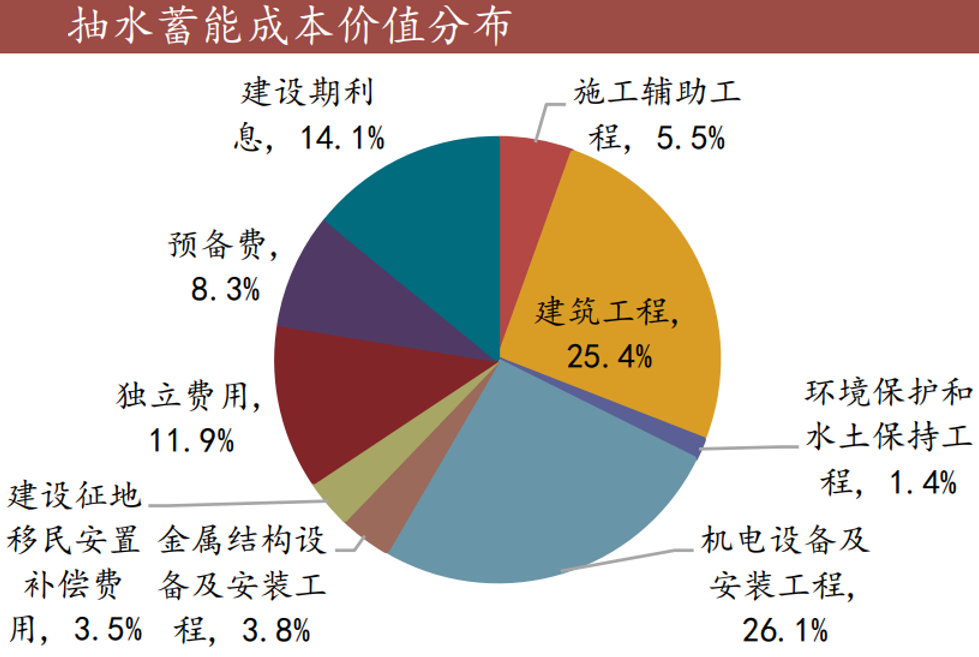

笔者认为,抽蓄电站本身的投资运营而言,目前看还可能还不是一个好生意。

笔者之前简单分析过。综合分析下来,未来几年建设高峰中真正能赚到钱的,可能是中国电建这样的抽水蓄能建设施工企业,而不是抽蓄电站的运营方。

来源:水电总院,抽水蓄能行业分会

其核心在于,抽水蓄能商业模式仍在探索,目前仍是政策刺激为主,其商业逻辑并未完成闭环。抽蓄电站能在电网的利润分配环节中赚不赚钱、赚多少钱,还不能完全由市场说了算。

评论