文|消金界

2023年第一个季度马上进入收官阶段,各家银行都在忙着“开门红”。

消金界注意到,在最近的一次投资者活动上,厦门银行透露,在零售贷款投放方面,厦门银行2023年将重点投放个人经营性贷款和信用消费贷款,其中个人经营贷的主要投放行业为批发和零售业。

厦门银行表示,随着市场环境趋于稳定,客户对市场的信心逐渐恢复,零售信贷需求增强,预计2023年第一季度的零售贷款增速,将不会低于2022年第一季度的贷款增速。

2023年,厦门银行的“三年战略规划”进入了收官之年,“做大零售”作为该战略的第一个目标,也到了检验成色的时候了。

值得注意的是,发力个人经营贷和消费贷,对厦门银行来说,既是顺应市场发展趋势,但更多似乎则是“无奈之举”。个人经营贷和消费贷能否支撑2023年的个人贷款业务,是对厦门银行零售业务的一大考验。

01、零售转型遇房地产严监管

其实2020年以来,厦门银行就已经开始实施大零售转型,发力零售业务。

截至2020年末,厦门银行个人贷款余额为253.11亿元,较2019年末增长了131.03亿,增幅达32.43%。

个人贷款的高增速给了厦门银行发力大零售的信心,2021年提出了“2021-2023三年战略规划战略”,第一个目标就是“做大零售”。

但随着大零售转型的推进,厦门银行个人贷款增速却出现了明显放缓。

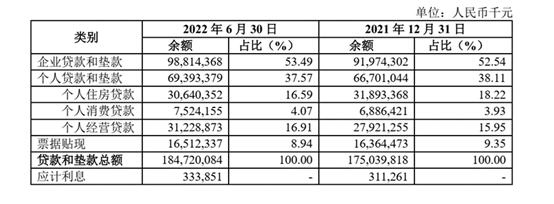

截至2022年6月,厦门银行贷款总额1847.2亿,较上年末增加了5.53%,企业贷款余额988.14亿,较上年末增加了7.44%,个人贷款余额693.93亿,较上年末增加了4.04%。

推进大零售转型的过程中,个人贷款增速为何出现大幅度的下滑?

厦门银行零售贷款产品体系主要由个人住房贷款、消费贷和个人经营贷组成。一直以来,厦门银行个人贷款的一个问题是——个人住房贷款占比太高。

截至2021年末,厦门银行个人住房贷款占贷款总额的比重为18.22%,高于监管17.5%的集中度管理要求。个人经营贷和个人消费贷占贷款总额的比重分别为15.9%和3.93%。

在房地产贷款集中度管理监管趋严的情况下,厦门银行需要压降个人住房贷款的占比。

据悉,厦门银行制定了压降房地产集中度计划,调整按揭额度和发放节奏,比如,在发放个人住房按揭贷款时,优先安排首套房按揭。

零售银行战略转型中,本来增速较快的个人贷款,需要调整结构的压力。而压缩个人住房贷款占比,直接影响了厦门银行个人信贷业务的发展。

也就是说,厦门银行零售贷款的任务,不仅要提升规模,还要优化结构,但优化结构又制约规模的增长。

个人贷款结构改善情况如何呢?

与2021年相比,2022年6月份,个人住房贷款集中度确实降下来了,但是是微降。个人消费贷和个人经营性贷款占比有提升,但仅仅是微涨。

所以,很明显,2023年,厦门银行的个人住房贷款还是没法“敞开贷”,新增个贷的任务,只能集中在个人经营贷和信用消费贷上。

截至2022年6月,厦门银行个人贷款规模为693.93亿元,较上年增长26.92亿元,增幅4.04%,其中个人消费贷款和个人经营贷款合计占比55.85%,较上年末提升3.66个百分点。

仅仅从增幅上看,并不算大。对厦门银行来说,摆脱房贷依赖症并不那么容易,个人消费贷的底子还是太弱了。

但别无选择的厦门银行在个人经营贷和消费贷上,也做出了不少新产品。

个人贷款方面,在主打产品“美好时贷”和“惠普e家”产品的基础上,又推出了“普惠E贷”,完善个人贷款产品体系。

个人信用消费贷方面,推出线上化产品E秒贷,以及数字信用卡。

个人经营贷主打“惠普E贷”产品系,包括首个法人抵押类产品的“e 企贷”、E直贷、“险e贷”等,还依据分行的地区和行业特点,推出创新产品,比如宁德分行推出的“茶农助农贷”和“宁e贷”。

截至2022年6月末,厦门银行个人经营贷余额为312.29亿元,同比增长11.8%。个人消费贷余额75.24亿元,较上年增长6.38亿元,增幅9.26%。

整体来看,厦门银行消费信贷产品体系还不算完善,基础很薄弱,占比太低。

这似乎与其地处的区域经济发展水平并不相称。

02、内控也存短板

厦门银行成立于1996年,前身为厦门市商业银行,2009年更名为厦门银行,2020年登录A股,成为福建省首家上市城商行。与A股其他城商行相比较,厦门银行资产规模相对比较小,上市时间也较晚。

2023年1月17日,厦门银行发布了2022年业绩快报,根据快报,2022年厦门银行实现营业收入58.79亿元,同比增长10.6%,净利润25.04亿,同比增长15.44%。

截至2022年末,厦门银行总资产3712.55亿元,较上年末增长12.67%。不良贷款率0.86%,较上年末下降0.05个百分点,拨备覆盖率387.96%,较上年末上升了17.32个百分点。

厦门银行的资产质量在同业中还是处于不错的水平,拨备覆盖率也比较高。

另外,值得注意的是,在大零售转型中,厦门银行面临的问题,不仅仅是房地产贷款集中度过高的问题。在加速发展个贷的同时,厦门银行的内控管理似乎没有跟上业务发展的步伐。

消金界注意到,近期,厦门银行因23项违规案由被人民银行福州中心支行予以警告处罚,并合计罚没超764万元,具体案由涉及违反个人金融信息保护规定、违反金融消费者保护内部控制及其他管理规定、未经授权查询个人信用报告等金融消费者权益保护问题。

这暴露了零售转型的普遍问题。厦门银行需要克服的不仅仅是业务层面的问题,基础设施还需要打牢。

评论