文|能链研究院

2022年,风光等可再生能源技术日趋成熟,发电占比逐步提升,对储能参与电力市场的需求极为迫切。

新型储能“十四五”规划等支持政策密集出台,储能产业逐步发展壮大,摆脱了对其他能源的依赖,开始真正具备独立的市场地位,成长为可再生能源的重要赛道。

众多利好因素下,我国储能产业高速发展。

尤其是储能锂电池,出货量大幅增长。

根据GGII(高工产业研究院)发布的调研统计数据,2022年中国储能锂电池出货量达到130GWh,同比增速达170%。

GGII预计“十四五”期间电力储能仍将是储能最大下游市场,到2025年中国电力储能锂电池出货量接近300GWh。

储能锂电池未来颇具看点。

01、储能电池市场规模将大幅增长

锂离子电池按照应用场景通常可分为消费电池(3C电池,应用于手机、笔记本电脑、数码相机等)、动力电池(新能源汽车、轻型电动车、电动工具等)、储能电池(电站、通信基站等)。 高工产研锂电研究所(GGII)数据显示,2022年中国锂电池出货655GWh,同比增长100%。其中,动力电池市场出货量480GWh,占比73.28%,同比增长超1倍;储能电池出货量130GWh,占比19.85%,同比增长1.7倍。

目前主要的储能电池有锂离子电池、铅蓄电池、钠硫电池、液流电池。现阶段,锂离子电池是技术最成熟,应用最广泛的储能电池。 2022年,锂电池储能市场份额进一步增大。

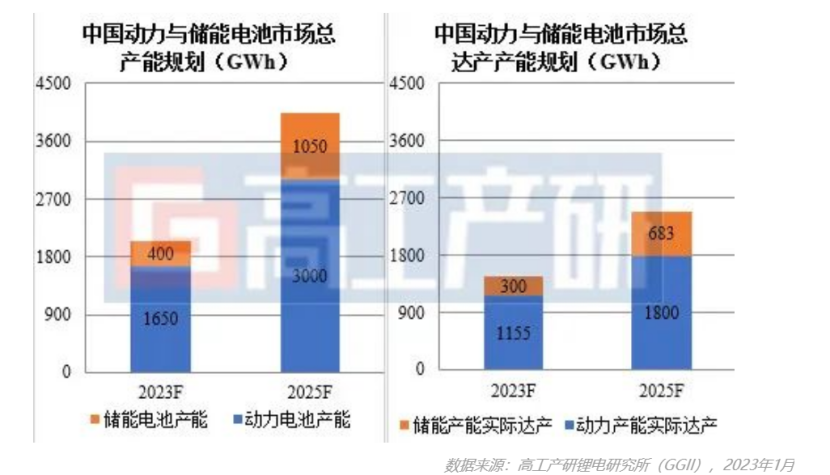

据国家能源局新闻发布会介绍,截至2022年底,全国新型储能装机中,锂离子电池储能占比94.5%、压缩空气储能2.0%、液流电池储能1.6%、铅酸(炭)电池储能1.7%、其他技术路线0.2%。 从锂电池产能供应看,数码电池市场需求趋于成熟,每年新增的产能规模较小,目前锂电池领域新增产能主要集中在动力及储能领域。

得益于新能源车与储能的巨大需求,动力电池和储能电池是锂电池市场增长的主要驱动力。

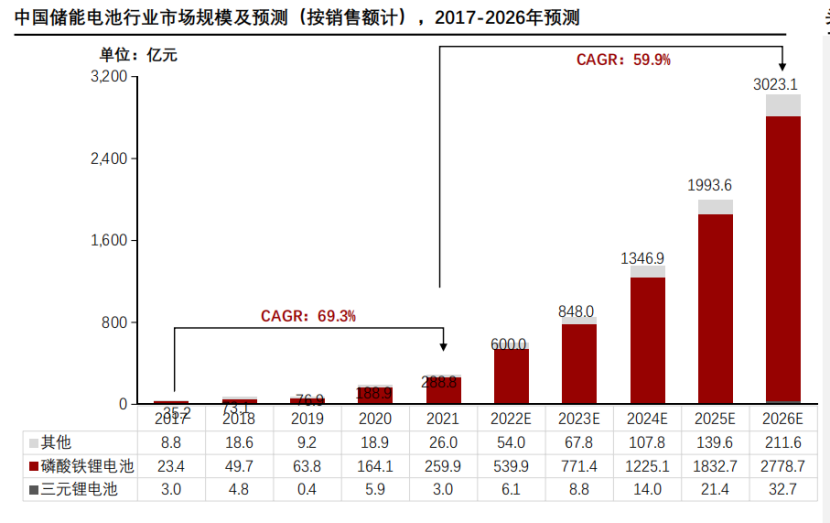

随着下游储能需求的不断放大,储能电池市场规模将大幅增长。头豹研究院预测,2026年市场规模将增长至3023.1亿元,2021-2026年GAGR59.9%

02、储能电池以磷酸铁锂技术为主

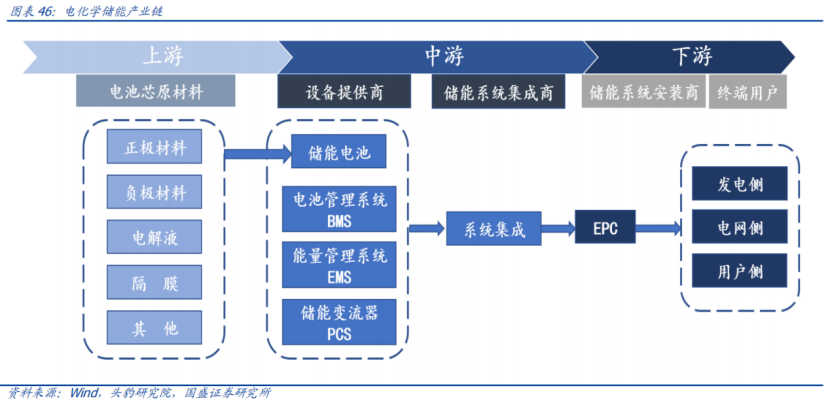

储能电池产业链分为上游电池零部件环节,中游储能电池系统,下游储能系统集成,应用于电源侧、电网侧、用户侧。

锂电池主要分为三元、磷酸铁锂两种技术路径。虽然性能上三元电池占优,但三元储能电站起火频发,故而全球范围转向安全性更高的磷酸铁锂。

储能电池充放电频率较动力电池更高,磷酸铁锂电池1C循环寿命普遍达2000次,甚至达到3500次以上。

工信部《锂离子电池行业规范条件(2021年本)》(征求意见稿)提到,储能型电池能量密度≥145Wh/kg,电池组能量密度≥110Wh/kg。循环寿命≥5000次且容量保持率≥80%

从性能和循环寿命角度来看,磷酸铁锂电池高于其他种类锂电池。

此外,充电速度、高温、容量等指标,磷酸铁锂电池表现较好。

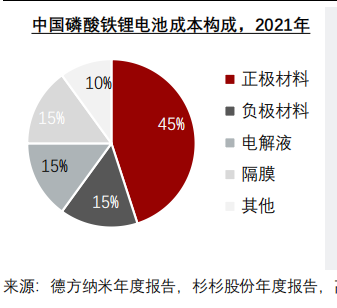

与动力电池相似,储能电池作为储能的核心环节,占据成本超过60%。电池零部件主要包括四大材料:正极、负极、隔膜、电解液,还有铜箔等其他材料。

其中,正极占据成本达45%,负极、隔膜、电解液均在15%左右。

03、储能电池的竞争格局

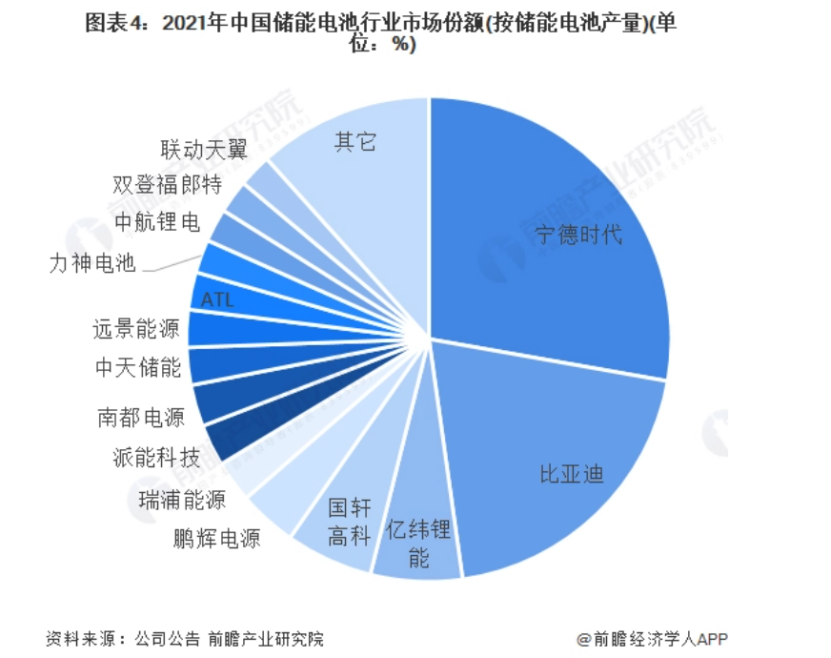

前瞻产业研究院数据显示,2021中国储能电池企业市场份额,宁德时代(300750.SH)位列第一,市场占比约28%。比亚迪(002594.SZ)和亿纬锂能(300014.SZ)分别位列第二和第三,市场占比分别为20%、6%。

市场份额排名前十的储能电池厂商还包括国轩高科(002074.SZ)、鹏辉电源(300438.SZ)、瑞浦能源、派能科技(688063.SH)、南都电源(300068.SH)、中天储能、远景能源。 从当前竞争形势来看,我国储能电池行业集中度较高,CR3超过50%,CR10超过70%。

近期,高工产业研究院发布2022年储能电池排名,格局再生变化,宁德时依旧代位列第一、瑞浦兰钧晋升第二、亿纬锂能、比亚迪并列第三。

从增速来看,根据GGII最新统计,国内主要的储能锂电池企业订单量增速几乎都超200%以上,部分企业订单生产排期已经到2023年Q2。

从储能出货量榜单我们发现了宁德时代、比亚迪、亿纬锂能等较为熟悉的传统动力电池龙头,也发现了海辰储能等专注于储能领域的领头羊。此外,还有一些新势力。

储能电池玩家众多,但竞争力却大有不同。 首先,动力电池切入储能赛道的玩家具备较强的竞争力。 伴随新能源汽车崛起的动力电池厂商,资本、供应链、渠道、技术等具备先行者优势。尤其是宁德时代、比亚迪基本完成了产业链一体化整合,上游锂资源、中游零部件成本具备较大优势,多年在动力电池领域的深耕使得技术成熟、研发能力过硬,产品具备较高美誉度。

2022年,瑞浦兰钧在动力电池以及储能电池领域出货量双线大增。

瑞浦能源成立于2017年,隶属于青山集团。2019年至2021年,瑞浦兰钧电池产品的销售量从0.22GWh以287.3%的年复合增长率增至3.30GWh。2022年,根据GGII统计,瑞浦能源国内动力电池装车第十名,储能电池第二名。

然而,作为行业新进入者,面对原材料价格暴涨的压力,即便背靠青山集团,公司在部分业务上并无议价能力。

瑞浦兰钧披露的招股书显示,其毛利率已从2020年的12.2%下滑至2022年上半年的3.5%。

锂王赣锋锂业(002460.SZ)进军电池,赣锋锂业预计于2025年形成总计年产30万吨LCE的锂产品供应能力。未来要形成不低于60万吨LCE的锂产品供应能力,垂直一体化的整合更加具备优势。

远景动力背靠远景能源,作为风机龙头的远景能源在配储方面可以做更多的赋能。

储能电池产业链不但要向上延伸,对中游资源的整合同样至关重要。

04、延伸至储能系统集成

储能系统主要包括电池组、电池管理系统(BMS)、能量管理系统(EMS)、储能逆变器(PCS)。

在储能系统中,最核心的是由电池组和电池管理系统(BMS)组成的储能电池系统,成本占比达65%。储能变流器(PCS)占据20%左右、能量管理系统(EMS)占据10%左右。

电池管理系统(BMS)起到控制电池组信息和状态的作用,可以监控电池的状态,防止电池出现过充电和过放电,延长电池的使用寿命。

储能逆变器(PCS)控制储能电池充放电过程,使直流电和交流电能够进行变换,结合BMS系统实现充放电一体化

能量管理系统(EMS)通过数据采集分析、网络监控、能量调度,从而实现储能资源与需求匹配,是储能系统中决策执行的关键步骤,储能系统通过EMS参与电网调度、虚拟电厂调度、“源网荷储”互动等。

PCS、EMS、BMS三部分互相作用,在控制系统的同时互相提供状态信息。

现阶段,电池主机厂一般具备电池管理系统(BMS)供应能力,储能变流器(PCS)由光伏逆变器龙头、专注于储能变流器的企业主导。现有EMS玩家以国网系为主,国内储能EMS相关公司约有16余家,其中上市公司主要为国网系公司。

主要包括派能科技、国电南瑞(600406.SH)、中天科技(600522.SH)、中恒电气(002364.SZ)、许继电气(000400.SZ)、平高电气(600312.SH)、阳光电源(300274.SZ)和长园集团(600525.SH)等。

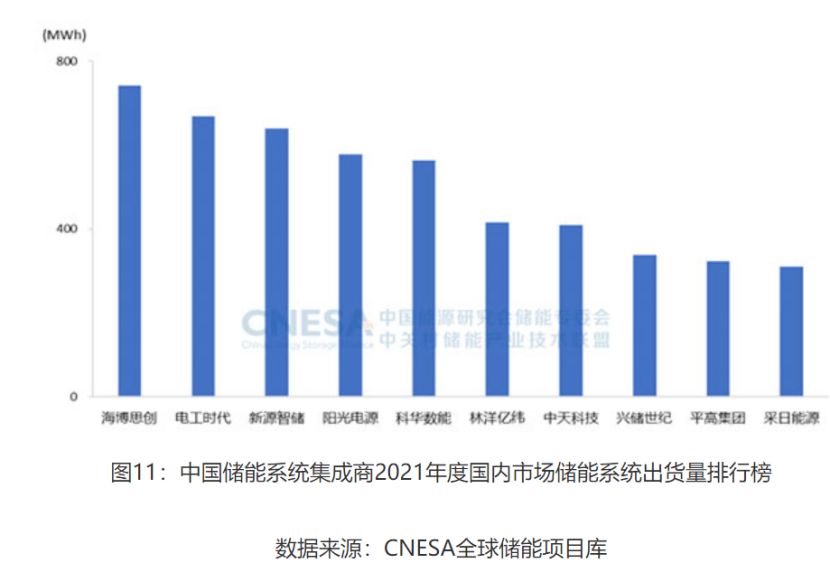

储能系统集成是建设储能电站的关键。现阶段,储能系统竞争格局未定,电池厂、逆变器厂商、电站厂商均进入储能系统竞争。这类企业一般具备一定的产业链整合能力、在渠道和品牌上有一定优势,竞争者众多,市场集中度较低。

国内储能系统出货头部厂商包括海博思创、电工时代、新源智储、阳光电源、科华数据(002335.SZ)、亿纬等。

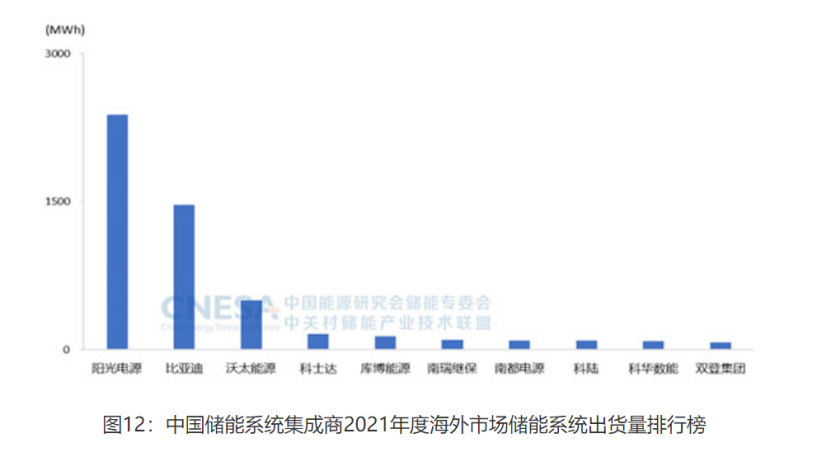

阳光电源、比亚迪、科陆电子(002121.SZ)、东方日升(300118.SZ)、天合光能(688599.SH)、科华数据等国内集成商都已在美国开展业务。

05、有力的竞争者

可以确定的是,伴随着储能需求大幅提升,储能将迈入高速增长时期。 现阶段,储能多环节集中度不高,行业格局尚未确定,是企业做大做强的良好时机。 作为产业价值链最高的储能电池环节无疑是有力的竞争者。

但与此同时,如何在日趋激烈的竞争中,获取更大优势,对于电池厂商而言,同样意味着挑战。

参考资料:

[1] 前瞻经济学人,《中国储能电池行业竞争格局及市场份额》

[2] GGII,《年度储能榜单:2022年中国电力储能锂电池企业出货量TOP10》

[3] GGII,《年度储能榜单发布:2022年储能锂电池企业出货量增速排名》

[4] 头豹研究院,《2022年中国储能电池行业概览》

[5] CNESA《2022年储能产业应用研究报告》

[6] 国盛证券研究所

[7] 前瞻产业研究院《洞察2022:中国储能电池行业竞争格局及市场份额》

[8] 乐晴智库《大型储能:高景气细分赛道,六大核心环节龙头梳理》

评论