文|智能相对论 kinki

春节刚过,车圈又活跃起来了。就在近日的小米投资者日上,雷军分享了小米造车的最新进展,表示将在明年实现第一批量产,还立下目标,称 “(小米汽车)争取15-20年进入世界前五。”。

这边是雷军的豪言壮志,那边小米汽车却一直是“雾里看花”,真车一直没有现身,小道消息却接连不断。春节前后,一组小米汽车的设计效果图在网上流传开来,隐约可以看出车顶和车尾的几组激光雷达,有媒体表示,小米汽车大概率会搭载五组激光雷达,分别在车顶、左右翼子板以及车尾两侧。

目前为止,市面上的新能源车最多也就搭载4颗激光雷达,这么看来,小米堆起料来确实毫不手软,可能是因为小米汽车激光雷达的厂商禾赛科技,正是雷军系资本的投资项目之一。不过,作为智能车的“眼睛”,激光雷达是否越多越好,在行业走向“量产爆发”的同时,又是谁在为激光雷达买单呢?

01 激光雷达量产“进行时”

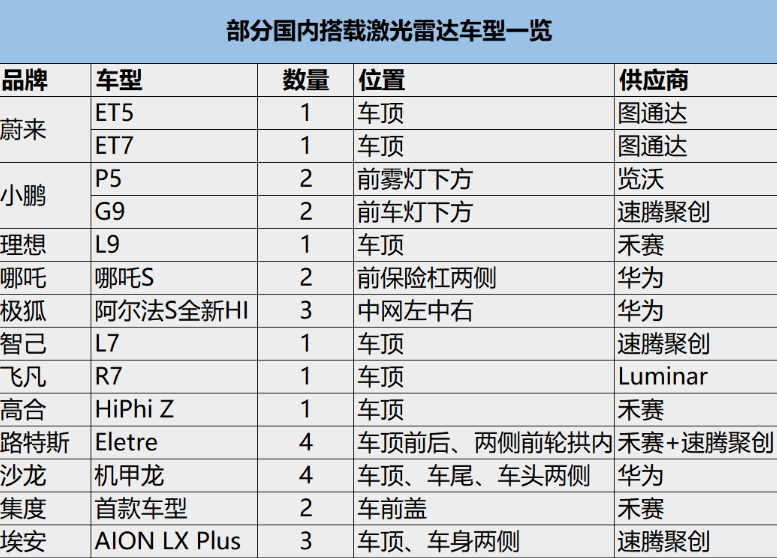

从2021年开始,车企纷纷扎堆宣布激光雷达“上车”,到了2022年,不少搭载激光雷达的车型开始量产交付,如小鹏P5、蔚来ET5、蔚来ET7等,外界也称2022年为激光雷达“量产元年”。

从成本下降,到量产交付,激光雷达离“爆发”似乎真的只有一步之差,不少业内人士也将2023年看成是激光雷达的“爆发年”。在这一背景下,上文提到的行业龙头禾赛科技,也赶在开年后提交了IPO,有望成为国内激光雷达第一股,此举也被业内形容为“天时地利人和”。

“天时”是激光雷达市场确实在放量增长,国泰君安指出, 2022年激光雷达的出货量约为20万-30万台,预计2023年的出货量能达到100万台。法国咨询公司Yole预测,到了2027年,全球激光雷达交付量预计将达530万台,显然,激光雷达正从技术突破阶段,走向大规模量产上车阶段。

而这背后,则是近年持续爆发的新能源车市场,高阶自动驾驶已经汽车发展的“未来”,而激光雷达正是自动驾驶系统中不可或缺的传感器。

因此,尽管L4/L5级别的自动驾驶未能快速落地,但在明确的智能化趋势下,消费者对自动驾驶已经有所期待,车企为了配合市场需求,也纷纷在智能驾驶级别上提出新概念,比如L2+级别,L3.5级别等,在智能汽车从L2走向L3、L4阶段的同时,激光雷达的上车速度自然也同步加速。

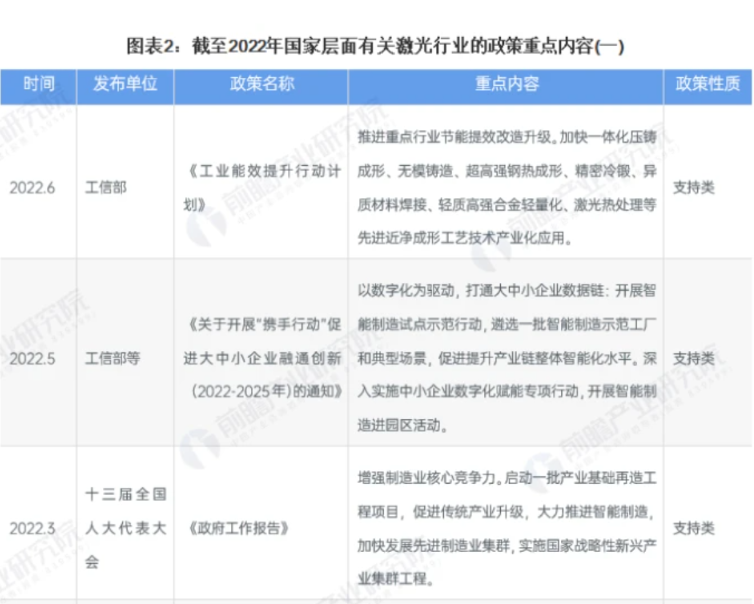

而“地利”则是受益于新能源汽车的爆发,相关产业链如激光雷达也获得了更多政策支持,鼓励激光产业实现技术突破、产业发展和应用扩展,为企业提供了良好的生产经营环境。

但是否所有激光雷达企业都能实现“人和”,则恐怕还要打个问号。除了政策支持和市场需求之外,激光雷达着急“量产”的最主要原因是“降本”的考虑。

即便是头部禾赛科技,据其最新递交的招股书显示,2019年-2022年前9个月,其净亏损分别达1.2亿元、1.07亿元、2.45亿元和1.65亿元,仍陷于“增收不增利”的尴尬。

一方面,企业必须维持大幅度的研发投入以实现技术创新,过去几年禾赛科技的研发投入几乎就等于毛利润总额,左手收钱右手还要花钱;另一方面,随着近年企业间的竞争加剧,行业的整体成本下降,激光雷达售价也进入下降通道,企业的毛利率出现下滑。

虽然毛利率有所降低,但向低阶ADAS辅助驾驶“放量”仍是激光雷达行业的共同选择,因为量产可以带动营收规模,以禾赛科技为例,其2021年的营收就同比增长了73.3%。

资金回笼才能继续维持企业的研发投入,否则一旦企业无法一个技术周期内拿下足够的订单,就没有足够的资金实力应对下一个技术周期的创新研发,这样企业就会陷入恶性循环,实际上,这也是海外激光雷达企业遭遇寒冬,出现破产、合并的主要原因。

所以,即便国内激光雷达企业自身仍陷于“低毛利、大亏损”的困境中,企业们仍必须先拿下订单,来保证自身资金能支持硬投入,从这一点来看,激光雷达行业内部也并非完全“人和”,只是先牺牲当前收益,来换取仍有不确定性的未来。

但正是因为车企和激光雷达厂商有着共同的“量产”目标,车企需要更多“技术加持”攻陷消费市场,激光雷达厂商需要更多“产量规模”支持研发,当前新能源车市场似乎也陷入一个怪圈——谁的激光雷达数量更多,谁的技术实力更强。

车载激光雷达的数量也从1颗,到常规2-3颗,再到小米汽车或搭载5颗的演变,2021年底,长城旗下沙龙机甲品牌负责人甚至喊话,“4颗(激光雷达)以下,请别说话”。但是,不断增多的车载激光雷达,又该由谁来买单呢?

02 “眼睛”是否越多越好?

一直以来,激光雷达都被称为是智能车的“眼睛”,其工作原理就是通过发射电磁波对目标进行照射并接收其回波,由此获得目标至电磁波发射点的距离、方位、高度等信息,以此来达到避障等目的。

从理论上来看,车辆搭载的激光雷达数量越多,其视觉盲点会越少,辅助驾驶能力也会越强,但激光雷达是否越多越好,答案却也未必。

首先,要考虑成本问题,这是最直接的因素。虽然当前激光雷达的价格已下调不少,从数万元一个逐渐下探至1000美元左右,但若要消费者掏钱买单的话,自然是够用就好。

其次,是性价比问题,即装载多少个激光雷达最合适?我们都知道,自动驾驶主要分为三步:先知、决策、执行,激光雷达负责感知,而决策则依赖于算法,这意味着不管我们车上装了多少个激光雷达,如何处理包括激光雷达、摄像头等信息的算法才是关键。

一款车“智能化”程度的高低,不能仅从激光雷达数量的多少来判断,算力才是核心,不然就有可能会出现系统过载、卡顿、宕机等情况。

从目前大部分车辆所搭载的激光雷达数量来看,基本在2-3颗左右,4颗或许已经无限接近于算力水平与硬件配置的黄金平衡点,再多的激光雷达对L3以下的辅助驾驶系统来说,并不能带来等值的额外收益。

最后,我们还要考虑一个情况,那就是激光雷达的技术是不断迭代更新的,产品更可能存在“后发优势”。

比如当下部分只在车顶装载一颗激光雷达的车型,可能会存在一定的“感知盲区”,但这样的视觉盲区其实也可以通过产品升级来解决的。目前一颗前向激光雷达的水平视场角一般在90°-120°之间,但结合比如专为近场感知设计的侧向补盲激光雷达,就可以让车辆前向感知水平视场角扩大到180°以上。

虽然当前侧向补盲激光雷达并不能替代传统前向激光雷达,但正如激光雷达从机械式发展至纯固态式,通过固态激光雷达360°的视场角,有效地减少了雷达的搭载量,谁又能说未来不会出现“一个顶几个”的激光雷达呢?

另外,既然智能车的感知都依赖于算法来决策,随着智能系统算力的升级,未来智能车所需“眼睛”数量是多了,还是少了,也不一定。

结合这几点来看,当前各大新能源车企加快了激光雷达“量产上车”的节奏,是因为市场仍存在“竞赛需求”,在硬核技术暂时难以实现突破的背景下,不同车型之间只能通过“堆料”来比拼。

但随着智能驾驶行业的持续发展,以及消费者意识的不断提升,消费者是否还愿意为智能车的“过度配置”买单,就很难说了。

03 量产后的故事怎么讲?

结合以上几点来看,通过汽车搭载量增多而刺激行业增长可能是个伪命题,至少在L4以上智能驾驶尚未落地的背景下,激光雷达的应用场景仍有一定限制。

但在当前,考虑激光雷达厂商降本、持续研发等需求,“量产”又已势在必行,那么量产以后,汽车市场和消费需求会不会发生什么新的变化?

首先,“量产战”何时结束或由头部车厂说了算。自激光雷达进入“量产元年”后,当前行业的产能已远高于利用率,比如大疆旗下激光雷达公司Livox,其HAP激光雷达单条产线的年产能可达20万颗,但去年1-10月,其前装交付量(不含选装)约为2万台左右。

高工智能汽车研究院监测数据显示,2022年1-10月中国市场乘用车前装标配搭载激光雷达7.42万台,这样的需求仅一家企业,一条产线就能满足起来,总体来看,池塘鱼太多,饲料却不够分。

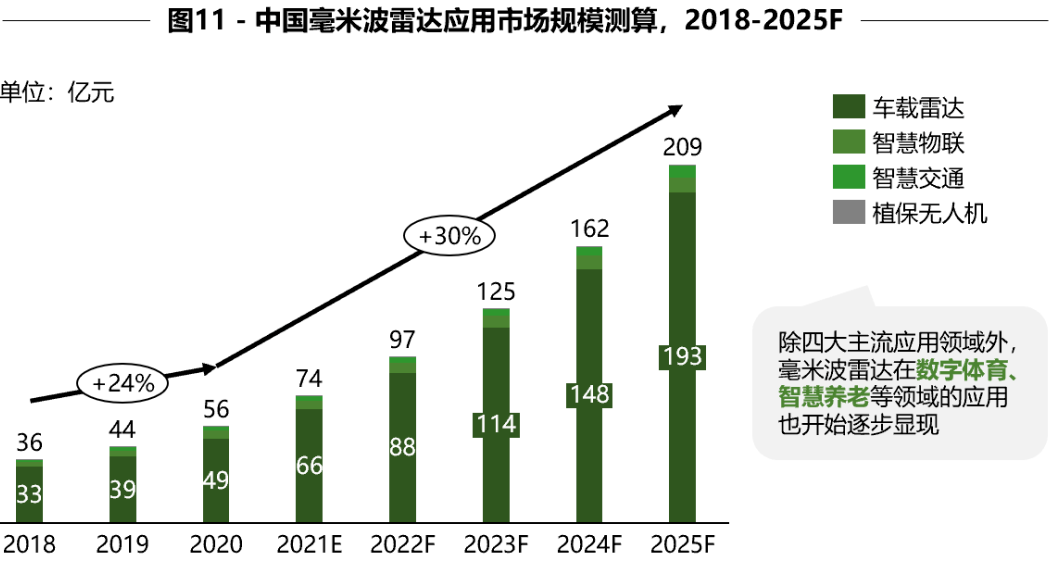

但纵观“车载雷达”以外的市场,比如智慧物流、智慧交通、机器人等,跟乘用车市场的需求相比,还不是一个量级。在这样的背景下,车载激光雷达的量产规模将如何膨胀,智能汽车企业的需求仍是关键。

因此,激光雷达厂家的发展规模,很大程度取决于乘用车市场销量的递增,以及L2+和L3前装渗透率的提高。一台车不能无限搭载激光雷达,但搭载激光雷达的车型可以越来越多。

其次,回到消费者层面,什么时候为激光雷达买单才不算“过度配置”?就目前智能驾驶的发展程度来看,在大城市的市中心路段中,基本用不上L2.5/L3辅助驾驶功能,而在高速公路上,数次驾驶事故后,消费者对辅助驾驶功能也多少抱着点“怀疑”的态度。

但激光雷达“前装量产”的节奏不仅没有停下来,还在加快,车企称之为“预埋”,即当前还不能实现“点对点”的智能驾驶,但前装激光雷达可以始终确保汽车在最远探测距离下的实时测量精度达标,实现稳定、高质量的数据采集质量。这意味着,这些数据的采集,其实也是为优化智能驾驶背后的算法提供助力。

纵观各大车企的“智能驾驶”时间表,如小鹏、理想等,大多均称会在2025年前后实现全面自动驾驶、无人驾驶,那么也可以理解为,当前购买L3级别智能驾驶车型的消费者,可能是提前三年为智能驾驶系统买单。

那么三年后车主是不是就能马上开启“自动驾驶”?假如技术发展顺利,车主也还需要额外购买、订阅其自动驾驶包,特斯拉国内FSD目前的订阅价格为6.4万,蔚来 NIO Pilot全配包订阅价格为3.9万,订阅价格均超过3万元。

提前三年为激光雷达买单,再加上未来可能支付的自动驾驶包,才有可能达成畅享L3自动驾驶的可能,值不值得就得由各消费者自行判断了。

但不得不提的是,正如上文所言,智能汽车“眼睛”的技术方案有可能会不断迭代,对激光雷达厂商来说,大幅度的研发投入正是为了让产品能始终在市场占有一定位置,比如从前向激光雷达到补盲激光雷达的迭代。

还有4D毫米波雷达,以“纯视觉”解决方案为代表的特斯拉,在去年被曝光或将在新车中搭载一款高分辨率的4D成像雷达。

虽然并非国内车企仍以“组合传感器”为主流,但4D毫米波雷达毕竟有成本优势,车企在未来会否采用价格更低的技术路线,智能汽车又会不会因此而下调价格,也是未知之数,只是对消费者来说,汽车像手机一样越来越便宜,也未必不可能。

总体来看,在没有创新性技术出现之前,以及L4以上自动驾驶未能落地之前,激光雷达赛道仍属于1.0时代,只有当其成本能降低到100美元以下,能让中低端车型也开始搭载,激光雷达的2.0时代才会真正到来,要让消费者大方地掏出钱包,“价格”始终才是关键。

评论