文 | 表外表里 赫晋一 陈子儒

编辑 | 付晓玲 曹宾玲

过去,身着经典红蓝配色大logo的鞋服出门,是时尚炸街;现在再穿FILA,分分钟被嘲“冤大头”——老爹鞋后再无惊艳之作,但价格却越标越离谱,很多00后小年轻买,把频频涨价的李宁们都衬得良心起来。

不仅风评变了,业绩也突然失速。2020H2之后,在安踏的营收占比,持续降低;2022Q4的流水,在一众运动品牌中更是“吊车尾”。

其业绩预告,更是直接披露“雷了!”——“2022年全年,FILA品牌产品零售额同比低单位数负增长”。

在集团内部,更有“失宠”迹象。年前安踏人事巨震中,亚玛芬集团(始祖鸟母公司)被拎出来独立成线,优先级提升,安踏主品牌也由 “连续打胜仗”的原始祖鸟负责人徐阳接管;而FILA则被挤入夹缝之中。

对此,安踏在2022H1业绩公告中甩锅给了宏观:由于疫情,高端线FILA闭店率最高达到了30%,同时加大零售折扣,叠加全球原材料价格上涨,产品成本率有所增加。

但对比会发现,同样的环境下,特步的营收增速却是上涨的;同时在股价表现上,特步2021年以来涨幅也很大。

在大众眼里,特步的产品可没有FILA那么时尚,甚至品牌档次也隔了几条街。那么,为何FILA受的影响反而更大?又是如何从如日中天,突然走到这一步的?

近千块的跑鞋,根本不适合跑步?

“上脚挺舒服的、很轻便,版型挺不错,只不过不太适合跑步穿。”

FILA 2021夏秋跑步鞋上市后,一位消费者在社交平台上如此评价道。这引来附和者无数,大家纷纷表达着对落差的不满。

然而,FILA快速崛起的那几年,口风完全不是这样的。

有观察人士表示,“大概2014年左右开始看到FILA产品,感觉设计风格与调性非常时尚,比当时的安踏李宁高出几个档次。”

一叶知秋,问题或许就出在消费风向变了,而FILA没变。

《安德玛兴衰启示录》一文中论述过,运动服饰品牌的兴衰,多少都与需求周期风口有关。

安德玛来说,以高性能产品为主,切中专业细分风口里,大众用户对专业的渴望,从而快速崛起——截至2014年,安德玛的销售额超过阿迪达斯,成为美国运动市场仅次于耐克,份额占第二的品牌。

FILA在中国的发家史,也是类似的轨迹。

众所周知,2008年北京奥运会带来的景气度,造成了冰火两重天的局面:一边,国内运服企业在市场热度降低后,引发严重的库存危机,深陷泥潭;另一边,国外潮流引进,国际品牌强势起飞。

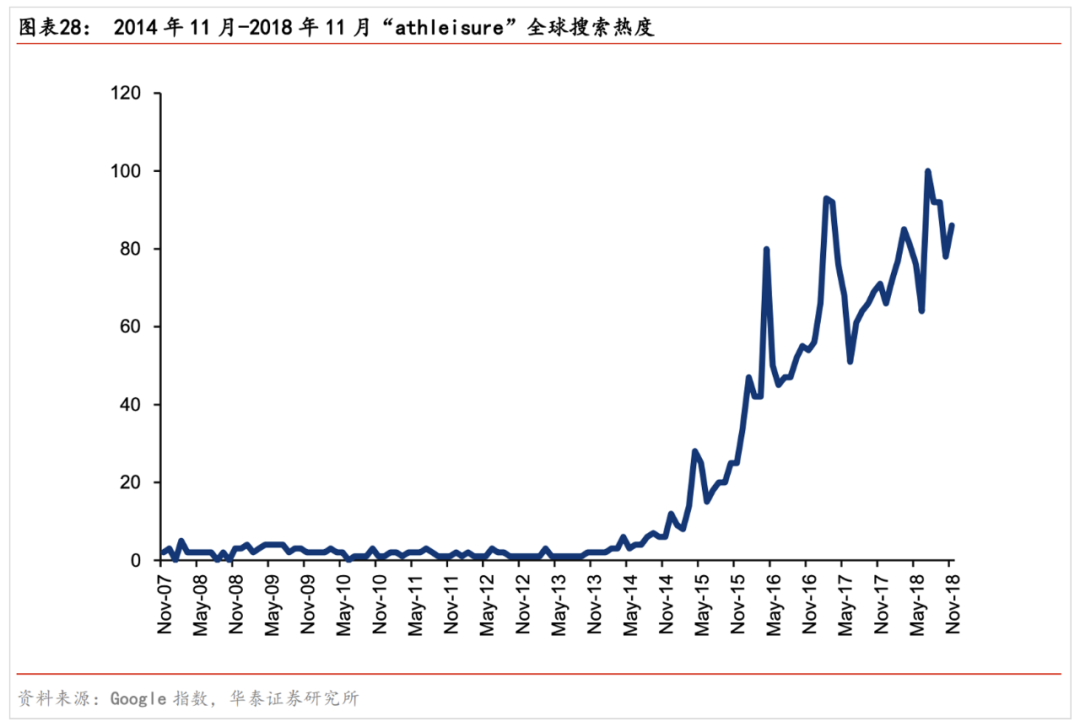

那时,全球范围内逐渐刮起运动时尚风(运行休闲风)。据Google搜索指数显示,“Athleisure”的全球搜索热度,从2013年开始迅速增长。

而国内消费端,随着国际地位提升以及经济蒸蒸日上,人们脸上洋溢着自信,手里有钱——数据显示,2010-2018年,国内运动服饰人均年消费从14.5美元提升到28.9美元,消费欲望高涨。

这样的需求风向,叠加宽松的竞争环境,任何“站上风口的猪”都会飞起来。

2009年被安踏收购的FILA,正是其中一只——据FILA大中华区总裁姚伟雄介绍,“2010年开始,我们做了一个很重要的定位,就是打造高时尚度运动装。”

但安德玛却错过了这一轮风口的布局黄金时刻,之后逐渐掉队,市占率和品牌热度不断收缩。

目前,运服行业明显又出现了新变化。

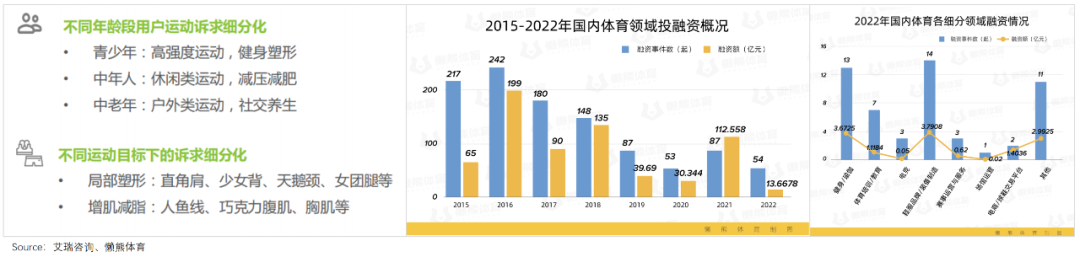

消费需求层面来看,据《2021年国民运动健康洞察报告》,疫情加重了大众对于健康的忧虑感,人们的运动诉求呈现出细分化。

投资市场上,也有类似的迹象。如下图,2022年体育投融资市场整体遇冷,但瑜伽、滑雪、冲泳、骑行等细分专业运动,受到了资本的青睐。

也就是说,运服行业似乎正逐渐转向运动专业风。事实上,一些品牌已经感知到“春江水”,提前应对了。

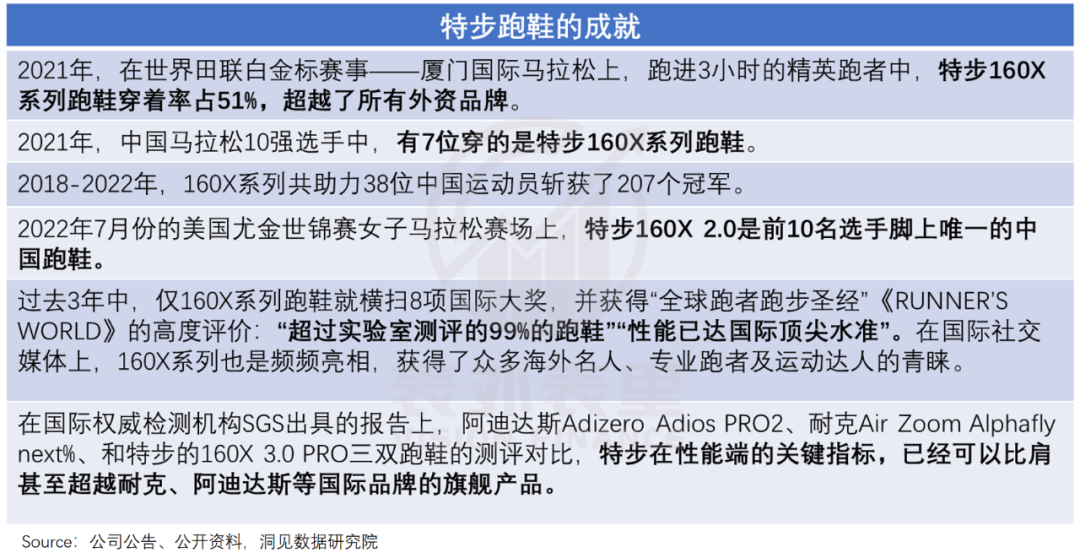

可以看到,曾以“全球时尚运动第一品牌”为目标的特步,在专业跑鞋领域,存在感越来越强。而其2021Q4财报提到:对产品未来规划的方向,重点还是会聚焦在跑步中。

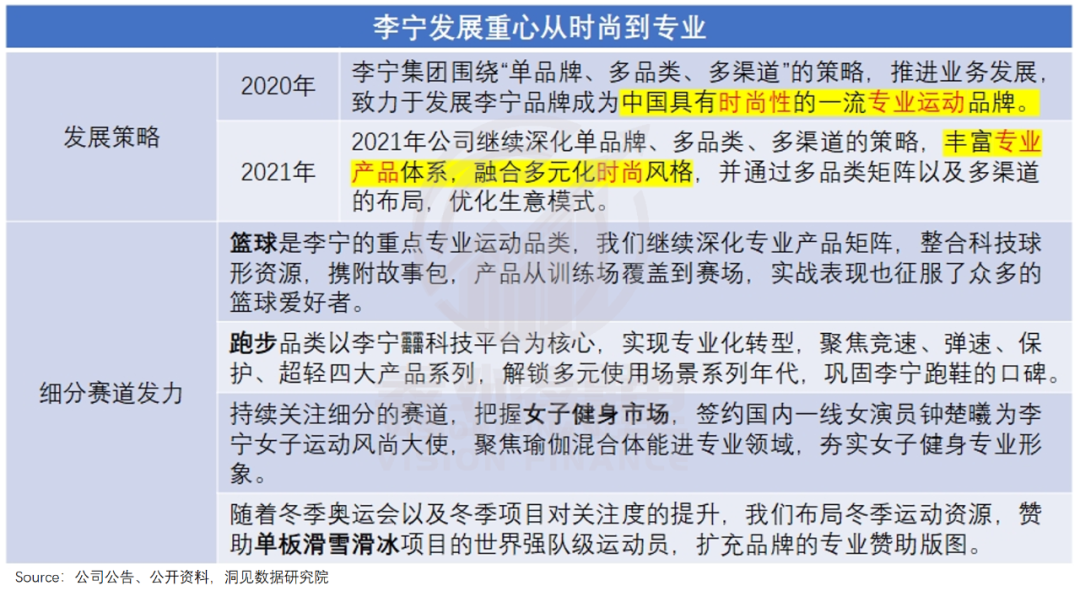

差不多同期,李宁高管层公开表示:中国李宁比较大的压力是没有太多运动属性,更多偏潮流。基于此,不断在战略和布局上,向细分专业方向侧重。

甚至,FILA隶属的安踏,在2021年公布的未来5年战略目标中,也将“专业为本”列在了第一。

但FILA表现的似乎有些不积极。比如,上述提到的,明明是以跑步为卖点的跑鞋,却被消费者评价为不适合跑步穿。

如此一来,优势的运动时尚红利见顶,新风口的专业属性底色尚未构筑,高速增长的势头自然会有所缓冲。

不过,当风口转变后,行业整体增速会有一个放缓期。

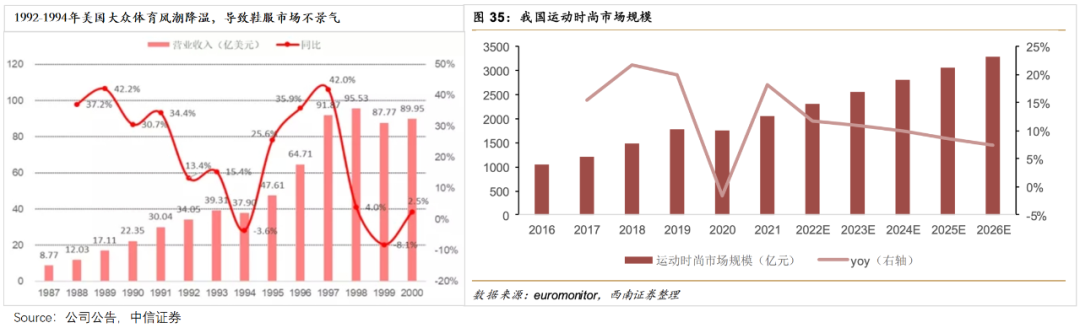

举例来说,1992-1994年,因美国大众体育风潮短暂性降温,导致运动鞋服市场整体不景气,行业增速降至低单位数。

国内目前也是同样的情况,据euromonitor预计,运动时尚市场规模的增速将回落至10%以内。

这个窗口期,企业通过自身的一定努力,或许可以实现中低速的成长。

既要流量红利,又要专业形象?

“我第一次买FILA,就是代言人蔡徐坤同款。”这是一位00后女孩成为FILA消费者的过程。

而事实上,FILA的代言人,大多是粉丝基数庞大的流量明星:品牌代言人张艺兴、蔡徐坤;时尚运动代言人黄景瑜、江疏影;潮流运动代言人光希Koki、欧阳娜娜。

这样的营销号召力——每次官宣代言人同款就会“卖爆”,评论几乎都是代言人的粉丝反馈,此前让FILA的时尚运动标签不断加深,销路也一路上涨。

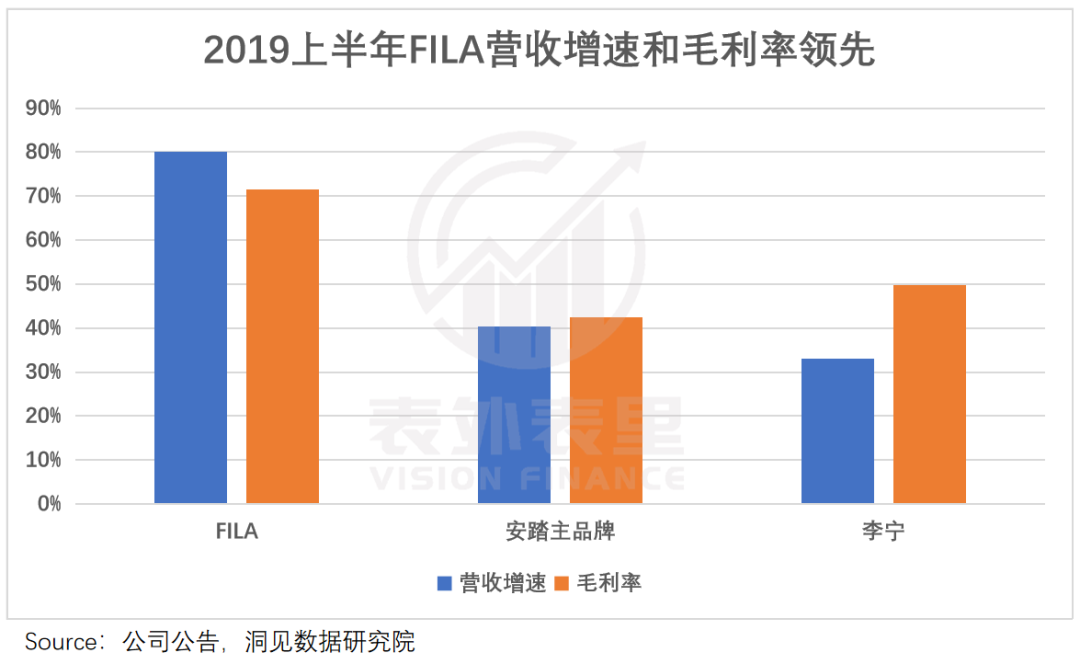

如下图,截至2019年上半年,FILA的营收增速和毛利率,远超安踏主品牌和李宁,妥妥的当红炸子鸡。

但现在,运动时尚市场已经玩家遍布。

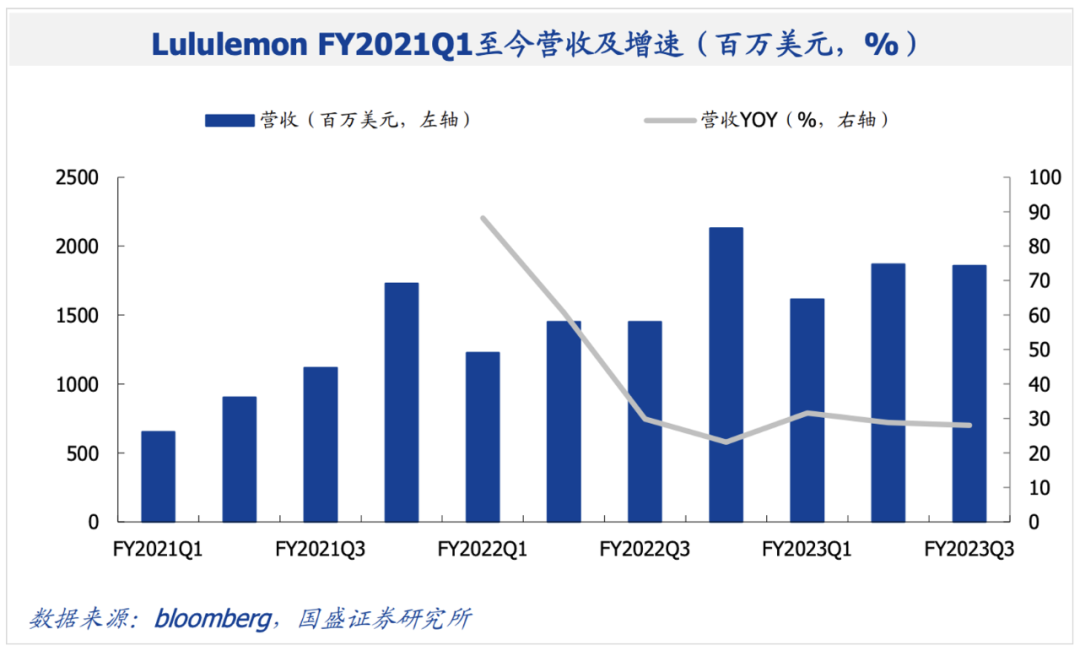

海外来说,除了坐庄的阿迪、耐克,新晋竞争者如Lululemon等来势汹汹,靠着忠实的拥趸,保持着20%以上的高增速。

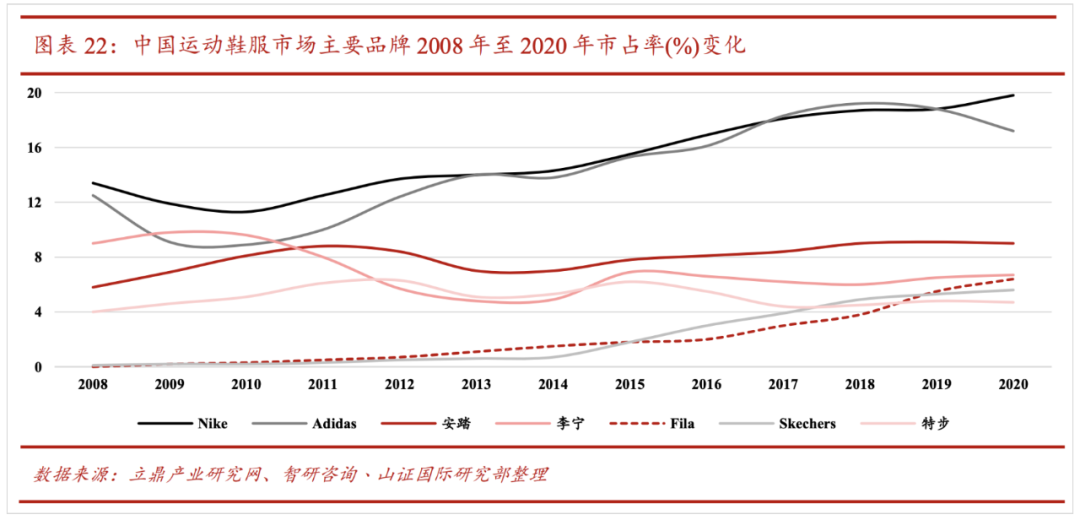

国内如李宁、安踏,也早已走出库存泥潭,靠着国潮风口,在时尚领域“后来居上”。

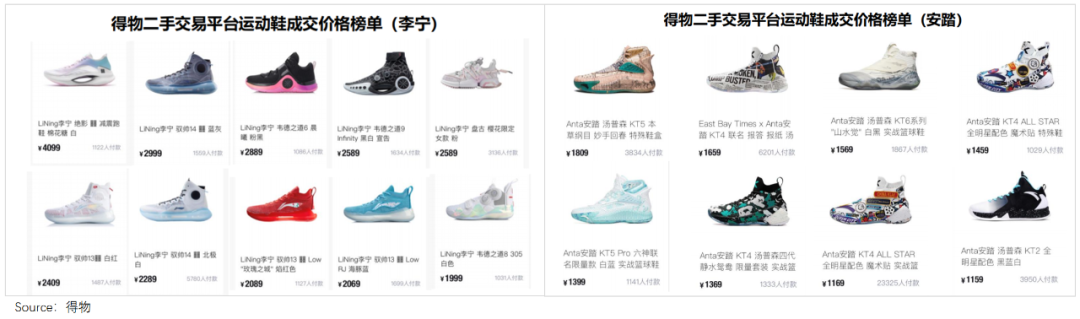

一个典型的现象,李宁跑鞋在二手平台上的溢价幅度可高达100%以上,安踏部分鞋款二手市场溢价幅度也很大。近几年发力鞋类的FILA榜上无名。

要知道,在二手鞋市场的高溢价、高流通,一定程度彰显着对品牌价值的认可。这种待遇,以前只有阿迪、耐克等大牌拥有。

而在另一个体现时尚认可度的领域:联名破圈上,可以看到,2012年FILA就开始与设计师、运动品牌等合作推出联名产品,但统计来看,其联名数量相比其他品牌,稍显逊色。

同时,联名产品的市场认可度也有限。比如,在雅虎运动2022年度十大运动品牌跨界联名盘点中,FILA并未上榜。

如此看来,其最重要的时尚路线,可攫取的红利不多了。

这在营收上已有体现,2021H2-2022H1,FILA的收入增速大幅下滑。

当然,相信FILA对此也是有认知的。所以2019年转换口风提出,“以往我们是时尚类的感觉,专业类的少一点,今年开始专业类的也放了很多。”

换言之,迎合运动专业风向转变,寻找新增长引擎。

基于此,2018年FILA 就推出了独立的专业运动子品牌FILA Athletics,并在当年就开了首家独立店。

不过,转换路线意味着营销策略也要同步转向。

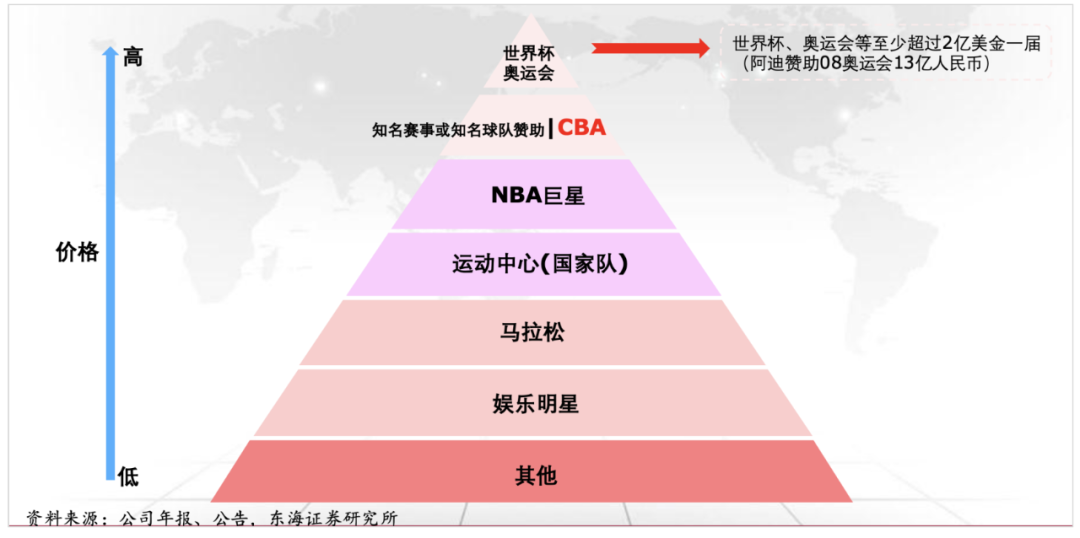

运服行业营销,往往遵循金字塔规律:随着专业属性增强,越昂贵、稀缺的专业资源,营销效果越好。

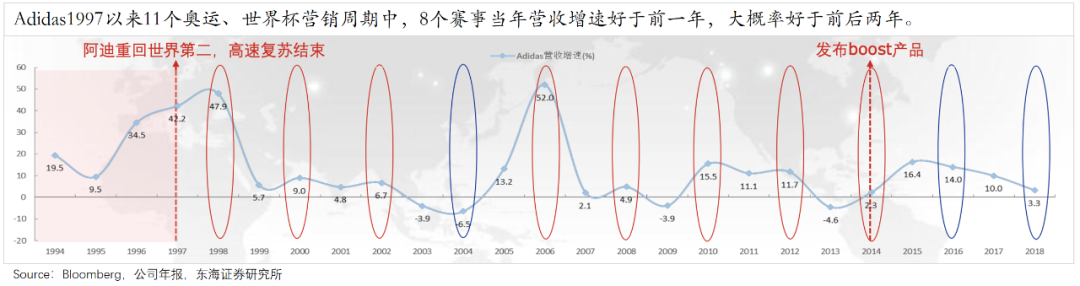

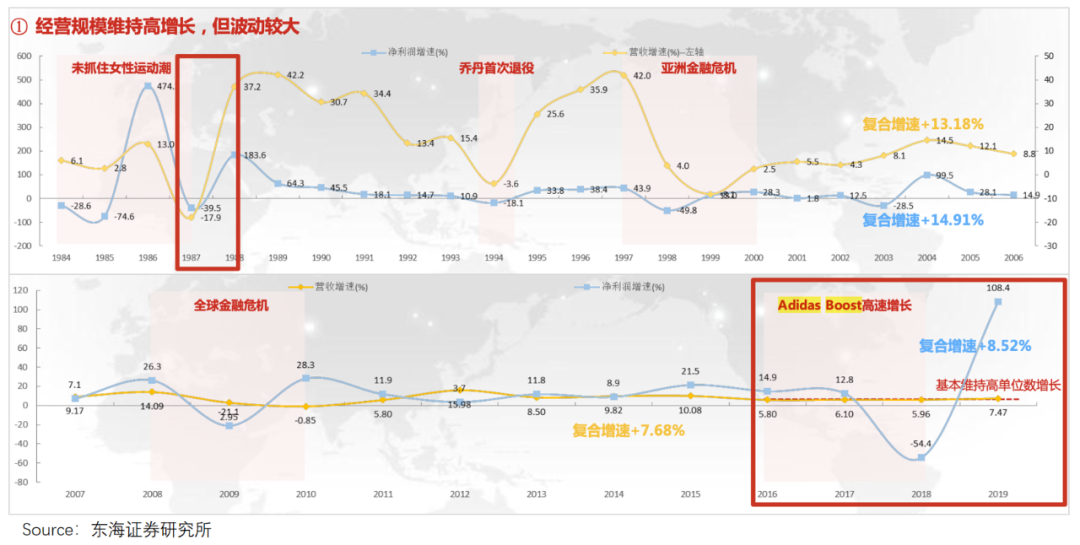

比如,世界杯、奥运会等大型体育赛事,就属于这样的资源。如下图,常年与顶级赛事合作的阿迪,基本能在赛事当年达到业绩小高峰。

但这样的优质资源,通常被财大气粗的巨头垄断。业内更普遍的营销是,受众较小但用户精准的赛事如NBA、法网,以及各路运动队、运动明星等。

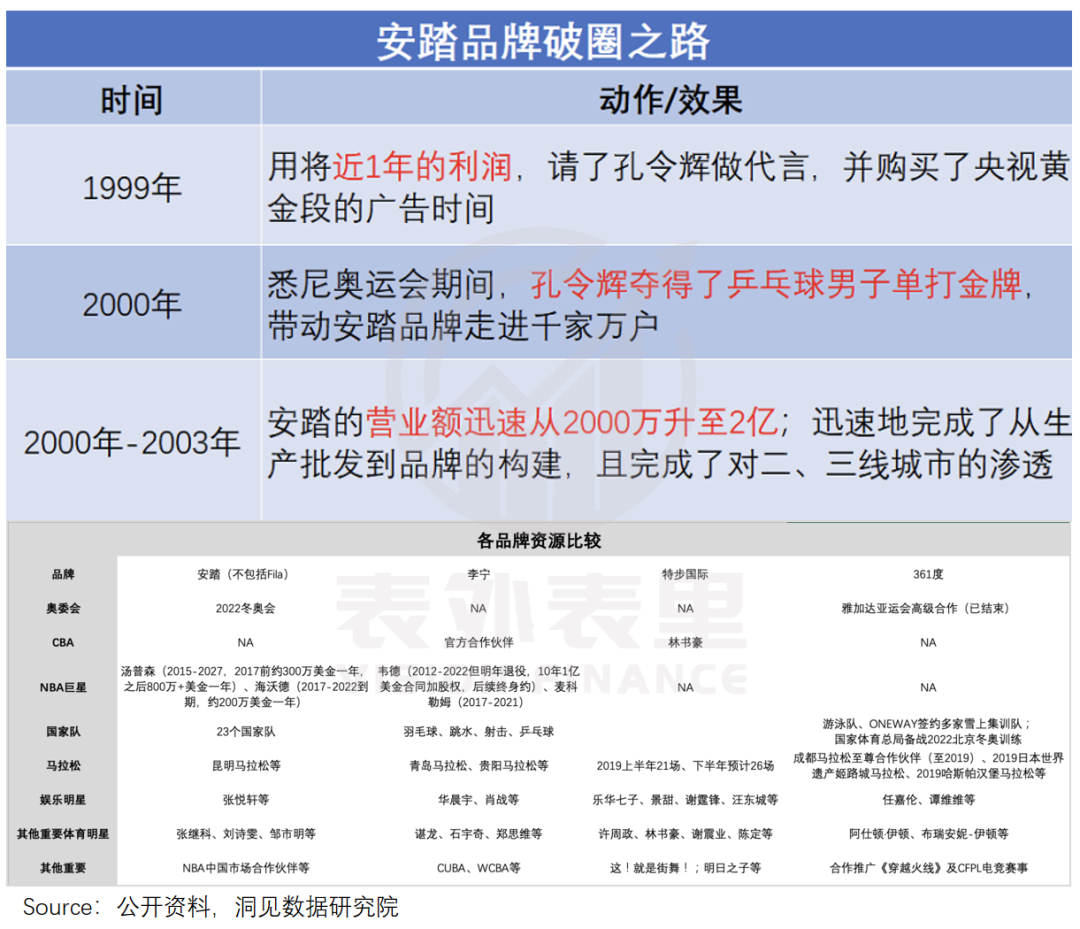

安踏就是靠组合拳——央视、奥运、孔令辉等,从无人问津,到一跃成为家喻户晓的运动品牌。

当然,李宁、特步等品牌也是一样,较为倚重专业体育资源。

以往时尚风下,FILA的代言人矩阵以娱乐明星等为主,这无可厚非。然而新的风口战略下,加码体育资源至关重要。

比如,安踏品牌CEO郑捷在采访中曾说道,“对安踏专业运动的背书,我们首先考虑的是体育资源。”

目前来看,FILA已经有所动作:

·2019年,成为2019-2021年度中国网球公开赛独家运动鞋服官方合作伙伴。

·2020年,宣布中国奥运马术骑士华天作为FILA运动推广大使。

·2021年,官宣高尔夫运动员何沐妮为FILA GRACES形象大使。

但梳理会发现,这些体育资源大多都是细分领域在中国的赛事之类。

之所以会这样,或许与FILA的运营特殊性有关。众所周知,安踏只有FILA中国区和新加坡业务的运营权,若大肆赞助世界级赛事,难免有为他人“做嫁衣”之嫌,ROI不经济。

而手脚有所束缚下,难免会影响前进速度。比如,FILA Athletics的线下门店后续没了声量,品牌也退化成为FILA主品牌里的一条产品线。

总体来说,核心的时尚运动业务,在各方竞争夹击下,时尚营销打法效果衰弱,增长性受到冲击;开辟专业运动路线,体育营销资源不足,或影响追风的脚步。

鞋子撞款太多,自家店员都分不清

FILA在2018年大肆扩张时,通过潮流趋势子品牌FUSION,讲述了一个新故事:在鞋类市场将品牌带到新高度。

此前,安踏品牌CEO郑捷在接受采访时表示,FILA的增长主要是来源于服装,FILA的高速增长也提升了服装在集团的占比。

但2018年,FILA靠老爹鞋做到了风靡全球。

其被全球权威鞋履大刊Footwear News评选为“2018年年度鞋款”。此前获得过该称号的是“椰子”“Air Jordan 1”等。

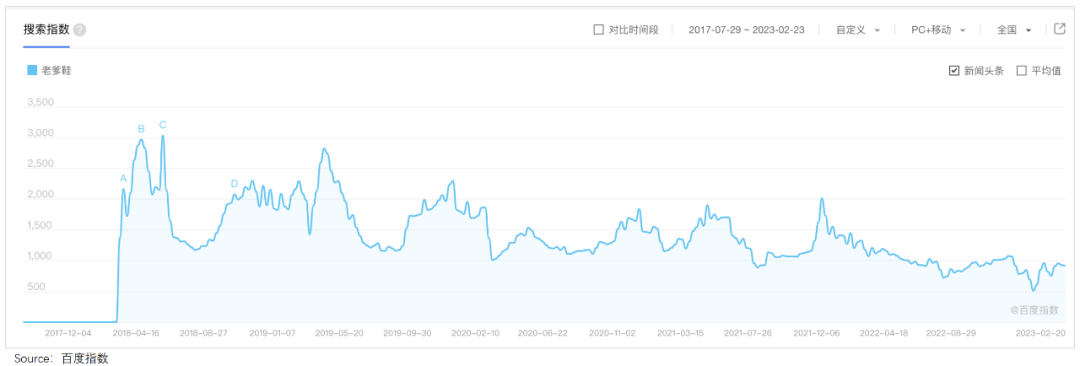

可以看到,从2018年开始,老爹鞋的百度搜索热度一直保持高位。

反映在销售数据上,2019年天猫618期间,FILA新品RAY老爹鞋销售额环比增长4800%。

管理层在2020年年报中更是表示,“有信心将鞋类产品作为未来生意的增长引擎。”

客观来说,这步棋走得很好。众所周知,耐克、阿迪多次危机时刻都是靠新产品穿越周期的。

比如,1987年,耐克通过持续升级Air气垫技术以及产品,营收拐头一路上升;2013年,阿迪通过推出Boost科技及系列鞋款(包括椰子、UB等),再次进入加速增长的新周期。

当然,这也意味着,技术和产品创新不是一锤子买卖,而是要不断创新,才能让品牌持续穿越周期。否则高光过后,难免会陷入危机。

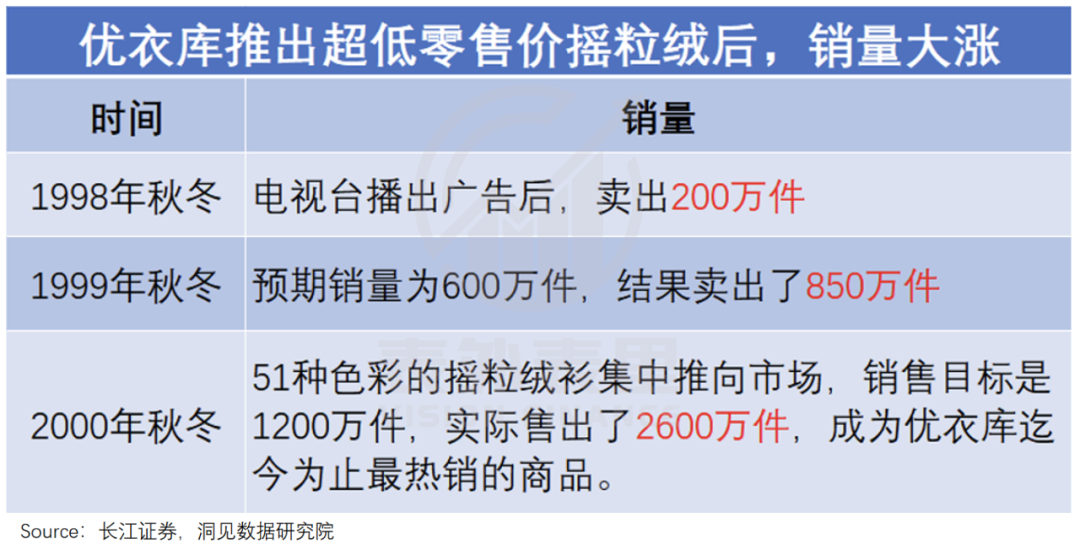

以优衣库为例,上世纪末,迫于美国垄断摇粒绒制造技术,生产成本高企,优衣库创新自制出了价格是美国一半的摇粒绒产品。质优价廉下,摇粒绒席卷日本大街小巷。

但销量大涨之后,摇粒绒逐渐“烂大街”,很快遭到了嫌弃——那些因为买了优衣库服装,结果到处撞衫而觉得不爽的人,渐渐远离了优衣库。

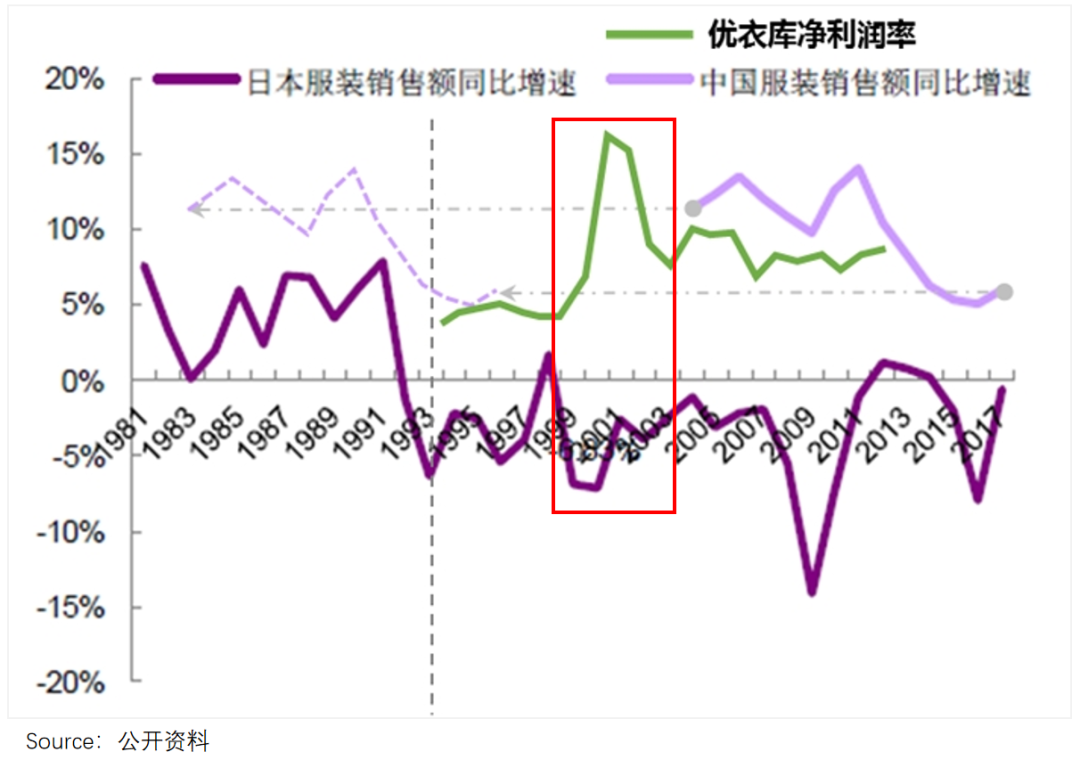

由此,优衣库业绩出现大幅下滑。如下图,2002-2003年净利润率急速收窄。

彼时优衣库创始人柳井正总结认为,“问题的关键不在人们对摇粒绒衫产生了审美疲劳,而是因为新产品的开发没有跟上。”

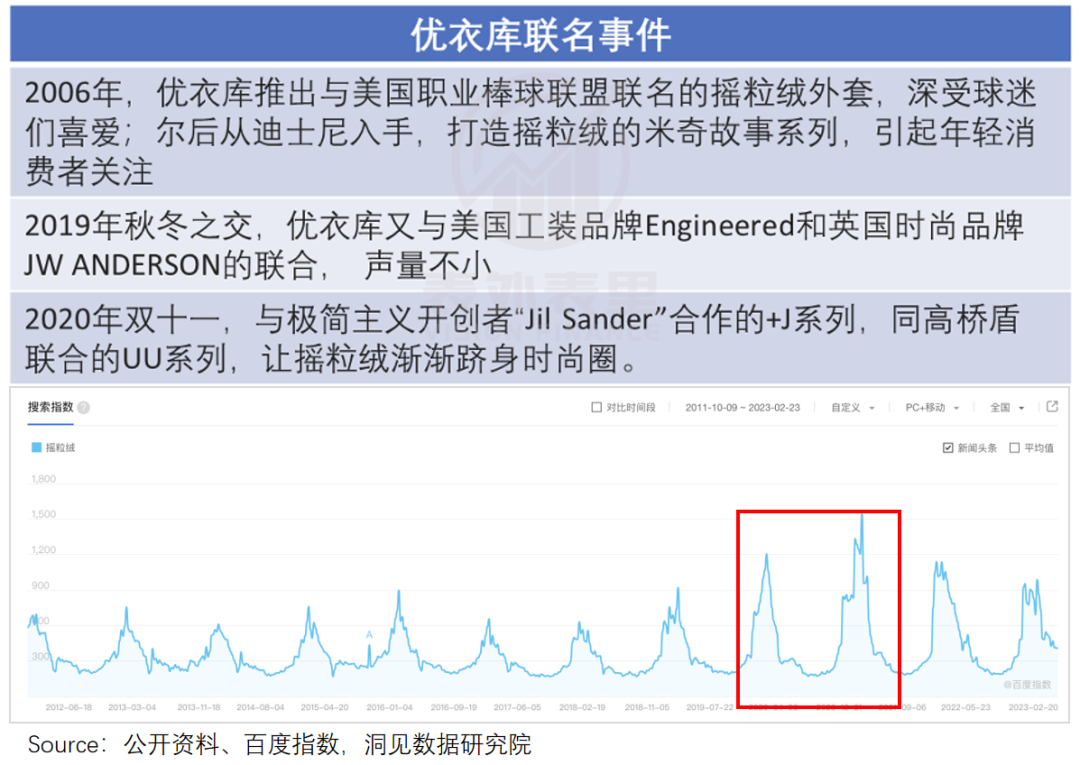

吸取教训的优衣库,一方面不断通过“联名”创新设计,加入新的元素和品牌,来维持摇粒绒产品的新鲜度。

可以看到,每到冬季有新的联名产品推出时,摇粒绒的热度总会有一波上涨。而2019、2020年因为同时推出了几个大联名,更是出现了热度高峰。

另一方面,还每年对摇粒绒产品进行革新,比如将它和拳头技术HEATTECH 结合,提升保暖性能等。

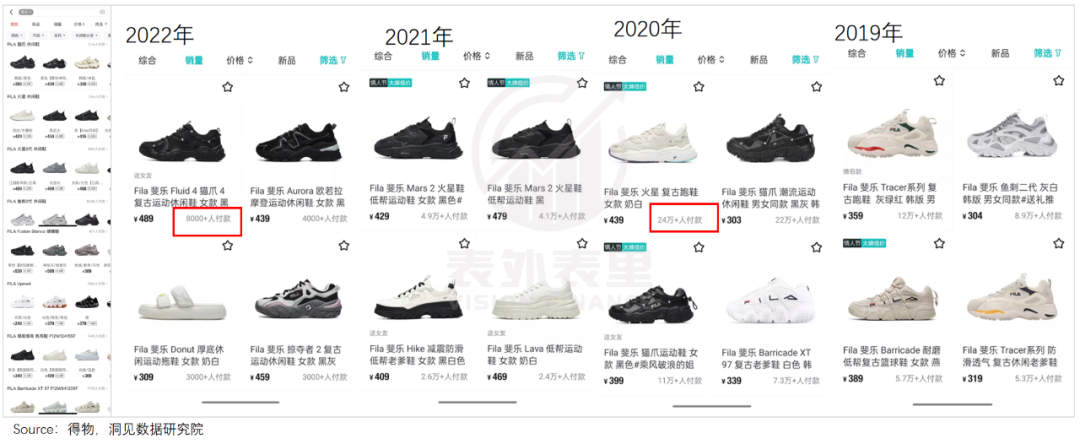

回到FILA来说,鞋品类出走四年,归来还是老爹鞋最出名。

这个过程中,老爹鞋虽然在设计上推出了猫爪、ADE、鱼刺系列,但鞋型改变不大。毕竟FILA店员都出来抱怨,“顶多把小细节变一下,以致于撞鞋太多,我们自己都记不清个别产品的名字。”

至于像耐克Air、阿迪boost那样的“颠覆性创新”技术,更是没有的。这让老爹鞋逐渐泯然于众人。

如下图,得物最新的FILA热度榜鞋前十中,2019年发布的鞋占到4款,2022发布的新品没有一个上榜。

与此同时,每年热销鞋销量还在连续下滑——2020年最热款销量突破24万双,2022年最热款只卖了8000+。

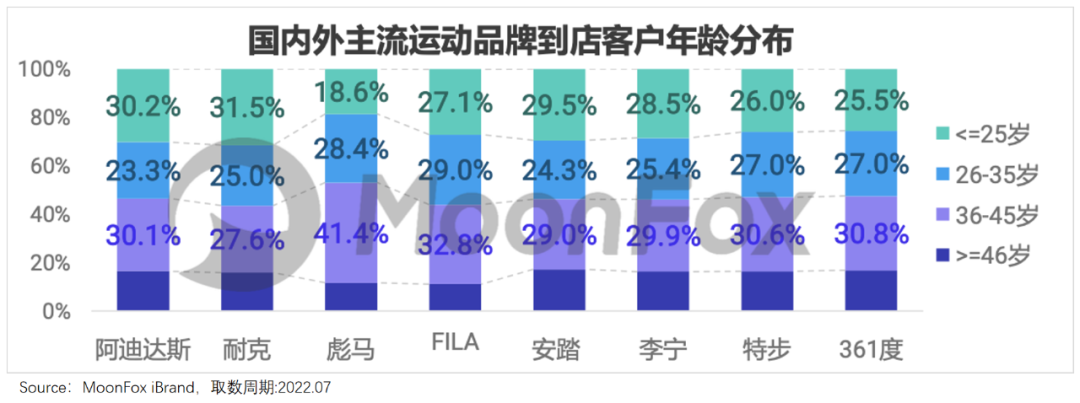

而服装品类上,《2022运动品牌全渠道发展数据报告》显示,FILA到店客户中,36-45岁用户最多,占比达32.8%。

美国服装生产商协会的一项调查结果显示,年龄在35岁以上的消费者,有超过80%的人表示在购买服装时更加注重品质和耐用性。

也就是说,FILA一定程度上靠服装品质赢得了中年群体的信任。

不过,具体的面料技术,FILA披露较少。就T恤品类来说,面料主要是丝柔棉双面,采用半丝光工艺,反馈很好。

FILA大中华区总裁姚伟雄曾在采访中表示:“我们会把产品创新作为最重要的指标之一,每一季FILA推出的创新面料超过50%,其中进口面料超过40%”。

但面料革新是需要研发投入的,鞋类产品更是极其依赖核心技术做支撑。

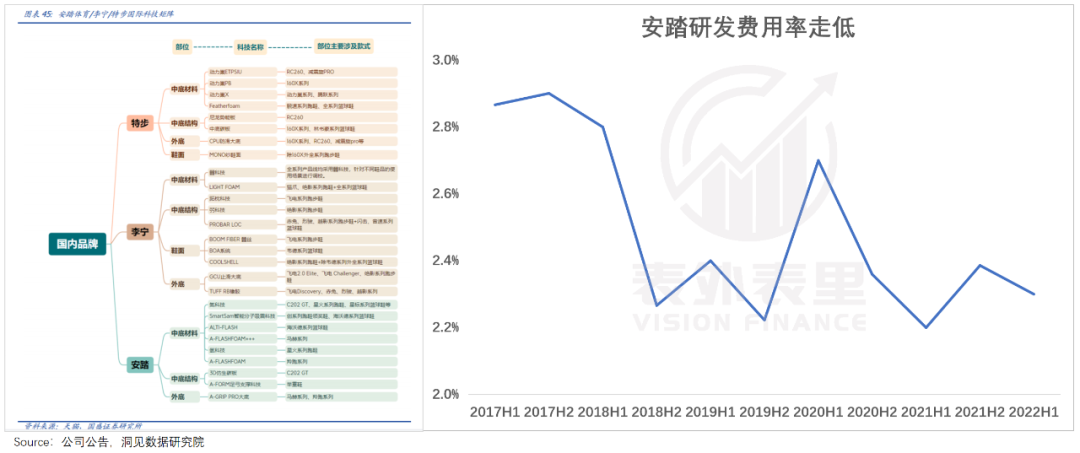

然而可以看到,FILA母公司安踏在鞋类技术产出上,对比国内其他品牌略有逊色。同时,2020H2以来,安踏的研发费用率呈现下降趋势。

主品牌在产品力投入上尚且乏力,更别说能分给FILA更多了。

在自身鞋服创新乏力,产品力提升又不确定的情况下,FILA售价还动辄上千,消费者难免用脚投票。

小结

“我们做这个行业,一开始就知道风潮是不断变化的……你对潮流敏感度、创造力必须要有,如果没有,消费者很快就抛弃你了。这个问题,对我们来说并不是最担心的部分。”

2019年,FILA大中华区总裁姚伟雄在回答媒体是否会因增速放缓和潮流变化而产生危机感时,自信满满。

但很显然,FILA的最终表现与预期发生了偏移。在专业运动风口转变的节点上,原本擅长的时尚路线,竞争夹击下,可攫取的红利已经不多;切入新风口上,体育营销资源乏力,产品力提升不确定,或会拖慢脚步。

这有FILA对时尚路径依赖的问题,也是FILA作为子品牌发展到一定阶段后,必然会出现的矛盾。

当然,任何一个高速发展的品牌,在体量达到一定程度之后,也都会面临增速放缓的现实。FILA后续如何,可以长期观察。

数据支持 | 洞见数据研究院

评论