文|锌刻度 陈邓新

编辑|高 智

碳酸锂,有了跌下“神坛”的征兆。

据上海钢联的数据显示,国产电池级碳酸锂价格跌跌不休,从60万元/吨的历史高点到逼近40万元/吨,耗时不过三个月左右,且创了近一年来的新低。

这意味着,碳酸锂从炙手可热走向如履薄冰。

那么,碳酸锂价格下行是短期波动,还是价格拐点已现?遭遇当头一棒,碳酸锂怎么走到这一步?新能源车企,更有盼头了?

碳酸锂后市,分歧严重

新能源赛道,苦高价锂久矣。

据公开资料显示,2020年电池级碳酸锂均价低至4.7万元/吨,之后一路上扬,到了2022年11月甚至突破60万元/吨大关。

此背景下,上游的锂矿企业赚得盆满钵满。

最令人瞩目的当属天齐锂业,2019年至2020年,其营业收入、经营现金流量净额连续两年同比下滑,至于净利润分别为-59.83亿元、-18.34亿元,可谓惨不忍睹。

天齐锂业,更是被近400亿元债务逼至墙角。

所幸,碳酸锂开启十倍暴涨之路,手中有矿的天齐锂业咸鱼翻身成为大赢家,市值一度攀升至2163.5亿元,重返“锂王”宝座。

据天齐锂业的业绩预告显示,2022年预计净利润231亿元~256亿元,同比暴增1011.19%~1131.45%,业绩暴涨的主要原因系“受益于全球新能源汽车景气度提升,锂离子电池厂商加速产能扩张,下游正极材料订单增加等多个积极因素的影响”。

天齐锂业净利润走势

然而,如今市场对碳酸锂的前景分歧严重。

一种声音认为,碳酸锂的好日子结束了。

关于碳酸锂价格见顶的呼声,一直就没有断过,哪怕以宁德时代为代表的中游企业尝试干预,也不见成效。

据多家媒体报道,宁德时代2022年传出不接受47万/吨以上的碳酸锂报价,包括比亚迪在内的多家动力电池巨头也纷纷响应。

这次,似乎不一样了。

中国电动车百人会副理事长欧阳明高不久前预计:“2023年动力电池需求增长率从150%下降一半左右,总出货量增长率也将从近100%降低至50%左右,下半年碳酸锂价格将降至35万元/吨至40万元/吨。”

先行指标,似乎有了暗示。

另外一种声音认为,断言崩盘为时过早。

其实,碳酸锂涨至60万元/吨,市场响应平平,彼时中游材料厂及电池厂的心态较为谨慎,只不过维系刚性采购。

如此一来,价格虚高。

对此,一名业内人士告诉锌刻度:“之前涨价是散单先行,长协订单滞后,下游的感受没有那么深切,如今不过是回到原点,重新寻求平衡。”

上述业内人士进一步表示,散单的一个重要来源是盐湖提锂,而盐湖提锂与气候息息相关,每到冬季产量下滑,从而进一步影响供需平衡,因而有敏锐的资金提前布局。

供给失衡缓解,平替材料崛起

两种声音孰对孰错尚不能妄下结论,但价格承压却是不争的事实,这背后的原因有四。

首先,正值排产淡季。

按照惯例,每年的一两月为新能源汽车的淡季。

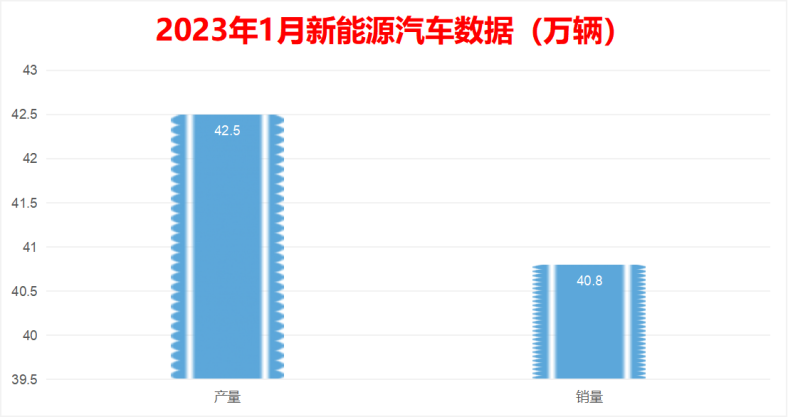

据中汽协数据显示,2023年1月新能源汽车产销量分别为42.5万辆、40.8万辆,同比分别下降6.9%、6.3%,环比分别下降46.6%、49.9%。

淡季数据平平

此背景下,排产有所下降,碳酸锂价格不振也在情理之中。

上海东证期货分析:“终端消费向上游传导仍需要时间,同时产业链备货量的放大可能需要更强有力的利多信号刺激,短期内价格仍维持弱势运行。”

其次,供给失衡缓解。

近年来,碳酸锂产能失衡一直是行业挥之不去的痛点,如今这个痛点正在慢慢消失。

据公开资料显示,2023年~2025年,国内动力电池装车量预计分别为442GWh、567GWh和696GWh,全球动力电池装车量预计分别为712.4GWh、918GWh和1160GWh;而仅国内六大主流动力电池企业的产能将分别达到1548GWh、2093GWh和2808GWh。

以上可见,供过于求或不可避免。

需要注意的是,混动起势足以与纯电分庭抗礼,而混动的平均单车电池装载量不及纯电,一定程度上也缓解了供给失衡的局面。

再次,平替材料崛起。

IPG中国首席经济学家柏文喜在接受《证券日报》采访时表示:“电池级碳酸锂价格持续下降有两方面原因:一是之前高价格刺激了大量资本进入以及产能提升,从而增加了市场供给;二是电池级碳酸锂此前持续涨价催生了钠离子等替代材料,从而抑制了需求增长,引发碳酸锂供求关系发生了变化。”

事实上,钠离子电池一直被业界寄予厚望。

皆因其在成本、低温、快充等方面颇具优势,但能量密度不及锂电池,以往主要用于两轮电动车、储能等应用场景。

宁德时代董事长助理孟祥峰曾表示:“公司通过钠离子电池产业化解决部分锂资源供应紧张和锂价暴增问题。宁德时代的钠离子电池将于2023年实现产业化,能量密度达160 KW/kg,和磷酸铁锂有一定差距,但技术还在不断迭代,且钠离子电池的功率和快充特性都比锂电池更具优势,在低温情况下依然保持90%的放电效率。”

油电同价,更有底气

碳酸锂价格剧烈波动,传导到环环相扣的产业链上,可谓牵一发而动全身,关于此宁德时代的感受深切。

多年以来,宁德时代屡屡遭车企炮轰,“我们现在不是在给宁德时代打工吗”之类的质疑不绝于耳。

2022年,宁德时代预计净利润为291亿元~315亿元,同比增长82.7%~97.7%;扣非净利润为268亿元~290亿元,同比增长99.4%~115.7%。

而同期,长城、长安、比亚迪等一干车企均甘拜下风,至于造车新势力就更不用遑论了。

此情况下,宁德时代从碳酸锂价格探底中能受多大的益,得打一个大大的问号,毕竟下游也渴望改善盈利表。

据公开信息显示,宁德时代正在与年提货10Gwh以上的车企协商一个“锂矿返利”计划,选择了让利。

一名私募人士告诉锌刻度:“碳酸锂价格‘退烧’,对盈利状态不佳的新能源车企最为利好,亟需供应商给予战略支持,从而迫使‘宁王们’不能追求过高的利润率。”

上述私募人士进一步表示,新能源车企对“锂矿返利”兴趣浓厚,但实际表态的似乎不太多,盼着宁德时代给出更大的优惠。

这么来看,一体化经营的比亚迪或受益匪浅,油电同价的打法更有底气。

之前,比亚迪秦Plus DM-i 2023冠军版上市,宣传口号就是油电同价,试图进一步蚕食合资品牌的燃油车份额。

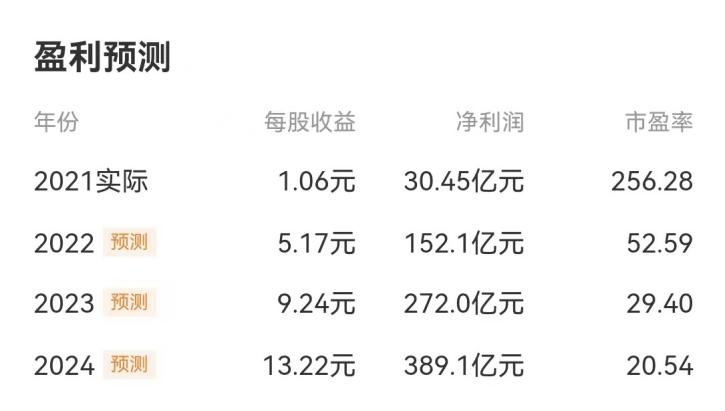

比亚迪的机构预期

这意味着,新能源汽车具备了与传统燃油车打价格战的实力。

从这个角度来看,如若碳酸锂价格逐年走低,势必促使新能源汽车价格不断降价,从而进一步讨好热衷“开源节流”的消费者。

那么,传统燃油车的终局或终局加速降临。

评论