文|数读智车

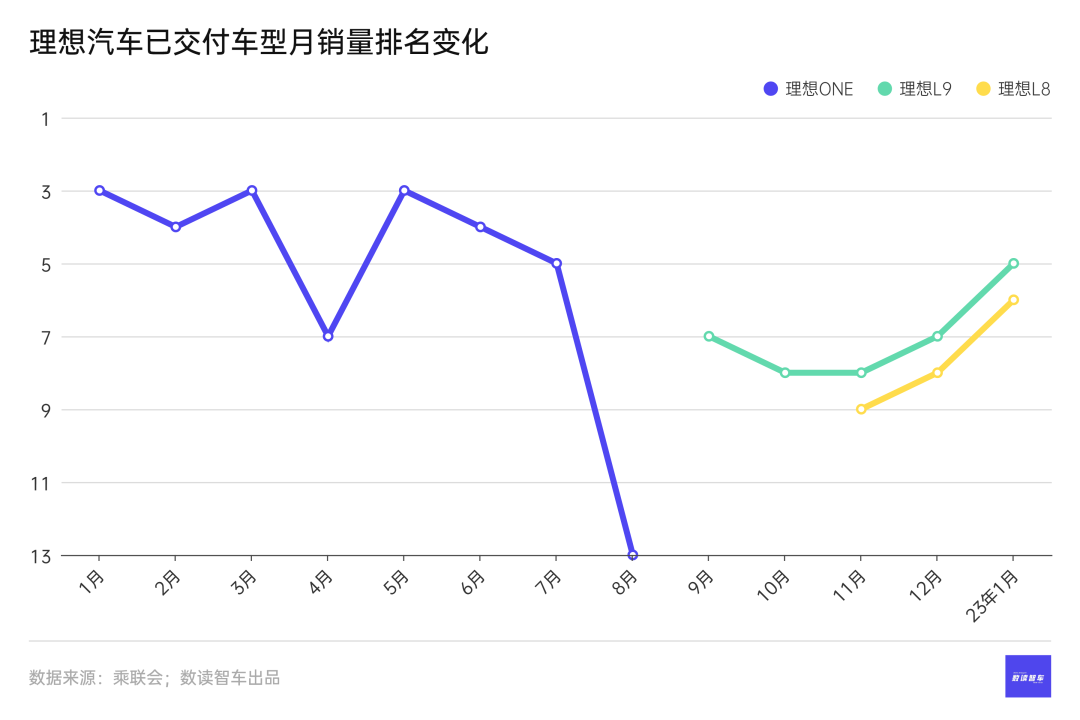

根据乘联会的数据,今年1月,新能源SUV销量排行中,理想L9系列和L8系列分别位居第五和第六位。

这是比亚迪之后,唯一一家,连续三个月,都有超过1个车型销量排进前十的车企。

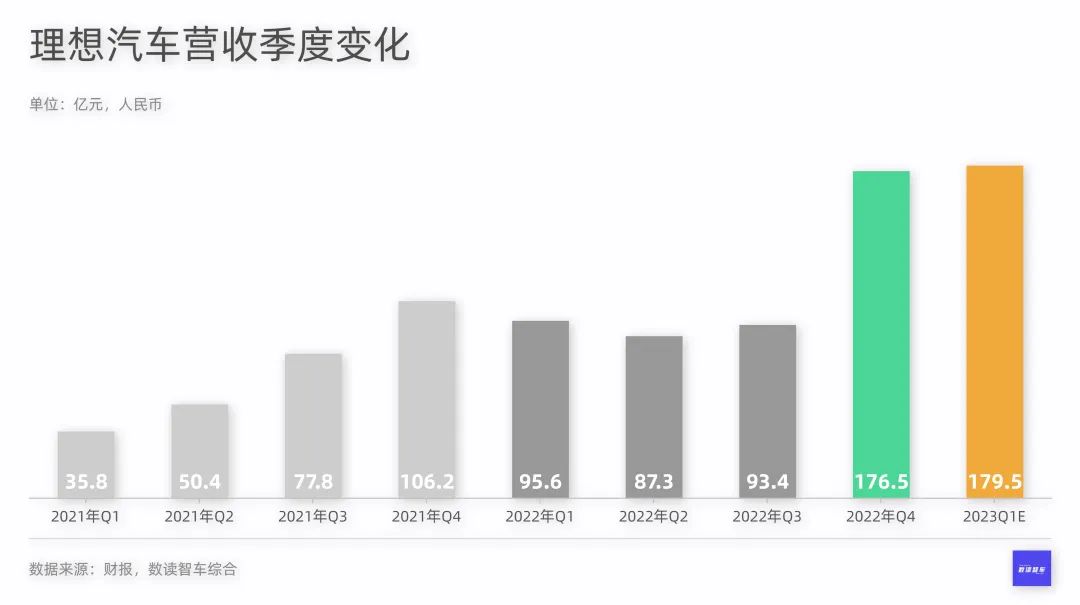

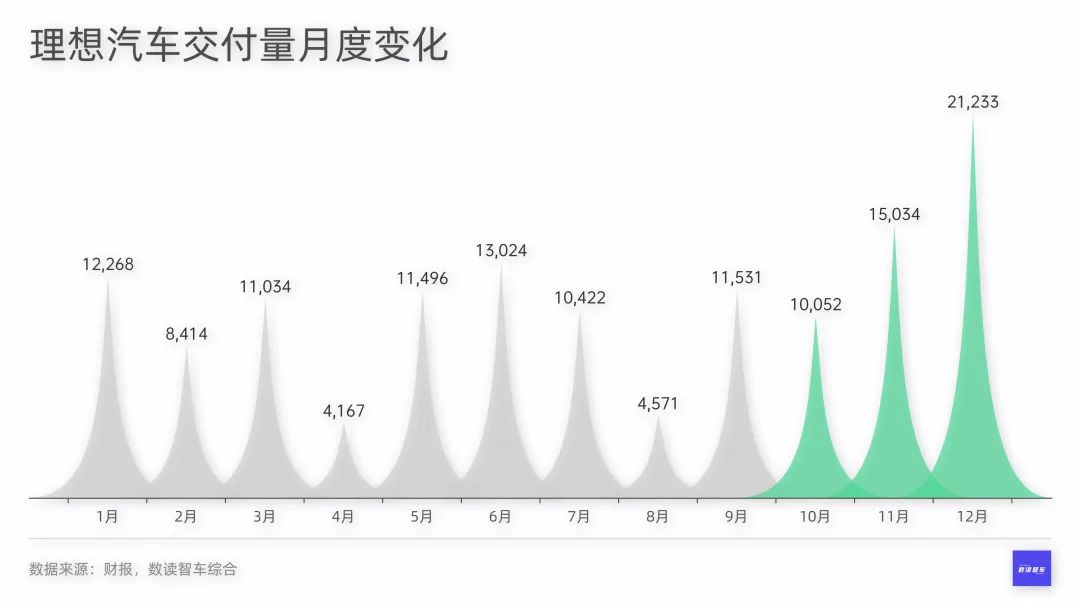

四季度,理想交付量首次突破4万,12月单月突破2万,连续创下了新高。今年2月,L7系列发布,理想预计一季度销量5.2万-5.5万辆,如果顺利,销量还会创下新高。

理想会是最先跑出来的新能源车企吗?

4571辆

现阶段新能源车企的营收模型非常简明扼要。卖多少车挣多少钱,由于所有车企都会在每个月初公布上个月的销量,所以在发布财报前,理想汽车的营收基本就不是秘密了。

四季度营收176.5亿,同比增长66.2%,只比市场预期高不到3000万。

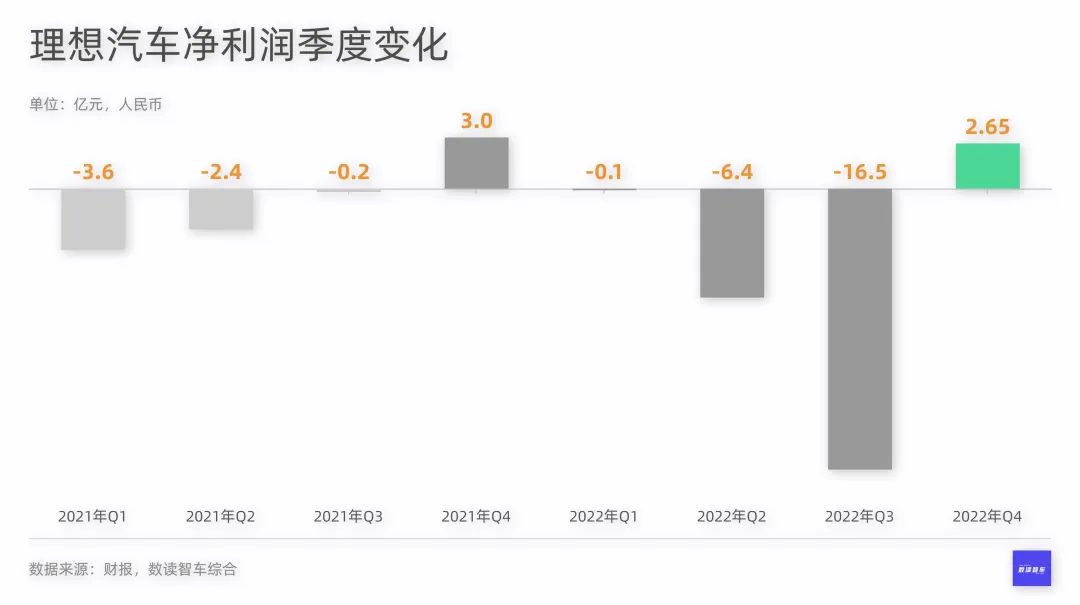

虽然跟预期偏离值不大,但仍然可以说四季度的表现亮眼。176.5亿几乎是整个上半年的营收规模。四季度还成功盈利了2.65亿元。

甚至可以这么说,四季度挽救了理想过去一年。

2022年,理想无比挣扎。新能源车企进入了起量阶段,可理想一直都靠ONE一个车型强撑。

理想发布了L9、L8、L7三个车型,交付了L9和L8两个系列车型。全是增程式SUV,没有看到纯电车型。理想起量的第一步只是在价格上做了分层,L8和L7还有一定的重叠。

下半年,发布和交付节奏陡然加快。L9在6月底发布,8月底就开始交付。L8在9月30日发布,11月初就开启交付。看得出来,理想很着急。

新车型上市需要时间检验,而且还会影响老车型的销量,这是个青黄不接的阶段。

从结果来说,过渡期理想出现了不少瑕疵,甚至是“命悬一线”:

理想ONE换代升级时,被指责花式割韭菜

理想L9遭受空气悬挂质量问题、加速后失控问题等指责

8月,理想销量跌到4571,走进了至暗时刻,理想股价缩水近70%,接连刷新历史最低。

2021年首次单季度营收破百亿后,连续三个季度,理想再也没有突破这个关口。2022年,理想营收增速下滑,亏损20.3亿,平均一辆车亏1.5万元。

经历了一个多季度的动荡,理想终于在最后两个月迎来爆发。

11月销量15304创新高,12月销量21233再次创新高。

由于四季度交付的是价格更高的L9(约46万)和L8(36-40万)车型,并且ONE车型(约35万)基本告别历史舞台,拉高了整体售价。

四季度,理想的ASP(平均每台车销售价格)达到37.3万,创造了历史新高。高价车型带动毛利率从三季度的12.7%回升到20.2%。李想说,“直营20%毛利率是最低的健康标准。”理想达到了这个标准。

今年一季度,理想预计交付量5.2-5.5万,还将继续创新高。L7和L8系列相继开始交付,李想表示,Air开始交付后,3万辆/月交付保底。

理想似乎熬过了最艰难的一年。

584.5亿

理想究竟是怎么走出困境的?因素可能有很多,新品受欢迎可能是关键原因。

很难用好坏评价一款汽车,有的车主喜欢理想座椅和空间的舒适性,但有的车主会嫌车太大、油耗高。通过市场表现客观看,从ONE系列,到L9、L8系列,在30-50万价格段,理想与宝马X5、奔驰GLE、雷克萨斯RX和保时捷Cayenne等车型的竞争中不落下风,说明理想有效地抓住了中产宝爸、宝妈市场,产品力很强势。

这主要也得益于理想聚焦的方向非常集中。

理想的高频词一直是“家庭用户”“30万~50万价位”,在官网上,理想的宣传一直都是围绕着“家”的元素。当每一款产品都围绕着这个细分赛道经营,工作会聚焦很多,研发、产品规划可以少走不少弯路,用在宣传和销售上的开支也会少很多。

四季度,理想的销售、一般及行政费用合计16.3亿,同比增长44%,与之对比,研发费用20.7亿,同比增长68%。理想的研发费用率11.7%,已经算是很低的水平,销售+管理费用率则首次跌破了10%。

整个2022年,理想的研发费用涨了106%,研发费用率只有15%,销售+管理费用则只涨了62%,费用率只有12.5%。

堪称汽车届的李荣浩。

除了产品上始终如一的聚焦,理想还有一个隐藏的信息。下半年,售后维修中心及理想汽车授权钣喷中心从311增加到318个,但覆盖的城市从226个减少到222个。这个动作可能意味着,理想在继续追求效率。

虽然经历了一年的波折,理想的经营指标依然健康,资产负债率48%,可支配资金(现金及现金等价物、受限制现金、定期存款、短期投资等)连续第九个季度增加,目前达到了584.5亿。

这个现象离不开理想在组织管理上的能力。一直以来,GE、阿里、微软都是特别爱把组织管理放在嘴边的企业,这段时间来,理想也成为了其中之一。

“我们全面升级公司的业务流程和组织架构,为公司从1到10的规模扩张做好准备。”

去年,理想进行了一场非常组织架构变革,执行董事兼总裁沈亚楠则退出董事会,加入理想汽车流程变革委员会。

新的架构下,李想统管“产品与商业群组”;马东辉整体负责“研发与供应群组”;谢炎负责“系统与计算群组”;李铁主要负责“组织与财经群组”。今年2月,原华为全球HRBP管理部部长李文智加入CFO办公室,参与流程、组织、财经的变革工作。

组织管理就像苦茶子,不用到处说,但适不适合自己最清楚。有清晰的目标没人做、或者效率不高都不行。

理想喊了很多宏伟的目标,“千亿营收”“20%份额”,在关键的这两年间,需要在人员管理上支撑起这样的野心。

李想说,“2023年到2025年是极为残酷的淘汰赛。”

20%份额

理想的势如破竹,离不开在大型SUV和中大型SUV上的成功。按照目前的态势,以及李想透露的信息,理想的三个车型在销量上大概率都会挤进乘联会SUV榜月销前十。

理想L7、8、9很有可能会与比亚迪宋、元Plus、唐比肩。

目前去比较理想与比亚迪还为时尚早,两者在营收上差一个数量级,理想一年营收相当于比亚迪一个多月。

而且,理想在1-10的路上,有很多问题需要克服。

产品单一仍然是一大掣肘。理想目前的产品只有SUV。按照李想的介绍,2022年其车在30万元-50万元SUV市场份额为9.5%,由此测算,这一市场的规模为140万-150万辆。

按照李想的目标,20%的规模对应约30万辆,年营收约1200亿,年营收破千亿并非不可能实现。但再进一步,想要继续在20%的市场份额下再抢,难度会陡增。即便这一规模都被拿下,销量规模也在5000-6000亿左右,远达不到“向万亿收入规模发起挑战”的远期目标。

不管是大众、丰田还是比亚迪,没有一家是只靠细分领域的。向其他车型拓,会是早晚要走的路。

理想的优势在于产品力,很好地契合了中产家庭的需求。但那些老生常谈的,自动驾驶、三电技术,都还没有像产品这么直观。

李想说了很多纯电车型的内容,“将采用800伏高压快充,以及自建碳化硅模块的工厂,希望在整个动力驱动层面提升效率。”但毕竟纯电车型仍然没有推出,理想究竟成色几何,纯电车是否会受市场追捧还有待验证。

至少到目前,理想印证的是其在30万元-50万元中大型SUV上的产品力和竞争力,在这个领域之外,还有广阔的未知空间。只能说理想度过了从单一车型到多车型的难关,发展趋势很健康,这场马拉松还有很远的距离。

业绩简报

评论