文|数读智车

“今年销量目标翻倍”

“欧洲业务今年交付目标不超过10000台”

“今年计划新增1000座换电站”“今年会引进新的电池合作伙伴”

“智能驾驶方面,上半年推出更多的功能并逐步实现高速领航换电”

“年内将毛利爬升至18%-20%”“四季度实现盈亏平衡目标不变”

而在此前1月底,蔚来还曾表示:

“蔚来手机将在今年二季度开启内测,并预计今年三季度正式发售。”

短短几段话,已经囊括了销量、全球化、换电站基建、智能驾驶、利润、手机等议题。

往捧了说叫“宏图计划中国版”,往损了说叫“生态化反”。

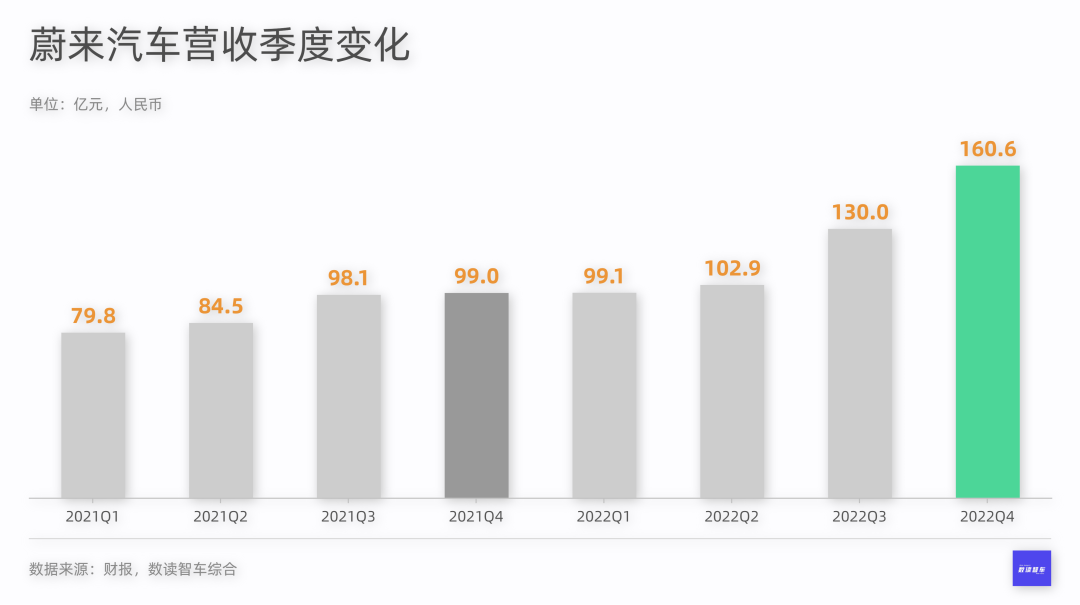

3月1日,蔚来发布四季度及全年财报,Q4营收160.6亿元,同比增长62.2%,低于市场预期的172亿元。

蔚来的未来会走到哪里?

Vol.1/ 2.36万辆

虽然财报不及预期,而且是低于预期多达12亿,可蔚来Q4的业绩还算可圈可点。

62.2%的增速,是7个季度以来的最快增速。160.6亿的营收,是历史最高营收。凭借四季度的带动,全年蔚来营收逼近500亿大关,依然在“三傻”中营收最高。

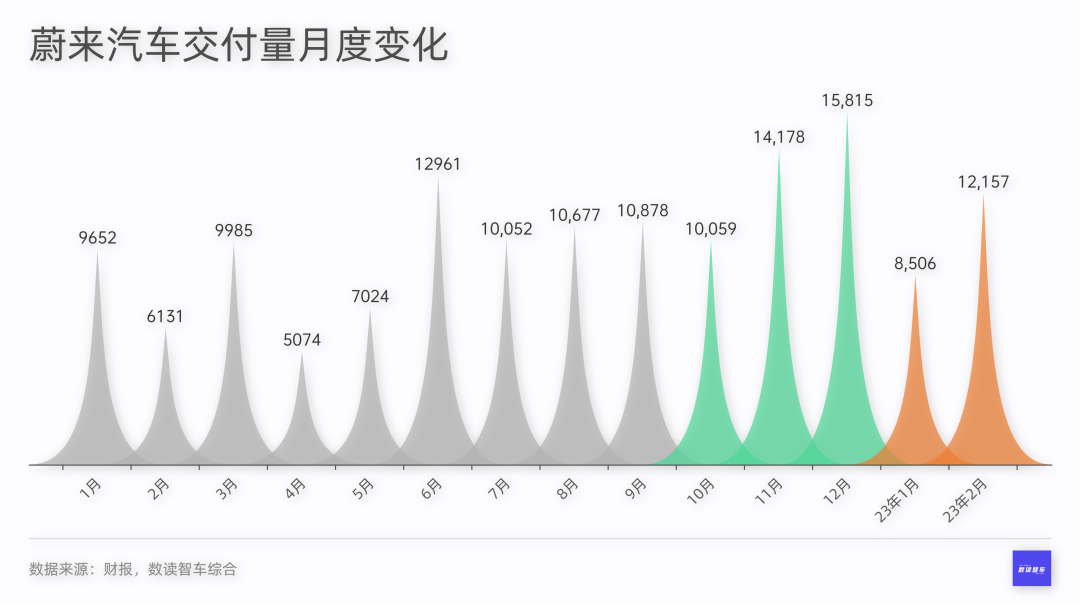

过去一年,蔚来交付了ET7、ET5和ES7三款车型。由于蔚来起步较早,所以车型更新换代主要集中在上半年。前6个月中,只有6月交付量过万。

经历了上半年的低迷后,蔚来顺利在下半年完成更新换代。三季度交付31607辆,首次突破3万辆,四季度再次创造新高,达到40052辆。

按照李斌在电话沟通会中提供的预期,蔚来2023年的销量将翻番,也就是约24.5万辆,平均每个月要超过2万辆。

在分析如何实现这个目标时,李斌将现有6个车型进行了归类:

“ET5、ET5旅行版和ES6的目标是月销2万辆;ET7、ES7、ES8,每款车月销2000至4000辆,合计8000至1万辆左右;EC6、EC7月销1000至2000辆。目前的产品组合可以支持蔚来每月3万辆的销售目标。”

规划很丰满,可现实可能会很骨感。

去年,蔚来已经有过先定个目标再下调预期的情况,原本四季度蔚来的交付指引是4.3-4.8万,后来下调到3.85-3.95万。

今年开年的势头也并不乐观。蔚来公布了两个月交付量,共计20663辆,要实现全年销量翻番,在接下来的10个月,2.24万辆是底线。根据一季度3.1万-3.3万辆的指引,三月的交付量也将在1.2万辆左右,接下来9个月,蔚来的平均月销量要达到2.36万辆才行。

可蔚来过去最好的月份,也没达到16000辆。

蔚来的交付能力对供应链太敏感。在Q4调低交付指引时,蔚来表示,公司面临着交付和生产方面的挑战,以及某些供应链限制。

李斌表示,今年的零部件供应总体来看不会成为制约交付量的瓶颈。但他同时还说,第二季度还会面临一定的产能爬坡挑战,三季度的交付量才会明显上升。

可市场早已不是当初那个形势。目前市场上的新能源车型已经非常丰富,当产能跟不上时,用户选择可替代车型的选择会更多,这也会反向影响销量。

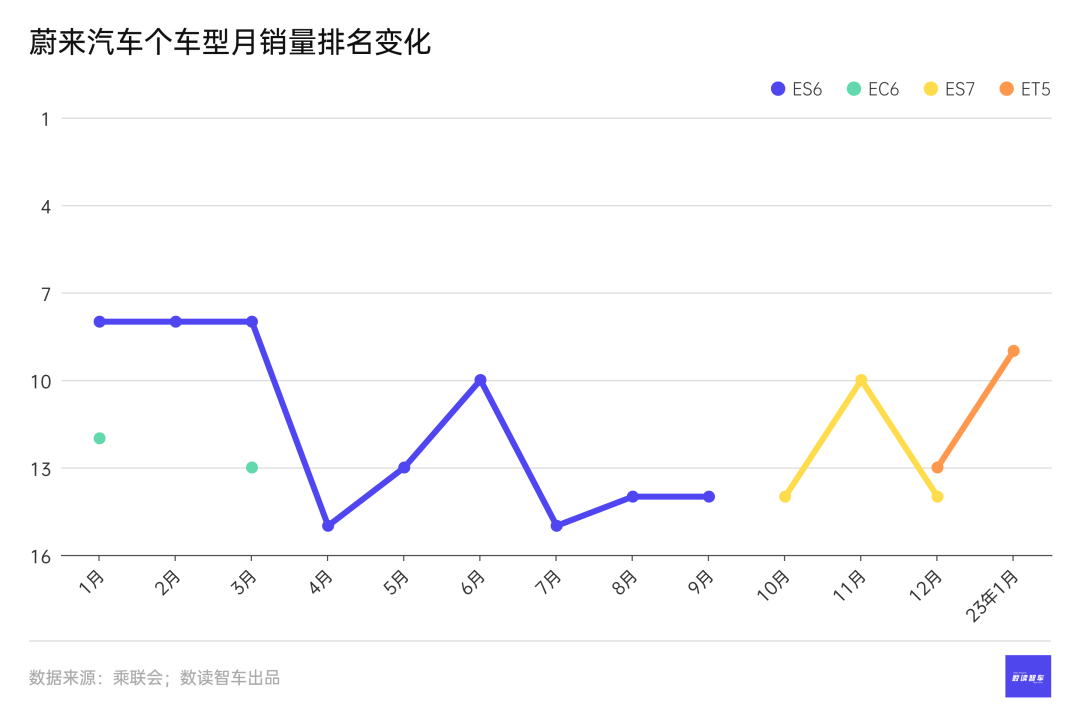

根据乘联会的数据,过去一年,只有ES6、EC6、ES7、ET5四个车型上过榜,最高指示ES6到过第8名。今年1月,随着ES7跌出前十五名,只有ET5一款车型还坚挺。

仅凭ET5,足以支撑蔚来的销量翻番目标吗?

Vol.2/ 78亿

当然,看蔚来的交付量排名本身没有太大的参考性。蔚来的定价高,多数车型都在35-60万之间,不容易起量。

关键在于ET5这个车型的特殊性。

12月,ET5交付7594辆,占总交付量的将近一半。今年1月,蔚来没有提供ET5的数据,参照乘联会公布的5795辆,ET5占比可能超过50%。

ET5是蔚来目前定价最低的车型,如果采用电池租用服务,价格可以低到25万元左右,基本是可以对标特斯拉Model 3的车型。

ET5拉低了蔚来的整体售价,四季度,蔚来ASP(单车售价)降至36.8万元,2021年Q4以来的新低。按照蔚来给予的业绩指引,取销售额和销量的中间值测算,一季度的ASP可能会进一步降至35.1万元,这可能会创造2年多以来的新低。

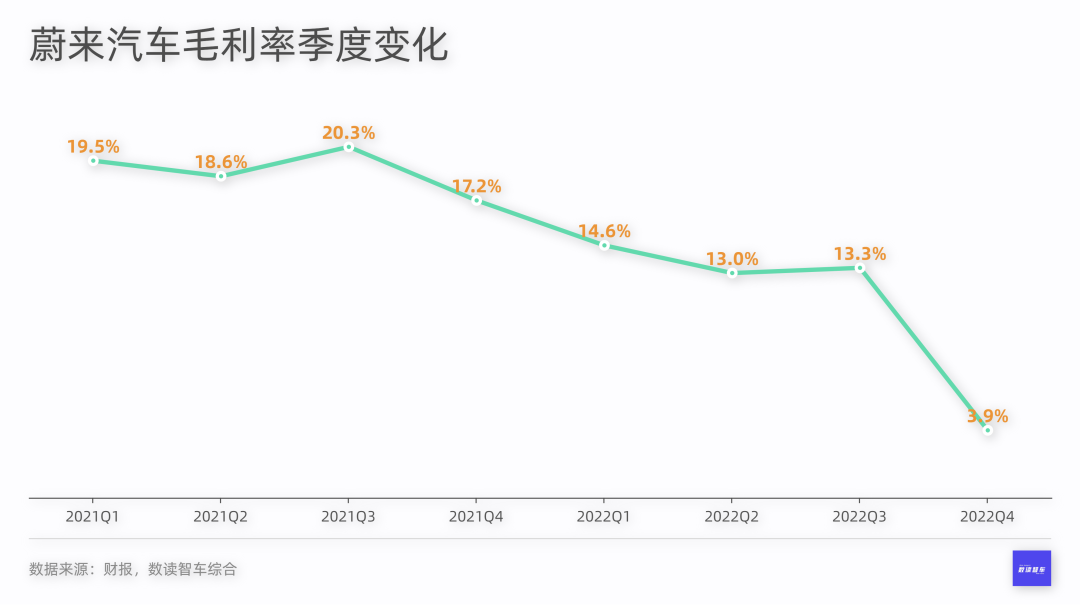

与售价低相对应,ET5可能也会拉低毛利率。四季度,蔚来的毛利率降到惨淡的3.9%,汽车销售毛利率也降到6.8%。对于原因,蔚来归结为:“886车型(ES8、ES6及EC6)”的存货减值准备、生产设备加速折旧以及购买协议损失。可以理解为新旧车型升级换代的阵痛。这部分导致毛利下滑了6.7个百分点。可即便忽略这部分的影响,毛利率也只有13.5%。

李斌说,“今年一季度的毛利率压力较大,因为公司处在平台切换的转换期,一季度的主要交付车型是毛利较低的ET5。”

低毛利会进一步传导到经营上。按照四季报,蔚来一辆车毛赚1.6万元(毛利/交付量),可最终一辆车实际净亏14.6万元(归属亏损/交付量)。

四季度,蔚来亏损了58.5亿,历史最大亏损;全年亏损145.6亿,历史最大亏损。

截至到2022年末,蔚来的资产负债表也很不好看:

资产负债率攀升到71.3%,比2021年末增加了17.2个百分点

理想L9遭受空气悬挂质量问题、加速后失控问题等指责流动比率降到1.29倍,2021年末则是2.18倍,短期偿债压力也增加了

现金及现金等价物、限制现金、短期投资等455亿,比年初减少了78亿。

这样的经营状态是不可持续的。

李斌说,“目标在今年第四季度,毛利率爬升至18%-20%”,“如果原材料价格按目前趋势达到我们预期的下降速度,我们将不改变2023年四季度蔚来品牌实现盈亏平衡的目标。”

盈亏平衡的前提是原材料价格达到预期下降速度。相当于说,盈亏平衡完全看供应链的脸色。

看起来,蔚来至少还要再挣扎一年。

Vol.3/ 47%

并不是说卖ET5就必然导致亏损,也不是说受供应链掣肘只是蔚来的问题,而是说这些问题某种程度上反映了蔚来的漏洞。

蔚来的售价较高,ET5售价最低,整车购买的价格也接近33万。理论来说,高售价对应的毛利率不会很低。

到底是什么拖累了蔚来?

李斌在四季报中表示,蔚来在40万元以上以及30万元以上高端纯电动汽车细分市场的占有率分别为75.8%和54.8%,位列第一。

如果这个细分市场真的存在,未来百亿的收入规模就可以达到近乎垄断的市占率,说明这个市场太小,不具备足够的想象力。或者说,这不是蔚来真正聚焦的市场。

到底该怎么给蔚来(公司非品牌)下定义?

高端?可蔚来正在孵化第二品牌品牌阿尔卑斯和第三品牌用火虫,预计覆盖10-30万区间。

电动汽车?可蔚来计划2023年底累计建成超过2300座换电站;蔚来还在与中创新航合作开发电池包。

看目前蔚来计划或者正在进行的布局:全价格段、全球市场、全栈自研智能驾驶技术及技术平台、换电站,还有相对次要的电池租赁、对外投资、手机。

“中国版特斯拉”都有点格局小了,几乎可以说是比亚迪+特斯拉。

可问题在于,有没有足够的精力实现这个布局,或者现阶段是否适合这样的布局。

四季度,蔚来的研发费用39.8亿,研发费用率创历史新高的25%。销售及管理费用35.3亿,费用率创历史新高的22%。单单费用开支就占到了营收的47%。

可过去这一年高比例的费用开支带来了什么?

电池包计划还在跟宁德时代商讨新的价格机制;供应链问题重重,今年1月,召回997辆ET5。欧洲基建进展落后于预期。

如果说理想是太过聚焦和产品线单一,那么蔚来就是现阶段能力还不足以支撑这么大的野心。

蔚来的优势在于,产品吸引力足够,2月降价时一度引发了不少用户的关注。产品线丰富,中大型SUV→中型SUV→中大型轿车→中型轿车已经布局完成。账上现金仍然高达455亿。可蔚来跟传统车企比起来,还有数量级上的差距,不会一两年就抹平。

“步子迈大了,咔!容易扯着蛋。”

Vol.4/ 业绩简报

评论