文丨张涛、路思远(中国建设银行金融市场部,文章仅代表作者观点)

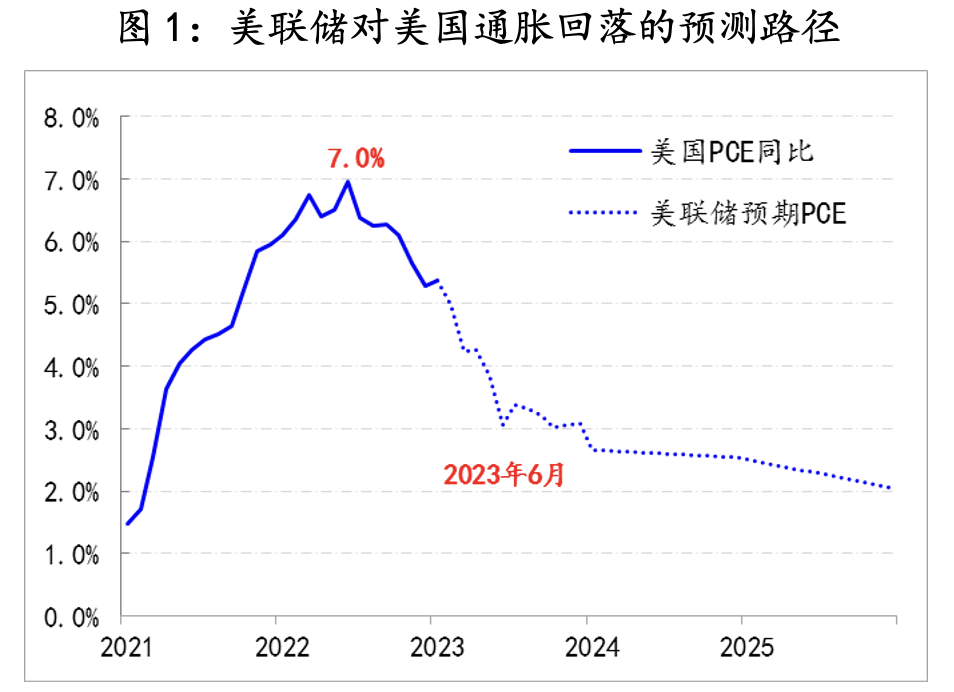

去年12月美联储公布的预测显示:至今年年中,美国PCE同比涨幅将回落至3%左右的水平,同期美国失业率还不会大幅抬升,即美国经济能够初步实现“软着陆”。但是克利夫兰联储的近期研究显示,美联储的预期将会落空,因为本轮通胀具有很强的顽固性。

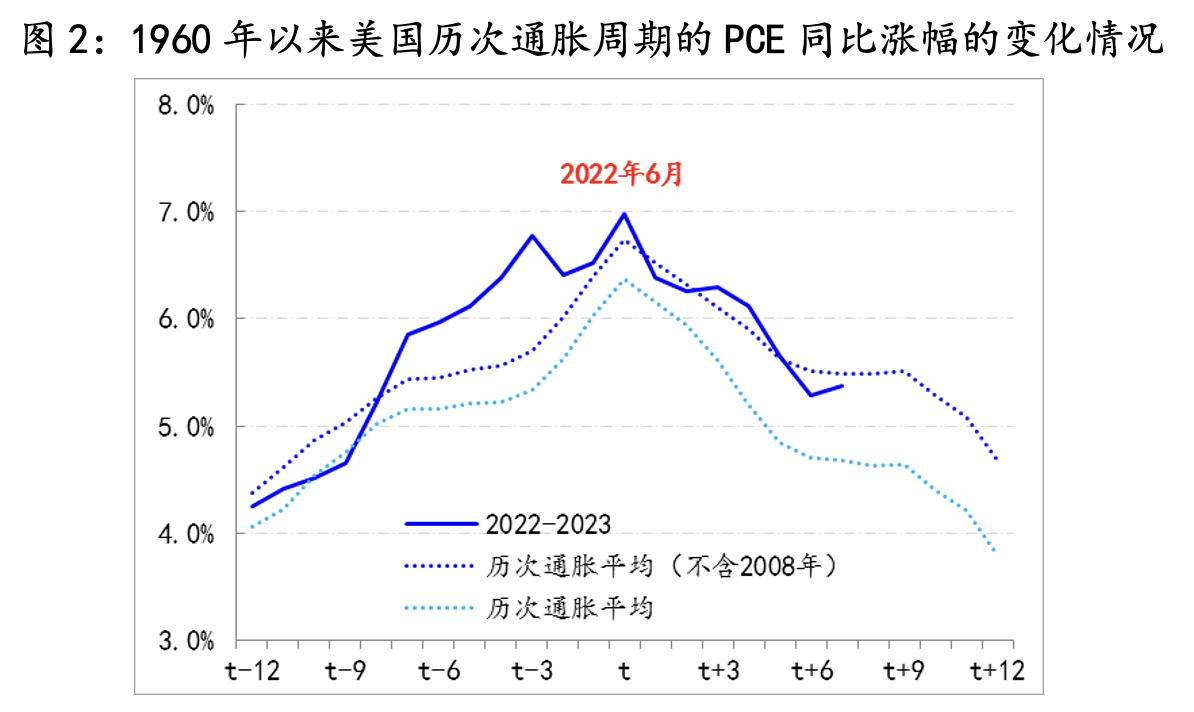

我们收集了1960年以来美国历次通胀的情况,结果显示,美国通胀触峰后的降速基本要慢于触峰前的涨速,例外情况则是出现2008年次贷危机那样的极端事件,通胀才会加速下降。如果剔除2008年的通胀周期之后,以每轮通胀峰值为中心的25个月间的通胀变化情况是,通胀峰值平均为6.7%,较12个月前提高了2.4%,通胀触峰后12个月后平均回落2.1%。若按照此规律来推算,假定本轮PCE峰值就是2022年6月的7%,那么到2023年6月,通胀大概率只能回落至4.9%,大幅高于美联储预计的3%。

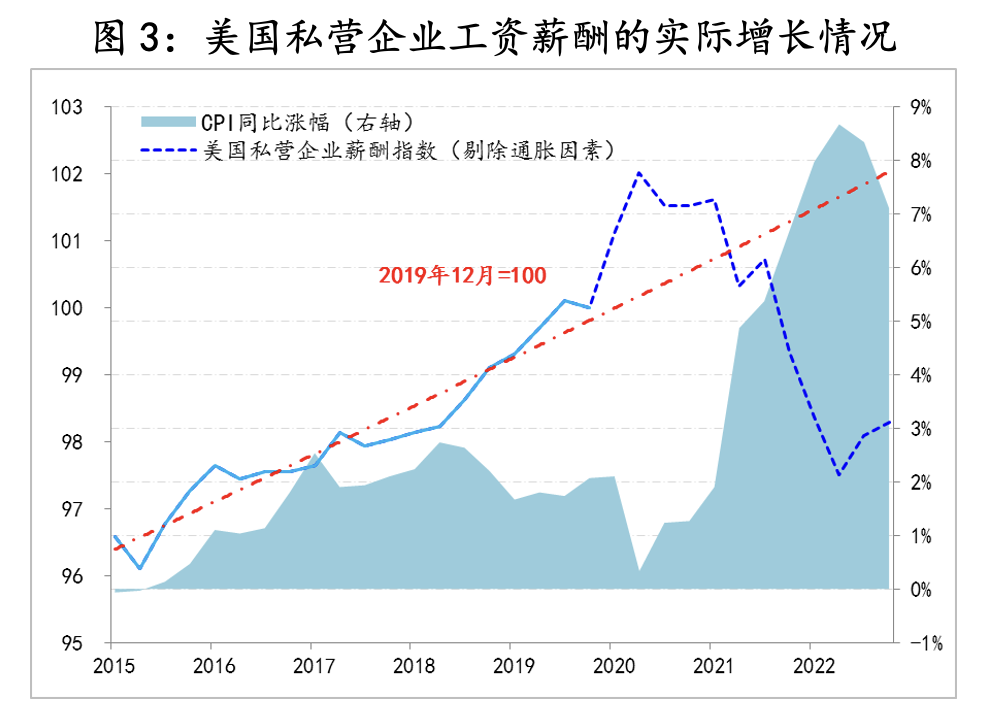

除了上述经验规律所涵盖的通胀数据本身潜在变化轨迹之外,造成本轮通胀顽固的重要因素之一,美国劳动市场供需失衡下的工资薪酬的潜在上升压力。例如,参照美国前财长萨默斯的方法,以2015年至2019年期间美国私营企业工资薪酬增长情况为基线(剔除通胀因素),伴随美国通胀的飙升,自2021年4月份开始,美国的工资薪酬就持续低于趋势性水平。截止到目前,偏离幅度已经扩大至4%。

换而言之,在目前的通胀水平下,美国工资薪酬需要增长4%,才能保证实际薪酬的正常,但面对工资成本的上升,对于美国企业而言,如果不能传导出去(加重通胀),就一定会蚕食企业利润(企业扩张产能的动能下降)。因此,如果通胀不能迅速下降,工资——物价螺旋式通货膨胀压力就会持续积累。

故美联储现在面临着两难的选择:

①若想一次性将通胀顽固性“拆弹”,就需要特别“过分”的紧缩,来大幅压低通胀,直至就业需求出现萎缩令工资薪酬失去上涨动力,但这样的结果一定加速美国经济衰退或者引发危机。

②若美联储惧怕潜在衰退和危机风险的兑现,那么很可能就只能保持相对克制的紧缩节奏,但这样的结果则是美国工资薪酬还将上涨,进一步固化通胀的顽固性。

鉴于美联储面对的两难,我们给本轮美联储实际加息路径增加了一个意外选项,将之前的三阶段:“大幅加息——放缓加息幅度——停止加息但保持一定时间直至通胀消退”,调整为四阶段:“大幅加息——放缓加息幅度——暂停加息——再度加息直至通胀消退”,不过意外的第四阶段能否出现以及实施时机的选择,取决于美国就业和通胀的实况,但不出意外的话,预计此因素将逐渐被市场所意识到,并带入市场的定价逻辑。

参考:

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论