文|车市物语 杜俊仪

“2023年到2025年是极为残酷的淘汰赛。”

这个判断出自理想汽车创始人李想。在竞争极其激烈的新能源赛道狂飙近十年后,各路玩家蜂拥而至,特斯拉、比亚迪先后挑起价格战,预示着2023年的新能源市场并不太平。对于蔚小理们来说,想成为淘汰赛中的剩者,至少要在今年完成规模和造血能力上的惊险一跃。

上周,蔚来、理想纷纷交出了2022年四季度及全年的财报。走过产品的新旧交替期,两家企业在销售体量、价位上有所趋同,各项投入上只增不减,亏损面也进一步扩大。面向2023年,蔚来、理想都定下了翻倍的增长目标,分化出不同的体系竞争路线,谋求尽可能多的胜算。

01 过弯后新平台接棒增长

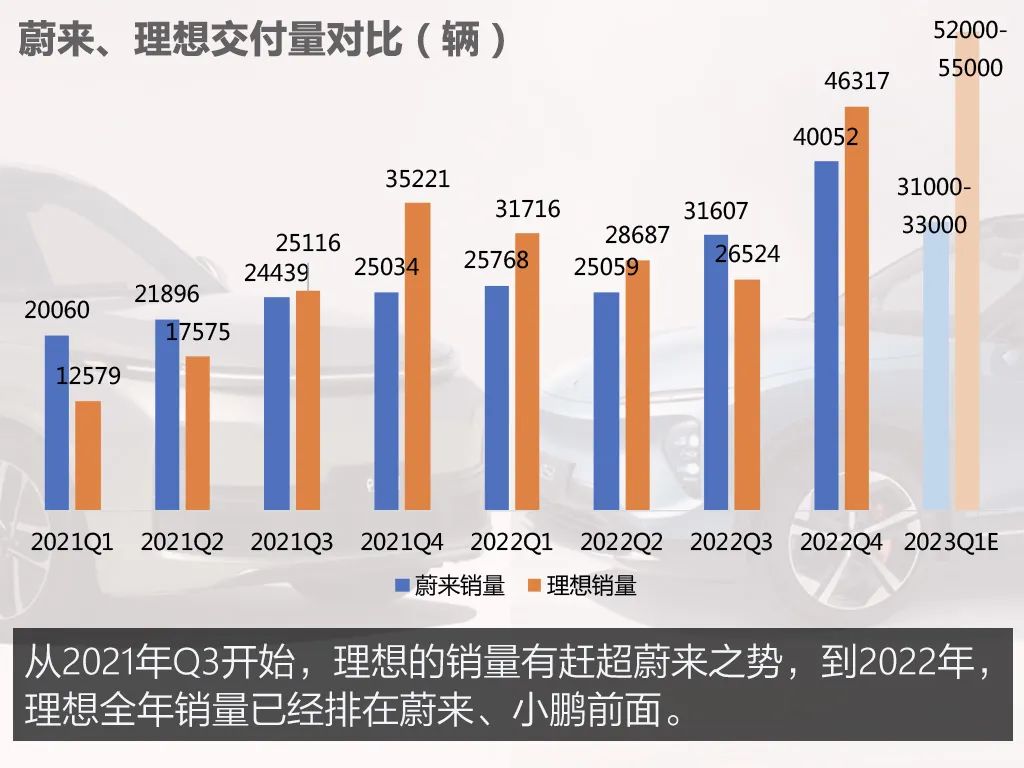

在过去的两年中,蔚小理三家的销量排名尽管有波动,但销量差距并不大,理想之所以在2022年取得了领先,主要增量是12月时理想L9、L8两款车型销量双双破万,也一举成为造车新势力中首家月销量突破2万的车企。

新势力迈过“年销10万辆”的门槛之后,增速有所放缓。2022年,蔚来、理想销量同比增长分别为33.9%、47.2%,低于新能源市场整体超90%的增速水平。随着新一轮产品周期的到来,蔚来、理想两家企业都对2023年定下了翻番的目标,月度销量剑指3万辆。

理想汽车计划今年拿下国内30-50万元区间20%的市场份额,这一价格区间2023年市场总销量约140万至150万辆,对应的销量目标为28-30万辆。理想目前在售产品已经全部切换到L系列,L8、L7除了Pro和Max版本之后,又推出了便宜两万的Air版,变相拉低了购买门槛。李想曾在社交媒体上表示,“没有L8 Air和L7 Air,2.5万辆/月交付保底,Air开始交付后,3万辆/月交付保底。”

理想今年的重头戏还有纯电动产品,正在研发的两个高压纯电动车平台——Whale和Shark,在解决充电慢问题的同时,成本甚至可以做到跟增程产品打平。纯电动产品会延续L系列的“套娃式”打法,依旧是熟悉的配方。

再来看蔚来,2023年的销量目标或超过24.5万辆。其实从产品矩阵来看,蔚来在新势力中更显出众:去年年底发布了换代ES8和新车EC7,今年还有3款新车待发布,预计将是ET5猎装版、ES6和EC6的换代车型,再加上在售的ES7、ET7、ET5,蔚来2023年基于NT2.0平台的产品一共有八款,覆盖了中型、中大型轿车,中型SUV、中型跨界轿跑SUV,以及中大型SUV等。用李斌的话来说就是“现有产品将覆盖BBA 80%销量所在的主销市场”。

李斌对蔚来全年的销量很有信心,切换到NT2.0平台后能避免过去新旧两代产品同时卖的尴尬,并提升一线销售的效率。怎么完成月销3万辆的目标也都构思好了:ET5和ES6作为主力,月销目标为20000辆,ET7、ES7、ES8合计销量目标为8000-10000辆左右;EC6、EC7月销量为1000-2000辆。

不过,上述数据能否兑现还要打一个问号,蔚来有多次因为零部件供应等问题,交付量低于预期。新车发布早、推出时很前卫、矩阵丰富,是蔚来的强项,但也经不住交付拉垮。毕竟现在市面上的竞品越来越多,每家企业都在力求“上市即交付”,丝毫不敢喘气。

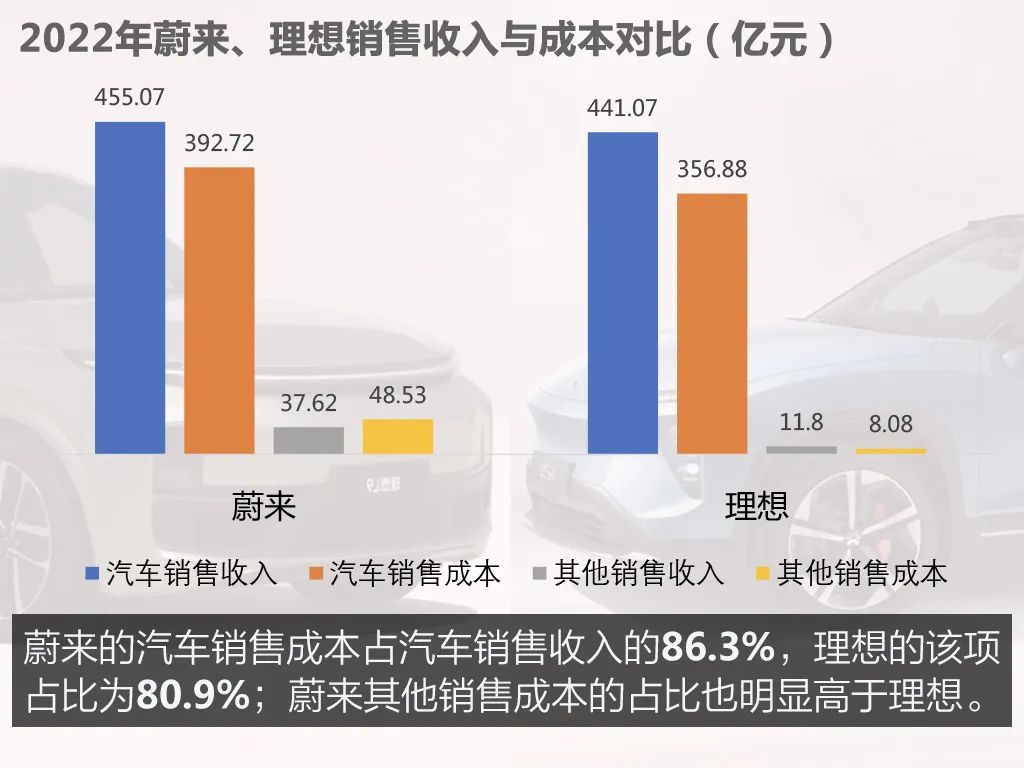

在汽车营收上,蔚来凭借高端调性,继续保持了新势力第一的位置。身后的理想则越追越紧,2022年汽车销售收入已经逼近蔚来的规模,而且单车成本控制比蔚来做得更好。

把汽车销售收入摊到每辆车上来计算,2022年蔚来单车价格为37.15万元。起售价32.8万的ET5成为销量担当之后,均价或将进一步降低。理想的单车价格为33.1万元,L9交付后带动单车价格上涨,比2021年增加了4万元左右。

李斌和李想在公开场合提到的竞争对手都是BBA,但不可否认,蔚来和理想已经进入重合的价格带竞争。两家企业也分别给自己加上限定词,争夺细分领域的“第一”称号。蔚来专注高端纯电动领域,在成交价30万以上的中国高端电动汽车市场排名第一,市场份额达到54.8%,在成交价40万以上的高端电动汽车市场,市场份额达到75.8%。理想则更加破圈,不分燃油和新能源,在中大型SUV、大型SUV市场上险量排名第一。

02 百亿研发将成常态

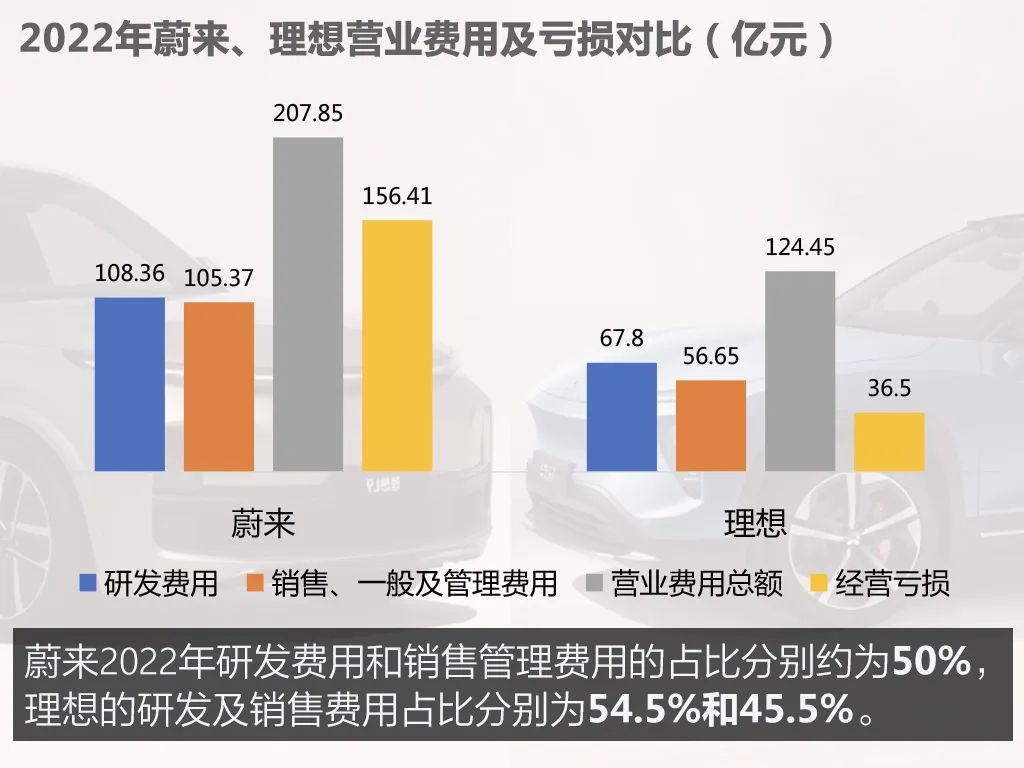

蔚来近三年的研发费用分别为24.88亿、45.92亿、108.36亿元,理想近三年的研发费用分别为11亿、32.86亿、67.8亿,连年翻番的投入背后,除了为新产品做准备,也为了争取更多自主权和降本空间。

蔚来研发费用首次突破百亿,横向来看,2021年比亚迪研发投入为106.27亿,可以说蔚来在中国车企研发投入水平中处于高位。李斌曾提到,垂直整合能力对于蔚来长期实现25%以上的毛利非常重要,蔚来自己造电池,就能多出8%的毛利,再加上自研芯片就能多出10%的毛利。但在收获成果之前,研发仍然是“烧钱机器”。李斌最新宣称,蔚来的自研体系布局已经成型,今后一段时期的季度研发费用将稳定保持在30亿元左右。这意味着,蔚来2023年的研发费用将在120亿元左右。

理想这边,同样需要付出不小的研发成本和迁移成本来布局纯电。此外,李想曾在去年Q3财报会上坦言,理想在底层系统研发上相对弱势,预计这部分投入将很快超过车型研发投入。根据计划,理想2023年的研发开支预计为100亿-120亿元,基本与蔚来的研发支出处于同一水准。

对于新一轮战略投入的方向,李想已经在年初的新年信中明确指出,2023年,理想汽车需要集中应对四大问题:改善渠道丰富性、自建充电网络、增强纯电车型产品力、解决理想AD辅助驾驶的挑战。

相比之下,蔚来的棋局铺得更大,投入更难收住:打服务牌、建1000座换电站、酝酿子品牌、做手机、布局全球化......短期见效是个问题,在销量青黄不接的时候,费用就显得失控。

03 营收与亏损齐扩大

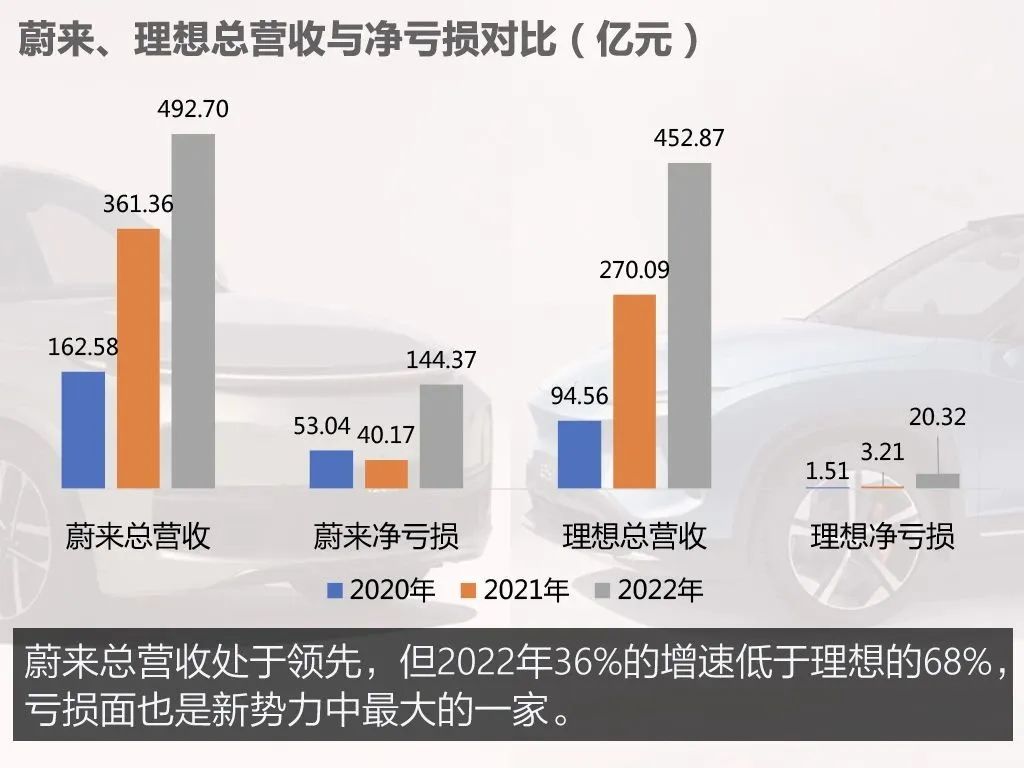

2022年,蔚来和理想的营收规模都到了500亿的边缘。理想率先提出,2023年要成为一家“千亿收入规模”的车企。蔚来虽然没有明确对2023年的营收预期,但根据此前流传的对赌协议,蔚来需要在2024年做到1200亿营收。按照两家企业当前的收入增速,都还有差距。

而在规模扩大的同时,蔚来、理想的亏损也在进一步扩大。

蔚来2022年的净亏损达到历史最高峰144.37亿元,打破了过去两年亏损逐步缩小的势头,似乎重回2019年身处ICU的窘境。收入不及预期、亏损空前巨大,也指向了蔚来的效率问题,李斌在2023年公司内部信中提到,蔚来在效率方面还有非常大的提升空间,2023年的工作任务会增加很多,但资源投入只会小幅增加。而在2019年时,蔚来也有类似的提法:严控成本,提升效率。

起步比蔚来略晚的理想,一直主打“抠厂”人设,亏损一直是蔚小理中最小的。往期看,在其他车企跑马圈地时,只有理想小心翼翼,不仅产品最少,一遍遍复制车型也避开了试错风险。

李想曾言,“对自己是几乎变态的成本和效率要求”。企业如此节约,在短期内的收益成效固然喜人。但自诩对标苹果的理想,研发和品牌建设该花的钱,早晚得花出去。为了经营效率,理想在产品换代时,甚至不惜“背刺”老车主,这种信任隐忧和长期代价,也不得不防。2022年理想净亏损从几亿扩大到20亿,是终点还是起点,有待审视观察。

04 重申20%毛利率目标

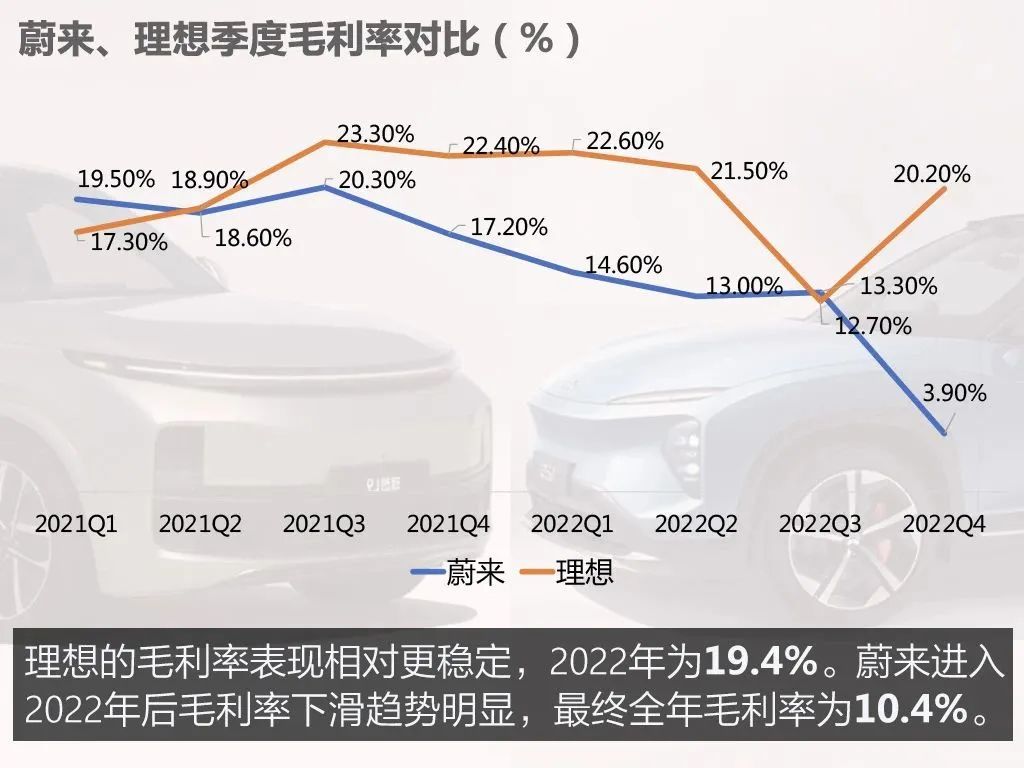

毛利率被看作是新势力的底线。李想说,毛利率的健康门槛是20个点,在此之上,研发投入基本上在10个点以上,销售管理费用做得非常好也要7-8个点,同时还要承担一定的风险,以及资本的投入。

在2022年,蔚来和理想都在毛利率上有过“失守”,蔚来四季度的车辆毛利率为3.9%,大幅低于上年同期的17.2%和三季度的13.3%,官方解释由和老款“866”车型相关的存货拨备、生产设施加速折旧与购买承诺损失导致。剔除此方面影响后去年四季度的整车毛利率为13.5%。与前一季度相比有所下降的主要是产品组合变化,比如四季度毛利较低的车型ET5销量增加了。

理想汽车三季度也遇到了类似的情况,毛利率跌至12.7%,问题出在公司未能充分预见消费者的观望态度,理想ONE销量大幅下滑,理想ONE有关的存货减值和合同损失高达八亿,直接拉低了车辆毛利率。

除了企业自身经营的原因外,2022年锂电原材料的暴涨,也进一步压缩了毛利空间。面向2023年,李斌和李想都提到,锂电和芯片的价格会回归,这是一个利好信号。当然,企业也不能再找外在因素来甩锅,得纯凭实力守住毛利率底线。理想设定2023年毛利率目标为20%,蔚来计划到四季度重回18%-20%的毛利率。

今年1月、2月的成绩已经出炉,蔚来承受的压力明显更大一些,一季度的交付指引为3.1-3.3万辆,而理想为5.2-5.5万辆。李斌在财报会上已经打了预防针,今年一季度,交付量受新老车型技术平台切换等因素影响,压力很大。二季度可能也不会太好,因为新车交付初期会面临产能爬坡的挑战。

更“要命”的是收入指引,蔚来预计一季度收入109-115亿,背后隐含单车价格可能会滑落到35万左右。理想一季度的收入指引为174.5亿元至184.5亿元,对应单车价格保持在33.5万元左右。如此来看,理想维持20%的毛利率相对轻松一些,蔚来则需要在二季度后大幅补上毛利。

05 体系竞争力的分化

蔚来、理想造车的这些年,熬到了上市,熬过了十万辆门槛,熬来了一场难度更高的淘汰赛。在这个关键节点,两家企业都不约而同分享了自己对于体系竞争力的思考。

蔚来给自己画了一个罗盘,内核的圈层是战略、商业模式、核心能力,中间圈层是在四个方面重新定义用户体验,包括车、超越汽车的生活方式、全生命周期的服务、数字体验,最外是应用层,覆盖智能、能源、手机、用户社区等多个方面。

蔚来体系竞争力 图片来源:蔚来汽车

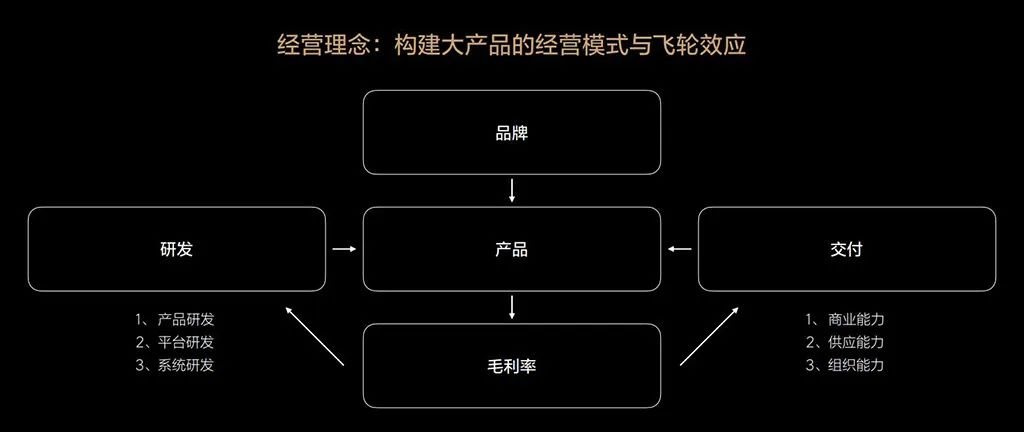

理想用了一套“十字”模型,来做企业的自我观察和诊断,并无太多花花绕绕,只有品牌、产品、毛利率、研发、交付五大维度,以及与之相关的能力,整体还是围绕产品体系展开。

理想经营理念 图片来源:理想汽车

对比来看,蔚来高举高打,押注长期投入,理想谨慎务实,注重经营效率。这种分化,在过去几年的财务数据中,已经体现得非常明显。

正如李想所说的那样:“智能电动车是一个高速发展、高度竞争、快速变化的行业,但行业本身又是典型的长周期特质。说一个比喻,这是一场马拉松比赛,但是每4公里的节点就淘汰一轮。”

分道扬镳的蔚来与理想,在以不同的方式巩固自身地位。既要比拼谁的长板更长更多,也不能留有明显短板。蔚来需要提升效率和执行力,熬到有回报的那一天;理想转型纯电也有很多产业基本功、匹配力要补。新能源赛道,已进入真正比拼产品竞争力内核、供应链把控力、运营精细化、高效率高效益的下半场,需要付出巨大成本,只有少数极其努力的幸运儿能见到胜利曙光。

评论