文|独角金融 付影

今年,老牌公募新华基金可谓是一波未平,一波又起。

半个月前,新华基金发布了两则高管人员变更的公告,包括原董事长翟晨曦、2020年9月14日担任公司副总经理的刘征宇,二人均在2月28日辞别新华基金。

不仅高管离职,近日,有知情人士向媒体透露,随着控股股东的变更,新华基金裁员多达30%。对此,新华基金称,“不存在‘简单裁员’,个别部门人员离职系2022年度考核结果进行的正常人员优化和末位淘汰,公司为加强风险管控和长期稳健经营等的举措”。

新华基金易主发生在今年2月,实控人由天风证券变更为北京金融街投资(集团)有限公司(下称“金融街集团”),金融街集团隶属于北京西城区国资委,至此,新华基金正式归为国资。

梳理新华基金的高光时刻,还是在10年前,彼时,公司曾拥有知名“大将”王卫东、曹名长、崔建波、周永胜,四人并称“新华四杰”,并多次带领新华基金权益类产品进入行业前三。

但公募市场向来风云变幻,2012年开始,“新华四杰”各奔东西,加上经历几轮“牛熊”行情,新华基金的业绩浮浮沉沉,投研队伍中也鲜有业绩优秀的基金经理。雪上加霜的是,近期新华基金还与客户和员工发生过纠纷,其内控管理给新股东带来挑战。

1、涉嫌欺诈客户成被告,前高管千万奖金未发引诉讼

天眼查显示,近日,新华基金新增了一条法院开庭信息,系欺诈客户责任纠纷,新华基金被湖北蕲春农村商业银行(下称“蕲春农商行”)告上法庭,该案将在3月15日开庭。

欺诈客户的行为在公募基金行业鲜少出现。也正因如此,新华基金涉嫌欺诈客户成为被告在行业内一时激起涟漪。

双方纠纷起源于众富1号和精功集团债券。

2020年11月中下旬,中国银行间市场交易商协会对总资产超过500亿元的民企巨头精功集团作出自律处分决定,认定该集团作为债务融资工具发行人,在“18精功SCPO03”和“18精工SCPO04”发行中,通过资产管理计划在发行环节直接申购或承诺上市后购回的方式,主导了两只债券产品的发行,破坏了市场秩序。

根据裁判文书网信息,蕲春农商行认为,精功集团利用其实际控制的融资平台众富公司,委托新华基金违规设立资管计划“众富1号”,主导了债券“18精工SCPO04”的发行,而蕲春农商行等投资人认购了资管计划,新华基金隐瞒了众富公司与精功集团的实质关系、精工集团财务风险的证据,导致蕲春农商行等投资人出现损失。

新华基金解释称,众富1号资管计划已经依法办理备案手续,作为管理人,新华基金对精功集团是否主导“18精功SCPO04”违规发行并不知情,也不存在隐瞒情形。

不过,根据2021年6月仲裁委作出的裁定,新华基金以其管理的众富1号的财产向蕲春农商行偿还涉案债券质押式回购到期结算金额4881万元、支付半年罚息,向蕲春农商行支付补偿金2.09万元。在仲裁结果1年半多时间后,蕲春农商行又以涉嫌欺诈客户罪,将新华基金再上告上法庭。

新华基金还与前员工之前涉及的一起民事判决书,能够发现上述交易给投资者造成了不小的损失。

据《每日经济新闻》报道,新华基金作为管理人,持有精功集团债券的“众富1号”和新华基金永仁1号资管计划面临9.21亿元的投资损失,其中众富1号持有精功债券成本3.27亿,永仁1号持有精功债券成本5.94亿元,回购交易违规也未得到解决。

在离职员工的劳动纠纷中,也能一窥新华基金内部管理的缺失。

裁判文书网公布的一则判决书显示,新华基金前专户管理部门副总监兼专户业务二部总监陈某向新华基金索赔千万元奖金。双方争论的焦点在于,这名前工员奖金是否应该发放。

具体事件梳理一下。2019年1月,陈某负责的东旭产品,以及另一名员工郑某负责的永仁产品需要降低杠杆,但在开会告知后陈某并未与委托人沟通降杠杆率。陈某作为公司的专户业务总监、专户产品承揽人及各方第一沟通人,应对所负责的专户业务负有管理职责,但最终东旭债券的30只产品杠杆率超标及欠库问题的发生,导致公司被迫向银行支付巨额利息。

新华基金认为,陈某与郑某负责的产品出现问题,工作出现“重大事故”,给公司造成了重大损失,公司依规降薪与扣除奖金。

但陈某认为,公司的风险控制部设定的风险指标不合格,且相关风险并非销售人员造成,陈某所售产品且经过证监会审查,产品也已经上市,新华基金没有告知如何降杠杆,陈某也曾联系客户要求降杠杆,但是因为客户与新华基金已经签署了合同,降不了杠杆,陈某每天也就此情况在开会中进行过反馈。

最终,根据法院判决书,新华基金支付陈某解除劳动合同经济补偿金17.25万元,对于陈某要求的支付千万元奖金被法院驳回。但这则“追讨”奖金纠纷,也让更多人关注这家老牌公募的现状。

实际上,新华基金除了诉讼外,还多次成为被执行人。天眼查数据显示,2023年1月29日,新华基金新增了4条被执行人信息,均来自北京金融法院,被执行的总金额达11.77亿元。2022年,新华基金还曾3次成为被执行人,2021年1次成为被执行人。合计来看,近2年被执行的金额达到15亿元。

图源:天眼查

四川豪盛律师事务所郝慧珍律师表示,基金公司自有资产的银行账户被冻结,会影响到公司正常现金支付,进而会影响到公司的正常经营活动。

2、告别“天风证券”时代,2名高管相继离任

2004年成立的新华基金原名为新世纪基金,发起人为新华信托、山东海化集团和深圳泰丰通讯,三者分别持股48%、30%、22%。而新世纪基金、新华信托曾经都是“明天系”肖建华旗下金融企业之一,发展初期凭借“新华四杰”成为公募的一匹黑马。2009年,更名为新华基金。

2020年4月,天风证券以每股5.76元收购新华基金控股股东恒泰证券29.99%的股权,天风证券间接控股新华基金。这场控股权在2020年4月落定。至此,新华基金、恒泰证券也摘下“明天系”的标签。

二者“联姻”不到三年就分手了。2023年2月,新华基金实控人由天风证券变更为金融街集团,该公司隶属于北京西城区国资委,至此,新华基金正式归为国资。

而前任董事长翟晨曦的卸任,与新华基金实控人的变更不无关系。进入新华基金前,翟晨曦2004-2014年历任国开行投资业务局、评审三局项目经理,资金交易部交易员、副处长、处长等职务,2014年,翟晨曦辞别国开行,2015年起,加入天风证券担任常务副总裁,分管固定收益、国际业务板块,兼任恒泰证券联席总裁职务。

2020年11月30日,时任天风证券副总裁的翟晨曦出任新华基金总经理,2021年4月9日起升任董事长。

除了不再担任新华基金董事长外,翟晨曦还辞任了天风证券常务副总裁,恒泰证券联席总裁等职务。

翟晨曦在业界有着“债券女王”的称号。她进入新华基金后,该公司固收类产品规模增长迅速。

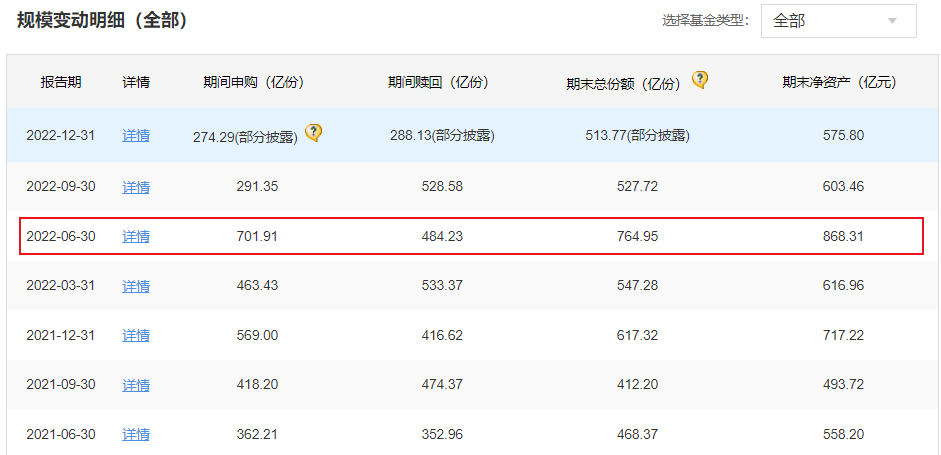

数据显示,2019年末,新华基金的债券基金规模为104.79亿元,到了2022年6月末,该公司债券基金增长至290.79亿元。除了债券基金规模涨幅迅猛外,货币基金的规模也从2019年末的46.98亿元增至2022年6月末的417.45亿元,同期新华基金的规模也达到了868.31亿元,同比增长55.55%,规模创下历史最高水平。

图源:天天基金网

当翟晨曦离开后,也宣告新华基金与“天风时代”做出最后的告别。

目前,于春玲代任新华基金董事长。于春玲是业内少有的拥有银行、保险资管、公募基金等跨界的“老金融人”。

2021年4月,于春玲加入新华基金,并在同年5月担任公司总经理。此前,其曾任国家开发银行资金局局长、天津分行行长,中再资产管理股份有限公司党委书记、总经理。此外,她还担任过交易商协会专家委员会主任、中债指数专家委员会委员、中国保险资管业协会行业发展研究专业委员会主任委员、光大银行(601818.SH)董事等职。

在翟晨曦离职的同一天,新华基金副总经理刘征宇也因个人原因离职。梳理该公司原副总经理岗位,不到三年的时间,包括申峰旗、崔建波、晏益民等人也在该岗位陆续离职。

从离职时间看,申峰旗是在2021年9月22日离职,担任该公司副总经理仅一年。崔建波、晏益民均于2020年6月5日离职,而崔建波的离开标志着“新华四杰”辉煌不再。

3、半年内管理规模下降292亿

成立19年来,新华基金见证过公募基金行业的辉煌。早在2009年,新华基金在王卫东、曹名长、崔建波、周永胜等一众明星基金经理的加持下,权益类产品名噪一时。王卫东更是以偏股型基金收益率排名第二夺得当年黑马。2011年,四人业绩在震荡的市场中弯道超车。

谁也没想到,“新华四杰”2012年开始陆续出走,至今权益基金都未恢复往日的辉煌,管理的规模也遭遇过山车。

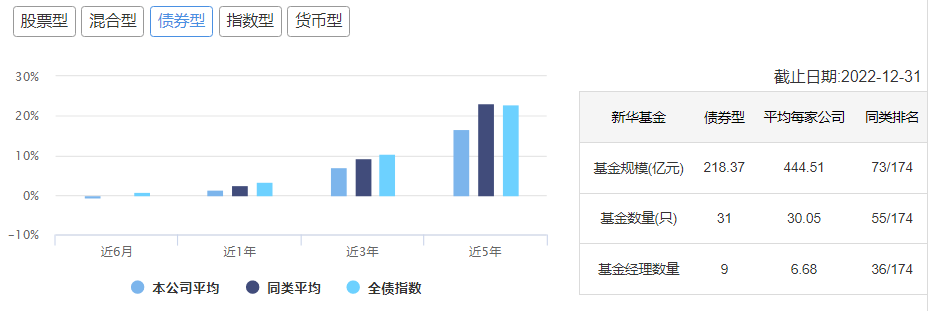

新华基金在2022年二季度末管理规模升至868.37亿元,也是成立至今规模最好的水平,此后基金规模连续两个季度回落。截至2022年末,新华基金管理规模仅575.8亿元,半年规模下降约292亿元,相比2021年底下降19.71%。尤其是债券型基金,截至2022年末,该类基金规模218.37亿元,在各类基金中下降幅度较高,同比下降16%,同类174家排名第73位。

图源:天天基金网

与同行相比,在规模千亿以下的基金管理人中,新华基金管理规模下降幅度也相对严重,旗下各类产品规模有所减少,其中货币基金成为规模下降的主要原因。作为成立19年的老牌公募基金,这样的规模已经较同期成立的几家基金公司明显落后。

“每日财报”梳理发现,新华基金人事变动频繁,已有多为基金经理离职。2022年以来,新华基金有3位基金经理离职;2021年,新华基金人事变动达到高潮,一年间共有9位基金经理离职。反观新任基金经理情况,近两年仅新聘6位基金经理,人才储备显得不足。

而于泽雨的离职对新华债券类的产品损失不小。任职7年,于泽雨共获14次权威大奖,包括10次金牛奖,代表作新华纯债添利债券在行业中排名前列,任职回报51.9%。于泽雨在2021年2月离职后,该产品换了三任基金经理,不过管理产品期间任职回报最高没超过2%,最低任职回报仅为0.08%。

图源:天天基金网

再以权益类基金为例,目前,扛起权益重任的基金经理是栾超和赵强,两人管理规模占权益比例超过80%。不过,2022年,栾超因押注新能源,但市场环境不佳导致亏损。截至3月10日,栾超管理的新华鑫益灵活配置混合C业绩表现突出,在同类1972只基金中排名第59位,但多只基金任职回报仍显示为亏损状态。

凡是过往,皆为序章。对于身份焕新后的新华基金,眼下或许要先处理好这些“陈年旧事”。你目前是否持有新华基金的产品,收益如何?新的一年,你对这家老牌公募基金有哪些期待?评论区聊聊吧。

评论