记者 王玉

美国硅谷银行成为美国2008年金融危机以来宣布倒闭的最大银行,也是美国历史上的第二大倒闭银行,仅次于2008年倒闭的华盛顿互惠银行(Washington Mutual Inc)。

面对存款流失引发的流动性危机,硅谷银行3月9日宣布变现210亿美元可供出售(AFS)证券及出售普通股和优先股融资22.5亿美元,硅谷银行的母公司(SVIB)股价当日暴跌60%;10日,美国加州金融保护与创新部关闭了硅谷银行,并将美国联邦存款保险公司(FDIC)指定为接收方,FDIC则创建了圣克拉拉存款保险国家银行,该银行现在持有硅谷银行的受保存款。

分析师表示,短期硅谷银行倒闭事件对美联储加息路径的影响可能不会太大,但如果演化为系统性金融风险,将会倒逼美联储提前结束此轮加息周期。对我国而言,影响较小,短期债券和黄金等避险资产将受追捧。

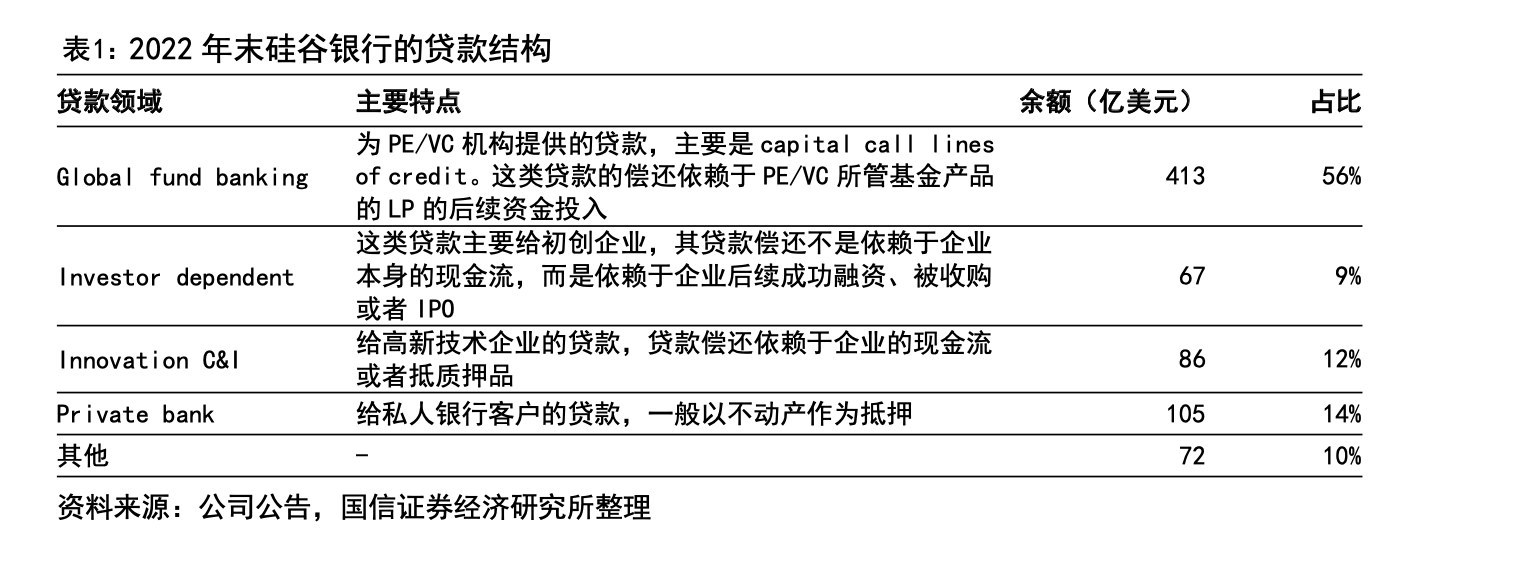

硅谷银行是按资产总额排序的美国第16大商业银行,其2022年末的并表资产总额2118 亿美元。从商业模式来看,硅谷银行是一家传统的商业银行,只是主要服务于 PE/VC、 高科技企业以及这些企业的员工等高净值个人客户。

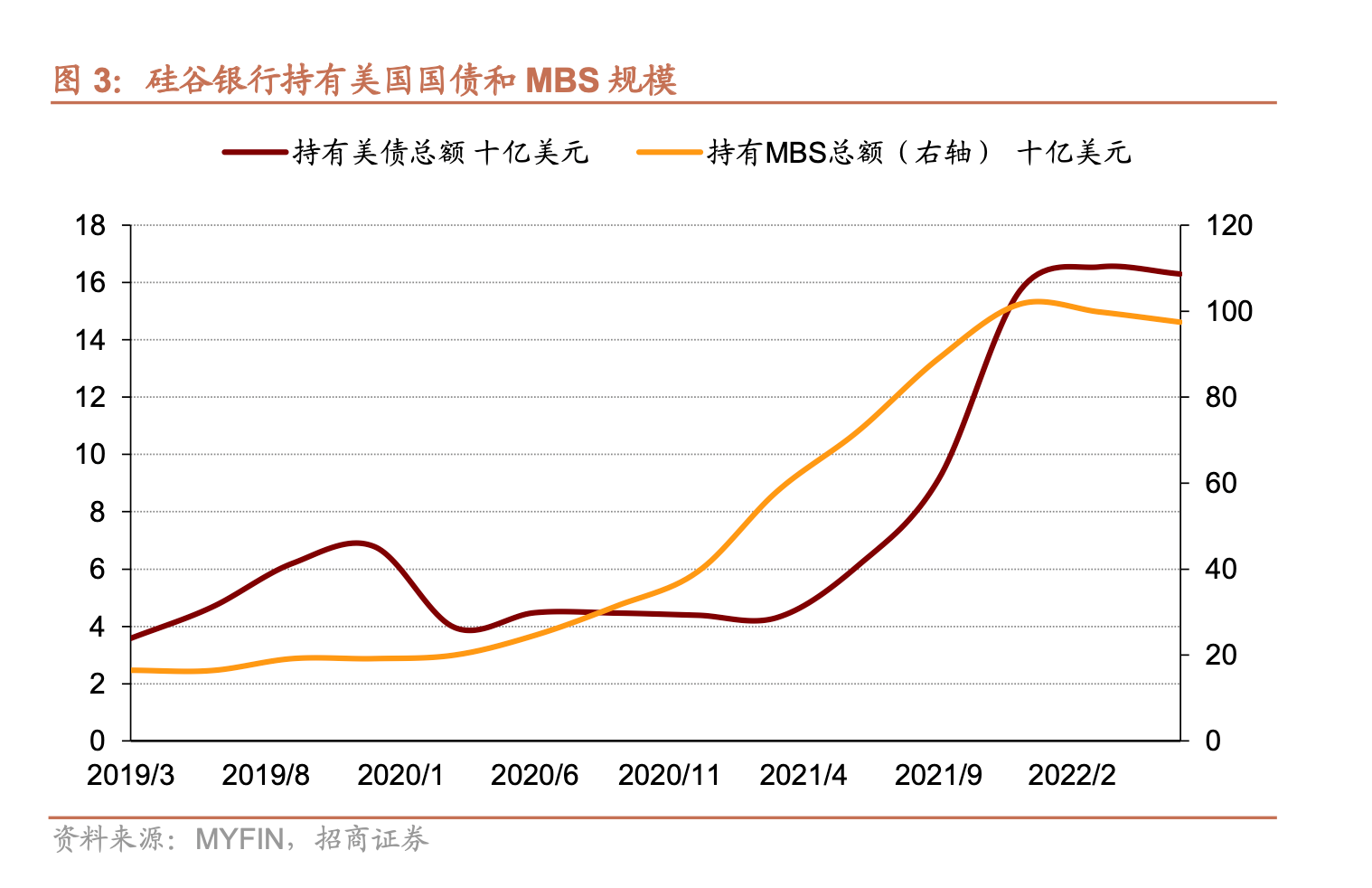

对于硅谷银行倒闭的原因,招商证券首席宏观分析师张静静在研究报告中表示,资产负债策略出错是直接原因。2020年一季度至2022年一季度,硅谷银行持有的抵押贷款支持证券(MBS)总额从199.96亿美元升至998.12亿美元,美国国债总额从 39.62 亿美元升至165.44 亿美元,2 年期间投资规模高达流入存款规模的66.8%。

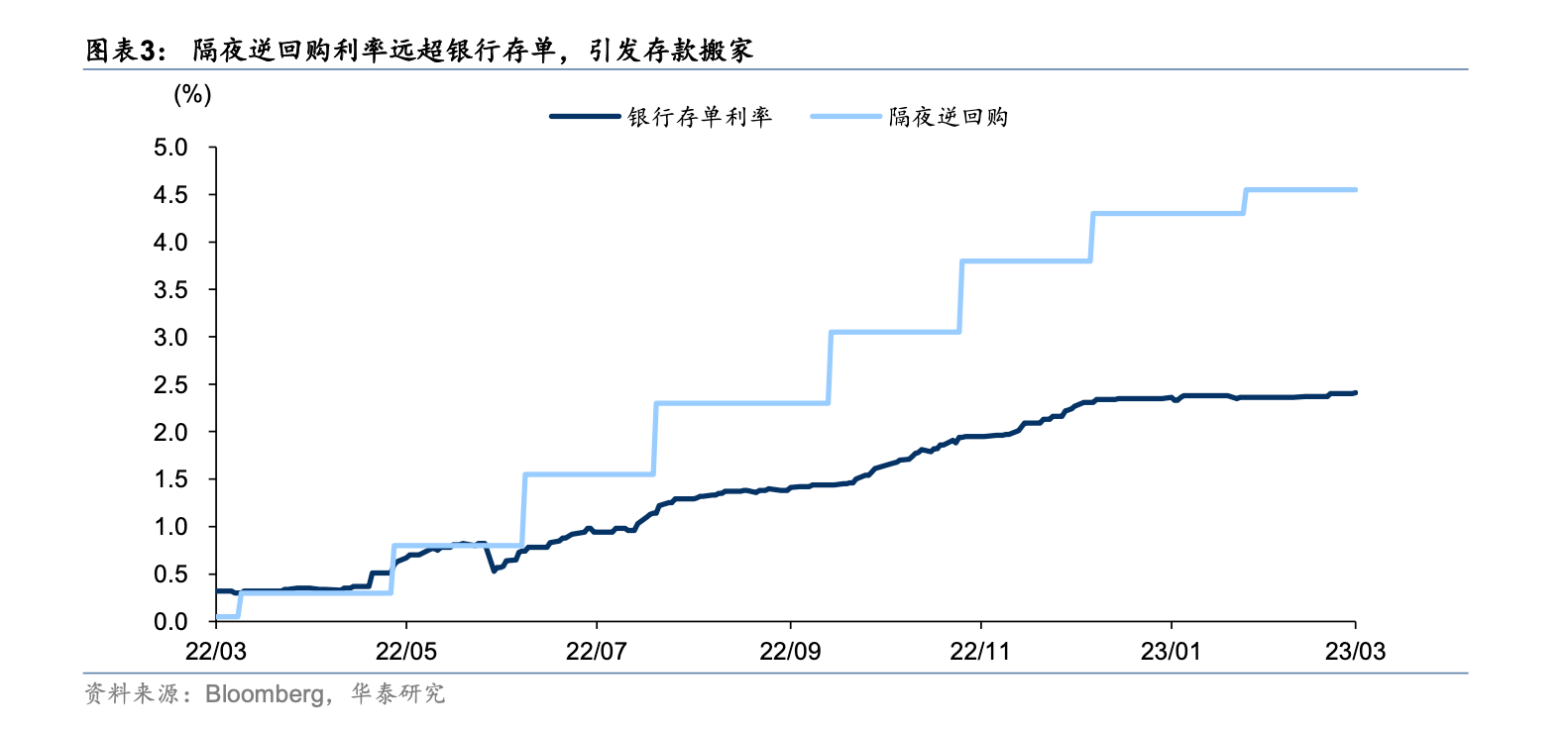

随着2022年美联储开启加息周期,利率上升令债券价格大幅下跌,截至 2022年底,硅谷银行投资 MBS和美国国债的浮亏高达93.49亿美元和 25.03亿美元。负债端(存款)成本变高,资产端(投资收益)亏损,叠加近期流动性风险事件(如黑石、Silvergate)频出,此前存款的高科技企业纷纷要求取出存款并引发流动性挤兑。

上海证券固定收益首席分析师郑嘉伟也对界面新闻表示,硅谷银行被接管,一方面意味着美联储连续加息已经导致中小银行息差持续被压缩,结构性流动性压力亟需化解;另一方面中小银行负债端压力增加,如果融资环境进一步收紧,资产折价率增加,那么被托管的中小银行数量将进一步增加。从短期来看,并不会影响3月美联储联邦公开市场委员会(FOMC)的决定,但如果演化为系统性金融风险,将会倒逼美联储提前结束此轮加息周期。

“对国内而言,与硅谷银行等科技银行密切联系的上市公司可能会波及到,同时全球风险偏好下降将会引发国内权益市场继续震荡回调,债券和黄金等避险资产短期受追捧。”他称。

招商证券首席宏观分析师张静静还在研究报告中表示,本次事件或不影响3月FOMC决定,但若此类事件频发或倒逼美联储政策转向。

她指出,本周鲍威尔讲话后市场快速消化3月加息50个基点的预期,也是硅谷银行事件的催化剂。类似情况去年6月亦有发生,当时FOMC会议前夕美联储虽未向市场传递75个基点的加息信号,但会前公布的5月美国消费者物价指数(CPI)同比创新高,令市场提前对75个基点加息定价。

“短期来看,本次事件或不影响联储3月FOMC决定。但物极必反,若此类事件频发或倒逼美联储政策转向,参考2018年四季度的情形,2018年美联储加息缩表导致全年公开市场操作亏损926.1亿美元之后就曾结束加息。”张静静说。

至于市场的影响,张静静进一步指出,当下美联储的政策反转依赖两个信号:美股崩溃与失业率触底回升。假如美联储3月加息50个基点,且会后一段时间市场出现较大跌幅,届时美联储或出面安抚市场情绪,否则美联储转鸽须等到就业信号转折点。

“对鲍威尔来说,加息结束之际最担心的是做得过少,因此美联储必须先看到一个坏消息才能有好消息。我们预计美联储在3月或仍将给出鹰派信号,二季度中后期再次提供转鸽信号。无论如何,3月是危险月,4月(中)会有机会。对国内而言,亦然。”她称。

国信证券分析师陈俊良则较为乐观地认为,硅谷银行问题大概率不会演变成更加广泛的危机事件,主要是因为公司的问题比较独立,几乎不存在与其他金融机构的交叉风险。“对我国银行而言,更是没有什么直接影响。”他称。

华泰证券研究员张继强也认为,硅谷银行倒闭事件对美联储加息路径的影响可能不会太大。

他指出,美国大行由于更强的吸储能力+较高的准备金+可以通过国内常备回购便利(SRF) 等工具向美联储贴现窗口借钱(虽然也会有污名效应),出现流动性风险的概率不高,从信用违约互换(CDS) 定价也可以看出市场对此担忧有限。而且相关风险其实一直在美联储视野范围内,在暂时没有系统性风险的情况下,对美联储加息路径的影响可能不会太大。美联储一方面可能加强对中小银行流动性风险的关注,另一方面可能准备相关工具进行应对,比如停止隔夜逆回购升息甚至考虑进行降息。

评论