界面新闻记者 |

3月13日,香港交易所公布2022年业绩年报。

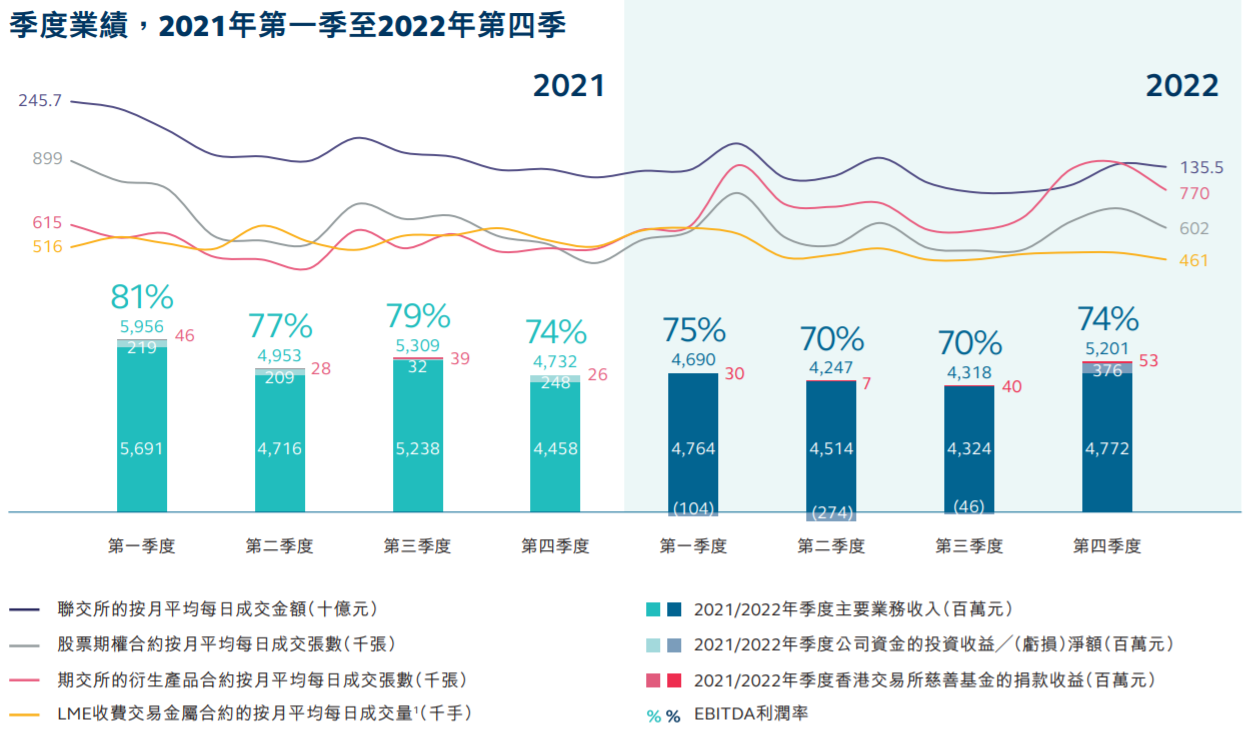

报告期内,港交所收入及其他收益为184.56亿元(港币,下同),股东应占溢利为100.78亿元,较2021年高位分别下跌12%和20%。EBITDA为131.85亿元,较2021年下跌19%;EBITDA利润率为72%,较2021年下跌6个百分点。

2022年不管是新股集资市场,还是股票及衍生产品二级市场都相对沉静,也导致港交所各项费用有明显下滑。

期内,公司主要业务收入为183.74亿元,同比下滑9%。其中,交易费及交易系统使用费、结算及交收费、联交所上市费以及存管、托管及代理人服务费分别减少13.8%、16.9%、12.4%和18.3%。

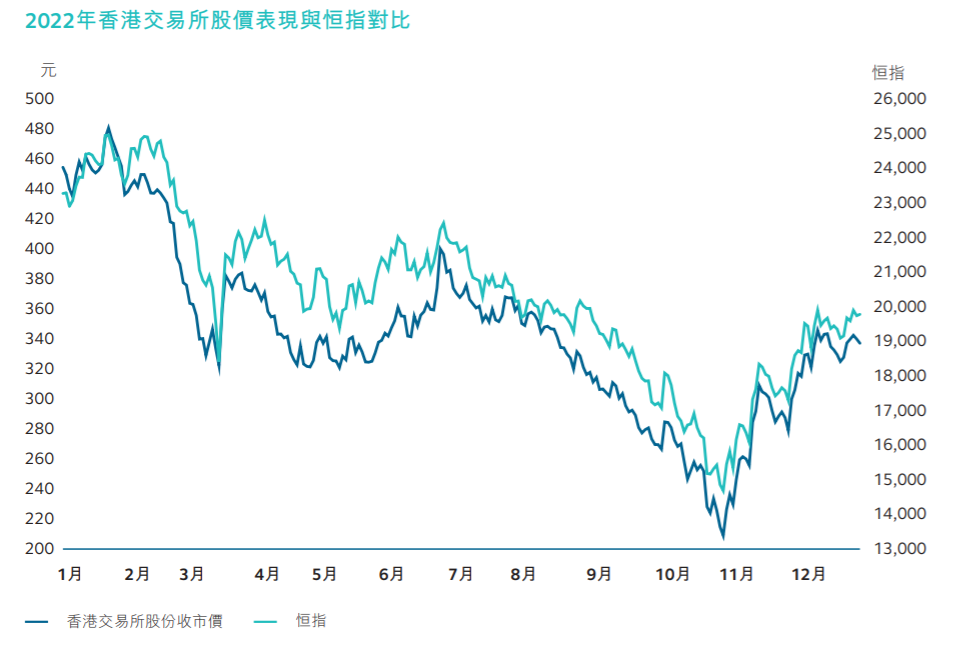

每日成交额下滑是影响业绩的首要因素。受宏观经济及地缘政治局势影响,去年全年平均每日成交金额达到1249亿元,按年下跌25.1%。全年恒生指数累计跌幅达15.46%。

其中股本证券产品平均每日成交金额为1090亿元,同比下滑25.6%;沪股通及深股通日均成交额1004亿元人民币,按年跌16%;港股通日均成交额317亿元,按年跌24%。

与此同时,全球首次公开招股市场气氛放缓。2022年共有90只新股上市,集资额达1046亿元,金额同比下降68%,跌出全球三甲。

当中65%来自互联网等新经济行业,占期内集资额65%。新经济的上市主体是港交所的差异化资源禀赋,但其推迟上市也给港交所造成费用下滑的问题。

营收方面,按分部来看,除了科技有9%的涨幅,其他业务均处于下滑。公司项目下滑89%,现货下滑18%,商品下滑9%,股本证券及金融衍生产品下滑8%。

EBITDA方面,同样只有科技分部上升,达到10%的涨幅,其他全部下滑。下跌最严重的分别是商品、现货、股本证券及金融衍生产品,下滑24%、22%和12%。这也反映了恒生科技指数产品继续受到投资者追捧。

另一项打击来自投资净收益。由于全球股本证券及固定收益市场波动,2022年公司资金的投资亏损净额为4800万元,外部组合录得公平值亏损净额4.86亿元;而2021年分别是收益7.08亿元和3.64亿元。

值得一提的是,经历连续六个季度利润下滑后,2022年第四季度的表现让港交所松了一口气。

由于香港经济社会活动复常,加上内地在12月重新开放,交易活动和IPO快速回升。去年第四季度港股迎来反弹,单季度恒生指数上涨14.9%;日均成交额为1272.5亿元,按季大升30.4%。单是12月就有21只新股上市。

2022年第四季度业绩亦创下历年同期的新高,收入及其他收益为52.01亿元,较2021年同期上升10%,按季升逾20%;股东应占溢利为29.79亿元,较2021年同期上升11%,按季升近32%。

业绩明显增加主要受惠于投资收益,第四季投资收益净额达9.3亿元,按年上升52%。港交所表示,原因是利息收益及外部组合公平值收益上升。

汇丰研究指,港交所上季表现受惠于市场活动复苏,投资收益和伦敦金属交易所(LME)录一次性递延税项,都利好公司表现;但联储局加息预期和地缘政治不明朗持续,将削弱港交所日均成交,而近期成交动力亦正在减弱。

现下港股不断扩容,互联互通计划扩展及新产品将为港交所业务的主要催化剂。继2022年7月首次将ETF纳入沪深港通后,3月3日港交所公布,沪深港通股票范围进一步扩大,其中符合条件的在香港主要上市外国公司将获纳入港股通范围。

扩容后,沪股通股票范围由上证180指数、上证380指数成分股扩展为上证A股指数成分股,深股通股票由现行深证成份指数和深证中小创新指数扩展为深证综合指数成分股;分别新纳入股票598、436只。

2月26日,香港财经事务及库务局局长许正宇表示,香港交易所3月将修改主板上市规则,允许无收入、无盈利的科技公司来港上市。

降低特专科技企业IPO市值门槛或将提振香港新股市场。高盛3月8日发布研报估计,在牛市情况下,这些公司有可能将港交所的现金股本日均交易额(ADT)增加约10%。潜在改革如果得以实施,将是该交易所自2018年上市改革以来其中一个最大变革。

另一项值得期待的是,去年12月港交所宣布,将在2023年推出“港币-人民币双柜台模式”及有关庄家机制,以进一步便利人民币柜台股票在香港上市、交易及结算,预计最快可在今年上半年开始推行。

评论