文|化妆品观察

3月13日,深交所发布2023年第9次上市审核委员会审议会议结果:重庆登康口腔护理用品股份有限公司(以下简称“登康口腔”)符合发行条件、上市条件和信息披露要求。

截自深交所官网

公开资料显示,登康口腔旗下拥有“登康”“冷酸灵”等知名口腔护理品牌,以及高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”。近三年,“冷酸灵”牙膏在抗牙齿敏感市场拥有60%左右的市场份额。

这也意味着,如果登康口腔能顺利上市,将成为“A股抗敏牙膏第一股”。

本土牙膏TOP2,冷酸灵累计卖出60亿支

在登康口腔的品牌矩阵里,冷酸灵是最为消费者所熟知的一个,亦是核心品牌。凭借一句“冷热酸甜、想吃就吃”,冷酸灵抢占了不小的市场。

据尼尔森零售研究数据,2019-2021年,冷酸灵在抗敏感细分领域线下市场分别占60.08%、61.00%和59.61%。另有数据显示,2021年我国线下渠道抗敏感牙膏的市场零售规模达27.48亿元。换言之,2021年,冷酸灵线下市场的零售额已突破16亿元。

另据官网数据,冷酸灵牙膏已累计销售超60亿支。

得益于冷酸灵的良好表现,登康口腔的业绩也一路看涨。

从营收来看,2020年至2022年,登康口腔的复合增长率超过10%,其中2022年增幅最高,达到14.95%,规模突破13亿元。

从净利润来看,2020年至2022年期间,其均呈双位数增长,其中2020年增幅超过50%。至2022年,其净利润达到1.35亿元。

这样的业绩表现,亦稳固了登康口腔的市场地位。

一、报告期内,登康口腔在线下销售渠道中,牙膏产品的零售额市场份额占比为6.83%、销量市场份额占比9.95%,行业排名位居第四、本土品牌第二。

二、根据尼尔森零售研究数据,冷酸灵品牌牙刷2021年线下市场零售额市场份额占比提升至4.25%,并作为前十品牌中市场份额连续增长的两个品牌之一,以21.06%的同比高增速挺进行业第五、本土品牌第三。

三、2021年,登康口腔公司儿童牙膏线下零售市场份额为7.15%,行业排名第五;儿童牙刷线下零售市场份额为5.66%,行业排名第三。

毛利率达42%,高于云南白药、两面针

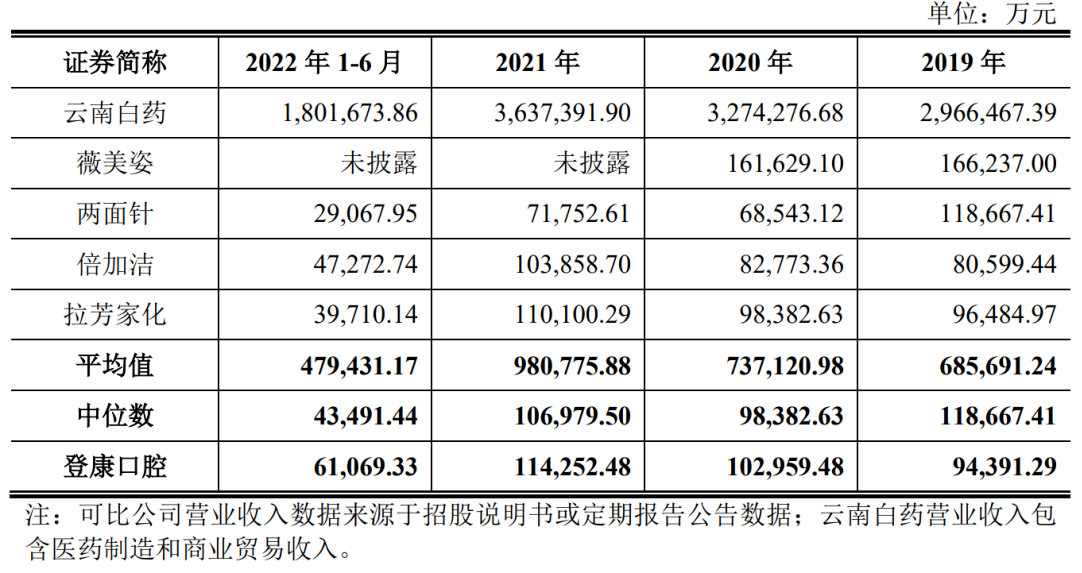

与同行可比公司相比,登康口腔的营收规模次于云南白药、薇美姿(对比维度为招股书所列企业),而高于两面针、倍加洁等。

公司与同行业可比公司营收比较情况

同时,报告期内,登康口腔的平均综合毛利率分别为42%,高于云南白药、两面针、倍加洁,也低于薇美姿、拉芳家化,处于合理区间。

销售渠道、产品定位等的不同,是毛利率产生差异的重要原因。

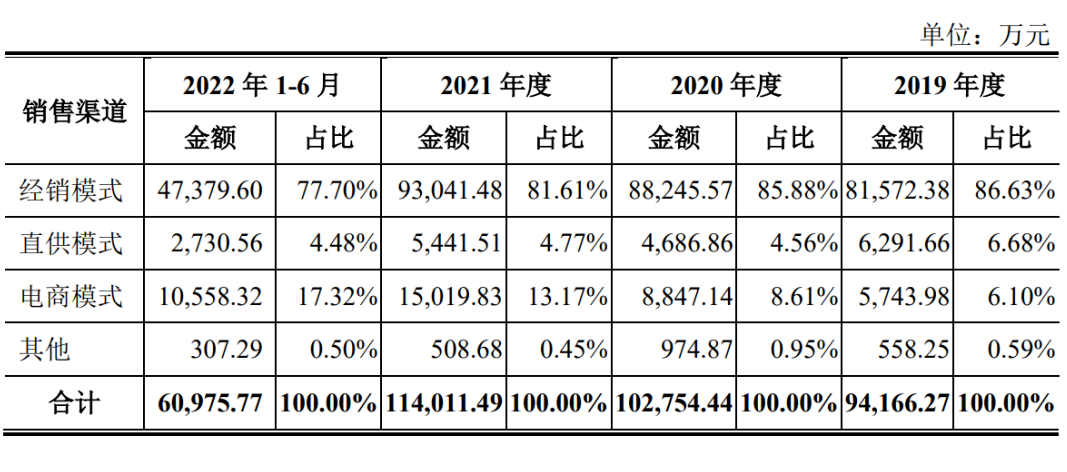

以登康口腔和薇美姿为例。招股书显示,登康口腔以线下经销模式为主,2019-2021 年线下经销渠道收入分别占比86.63%、85.88%和81.61%;而薇美姿则以线上销售及大客户(大卖场及超市)销售为主,2019年至2021年1-9月,薇美姿线上及大客户销售收入分别占比63.80%、71.00%和66.80%;不同销售渠道下产品定价、营销推广策略等存在差异,使得双方产品毛利率存在差异。

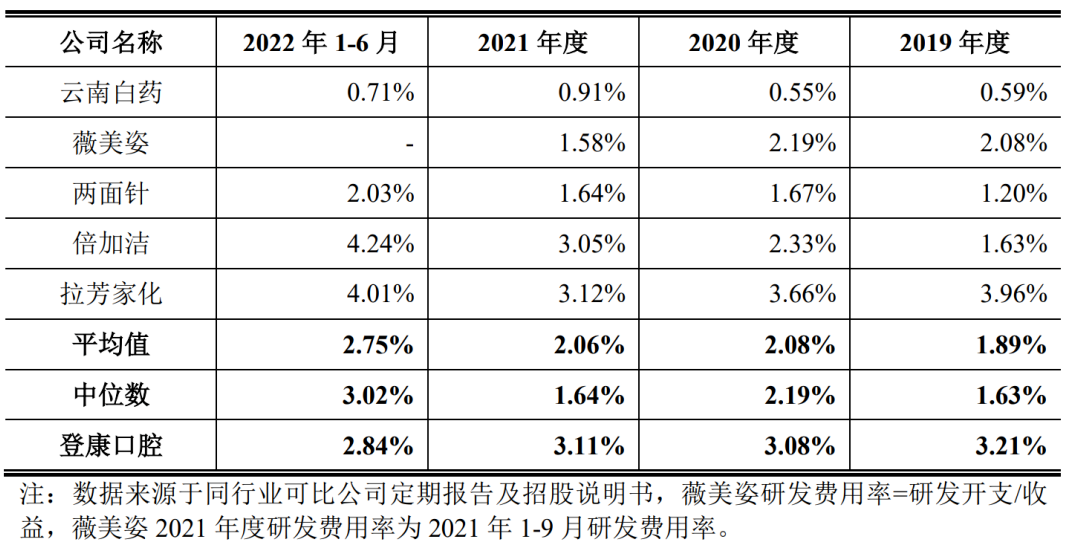

公司与同行业可比公司研发费用率比较情况

此外,2019-2021年,登康口腔的研发费用率高于同行业可比公司平均值。2019年至2021年,其研发费用率从3030万元上涨至3551万元,三年累计投入近1亿元。

招股书提及,随着消费品行业市场竞争加剧,研发对于企业提升产品竞争力愈加重要,2022年1-6月,可比公司研发投入占比有所上升。

抢占线下6.8%的市场份额,产品卖进数十万家零售终端

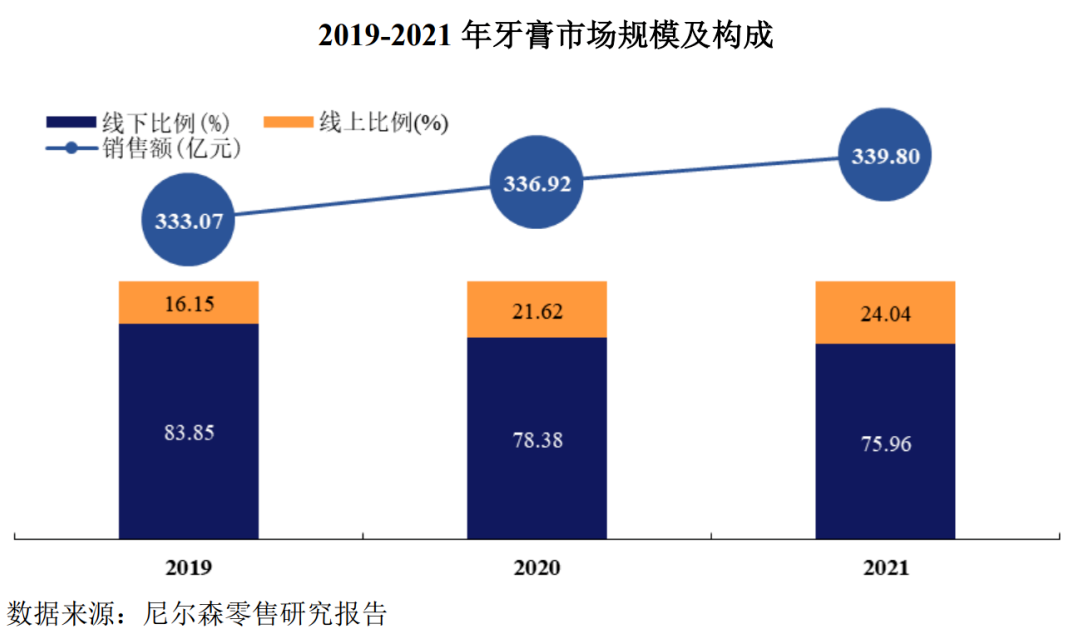

当前,牙膏市场依然以线下渠道为主。尼尔森零售研究报告显示,2019年至2021年,线下渠道占比始终超过75%。

正如前文所述,2021年,登康口腔吃下6.83%的市场份额(以牙膏线下零售额计)。2019-2021年,其在线下经销渠道收入占比始终超过80%。

招股书显示,登康口腔拥有层次分明、全面覆盖的销售网络体系。通过分布在全国31个省、自治区、直辖市以及2000余个区/县的经分销商,实现了对数十万家零售终端的覆盖。其中特别是针对最广阔的县域乡镇市场,其以独特的县域开发模式打造了登康口腔在三四线市场的渠道壁垒,确保公司未来能够持续获得中国城镇化发展的红利。

不过,顺应消费习惯变化,登康口腔亦积极拓展电商渠道。2019年至2021年,其电商销售收入占比持续上升,由6.10%增加到13.17%。

招股书称,登康口腔加大了线上的市场投入、产品创新及渠道开发的力度,链接专业电商平台、协同三方运营机构,推动电商模式收入增长。同时,其还推进大事业部制电商运营组织模式,创立互联网长效人才机制和高效激励机制,助推电商模式收入增长。

300亿市场,本土品牌拿下一半

根据招股书,我国口腔清洁护理用品行业经过三十年来的完全、充分的市场大竞争、大洗牌,口腔行业竞争格局基本稳定,主要呈现四大特征。

一、本土品牌占有近一半市场份额

根据中国口腔清洁护理用品工业协会公开数据,2021年全国牙膏生产企业全年产量超过 67.17万吨,前十名企业生产总量为49.33万吨,占比73.44%,市场集中度较高。2021年,全国牙膏总体产量同比下降0.62%,本土企业产量占比为49.86%,占有近一半市场份额。

二、云南白药、登康口腔展现出更强韧劲

根据尼尔森零售研究数据,2021年牙膏市场整体销售规模为339.8亿元。2021年牙膏产品按全渠道零售额计,前十厂商市场份额合计达75%,云南白药、好来、宝洁、登康口腔(冷酸灵)、高露洁等前五厂商市场份额达59.50%。

受竞争加剧叠加疫情因素影响,部分外资/合资品牌连续两年线下渠道市场份额持续下滑,云南白药、冷酸灵(登康口腔)等本土品牌通过产品结构的升级、渠道运作的精耕等持续提升市场份额,表现出比外资品牌更强的抗风险能力。

三、牙刷市场集中度偏低,线下结构升级和线上增长趋势明显

与牙膏的行业集中度相比,牙刷前十大品牌总体份额占比在45%左右,行业集中度相对较低。

尼尔森零售研究数据统计,2021年牙刷零售市场规模96.60亿元,其中,线下市场在销量下滑减缓和均价上涨的共同带动下,销售降幅有所收窄,线上市场受疫情及消费习惯影响,销售规模及市场份额占比持续提升。

四、儿童口腔品类规模持续扩大,且增长迅速

近三年,儿童口腔清洁护理市场规模持续增长,销售额增速在细分市场稳居前二。根据尼尔森零售研究数据,2021年儿童品类产品线下渠道零售额市场规模为25.94 亿元,其中前五大牙膏品牌企业的市场份额总占为51.10%;2021年,前五大儿童牙刷品牌企业市场份额全渠道市场份额占比为35.43%,市场集中度相对较低,市场竞争相对激烈。

正如前文所述,登康口腔在上述领域均有不俗表现。此次IPO,登康口腔拟募集资金6.6亿元,用于智能制造升级、全渠道营销网络升级及品牌推广、口腔健康研究中心、数字化管理平台等多个建设项目。资本加持下,势必将进一步提升其竞争力。

“公司计划通过本次发行上市,拓宽融资渠道,推进募投项目建设,持续做大做强做优主营业务,提升公司经营规模和综合竞争力,”登康口腔在招股书提及,其还将通过股权融资、债券融资等方式获取发展、收购、兼并所需资金,围绕口腔健康与美丽实现产业的延伸与拓展,发展口腔护理、口腔医疗、口腔美容、智能口腔等产业,构建口腔健康新生态。

文章所提及的“报告期内”,为2019年、2020年、2021年及2022年1-6月;文中未标注来源图片皆源自登康口腔招股书。

评论