文 | 聚美丽 Age

编辑|木头

3月13日,据深交所公告显示,重庆登康口腔护理用品股份有限公司(以下简称:登康口腔)首发获通过,将深交所主板上市。

据悉,登康口腔成立于2001年,主要从事口腔护理用品的研发、生产与销售,旗下核心品牌“冷酸灵”是中国抗敏感牙膏市场的代表性品牌之一。

本次,登康口腔拟公开发行股份不超过4304.35万股,占发行后总股本的比例不低于25%,发行后总股本不超过17217.38万股,并计划将募集总额的34%用于品牌推广。

至此,继云南白药、两面针等公司之后,登康口腔成为口腔护理领域又一家上市公司。

那么,这家成功上市的口腔护理老国货有何发展特点?在口腔护理这一赛道又处在什么位置,面临怎样的竞争格局?聚美丽从登康口腔披露的招股书和行业发展现状中,展开了研究。

靠“冷酸灵”撑起的上市公司

在疫情3年,化妆品行业“哀嚎一片”的大背景下,以口腔护理品这一快消品为主业的登康口腔,似乎过得并不错。

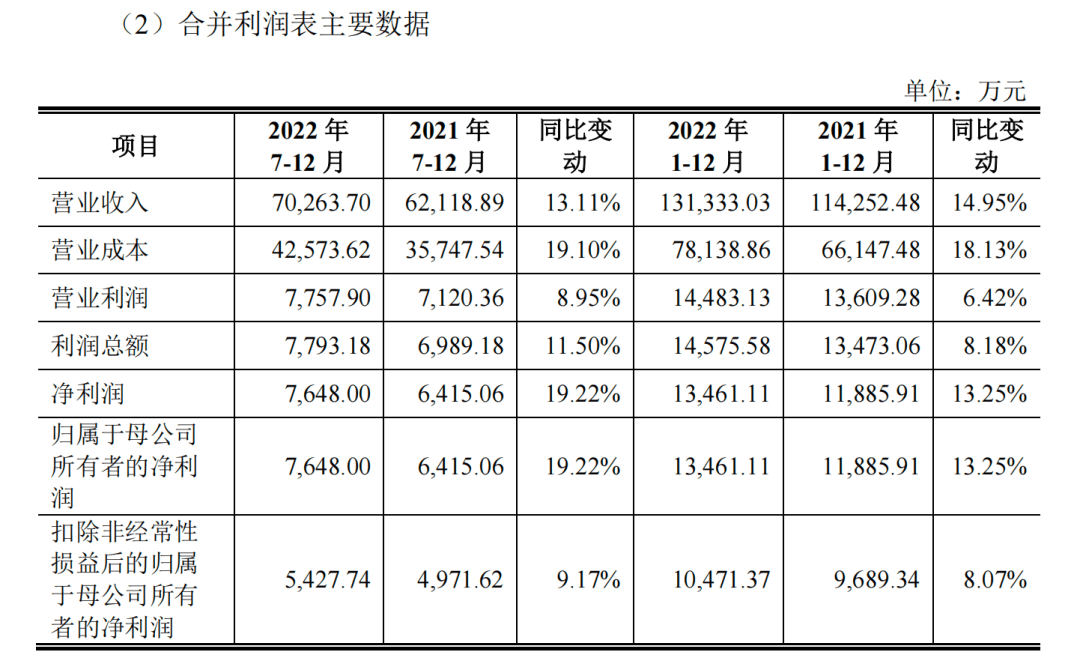

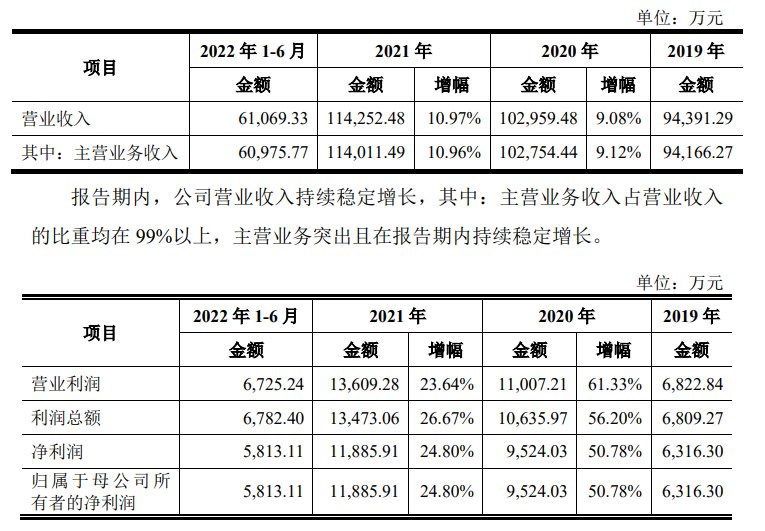

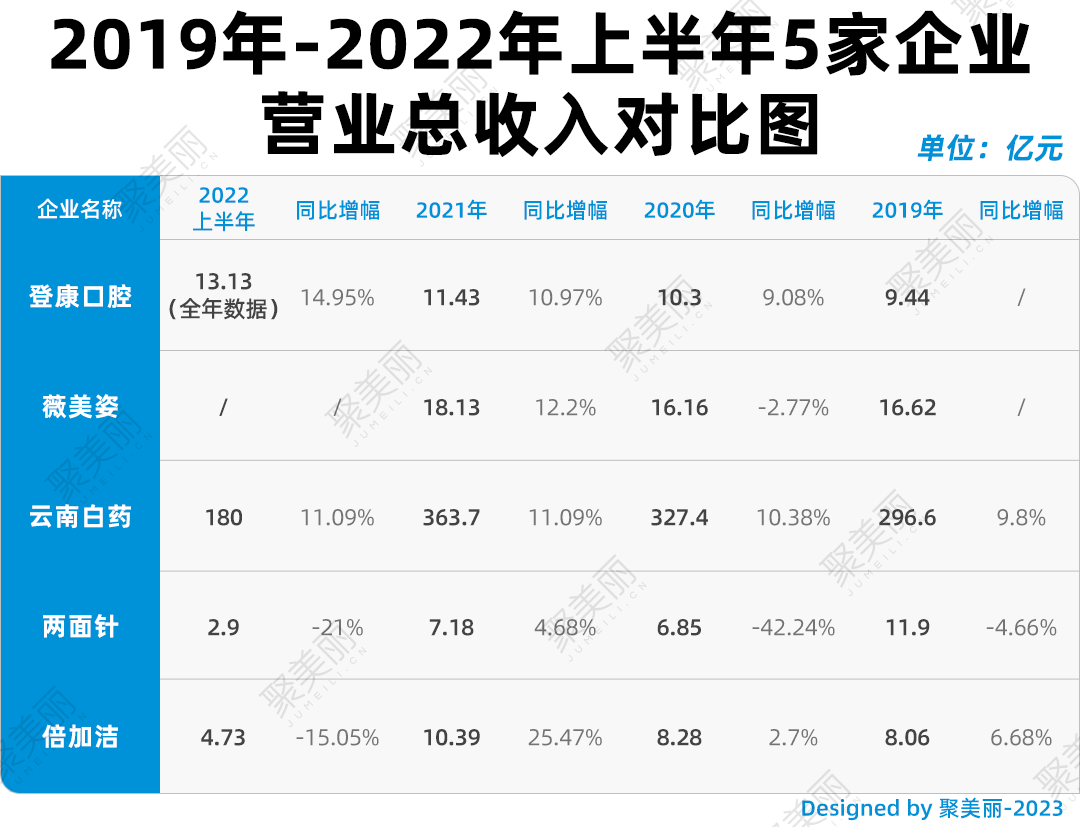

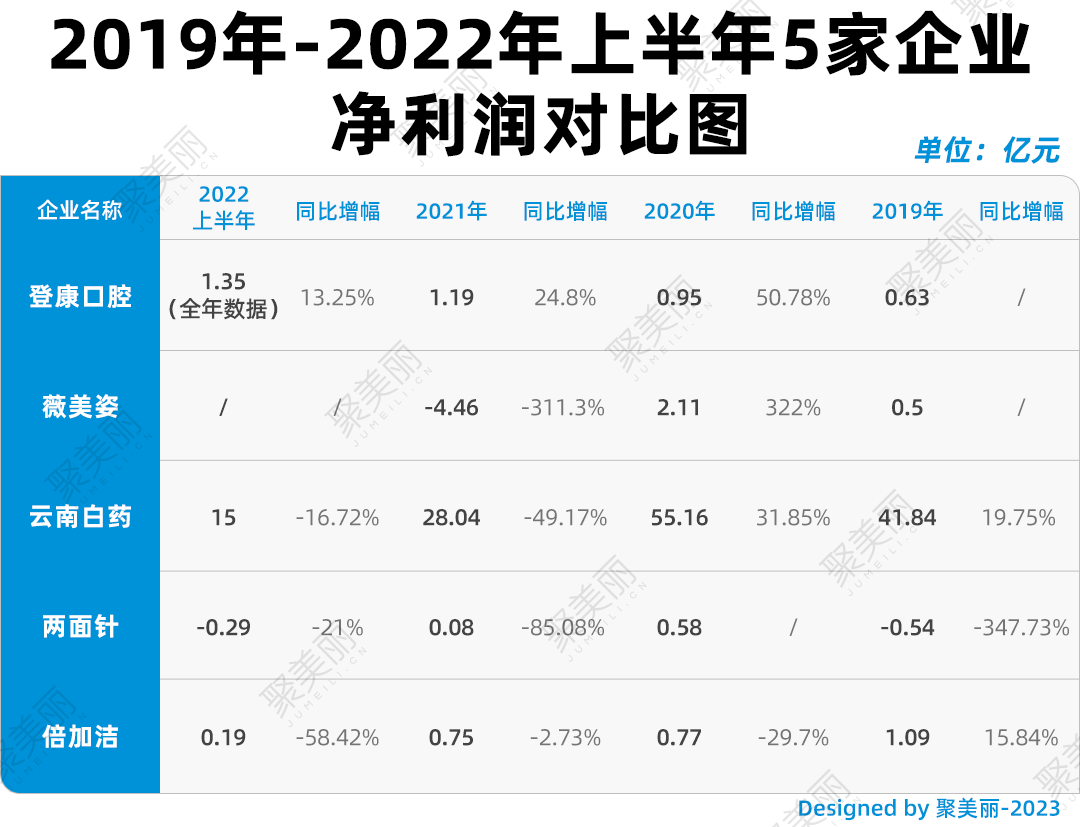

据其披露的招股书数据来看,总营收和净利润皆保持着小步上升。2019-2022年登康口腔的营业收入分别为9.44亿元、10.29亿元、11.43亿元、13.13亿元,2020年-2022年同比增长9.08%、10.97%、14.95%;净利润分别为0.63亿元、0.95亿元、1.19亿元、1.35亿元,2020年-2022年同比增长50.78%、24.80%、13.25%。

但在稳中有进的业绩中,也并非毫无隐患。

1、营收结构单一,高度依赖以“冷酸灵”为代表的成人基础口腔护理产品

从销售收入结构来看,“冷酸灵”母公司的光环亦是其弊病所在。

作为口腔护理企业,登康口腔旗下虽然除却核心品牌冷酸灵,还有同名口腔护理品牌“登康”,高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”,以及高端婴童口腔护理品牌“萌芽”,但这些品牌布局带来的收益十分有限。

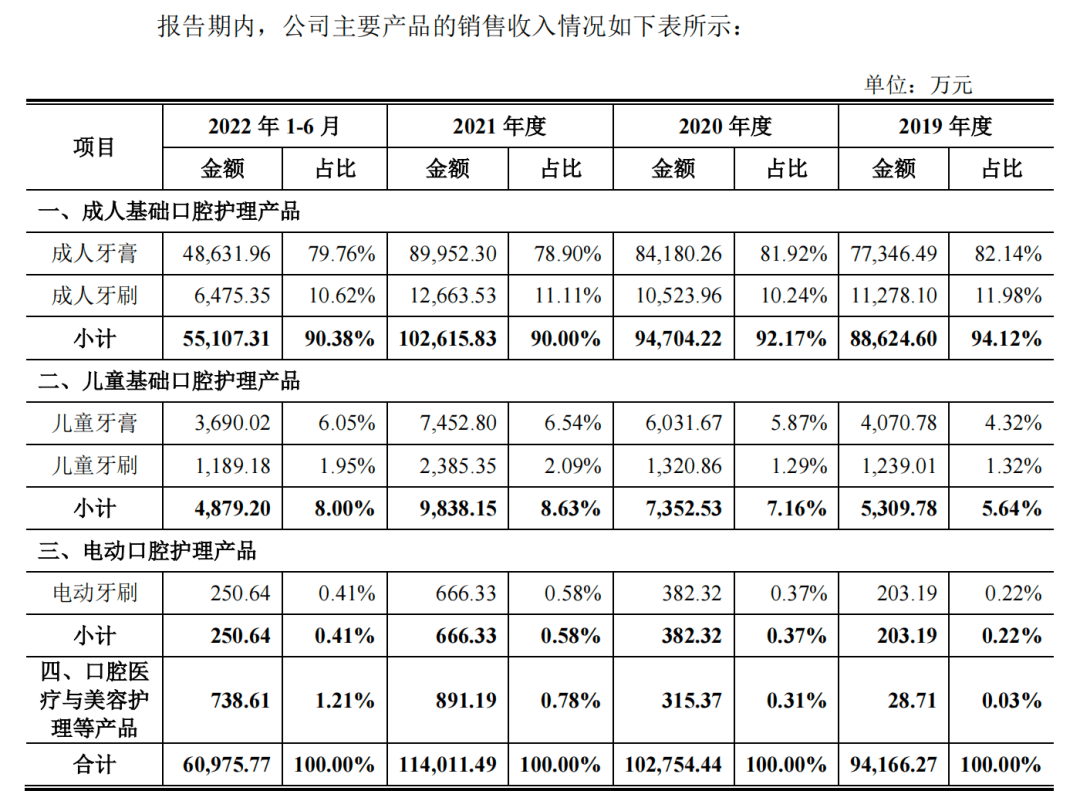

在登康口腔的4大主要产品中,口腔医疗和美容护理等三大主要产品共同占比约10%,剩下的约90%皆由成人基础口腔护理产品贡献。

从具体数据来看,据招股书披露,2019年-2022年6月,登康口腔成人基础口腔护理产品销售收入占比分别为94.12%、92.17%、90.00%、90.38%。可以说,登康口腔的销售收入高度依赖于成人基础口腔护理产品的发展。

其中,登康口腔虽并未具体透露冷酸灵的销售收入占比,但冷酸灵作为公司的明星主力品牌,以及其在抗敏感牙膏细分领域占据的主导地位来看,冷酸灵对公司的销售收入占比有着不容忽略的主导作用。

如,据招股书中披露的一组数据显示,冷酸灵品牌在抗敏感牙膏细分领域的线下零售额市场份额占比持续稳定在 60%左右。 在登康口腔对成人基础口腔护理产品高度依赖的背后,或是对于冷酸灵这一明星品牌的倚重。

2、重营销轻研发

化妆品行业一直被称为“营销灯塔”。也正因为如此,重营销轻研发是诸多相关企业的“通病”,登康口腔也未能避免。

招股书显示,2019年-2022年上半年,登康口腔的销售费用分别为2.76亿元、2.66亿元、2.79亿元和1.51亿元,占营收比重分别为29.24%、25.8%、24.45%、24.79%。

虽然销售费用率总体呈下滑趋势,但相比报告期内上述同行公司的费用率,仍是处于高位。据网络公开数据显示,报告期内云南白药、薇美姿、两面针等同行企业的销售费用率均值分别为24.25%、20.40%、23.43%和18.19%,普遍低于登康口腔。

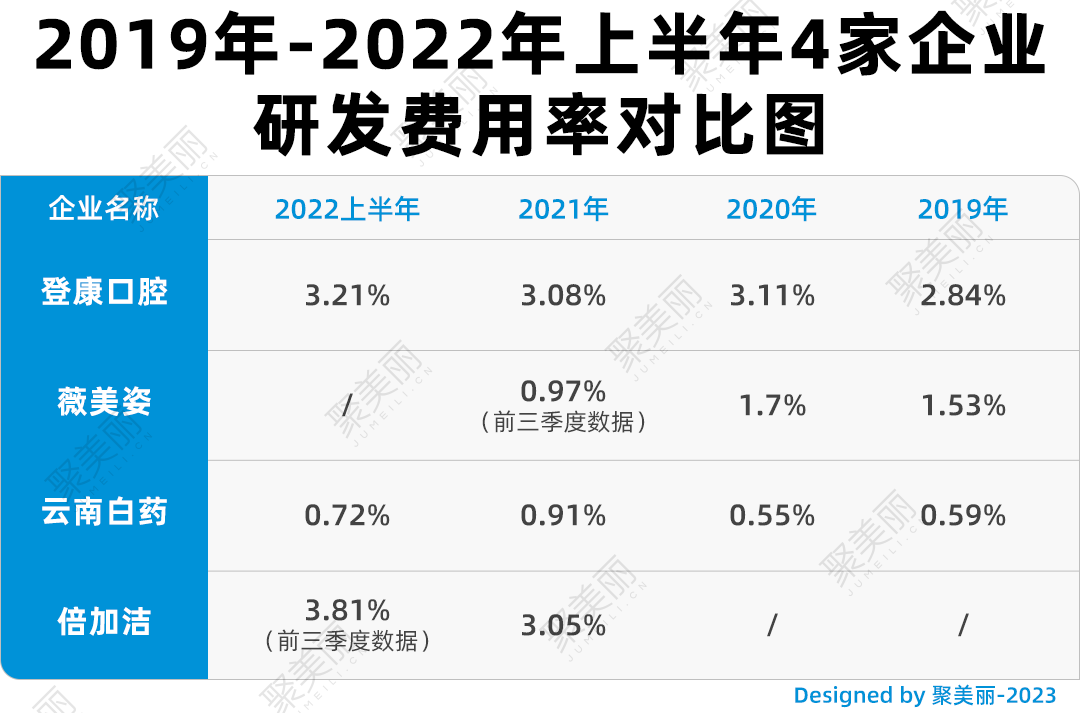

但高位营销投入的同时,登康口腔的研发费用近年也在逐渐下滑。招股书显示,2019年-2022年上半年,登康口腔的研发费用分别为3030.1万元、3169.58万元、3551.80万元、1732.15万元,占营收比重分别为3.21%、3.08%、3.11%和2.84%。

对比销售费用和研发费用,登康口腔的销售费用分别为同期研发费用的约9.2倍、8.3倍、7.6倍和8.7倍。不过这种轻研发的现象在口腔领域似是常态,在薇美姿、云南白药、倍加洁和登康口腔4家企业中,登康口腔的研发费用率仍属于较高水平。

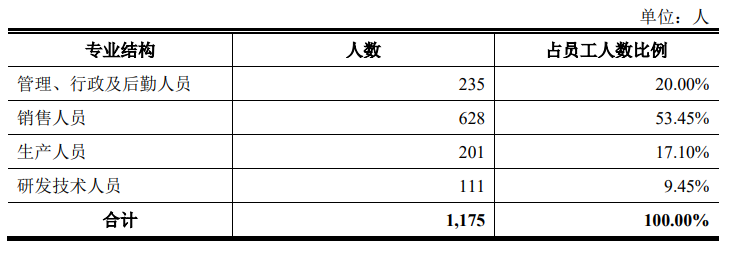

而这一重营销轻研发的特性,也直接表现在员工人数占比中。据招股书显示,登康口腔销售人员高达628人,占比53%以上,研发技术人员占比则不足10%。

3、经销渠道为主导下的高端化难题

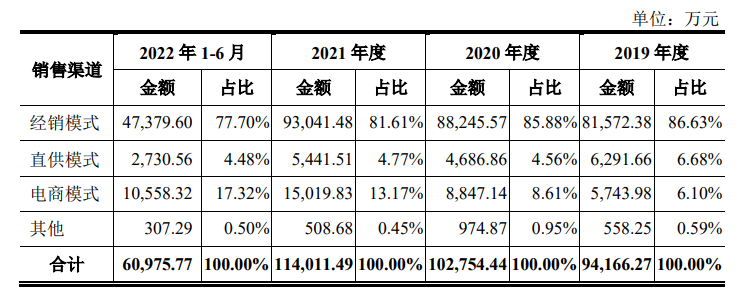

作为快消品,经销渠道仍然是登康口腔的主要模式。

据招股书显示,2019年-2022年上半年,登康口腔经销模式收入分别为 8.16亿元、8.83亿元、9.3亿元和4.74亿元,占当年主营业务收入的比例分别为 86.63%、85.88%、81.61%和 77.70%。

据了解,在登康口腔的发展之路中,以实惠的价格走“农村包围城市”的经销策略,是其占据市场的重要原因之一。目前登康口腔累计覆盖了数十万家零售终端,以县域开发模式形成了品牌在三、四线市场的渠道壁垒。

但也正是受到下沉市场这一渠道壁垒的限制,登康口腔的高端化之路并不容易。这些年来,冷酸灵也在逐渐通过跨界营销、联名等手段提升单价,但收效甚微。

此外,近年来,登康口腔一直在大力推动电商板块的发展,但从结果来看效果并不明显。据招股书显示,从2019年至2022年上半年,电商推广费用从355万元上升至半年的1606万元,但电商销售收入增长缓慢,从2019年至2022年上半年,仅从 6.10%上浮到 13.17%。

口腔护理市场里的“中等生”

不过,放眼整个行业赛道,对比口腔护理领域的同行企业,登康口腔近年来的发展,也算处于一种“中等生”的状态。

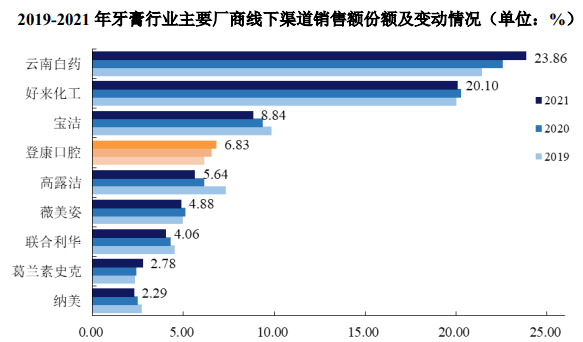

据尼尔森零售研究数据显示,牙膏行业线下渠道的销售份额中登康口腔位列第四,但作为第一梯队的前三名已经直接占有了50%以上的市场,位居第四的登康口腔仅占6.83%。

对比国内口腔护理企业公布的2019年-2022年上半年数据,在营业收入上,除却云南白药以超百亿的营收一马当先,云南白药、两面针、倍加洁、薇美姿等其他口腔护理企业的规模差距不大,登康口腔属于其中的中等水平,营收规模并不占据优势;营收增速上,登康口腔保持着增长,但增速保持在10%左右,增长有限。

在净利润层面,在两面针、薇美姿出现亏损,倍加洁和云南白药出现下滑的情况之下,登康口腔其实是唯一实现净利润增长的企业。

结合营收和净利润来看,登康口腔是这5家同行企业中,在2019年-2022年上半年唯一实现营收净利润双增的企业。但细看数据,可以发现,登康口腔的市场规模有限,利润增速也已在下滑。

此外,值得注意的是,登康口腔这种净利润增长的趋势,也有着一定“水分”。虽然近年来登康口腔盈利能力在提升,但政府补助及企业所得税减免政策也是其利润增长的重要原因,其中仅2021年这两项金额就高达3027.47万元,占同期净利润的25%以上,而2021年登康口腔的净利润增幅仅为24.8%。

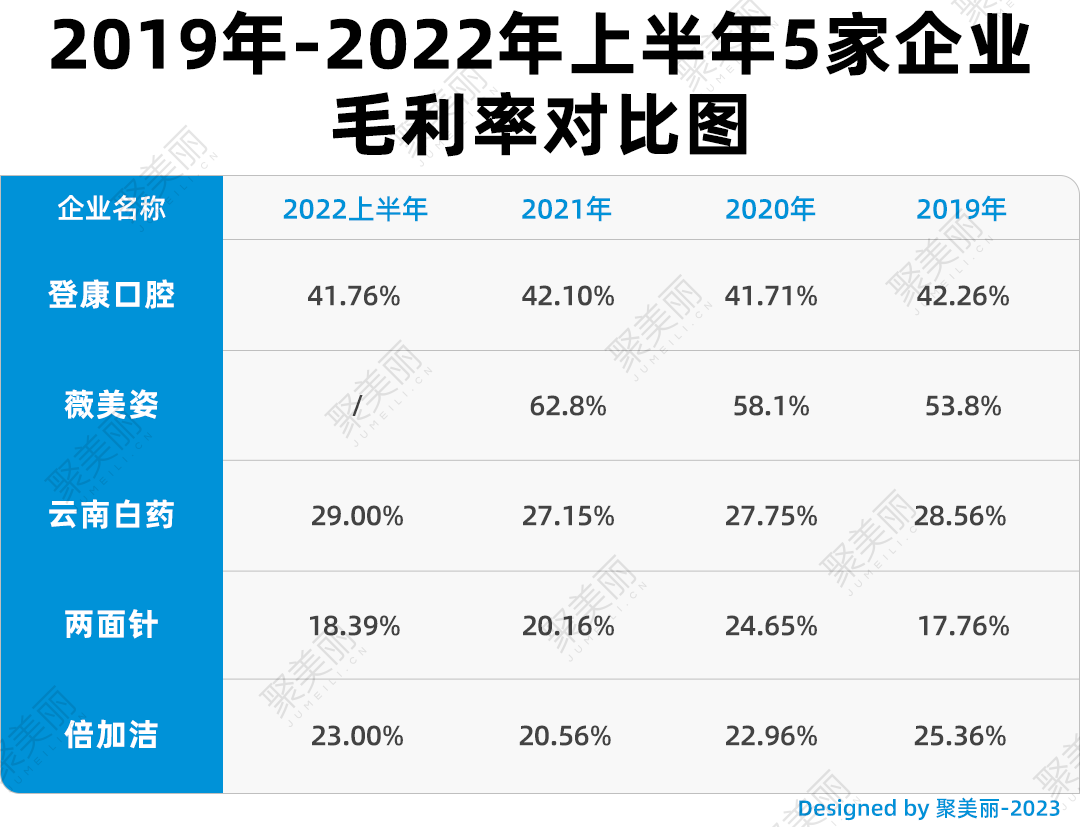

在毛利率层面,登康口腔从2019年到2022年上半年的毛利率一直较为稳定,约42%左右,在5家企业中毛利率水平仅此于薇美姿。

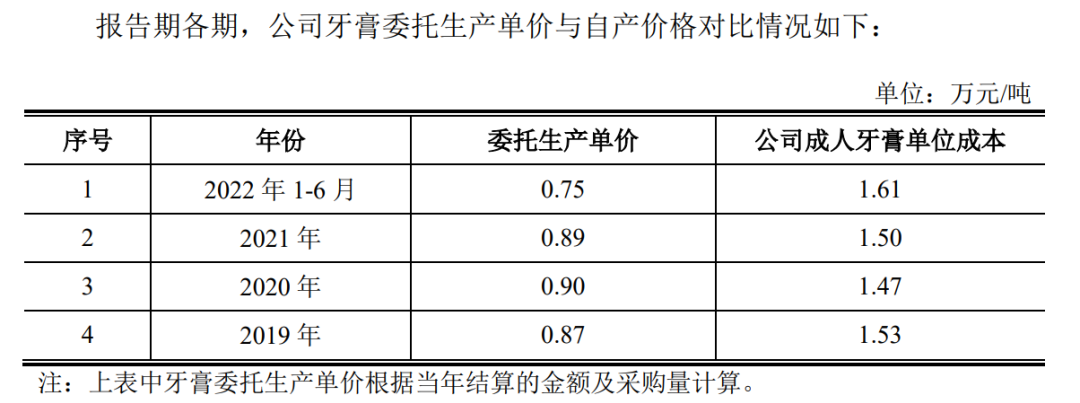

而这种高毛利的出现,除却与登康口腔的盈利能力相关,或还与登康口腔牙膏委托生产产量近年来的迅速攀升有关。

据招股书披露,2022年上半年牙膏的自产量低于委托生产量,即自产量不足一半。并且,对比委托生产单价和自产价格成本,委托生产的成本更低,为公司带来了更高的利润。

此外,在口腔护理赛道,除却包括登康口腔在内的5家企业之外,好来化工、宝洁、高露洁等企业在国内盘踞多年,同时近年来市场上出现了一批新锐口腔品牌,也表现出了强劲的竞争力。

比如,BOP、参半、usmile、冰泉等新锐口腔护理品牌在出世后,在市场受到了极大关注。其中品牌参半自2018年来相继获得字节跳动、清流资本、金鼎资本、奇胜投资等多种投资方的多轮融资;口腔护理品牌BOP也在成立仅仅两年的时间拿到四轮融资;usmile母公司广州星际悦动股份有限公司也已与中金公司签署上市辅导协议,拟境内交易所挂牌上市。

口腔护理市场正迎来新的竞争格局。

IPO之后,登康口腔如何迎来下半场?

而在口腔这个正迎来新竞争格局的市场,登康口腔也需要讲出“新故事”来说服市场,方能实现持续增长。

但往往老牌焕新比新品牌的起盘更不容易。主打抗敏市场差异化的冷酸灵,是登康口腔最大的竞争力也是最大的桎梏。

一方面是抗敏相比美白、牙龈护理,仍是小众市场,规模有限;另一方面,单品牌的天花板始终是有限的,登康口腔面临着扩展业务边界的难题。

这些年来,登康口腔其实也已经意识到自身的不足,正通过各种动作来改变。如在品牌矩阵中,自2014年以来,其便开始发展儿童口腔护理线,推出儿童口腔护理品牌“贝乐乐”和高端婴童口腔护理品牌“萌芽”,但一直以来反响平平;近年,登康口腔又再次把目光转向了电动牙刷和冲牙器等系列电动口腔护理品类,但目前仍在前期投入阶段,不成规模。

此外,在行业各品类普遍迎来产品驱动时代的当下,登康口腔的重营销轻研发的特性也将桎梏其发展;经销模式下上不去的价格带,以及老品牌的认知度和消费群体的年轻化等,都是登康口腔不可避免的发展难题。

当然,上市之后的公司普遍会迎来2-3年的红利期,以及募集资金的渠道和机会,能否真正实现老牌焕新,走出高增速,就看登康口腔如何把握了。

评论