界面新闻记者 |

界面新闻编辑 | 陈菲遐

近日,石墨烯导热材料公司富烯科技向上交所递交了科创板上市申请。石墨烯是一种由单层碳原子组成六角型呈蜂巢晶格的片状结构的新材料,是只有一个碳原子厚度的二维晶体材料, 因其在导热性、电阻率、材料强度、透光性等方面具有突出的特征,因此被誉为“21世纪的神奇材料”。 这也是国内拟上市企业中,首次出现以石墨烯作为主营产品的公司。

当然,富烯科技的神奇不止于此。这家公司的招股书,也为我们揭开了折叠屏手机战场的硝烟弥漫。而富烯科技背后站着的正是华为。

石墨烯能替代石墨吗?

富烯科技的主要产品石墨烯导热膜是以石墨烯为主体材料的新型散热材料,主要用于智能手机和平板电脑。

目前在消费电子领域主流的散热材料为人工石墨散热膜,在该领域A股已经有两家上市公司碳元科技(603133.)和中石科技(300684.SZ),IPO排队中的企业包括苏州天脉、思泉新材和深圳垒石。

富烯科技在招股书中指出,“与人工石墨散热膜相比,石墨烯导热膜具有机械性能好、导热系数高、质量轻、柔韧性好、厚度可定制等特点”。

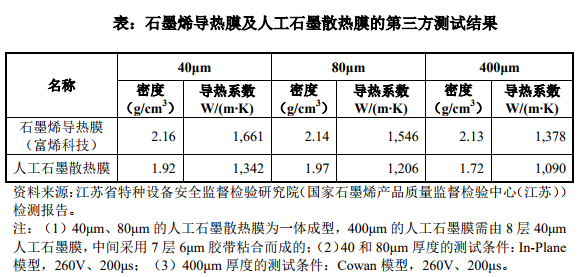

根据富烯科技招股书中出具的石墨烯导热膜及人工石墨散热膜的第三方测试结果,石墨烯导热膜的密度在40微米、80微米和400微米厚度下,虽然导热系数均好于人工石墨散热膜,但密度均大于人工石墨散热膜。因此,石墨烯导热膜“质量轻”的描述可能并不完全准确,需要富烯科技做出进一步解释。

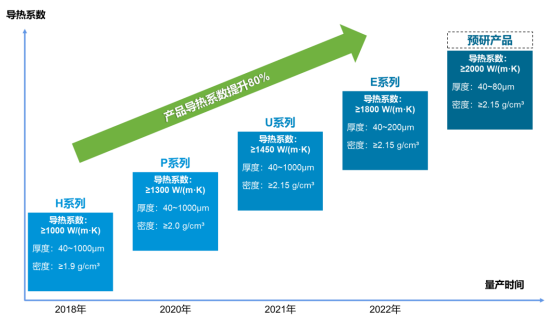

由于单层石墨烯拥有高达 5300W/(m∙ K)的导热系数,这意味着石墨烯导热膜有更高的导热系数理论上限。因此,石墨烯导热膜在导热系数这一指标上的“成长性”比较突出,富烯科技产品的导热系数从2018年H系列的≥1000W/(m∙ K)增长到2022年E系列的≥1800W/(m∙ K)。

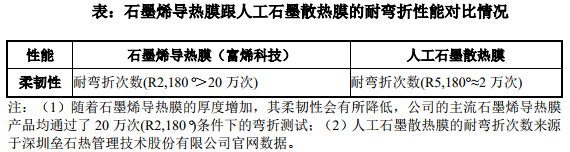

柔韧性也是石墨烯导热膜值得关注的特征,石墨烯导热膜和人工石墨散热膜在(R2,180°)条件下的耐弯折次数分别为>20万次和约2万次左右。

基于这一特征,石墨烯导热膜在折叠屏手机中极具应用价值。以荣耀折叠屏手机Magic Vs为例,该手机在折叠的一侧中正反面都是屏幕,散热只能依靠另一侧。手机可通过石墨烯膜将转轴两侧的散热系统相连接,系统级芯片(SOC)一侧的热量可经此通道传导至散热压力更小的另一侧,由此实现更加均衡且更强的散热能力。

在价格方面,石墨烯导热膜远高于人工石墨散热膜,2021年富烯科技的石墨烯原膜平均价格为275.98元/平方米。根据思泉新材的招股说明书,2021年人工合成石墨散热膜的内销单价为52.42元/平方米,两者之间有5倍以上的差距。因此,当前石墨烯导热膜的应用场景主要为中高端手机和平板电脑。

站队华为

在手机厂商中,华为首先认识到了石墨烯导热材料的价值。

富烯科技在招股书中提到,“客户A于2018 年面向全球发布的旗舰智能手机应用了公司生产的石墨烯导热膜,成为全球首款采用石墨烯散热方案的智能手机”。这里的客户A是指华为。

2019年12月,华为哈勃投资出资6333万元,认购富烯科技10%的股份。经过历次融资稀释后,哈勃投资目前仍持有8.92%的股份,为公司第二大股东。

富烯科技的发展随着哈勃投资的进入驶向快车道,2020年、2021年和2022年,公司分别实现收入1.33亿元、2.3亿元和2.62亿元,同期归母净利润分别为296万元、2167万元和4084万元。也就是说,在哈勃投资入股次年,公司收入就同比增长了73%。2021年富烯科技在石墨烯导热膜领域的市场份额达85%,国内市场排名第一。

事实上,富烯科技的收入几乎全部依赖华为系,且没有减弱迹象。2020年、2021年和2022年,公司最终用于客户A和荣耀终端的产品合计销售收入占营业收入比例分别为 98.56%、99.19%和 99.30%。公司在招股书中指出,客户A为发行人关联方,荣耀终端为发行人曾经的关联方。

富烯科技与客户A签订的排他销售协议,一定程度上限制了公司的客户拓展。

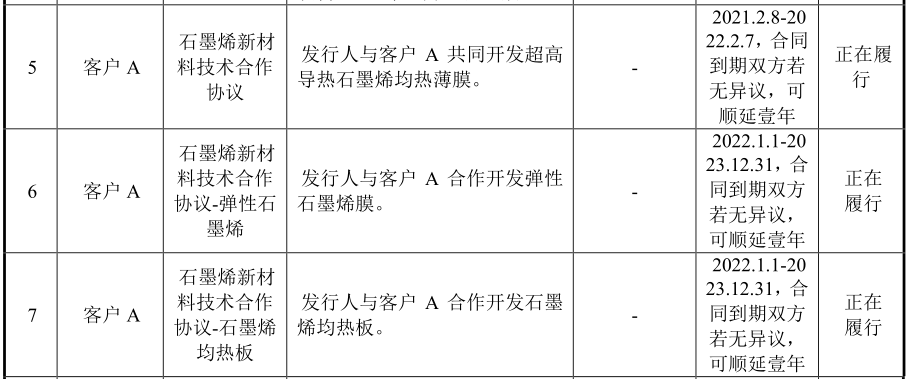

报告期内,公司与客户A一共签订了4份石墨烯新材料技术合作协议,双方合作研发的新产品约定了合作保护期,即客户A应用该新产品进行终端产品量产并首次上市发布后对应的合作保护期内,未经客户A书面同意,发行人不得将相关产品、技术、专利提供给第三方。其中,至少有3份技术合作协议处于正在履行的状态,包括超高石墨烯均热薄膜、弹性石墨烯薄膜和石墨烯均热板。

在研发费用中,富烯科技在2021年的其他相关费用甚至超过了人员人工费用。根据招股书的解释,其他相关费用主要由技术服务费构成,主要系公司与客户A合作研发项目产生的技术服务相关费用。公司对于客户A的依赖也可见一斑。

在此背景下,各大手机厂商不得不扶植自己的石墨烯导热膜供应商,如广东墨睿科技有限公司主要为小米供货,深圳市深瑞墨烯科技有限公司(贝特瑞控股子公司)主要为OPPO、一加、realme等OPPO系品牌供货。此外,A股上市公司道明光学(002632.SZ)、锦富技术(300128.SZ)、宝泰隆(601011.SH)等也对石墨烯导热膜领域进行了布局。由于石墨烯导热膜下游应用场景集中在消费电子,这种各自“抱大腿”的现象,也进一步制约了富烯科技的发展。

2022年销量下滑

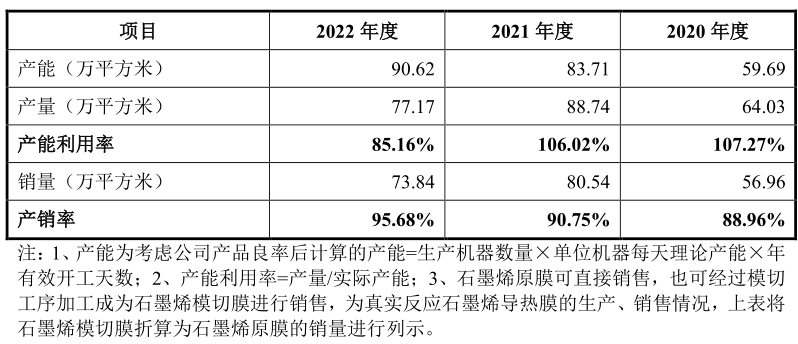

尽管富烯科技2022年收入看似仍有增长,但实际已经是强弩之末。公司在产能由2021年的83.71万平方米增长到2022年的90.62万平方米后,产销量反而都有所下降,销量从2021年的80.54万平方米下降至2022年的73.84万平方米。

富烯科技收入增长主要有赖于收入结构的变化。石墨烯原膜在经过结构设计、模切加工后,即成为附加值更高的石墨烯模切膜。2021年,公司石墨烯原膜和石墨烯模切膜销售收入占比分别为85.99%和13.99%,2022年这一比例出现翻转,石墨烯原膜和石墨烯模切膜销售收入占比分别33.17%和66.78%。

不难发现,下游应用场景单一导致过度依赖华为系,是富烯科技的瓶颈所在。未来,半导体、航空航天、服务器等领域的热管理有望成为石墨烯进材料一步拓展的方向,不过这些产品的落地还有待进一步研发。

评论