文|野马财经 于婞

编辑|武丽娟

“人防工程”是我国房地产开发过程中必不可少的一个项目,也是评估房地产项目质量和安全性的重要指标之一。

这些工程通常是地下建筑物,包括地下防空洞、地下避难所、地下车库等,此外,疏散通道、防照明和通风系统、防烟排烟系统等也都是人防工程在地产行业的具体应用。

近年来,随着调控砝码不断加大,房地产市场逐渐降温。作为上游供应商,在整个地产行业呈现下行态势的背景下,人防工程设备制造企业科志股份业绩却逆势上涨,并在2022年中旬向北交所递交了《招股书》。

更值得一提的是,科志股份非但没有受到地产行业不景气的影响,还因为业绩增长太快而收到了监管部门的问询。

近日,科志股份回复了第三轮问询,“一枝独秀”的背后,公司还有哪些“隐疾”?

万科供应商因业绩增长太快被问询?

科志股份的主营业务是人防工程防护设备、防化设备及其配套设备等专用设备的研发、生产和销售,作为国内为数不多的具有防护、防化两项专项资质的生产厂家之一,公司的防护业务四川省内市场占有率、防化业务全国排名均居前列。

地铁建设集团、房地产开发商、建筑承包商、人防企业及防化设备贸易商、政府及企事业单位等都是科志股份的主要客户。

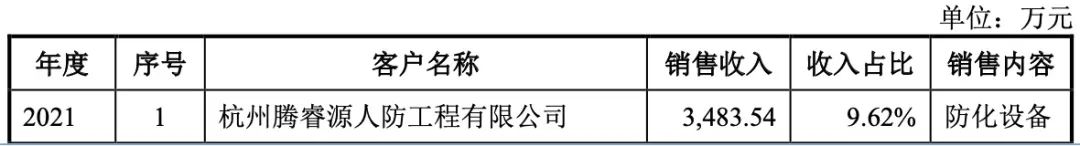

其中房地产开发商在科志股份的客户中占比4成左右,是公司重要的收入来源。2019-2021年(下称“报告期”),保利、万科、雅居乐等都曾出现在其前五大客户名单中。2021年,龙湖、万科分列科志股份第二、第四大客户,销售占比4.27%和3.27%。

不过其地产客户并不十分稳定,如雅居乐在2020年是科志股份的第四大客户,贡献了公司5.05%的收入,但2021年,雅居乐却未进入前十大客户名单之列。

来源:科志股份《招股书》

科志股份解释,对客户的销售规模与客户的业务规模及需求相匹配。这不难理解,但令人疑惑的是,在房地产发展下行期,科志股份的业绩非但没受影响,反而实现了高速增长。

《招股书》显示,报告期内公司营业收入分别为1.36亿元、2.67亿元、3.62亿元,2020和2021年的收入增长率分别96.3%、35.76%。

同期,四川地区的固定资产投资增速11.13%、房地产开发增速5%-9%。而同期同行业可比公司上海众幸的收入增速为20%左右。

科志股份回应,公司大额防化订单取得时间集中在2020年及以后,一方面由于国内房地产开发在2017年至2019年期间的快速增长,使得2020年开始在建筑施工后期才进行修筑和安装的通风工程核心设备需求快速增长;另一方面由于公司持续工艺改进,生产效率提升使得公司有更多设备投入市场。

科志股份还表示,在房地产调控政策的大背景下,大部分客户仍然能够正常经营,少部分客 户的项目出现进度滞后或停工。目前部分滞后或停工项目已经由其他资方进场推进或由当地政府介入推进,另一部分项目正在积极推进盘活资产。总体来讲,房地产调控政策对公司的经营影响有限。

另外,科志股份认为在“保交楼、保民生、保稳定”的房地产调控大背景下,四川地区房地产开发的稳定发展和轨道交通的持续投资是公司未来经营业绩继续增长的可持续性保证。

研发投入占比不足1%,产品毛利率却高于同行?

科志股份不仅业绩表现优越,其在低研发投入的情况下,毛利率还比同行高出一截。

监管部门在问询中提到,报告期内,科志股份防护设备销售毛利率从51.41%增长至60.37%,显著高于可比公司平均水平(30%-40%左右)。

但同期,科志股份的研发费用分别只有81.85万元、128.36万元、158.73万元,研发投入占营业收入的比例分别为0.6%、0.48%、0.44%,显著低于可比公司上海众幸研发投入水平(5%左右)。这是否合理?

科志股份认为,影响毛利率的主要因素为销售价格。防护设备订单主要通过招投标方式取得,更多由客户结合市场供需关系、供应商报价等因素决定,因此防护设备毛利率较高主要为客户驱动。

此外上海众幸、华西人防在轨道交通领域的收入占比更大,而科志股份更多在民用建筑领域,尤其是房地产市场的收入占比较高。

房地产开发商主要采用负债经营的高周转模式,对于单个建设项目而言,防护设备的成本金额较小但能直接影响房地产项目交付周期(防护设备未能验收通过则无法进行竣工验收),进而影响资金回笼,从而直接影响房地产客户的经营效益。

因此,科志股份的很多地产商客户对价格敏感度相对较低,尤其在市场需求旺盛时,科志股份在销售价格有较大的议价空间。

而报告期内公司完工交付的订单大多在2018年至2020年之前签订,期间内成都市的房地产市场需求旺盛,相应的销售价格呈现上涨趋势。

也就是说,科志股份依靠低研发投入获得的高毛利率,在一定程度上是吃到了地产行业发展红利的,然而在如今的房地产市场行情之下,科志股份的客户优势还能延续多久,需要打一个问号。

职业投资人程宇认为,研发费用率不及同行会影响公司长远发展。另有行业人士指出,研发费用率低可能会使得IPO公司在面对技术变革和市场波动时难以应对,因此,公司应该注重长期规划和战略布局,增加研发投入并加强技术创新和市场敏锐度。

“赌期”将至?

如今科志股份迫切地想要登陆A股市场,一方面是要在业绩高速发展时乘胜追击,再为自己上一把资本的安全锁,另一方面,早年融资时签署的对赌和退出回购协议,也成了如今公司IPO的巨大压力。

科志股份是一个家族企业,实际控制人为张社林、张文甫父子。张社林直接持有公司93.23%股份,其父亲张文甫直接持有公司0.09%股份,两人合计持有公司总股本的93.32%。

公司在2017年开启资本运作,在新三板挂牌。2021年,公司又通过定向增发引入了华西银峰投资有限责任公司、成都经开创新创业股权投资基金合伙企业、深圳市进化资本基金管理有限公司、余能等8名外部股东,融资4825万元。

值得注意的是,此次增资,科志股份还与股东签订了对赌协议,协议约定,如果科志股份未能在2023年12月31日之前在A股完成首次公开发行,上述8名股东有权要求科志股份实控人张社林回购其认购的科志股份全部股份。至于是否有业绩方面的对赌,科志股份并未在《招股书》中提及。

香颂资本董事沈萌表示,在投资前景不确定的阶段,设置对赌条款已经是目前国内的普遍现象,这是投资者对自己的一种保护。往往投资阶段的对赌条款都是以一个明确的结果为目标,比如成功IPO。而业绩对赌是在达成IPO的前提下满足投资者的回报要求,必须在IPO前取消。

如今科志股份还有9个月的时间,是否能顺利敲开资本市场的大门?欢迎评论区留言讨论。

评论