文 | 独角金融 韩紫竹

编辑 | 付影

作为贵阳地标项目——贵阳国际金融中心,开发者中天城投集团城市建设有限公司(下称“中天城投城建”)及控股股东中天金融(000540.SZ)正陷入司法诉讼之中,而曾经的合作伙伴宝能老板、前海人寿实控人姚振华也加入讨债队伍中。

近日,中天金融发布公告称,前海人寿以逾期付款合同纠纷对公司部分子公司及控股股东提起诉讼,涉资超13亿。目前,西安市中级人民法院已受理,但尚未开庭审理。

因为类似的信托项目逾期未偿付,中天金融上个月刚收到和渤海人寿的一审判决书,法院要求中天金融支付渤海人寿超过12亿元的本金和溢价回购款。不过中天金融对判决结果提出异议,目前已提起上诉,二审尚未开庭。

除此之外,中天金融即将面临的“同款烦恼”还有不少。

截至目前,中天金融共有15笔债务逾期,累计逾期本金94.94亿元。其中有6笔正在一审,累计逾期本金43.78亿元。

1、前海人寿再度“催债”,长安信托成“背锅侠”

此次前海人寿再度起诉中天金融,起因是2019年的一笔信托资产收益权转让融资。

2019 年1月11日,长安信托与中天城投贵阳国际金融中心有限责任公司 (下称:贵阳金融中心)签订了融资主合同等,约定贵阳金融中心将其合法持有位于贵阳市观山湖区的“贵阳国际金融中心一期商务区项目” 1 号楼土地使用权及其地上在建工程对应的收益权转让给长安信托以获得融资。之后长安信托拟分期发行信托计划,其以信托资金受让上述特定资产收益权,转让及回购期限为 36 个月。

2019年3月14日,信托计划第三期募集完成,总资金规模为9.9亿元。2022年11月15日,信托计划第三期终止,融资方却出现了逾期付款的情况,于是长安信托将上述特定资产分配给前海人寿。因此,前海人寿作为投资人,享有长安信托对各被告相应债权及从权利。于是,前海人寿以贵阳金融中心违反合同约定提起诉讼,要求贵阳金融中心支付回购本金9.9亿元、溢价回购款1.4亿元以及2.1亿元的违约金和10万律师费等相关费用,涉及金额超13亿元。

此次诉讼被告共涉及三方,分别为贵阳金融中心、金世旗国际控股股份有限公司(下称:“金世旗控股”) 、中天城投城建。其中,“金世旗控股”为中天金融的控股股东,贵阳金融中心和中天城投城建是其全资子公司。

值得一提的是,此次还不上借款的项目,正是实控人罗玉平看好的贵阳市地标项目——贵阳国际金融中心。据公开信息显示,该地标项目位于贵阳市金阳新区中心地段,紧邻贵阳市行政中心、贵阳国际会展中心,与观山湖隔路相望,占地132公顷,总建筑面积450万平米,总投资约300亿元。

来源:百度地图截图

中天金融、金世旗控股老板均为罗玉平。罗玉平曾经多次荣登贵州首富之位,开发了贵阳半个城,这位地产界大佬在江湖上还被称为“罗半城”;他曾经缔造了恢弘的商业帝国大厦,囊括了地产、保险、证券、银行。如今,他背负债务千亿,令数百家贷款机构担忧。

据“经济观察网”报道,针对此次前海人寿再度“催债”,中天金融董秘回应表示:公司会积极应诉,贵阳国际金融中心项目90%已经复工,2023年我们的目标是保交楼。

对此,IPG中国区首席经济学家柏文喜分析称,中天金融的2023保交楼回应,最多可以看成是公司化解债务压力和促进项目复工以推动保交楼的积极态度。中天金融的债务状况目前已经十分沉重,很难一下子还得掉。

至于深陷债务泥潭对公司项目所造成的影响,中天金融方则直接表示:复工与债务违约没有直接的关联关系,公司也在跟债权人沟通展期之类的措施,债权人提起诉讼,公司只有面对。

2、昔日合作伙伴对簿公堂

实际上,这并不是前海人寿第一次催债中天金融。仅2022年第一季度就净亏损23.23亿元的前海人寿其实控人姚振华早就“坐不住”了。

2022年12月7日,前海人寿以合同纠纷对中天金融控股股东金世旗控股以及部分控股子公司:中天城投集团贵阳房地产开发有限公司(下称:贵阳房开)和中天城投集团有限公司(下称:“中天城投”)提起诉讼,涉及金额超11.74亿元。

而此次诉讼也是因为一起信托资产收益权转让融资,前海人寿投资了长安信托在2020年6月9日设立的信托计划。而长安信托与贵阳房开签订了相关合同,约定通过资产收益权转让与回购方式向贵阳房开提供融资,回购期为36个月。2022年10月31日信托到期,但融资方贵阳房开未按合同约定还本付息。

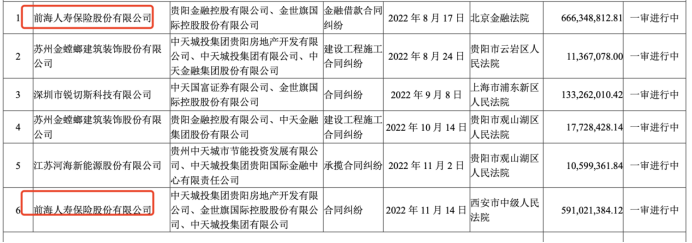

除此之外,2022年11月22日,中天金融发布公告称,前海人寿因贵阳房开、金世旗控股和中天城投没有还本付息,对相关融资方起诉,涉及诉讼金额超5.9亿元。此公告还披露了前海人寿在2022年8月与贵阳金融控股有限公司、金世旗控股的一宗金融借款合同纠纷,涉及诉讼金额超6.66亿元。

来源:公告截图

截至目前,历时7个月的时间里,前海人寿与中天金融累计诉讼金额超36亿。

同样顾不得面子的还有许家印,2022年3月2日,同样是贵阳国际金融中心的项目出现延期交付,许家印的恒大人寿将中天城投和贵阳金融中心告上法庭,并向中天金融索赔超22亿元。

根据中天金融披露的2021年中报,贵阳国际金融中心最早在2013年1月开工,目前仍为在建状态,项目整体完工进度为87.93%。也就是说,接近10年时间,该地标项目仍未完工。

3、中天金融资不抵债,预亏至少125亿

除了诉讼缠身之外,2023年1月,中天金融一份百亿级巨亏的业绩预告,震惊了A股市场。

1月19日,中天金融发布公告称:预计公司2022年度亏损金额为125亿-139亿元,同比下降94.82%-116.64%。之后公司股价出现大幅震荡,从1月20日1.23元/股的收盘价至今(3月21日),中天金融的股价已经跌至1.16元/股,市值也从2500亿的峰值跌至81.26亿,缩水96.75%。

来源;雪球截图

与此同时,这份亏损百亿的业绩预告也引起了深交所的关注。深交所方面指出,中天金融或将在4月28日发布2022年财报后,被实施退市风险警示,从中天金融变成“*ST中天”。不少股民也在贴吧中表示:“玩这个股就是在堵”。

实际上,中天金融不是没有自救过,而是自救失败陷入了进退两难的局面。这就不得不提到中天金融在金融领域最重磅的投资——收购华夏人寿,从地产转型金融的发展战略。2017年11月,中天金融公布了以310亿元收购华夏人寿21%-25%股权的计划,且支付了70亿元的定金。

为了拿下华夏人寿股权,2018年中天金融第一次卖子——中天城投。以246亿元的价格转让给了罗玉平实控的金世旗控股,但最终交易没能达成。

2021年8月,卖子失败的中天金融,再次把中天城投摆上货架,计划以180亿元将中天城投100%股权转让给佳源创盛控股集团有限公司(下称:“佳源创盛”)。这时候转让价格较初始价格缩水了66亿元。而在2021年的12月,中天城投多了一个新买家:上海杰忠有限合伙企业,转让价格也直接下降到89亿元,再次跌了五成。尽管做出如此牺牲,但依旧出售失败。

没有卖出中天城投的中天金融,就连收购华夏人寿70定金也被套牢。据wind数据显示,截至目前中天金融有5只展期的债券,累计余额69.5亿,当前逾期利息为5.3亿元。

此前,有投资者向中天金融董秘询问,如果出售地产顺利的话,出售资金够不够收购华夏人寿,是不是可以考虑除出售地产外,再出售中融人寿等其他非主要金融、证券公司。中天金融董秘回应对方相关信息以公司公开披露的信息为准。

对此,柏文喜表示:面对百亿的业绩亏损预告,如果没有“接盘侠”再次收购其地产板块,中天金融是否会选择出售中融人寿等其他资产等来缓解自身的流动性压力,恐怕也是没有选择的事情。

那么,你对中天金融的未来怎么看呢?欢迎评论区留言讨论。

评论