文|亿邦动力网 王昱

编辑|何洋

拼多多出海电商平台Temu的进军号角再次猛然吹响。

就在进军澳洲市场的同一天,Temu即将“抢滩”英国的消息也不胫而走。

面世刚满半年,Temu的商业网络就已快将几乎半个世界——东亚、北美、西欧和澳洲——纳入毂中。其扶摇直上的增长曲线,令整个跨境电商行业都感受到了强烈的震感:

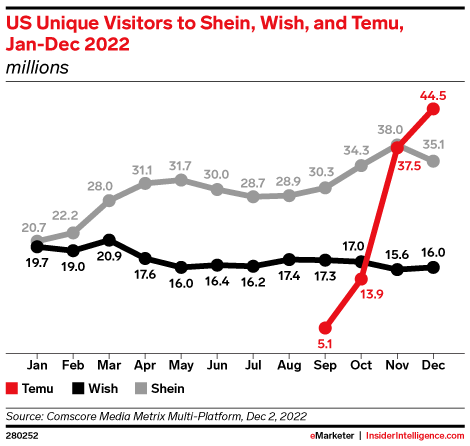

上线一周,直取美国购物应用榜前二十;上线两周,下载排行超越亚马逊和SHEIN;截至2月23日,在App+Store购物榜、Google+Play购物榜中分别霸榜69天、114天;独立访客数量超7000万,远远甩掉深耕北美十二年的Wish,直逼曾经风头无两的SHEIN。

Temu如入无人之境地杀进后疫情时代的全球电商市场,为增长放缓的行业注入势能的同时,也给各路玩家们带来不可名状的悚栗之感——没人说得清它会是力挽狂澜的救世者,还是卷垮一切的终结者。短短半年,它打破了潭滞水中的沉寂,也打懵了台前幕后的人们。

尽管这道“后浪”能否压倒“前浪”还是未知数,但Temu实实在在地撕裂了舆论场:对中国卖家、欧美商界和各国消费者来说,如何对待Temu及其模式,成为划分阵营、规划未来、重新定位自身,以及寻找新出路的关键分歧。

进入全球经济下行的新周期,Temu更像是一个映照未来的“棱镜”。哪些人能够挺过震荡、把握新红利?哪些人又将崩殂中途、受制于变局?迷惑不解或是惶恐难安,都藉由他们对Temu的判断和期冀折射出来,变成某种对未来命运的注解。

01、“终极大卖”诞生!传统贸易型卖家何去何从?

“黑洞!要我形容就是黑洞。”一位不久前“激流勇退”的贸易型跨境卖家如是形容Temu给他带来的印象。

“其强势的市场姿态确实很有吸引力,把我们这一批卖家都吸纳进去了。但即便是新兴的平台,其供给侧的竞争烈度也已经开始显现出来了。”他表示。

Temu平台的招商入口几乎对所有卖家都大方地敞开着,但这一波“风口”或许并不像大家一开始想象中的那么好“蹭”——看起来机会无限的平台,在某种程度上与贸易型卖家之间存在着一定“张力”。

这种微妙的张力源自Temu迥异于一般电商平台的商业模式——自营。平台上的卖家仅负责供货和运送到仓,除此之外的定价、销售、营销、物流配送、售后等环节均由平台“一手包办”。

从盈利模式来看,目前Temu并不收取佣金或保证金,营收利润主要是供销差价。而从商家运营权限来看,商家可以在商品展示页露出品牌Logo,但平台未向商家开放更多的后台操作权限。商品在通过买手选品以及线下审核两个环节的筛选后,卖家只留有制定供应价的权利,商品的最终核价过程则由平台掌控。

“动销系统”与“竞价管理”是Temu保证价格竞争力和产品热度的两大机制。前者,通过对动销数字的监控,对那些价格高、销量低的商家予以降价或终止供货的处分。而后者遵循着“价低者得”的原则,打出了“竞价成功,百里挑一,同款商品流量独享”的标语,鼓励卖家之间进行“价格竞赛”,直至最逼近“利润地板”的选手脱颖而出。

从上述各方面来说,Temu似乎都不算是一个典型的“跨境电商平台”——无论是与老牌的eBay、亚马逊相比,还是和同样以兜售“中国制造”为卖点的Wish、速卖通相比。而它本身的存在感又过于瞩目:其模式既不是B2C也不是C2C,而是C2M——致力于用”工厂价“征服国际市场。

正如C2M模式的别称“短路经济”那样,Temu的身上也充满了“BUG”色彩:与快时尚渠道品牌SHEIN不同,作为一个在全球经济停滞的环境下诞生的“新物种”,Temu与其说是个平台,不如说它更像是一个“终极大卖”。在逾越自营模式之前,其基本商业逻辑都与传统贸易型卖家高度趋近——供应端压价、销售端获利。

尽管Temu并没有针对某类特定玩家,其真正瞄准的乃是跨境贸易的根本逻辑:庞大规模和高速周转带来从供应链到物流体系再到流量侧的所有环节上的“飞轮效应”——愈大愈快、愈快愈强、循环往复、以致自转。但客观来说,在其蓄积势能、扩张领地的过程中,将会无可避免地侵占传统贸易型大卖家的生态位。

即便暂且不给“两强相遇”的结局下定论,恐怕也不难想象,凭恃背后母公司的雄厚资本、高效体系以及“全军出击、不惜血本”的打法,Temu会把规模效应、供应链控制、大数据分发、高密度营销合而为一,将“终极大卖”的优势发挥到极致。其崛起本身就会冲击现有市场格局,重新分配市场上的存量。

这对处于Temu这架战车前进道路上的各种中小贸易商来说,可能并不是什么值得乐观的远景。

一位主营日用杂货的贸易型卖家,描述了她在Temu平台上“左支右绌”的窘境。“与背靠工厂的那些卖家不同,我们这类个人商家,在杂货居多的模式之下,还要确保低价,聚焦垂直类目产品的难度属实不小。拼多多只给卖家提供制定供货价的权利,一旦把listing铺好、爆品测出来之后,又要提防其他卖家通过竞价把我们挤兑出局。有好几次,我们选出来的品都被工厂型卖家‘摘了桃子’。”她谈道。

这也是大多数个体经营者共同遭遇的尴尬处境,不管他们面对的是不是Temu。本质上来说,“选品、批购、组货、套差价”的传统生意流程,在底层逻辑上并没有跳脱出前互联网时代的“摊贩模式”——没有特殊的经营壁垒、在交易中缺乏主动权、容易遭到供应商与平台的“前后夹击”。

另一位中型贸易商则哀叹“大洗牌将至”。在Temu面前,贸易型卖家“快要触及发展的天花板和转捩点”了。

“或许现在仍能靠‘薄利多销’赚个辛苦钱,但愈发激烈的比价大战,迟早会迫使我们从牌桌上让出位置。”他指出,Temu模式可能指向一个“超级玩家”横扫传统跨境贸易领域的未来图景——大型平台正在将中国数十年以来积累的供应链优势以及外贸行业的信息差,以一种极为高效而廉价的方式向国际市场“和盘托出”,这个过程将给中间贸易商带来沉重的后果。

不过,对于一些个人卖家来说,夹缝中的生存之机也要抓住。就像博主“麦冬tiktok”向亿邦动力所分享的“错峰战略”——这是在他“反复踩坑”后验证的:Temu多数商品集中于3-5元、5-10元的价格区间,这些热门地带往往已是大卖家和工厂型卖家的“自留地”了,在激烈的价格竞争中,个人型卖家讨不到任何好处,因此应当对这些主流生态位“退避三舍”,转而在选品时向边缘品类的“大件货品”(15-20、30-50元区间)靠拢。

在其看来,Temu有一点是值得肯定的,即“相对公平”。“它并不会因为商家规模大小而区别对待,我们有和大卖家同场竞技的场面。如果在其他平台,光是一个投流,个人玩家就扛不住的。”他谈道。

在其看来,真正应该体会到危机感的是那些“中间层代理商”,他们既无工厂作为依托,又不及个人卖家经营灵活。后者,尽管在Temu上必然遭遇“发展天花板”,无法复制过去那种“白手起家成大卖”的创业传奇,但仍可凭借低库存、轻资产和快速的市场响应能力搏出一定的利润。但中层玩家则可能成为“终极大卖”崛起过程中的第一个“牺牲品”。

02、下一个“应许之地”?工厂型卖家积极进军

自创立之初,Temu似乎便在招商活动中表现出一定的倾向性——分布于各产业带的工厂型卖家是其最为重视的目标。

早在去年9月上线时,拼多多就推出了“2022多多出海扶持计划”,宣称要“从产品结构、设计研发、生产制造、品牌打造等方面,助力中国制造企业在出海的过程中实现转型升级”。而进入2023年,伴随着Temu海外拓展进程的快速推进,规模浩大的“招兵买马”也已被提上日程:从3月开始,其专项团队将深入广东、福建、浙江、江苏、山东、河北、安徽、陕西、四川、湖北等国内100个优质产业带,招募工厂型卖家充实Temu的卖家阵容。

这种以工厂型卖家为主的供应结构,是由Temu主打极致低价的竞争方略决定的。

据悉,Temu的价格相比SHEIN普遍低30%-50%,是Zaful的二分之一左右,日用百货商品品类则通常是亚马逊同类产品价格的1/3-2/3。对于一些国内制造端优势明显的小众运动用品(如冰球防滑胶带、潜水装置等),Temu甚至可以把价格压到亚马逊的1/5左右。

想要维持这种超低价位,不仅需要差异化的选品策略、平台补贴等手段,最重要的是充分发掘国内产业带的巨大生产潜能,从货品源头处找到可靠的合作伙伴,团结各地产业带上的一线制造业玩家。

而对工厂型商家来说,Temu的横空出世其实也颇有“及时雨”的意味。有业内人士感慨道,Temu上线的时间节点“把握得十分老道、精妙”,“恰好碰上了国内出口增长乏力、商家断臂求生,以及国外通胀高企、买家消费降级的下行局面。在这个‘双向奔赴’的过程中,Temu正好就被凸显了出来。”

一位主营工艺品、游戏和节日类产品的工厂型卖家向亿邦动力表示,尽管Temu的商家体验还有待优化,但她仍有动力和热情继续经营,“这个平台是很有冲劲的”。

“我现在已经在Temu上开了12家店。总的来说,对我们这些背靠厂子的商家而言,客单量比较可观且稳定,利润也还可以。”她坦言。

在其看来,相较于大众品类,有独家产品的厂家在Temu上会有更大的转圜空间,没有横向对比将会极大地减少竞争烈度。

“我看好Temu的点在于做这个平台的前期投入少、销量大,而且拼多多的团队雷厉风行,执行力相当强。”该卖家补充道。

当然,Temu的狂飙猛进,也为平台建设带来了挑战,商家服务的完备程度与平台的扩张速度并不完全匹配,这一状况随着新商家的不断涌入、流量的持续飙升而不断显露出来。根据多位卖家的反馈,“Temu平台时不时会出现爆仓、客服迟滞、丢货等现象”。

“也可以理解。平台冲得太快了,很多东西还有待完善。但我们是希望长期做下去的。”其中一位卖家用“瑕不掩瑜”来概括自己对Temu的看法。

某主营家具品类的卖家则表示,最开始并没有对拼多多抱过高的期望,只拿它做个“清仓门市”。“我们是不介意赚少点,能给工厂转起来就行。但我介意亏本还有罚款。”他指出。随着生意的深入,他也意识到,Temu的平台红利不是人人都能分食的。

由于核价权被Temu官方掌握,而竞价机制又使得产品的利润空间不断下探,在这种“让渡利润,换取销量”的局面下,能否把钱赚到手里实际上极度考验工厂自身的生产效率和品类定位——往往只有那些赛道合适、品控稳定、成本压缩能力极强的厂家能够在Temu上“成功捞金”。

如何熬过后疫情时代的下行周期、如何凭借Temu的这股“浩荡东风”向海外市场启航,或许正是这些遭遇困境的工厂型卖家当下亟需考虑的问题。

03、“鲶鱼入池”,美国电商市场难淡定

不仅是让中国卖家陷入了或狂热、或消极的纠结之中,Temu的“旋风”也刮遍了全美。

Temu以一种几乎史无前例的姿态闯入美国人的视野——第一个仅用两个月就在购物应用榜登顶的APP、在“超级碗”投送广告的最年轻企业、自冷启动以来高达近1400%的访客数量增长率。

“这个来自中国的APP比其他任何人都更能扰乱乏味的美国电商市场。”电子商务研究公司Marketplace Pulse创始人Juozas Kaziukenas在公开发言中表明。多年来,位于美国电商榜单前列的企业几乎没变过——亚马逊、沃尔玛、塔吉特、eBay、耐克和Etsy。“看看排名前100的购物应用程序,它们已经存在了十余年之久,现在还能做出什么有趣的事吗?”

Temu就像一条生猛的“鲶鱼”,一头扎进了后疫情时期萎靡不振的美国电商市场,给其带来了“鲶鱼效应”。

出于防御性的心理惯性,在Temu横空出世之初,一众美国财经类媒体和观察家选择“唱衰”Temu的前景。Coresight Research首席执行官黛博拉·温斯维格指出:“现在判断Temu是否能够维持这些极低的价格、免费送货和其他福利还为时过早。”她认为,Temu并不能自我造血,而是严重依赖母公司的资金输送。

此外,还有观察者表示了对简单粗暴的低价攻势与“四处求人”的社交裂变策略的不屑。他们认为这些打法先前早已被Wish、阿里速卖通等平台运用过,而Temu不过是“拾人牙慧”,在短暂的爆红之后,迟早也要重蹈覆辙。

然而,Temu“越战越猛”的现实表明,美国商界显然低估了它的扩张潜力。从盛赞再到警惕,美国市场上的各路玩家开始重估Temu所带来的的机遇和挑战。

高级分析师Abe Yousef说,在消费者勒紧裤腰带的时候,凭借鲜明的低价战略,“Temu完全有能力在美国消费者中继续其积极的增长战略”。而Parcel Perform &Parcel Monitor的创始人Arne Jeroschewski给出了更高的评价:“Temu可能会完全颠覆美国的电子商务,并为消费者提供全新的创新购物体验。”

亦有分析者指出,不应将Temu的成功视为一个偶然。“Temu部署的C2M商业模式在过去几年迅速普及,允许企业利用有关消费趋势的大数据来创建消费者画像、预测消费趋势和计划生产。该模型使公司能够快速响应并利用快速变化的市场趋势。”C2M模式的高效,而非低价,才是Temu的真正“杀手锏”。

管理咨询公司Kearney合伙人Michael Felice则表示,Temu的精明之处就在于,抓住了一个市场上的空白区域,一个亚马逊、eBay、沃尔玛、梅西百货等巨头都未曾触达,或许也无力招架的陌生的“低价地带”——那些缄默无言的下层消费。

与此同时,在一片推崇声中也夹杂着少数不和谐音。部分观察者将Temu的崛起渲染为“中国给美国市场注入多元性、渐次替代本土产业”进程的一个环节。

Marketplace Pulse发布的一篇报告表明:“中国制造(Made by China)切断了美国国内制造——许多购物者不关心或者无力关心商品的产地;SHEIN代表了中国式营销(Marketed by China)——它在Instagram上的粉丝数量超过了亚马逊、沃尔玛和全球速卖通的总和;而Temu则代表了中国式销售(Sold by China)——正在淘汰着美国国内零售商。”

相较于莫衷一是的商界,北美消费者的反应则单纯的多。他们大多数对Temu如获至宝,最挑剔的人往往也是“口嫌体正”。

在Twitter、4Chan和REDDIT的转发区里,是成千上万条的“求你了,帮我拼个券”、“帮帮我,真的很想要这20美元”之类的请求。盛况令人回忆起几年前拼多多在国内掀起的“砍一刀”热潮。

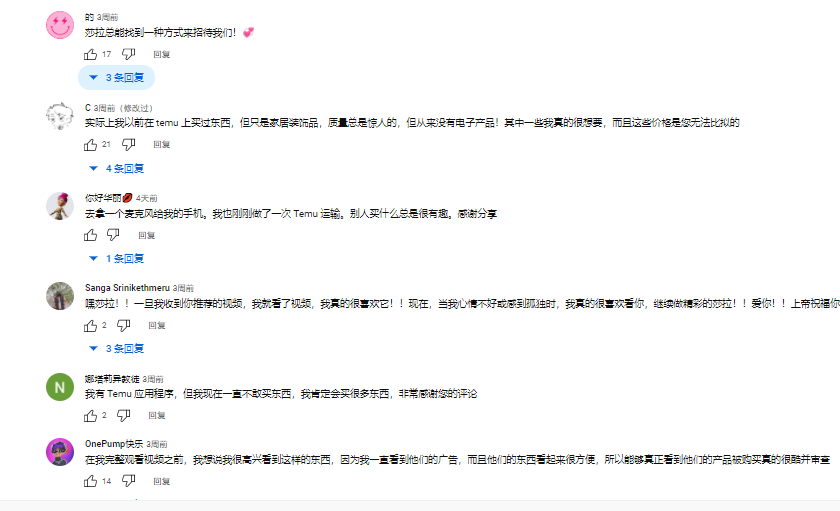

在Youtube的开箱视频下也频繁出现消费者的交口称赞。“过分便宜、质量够用、退货爽快、品类繁多、运费全免”是这些刚刚“发现新大陆”的用户写下的评论中的关键词。有来自澳洲的消费者表示,Temu能够为自己带来许多只能在国内看到、国外罕有销售的商品;也有北美留学生们表示Temu是帮助他们度过每月“财政紧张期”的重要支撑。

目前,Temu的超级碗广告在Youtube上的观看量已经接近2300万,尽管评论区中也不乏抱怨和控诉,但转眼就被湮没在了抽奖、转发、凑人头的狂欢声浪之中。

正如一位美国消费者对自己亲身经历的描述:“Temu用闪电交易、运费折扣和其他促销活动轰炸了我,其中许多福利听起来好得令人难以置信。我买的一对玻璃杯包装极为简陋,其中一个碎了。虽然当时我觉得自己不会再从这儿买玻璃器皿了,但我想这应该不是永远。随着该应用程序持续流行、商品越来越丰富,Temu可能会保持生命力。”

因为这些无名商品实在是太便宜了,便宜到难以置信,便宜到足以“一力降十会”。

评论